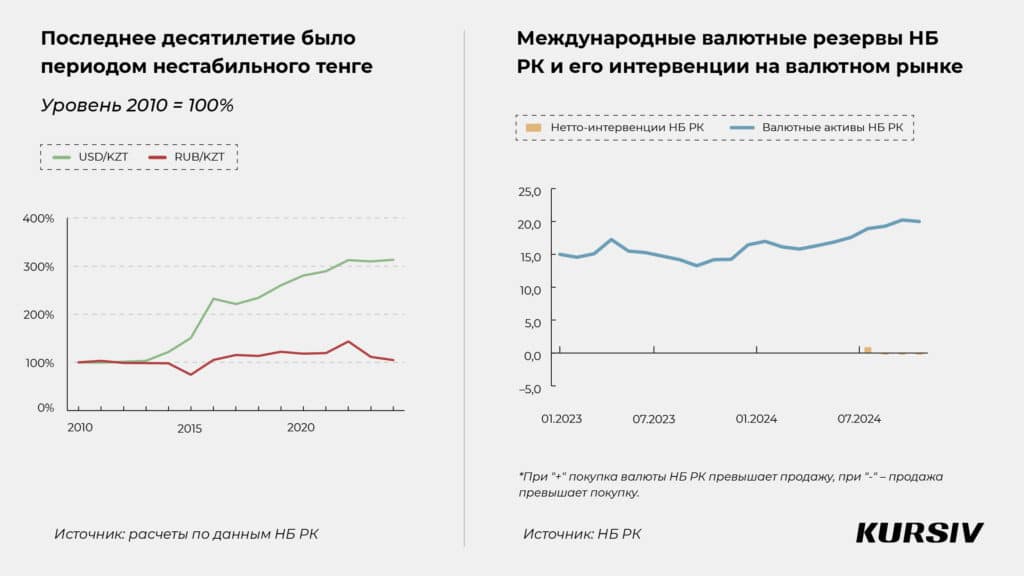

Всего за два торговых дня — с 27 по 28 ноября — тенге ослаб почти на 4%. В среду доллар пробил отметку в 500 тенге, в четверг он едва не достиг 520 тенге. И это на фоне высоких объемов торгов — суммарно около $1 млрд за два дня.

В этих условиях монетарный регулятор должен принять серию нелегких решений, от которых будет зависеть казахстанская экономика не только в ближайшие дни, но и в среднесрочной перспективе, а это значит ближайшие несколько месяцев и лет. Во-первых, это решение проводить или не проводить интервенции на валютном рынке. Во-вторых, уже сегодня, 29 ноября, Нацбанк РК должен установить уровень базовой ставки, с которым Казахстан вступит в 2025 год.

Ситуация усложняется тем, что и политическое руководство страны, и бизнес, и население ожидают от монетарного регулятора эффективных и сбалансированных решений. Найти их сложно, но вполне реалистично.

В первую очередь, следует критически осмыслить тот режим денежно-кредитной политики и обменного курса, который мы внедряем вот уже 9 лет. Насколько оправдывает себя свободно плавающий курс? Удалось ли нам получить более низкую инфляцию после перехода к инфляционному таргетированию? Нет. Меньше ли обесценивалась наша национальная валюта? Тоже нет. Мы получили более дорогие кредиты за последние 8 лет, и более высокие темпы ослабления при сопоставимом уровне инфляции, который никогда не достигал таргета.

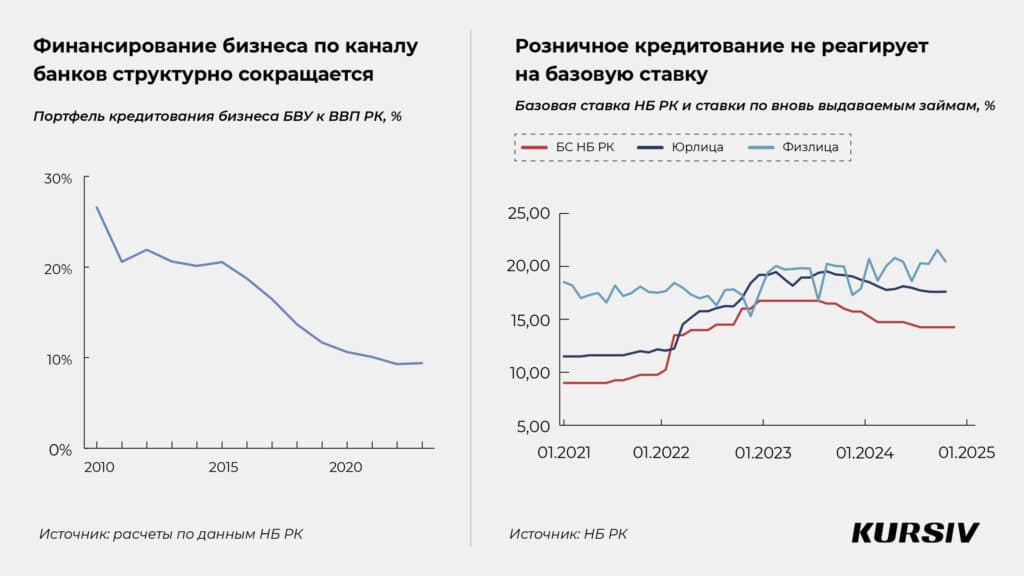

Корпоративное кредитование продолжило свой спад в процентах к ВВП до совершенно неприличного уровня в 11% (Россия — 55%, Бразилия — 50%, Китай — 166%) В итоге, это привело к резкому росту зависимости от бюджетных субсидий, резкому росту дефицита бюджета при временной очень высокой безрисковой прибыльности банковской системы.

Резкие колебания обменного курса USD/KZT и RUB/KZT неизменно создавали набор шоков для экономических агентов. Из-за неопределенности локальные компании переносили инвестиционные планы, квазигоссектор и экспортеры получали стимулы для спекуляции на валютном рынке, а население — стремилось «перевернуться» в твердую валюту. Резкое обесценивание тенге стимулировало более высокие обороты храповика инфляции: в периоды девальваций игроки повышали цены, но никогда не снижали их в периоды укрепления тенге.

Львиная доля успеха свободно плавающего тенге связана с теми периодами, когда курс был в силу разных факторов стабилен. Существенная дедолларизация в последние годы произошла на фоне двух факторов: стабильного курса доллара и высоких ставок. Этот задел важно сохранить, тем более у Национального банка для этого есть достаточный уровень резервов: к октябрю только валютные резервы Нацбанка составляли $20 млрд (+22% с начала года) — это самый высокий уровень с лета 2017 года. При этом общие резервы НБ РК и Нацфонда и ЕНПФ в настоящий момент ($40.5 млрд + $62.6 млрд + $14.8 млрд) составляют более $117.9 млрд, а ЕНПФ, скупающий валюту в открытых торгах, вносит своими действиями существенный дисбаланс на рынок, способствуя более быстрому обесцениванию тенге. Самое время для контрциклической политики: если мы только накапливаем резервы в «высокие» периоды и не расходуем в кризисные, то потенциал экономики снижается.

К сожалению, мы видим, что процентный канал неэффективен, на него не реагирует почти никто: крупный бизнес почти не берет кредиты по рыночным ставкам, МСБ — субсидируется, рыночная ипотека вообще почти отсутствует, а потребительские кредиты выдаются значительно дороже ставки НБ РК и никак на нее не реагируют. Есть проблемы и с эффективностью сберегательного канала.

Большая часть депозитов принадлежит квазигоссектору и наиболее обеспеченному 1% населения, 90% же людей оказываются совершенно нечувствительны к ставкам по вкладам и не имеют никаких сберегательных или потребительских альтернатив в реальности. И даже богатых по-прежнему гораздо сильнее пугает волатильность курса, чем мотивирует ставка по вкладам. Мы же не ждем, что в ответ на рост ставки по вкладам с 14% даже до 16% годовых люди и компании, побежавшие скупать доллары на прошлой неделе, перестанут это делать? Спрос на инвестиционные активы вообще не падает при увеличении цены. Валюту, как и акции, покупают больше, когда она растет, а не когда дешевеет. На эту тему совсем недавно было хорошее исследование.

В очередной раз в современной истории Казахстана мы подходим к развилке. Если в этот ответственный момент Нацбанк предстанет «рабом лампы», способным действовать лишь по шаблону, ситуация в экономике предсказуемо осложнится.

Если одной рукой накачивать экономику бюджетными деньгами, а другой их обесценивать, неизбежно попадание в закручивающуюся спираль: процентные доходы по вкладам в тенге конвертируются в еще более высокий спрос на инвалюту. И никакого замедления инфляции. Доверие населения к падающей национальной валюте не может не снижаться, и его уже не удержишь за счет ультранизких ставок по инвалютным вкладам и высоких — по тенговым.

Слабый тенге, легко слабеющий на фоне любого негативного внешнего события — это лишь кажущееся эффективное решение в интересах экспортеров и внутренних производителей. Это же в реальности — механизм реального сокращения социальных обязательств. И за него они платят удорожанием своих инвестиционных проектов. Куда более крепкой опорой для производителей будут доступные кредитные средства.

Копировать опыт ЦБ РФ — не лучшая опция: россияне не могут проводить активные интервенции, так как ограничены в возможности использовать свои ЗВР, экономика большая и уже закрытая, с очень большим перегревом рынка труда на фоне стремительного роста номинальных доходов. Да и не все механизмы, которые работают в больших экономиках, подходят для малых. Примером может стать уже упомянутое инфляционное таргетирование — насколько эффективно работают в экономике США и как сомнительно у нас.

Невозможно бесконечно перекидывать мяч ответственности между правительством и национальным банком: действовать нужно вместе, нужно делать шаги навстречу друг другу. Сокращение госрасходов на фоне неработающих механизмов приведет не к удвоению ВВП, а к его сокращению в реальном выражении на фоне ослабления валюты. Это означает отказ от поставленной президентом Токаевым цели — обеспечить опережающий экономический рост.

Насколько наш рынок способен отражать изменения текущего счета, изменяя спрос и предложения? И какова роль спекулятивных факторов в формировании валютного курса и инфляции в нашей стране? Кажется, что движения по счету капитала, такие как покупка валюты для пенсионного фонда или продажа ее из Национального фонда, оказывает на наш рынок гораздо большее влияние, чем изменение торгового баланса. И это тоже, на самом деле, фактор, который не позволяет курсу складываться на каких-то равновесных экономических значениях.

Тем временем спекуляции крупных экономических агентов и квазигосударственных компаний по-прежнему вносят значительный вклад в неопределенность на валютном рынке. Нельзя все время «защищать» наших производителей, обесценивая труд наших сограждан. А именно это и происходит при ослаблении тенге.

Возможно, пришло время обратить внимание на иные модели управления валютным и денежным рынком, на те методы, которые используют наши соседи, добившиеся более низкой инфляции и стабильного экономического роста. На Азербайджан, Вьетнам, Армению. На большие экономики — Китай и ОАЭ. Все они имеют управляемый плавающий или вообще близкий к фиксированному курс, активное вмешательство национального банка в торги. Возможно, и нам стоит отойти от политики «свободного плавания» и сделать колебания курса более управляемыми со стороны регулятора. Гарантировав большую валютную стабильность, сократить дифференциал в процентных ставках с 7-8% до 2-3% к ставкам ФРС, как в том же Азербайджане. У нас заживет рынок, деньги будут брать не только на финансирование торговли и госзаказа. Иначе мы так и останемся в ловушке политики своих соседей и импортерами их инфляции.

Защита же национальной экономики возможна и нетарифными методами, осваивать которые мы так и не научимся, пока не возникнет реальная необходимость.