В прошлом году ипотечное кредитование ушло в минус, но по итогам трех кварталов 2024-го оно продемонстрировало двузначный рост. Почему это нельзя расценивать как начало новой фазы ажиотажного спроса на жилье?

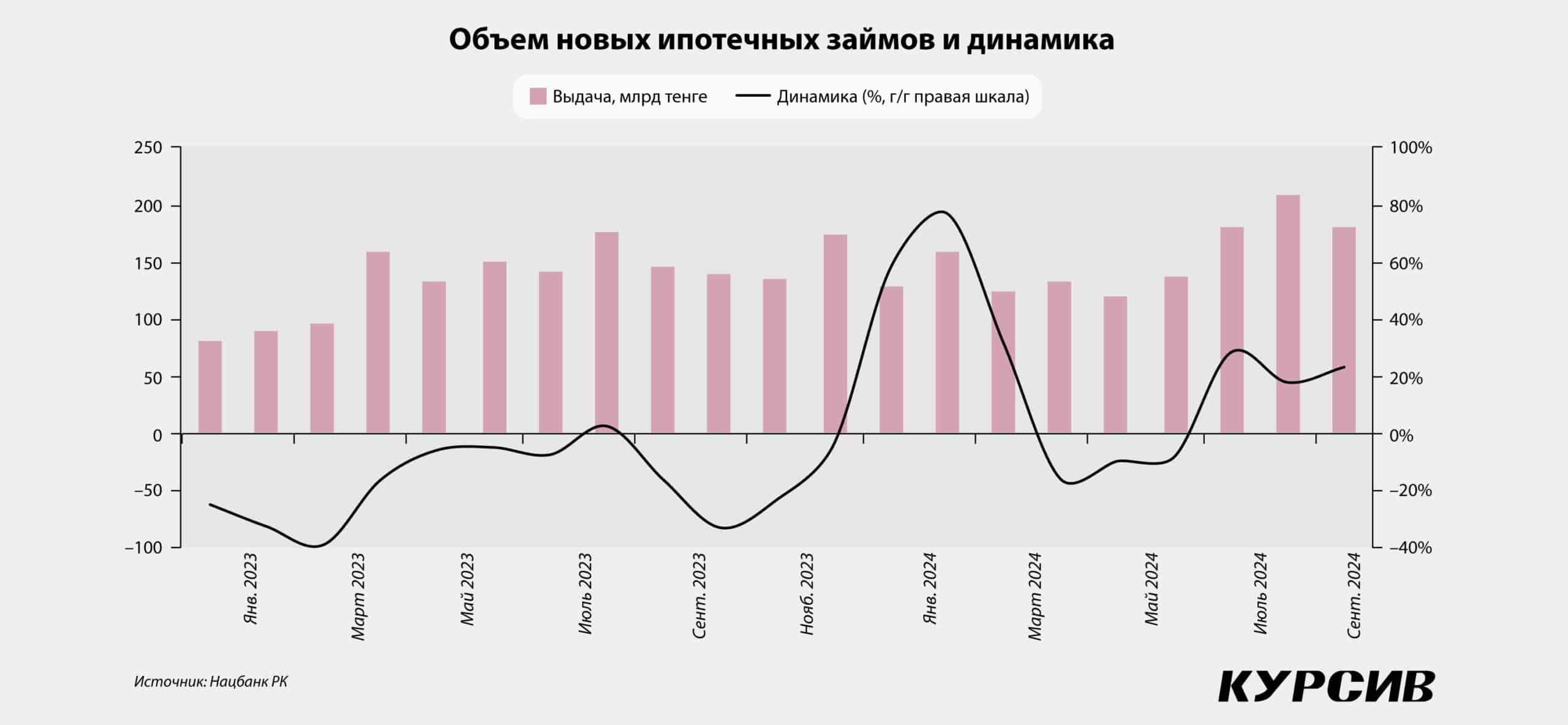

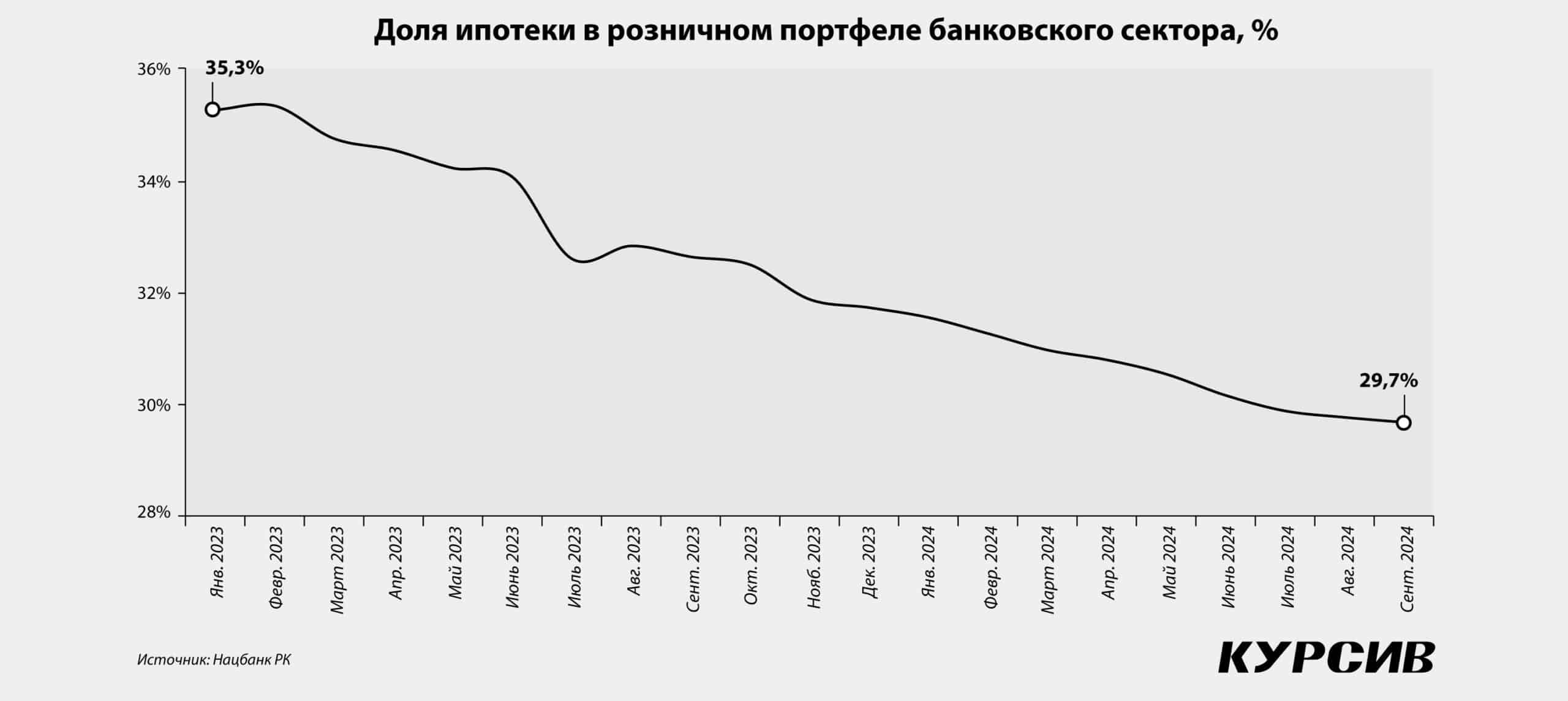

Kursiv Research запускает ежеквартальный обзор ипотечного кредитования, чтобы анализировать точки роста и стресса в этом сегменте бизнеса. По итогам трех кварталов 2024-го фиксируется заметное оживление: сумма новых ипотечных займов выросла на 17% по отношению к результату первых девяти месяцев прошлого года. На контрасте с результатами девяти месяцев 2023 года, когда объем новых кредитов просел на 15,7%, может показаться, что формируется новая фаза ажиотажного спроса на жилье с последующим его удорожанием. Но характер текущей динамики говорит о том, что ипотечное кредитование движется по инерции от воздействия предыдущих политических и экономических решений.

Накопить на квартиру

Для понимания текущей ситуации на рынке ипотечного кредитования следует вспомнить события, приведшие к бурному росту ипотечного кредитования в 2021–2022 годах, и последовавшие за этим эффекты.

В 2021 году стартовала президентская инициатива по досрочному использованию пенсионных накоплений граждан, объявленная во втором послании Касым-Жомарта Токаева народу. Вкладчики ЕНПФ получили право использовать пенсионные накопления, превышающие порог достаточности, для решения квартирного вопроса. Были предусмотрены два канала распределения пенсионных средств: прямым образом в сделках по приобретению жилья и опосредованно через кредитный механизм (погашение действующей или оформление новой ипотеки, а также пополнение вклада в системе жилищных строительных сбережений).

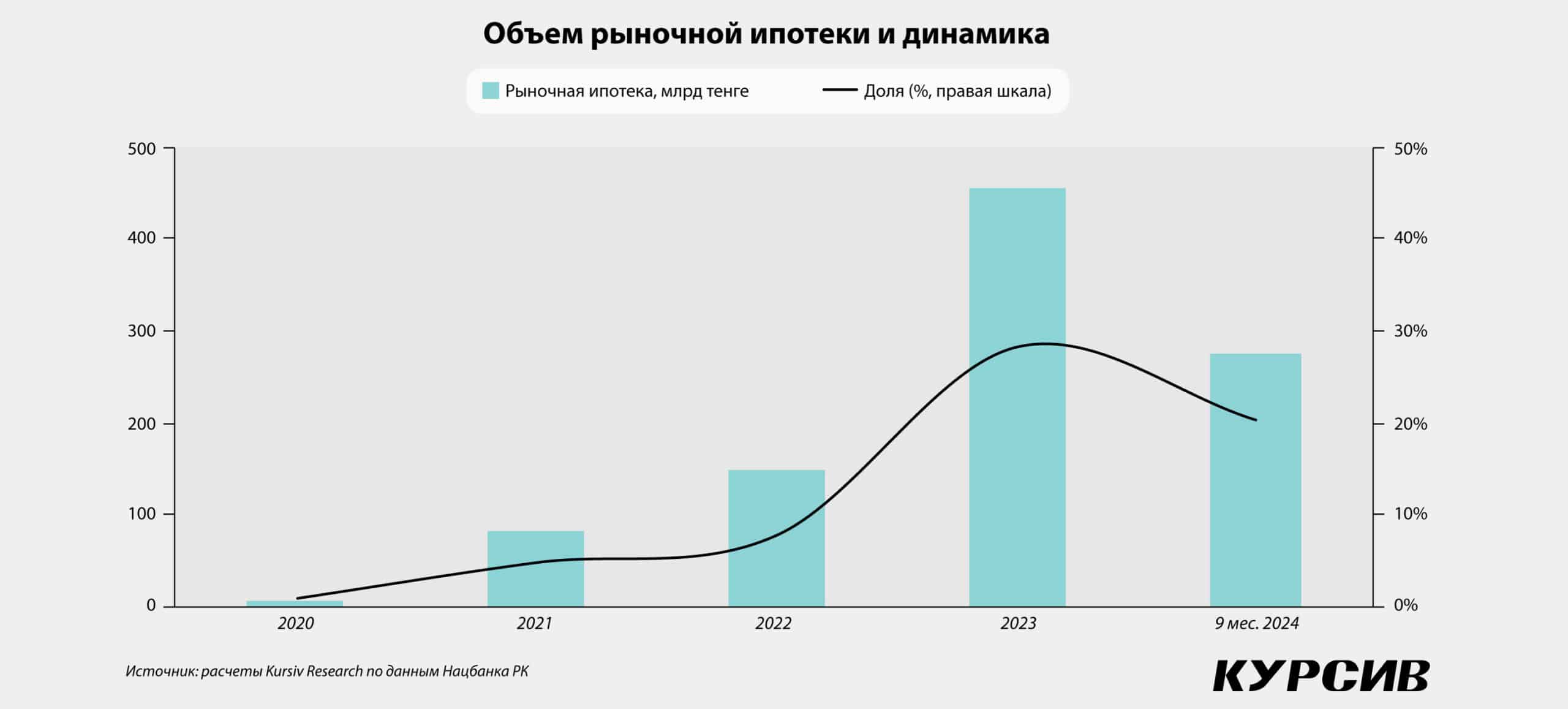

По расчетам правительства, уже в 2021 году порядка 700 тыс. вкладчиков ЕНПФ могли воспользоваться пенсионными излишками для улучшения жилищных условий, лечения или перевода в страховую компанию. Предсказуемо львиную долю изъятых денег получил рынок жилья, что вызвало бурный рост ипотечного кредитования: в 2021 году изъятия для улучшения жилищных условий составили 2,5 трлн тенге (без учета возвращенных в ЕНПФ средств). Дополнительное финансирование вкупе с действовавшими на тот момент госпрограммами льготной ипотеки привело к увеличению объема новых ипотечных займов на 80,1%, до 1,7 трлн тенге.

Количество сделок купли-продажи жилья выросло на 96,8% (почти до 95 тыс.), соответственно возросший спрос в условиях нехватки новых площадей подтолкнул цены вверх. В реальном выражении новые квартиры подорожали на 16,6% (декабрь 2021-го к декабрю 2020-го), ограниченное предложение которых вызвало рост цен на вторичке (+24,3%). Причем в ключевых с точки зрения спроса на жилье Астане и Алматы квартиры (в отдельных сегментах) дорожали быстрее, чем в среднем по стране.

Импульс продолжился в 2022 году, по итогам которого из ЕНПФ на улучшение жилищных условий было выплачено 720,6 млрд тенге. Более чем трехкратное сокращение изъятий из пенсионного фонда уменьшило относительную динамику новых ипотечных займов до 12,5%, но в абсолютных величинах был установлен рекорд – почти 2 трлн тенге новых ипотечных займов. В реальном выражении жилье продолжило дорожать: новые квартиры прибавили в цене 15,6%, вторичное жилье выросло на 21,6% (декабрь 2022-го к декабрю 2021-го).

Понадобилось два года для того, чтобы иссяк основной объем пенсионных накоплений, доступных для изъятия. В 2023-м из ЕНПФ на улучшение жилищных условий было выплачено 176,1 млрд тенге (за первые девять месяцев – порядка 122,4 млрд тенге). Четырехкратное сокращение объема изъятий затормозило ипотечное кредитование в минувшем году до 1,6 трлн тенге новых займов. Но при этом в абсолютных цифрах это был третий результат в ретроспективе пяти лет. В относительном выражении ипотечное кредитование впервые после старта президентской инициативы откатилось на 17,2%.

Жара близко

Уже в конце 2021 года правительство начало принимать меры, чтобы остудить рынок недвижимости. Поскольку к тому моменту на рынке ипотеки тон задавали льготные продукты (доля которых по итогу 2021 года составила 95,2%), кабмин зашел с этой стороны. Тогда действовали две программы – «7-20-25» и «Баспана Хит», последнюю закрыли в конце 2021-го.

Добавим, что казахстанцы отдавали предпочтение программе «Баспана Хит», поскольку по ней можно было приобрести вторичное жилье по ставке из расчета «базовая ставка Нацбанка плюс 1,75%». Например, по итогам 2021-го объем выдачи по госпрограмме «Баспана Хит» достиг 237,3 млрд тенге. Тогда как объем выдачи по программе «7-20-25» составил порядка 187,3 млрд тенге. Итого по обеим программам – 424,6 млрд тенге.

В результате этого объем спроса перетек в программу «7-20-25», которая в отличие от «Баспана Хит» финансировала покупку только нового жилья. По итогам 2022 года объем выдачи по программе «7-20-25» составил 427,5 млрд тенге. Но власти ограничили лимит финансирования этой программы до 100 млрд тенге на 2023 год.

Были ужесточены также условия по продуктам системы жилищных строительных сбережений, оператором которой является Отбасы банк. Согласно данным банка, в 2022 году было выдано 79,9 тыс. кредитов, из которых 68% составляли промежуточные займы. Для пояснения: промежуточный заем позволял клиенту Отбасы банка обойти условие по накоплению депозита в системе жилищных строительных сбережений не менее трех лет. Нужно было оформить «промежуточный» вклад в размере не менее 50% от стоимости жилья, что давало право на кредит по относительно дешевой ставке, которая спустя три года снижалась до минимальных значений. Как отмечают аналитики Нацбанка, большая часть промежуточных займов, оформленных в 2022 году, выдавалась с оценочным показателем, равным нулю, то есть у таких клиентов Отбасы банка отсутствовали накопленные средства на момент оформления займа.

В 2023 году были выставлены требования ожидать от трех месяцев до года, прежде чем клиенты Отбасы банка смогут оформить ипотеку, несмотря на наличие 50% стоимости жилья. Тогда банк выдал 64,8 тыс., или на 19% меньше показателя предыдущего года (в структуре займов 61,6% занимали промежуточные займы). В результате объем выдачи Отбасы сократился на 22,7% – с 1,4 трлн тенге в 2022 году до 1,1 трлн тенге в 2023-м.

Цены дали рост

Поэтому 2023-й, по итогам которого объем новых ипотечных кредитов сократился на 17,2%, оказался годом адаптации к новым условиям (в первую очередь к возросшим ценам) как для банковского сектора (включая Отбасы), так и для потенциальных заемщиков.

Приспособление к новым условиям, судя по статистике за девять месяцев 2024-го, прошло успешно. За этот период объем новых ипотечных займов вырос до 1,4 трлн тенге, что на 17% больше, чем в аналогичном периоде минувшего года. Относительная динамика в этом случае не самый важный показатель. В абсолютных значениях текущий объем новых займов сравнялся с уровнем, зафиксированным в январе – сентябре 2022-го, по итогам которого был установлен годовой рекорд по сумме выданных ипотечных кредитов.

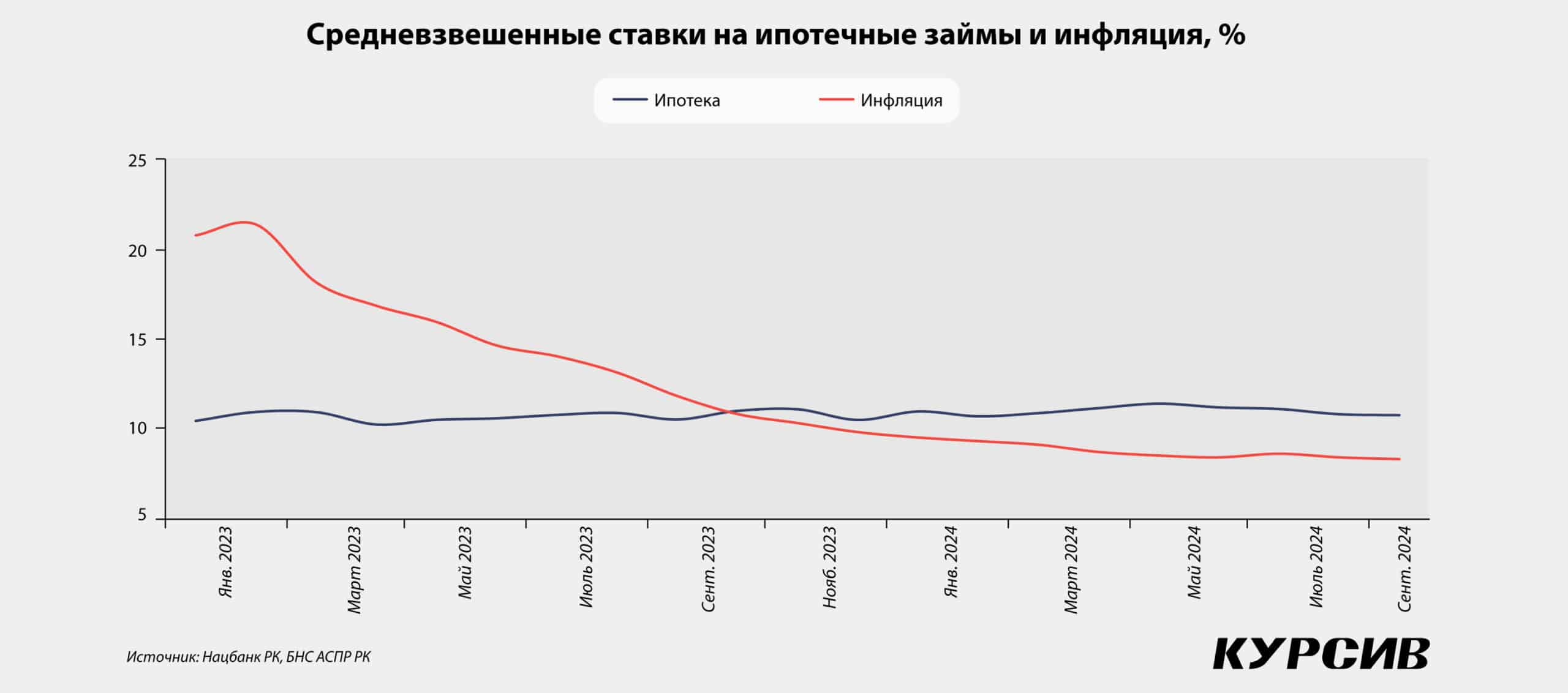

Но приближение к предыдущему рекорду в текущем году не свидетельствует о перегреве рынка жилья. На это указывают следующие цифры. Во-первых, номинальная динамика в 17% роста выдачи новых ипотечных кредитов не учитывает удорожание жилья, которое затормозилось, но не прекратилось с исчерпанием пенсионных денег и после ужесточения условий льготной ипотеки вкупе с ограничением финансирования госпрограммы «7-20-25». К примеру, расчеты Kursiv Research показывают, что средняя сумма кредита в рамках госпрограммы «7-20-25» по итогам девяти месяцев 2024-го составила 16,9 млн тенге, тогда как аналогичный показатель по итогам 2022 года, согласно данным оператора этой программы Казахстанского фонда устойчивости, был на уровне 14,6 млн тенге. Во-вторых, количество сделок купли-продажи жилья, достигнув 304,4 тыс. договоров, оказалось на 16,4% меньше, чем в аналогичном периоде 2022-го (к девяти месяцам 2023 года зафиксирован рост на 13,4%).

По нашим приблизительным расчетам (поскольку Отбасы банк предоставил статистику выдачи по состоянию на 8 ноября вместо запрошенных итогов трех кварталов 2024-го), текущая доля льготных продуктов в сегменте ипотечного кредитования составила порядка 80%. Причем преимущественно льготные продукты обеспечивает именно оператор системы жилищных строительных сбережений. Если Отбасы за чуть более чем десять месяцев выдал кредиты на 1,021 трлн тенге, то коммерческие банки по линии «7-20-25» выдали всего 74,9 млрд тенге льготной ипотеки.

Отчасти кредитную активность Отбасы спровоцировал информационный фон. В середине 2024 года глава Министерства труда РК Светлана Жакупова заявила, что согласна с рекомендациями экспертов о необходимости прекращения досрочного изъятия накоплений из пенсионного фонда. В результате в январе – сентябре 2024 года выплаты на улучшение жилищных условий достигли 248 млрд тенге, или в 2 раза больше, чем в аналогичном периоде 2023-го.

Незначительный импульс кредитной активности Отбасы банка придали стартовавшие в текущем году два продукта – «Отау» и «Наурыз», которые предусматривают льготный кредит даже при первоначальном взносе от 20% от стоимости жилья. На начало второй декады ноября по двум этим программам было выдано 7,4 тыс. займов на 182,9 млрд тенге – по сравнению с общей выдачей Отбасы (уже упоминавшиеся 1,021 трлн тенге) это мизерный вклад.

После завершения «набега» на Отбасы, спровоцированного негативным информационным фоном, кредитная активность банка перейдет на умеренные темпы. Кроме того, в условиях возросших цен на жилье и ограничения бюджета программы «7-20-25» в текущем году ожидается сокращение количества заключенных договоров до 5,5 тыс. (расчеты Kursiv Research). В 2023 году – 6,1 тыс. займов.

Описанные выше обстоятельства указывают на отсутствие причин для бурного роста ипотечного кредитования и ажиотажного спроса на рынке жилья в среднесрочной перспективе.