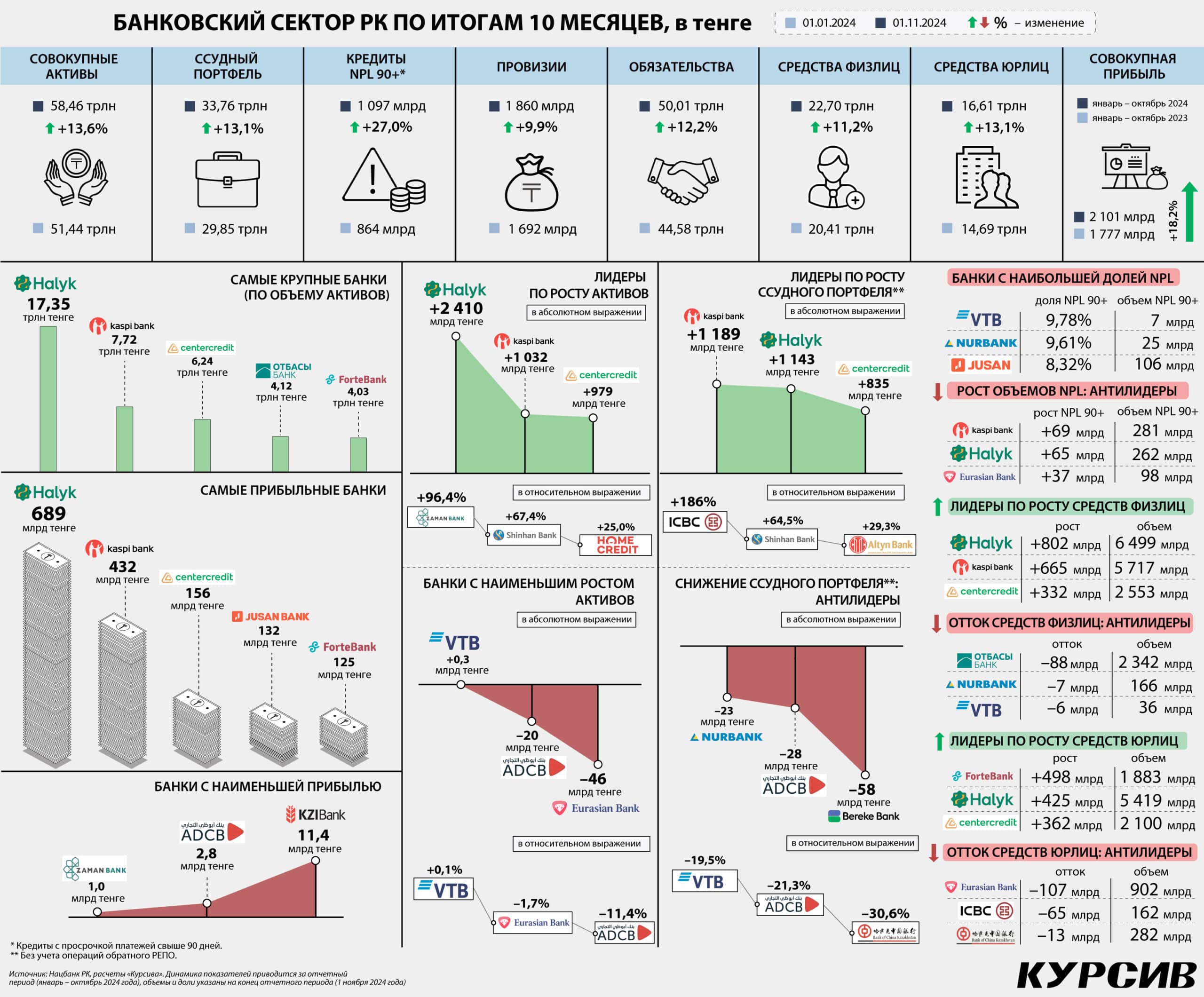

Октябрьская отчетность банков говорит о продолжающемся доминировании в секторе тройки крупнейших игроков. По итогам 10 месяцев они возглавляют все ключевые ренкинги, за исключением ренкинга по приросту корпоративных вкладов.

Розничное фондирование

Средства физлиц в банковской системе РК в октябре номинально выросли на 337 млрд тенге, или на 1,5% за месяц (данные Нацбанка, расчеты «Курсива»). Часть этого прироста сформировалась в результате положительной курсовой переоценки (из-за ослабления тенге к доллару на 1,5%), также в приросте зашито начисленное самими банками вознаграждение на вклады. Таким образом, реальный приток «новых» денег от розничных клиентов в этом месяце был заметно меньше номинального.

В разрезе отдельных БВУ средства от населения в октябре поступали, по сути, только в три крупнейших банка: Kaspi (+119 млрд тенге номинального прироста за месяц), Халык (+99 млрд) и БЦК (+65 млрд). За периметром доминирующей тройки небольших номинальных притоков удалось добиться Хоум Кредиту (+24 млрд), Bereke (+19 млрд) и Freedom (+12 млрд). У восьми банков (из 21 действующего), наоборот, произошли оттоки. Худшую динамику месяца продемонстрировали Jusan (–7,9 млрд тенге), Нурбанк (–3,8 млрд) и турецкий КЗИ (–3,3 млрд).

За период с начала года совокупные остатки на розничных счетах увеличились на 2,3 трлн тенге, или на 11,2% (притом что нацвалюта подешевела к доллару на 7,4%). В тройку лидеров по абсолютному приросту входят все те же Халык (+802 млрд тенге за 10 месяцев), Kaspi (+665 млрд) и БЦК (+332 млрд). Заметно нарастили портфели Bereke (+151 млрд) и Хоум Кредит (+127 млрд). Меньшей популярностью у вкладчиков пользуются Евразийский (+67 млрд), Bank RBK (+58 млрд), Freedom (+57 млрд), Forte (+50 млрд) и Jusan (+ 42 млрд). В относительном выражении, если ограничиться значимыми игроками, лучшие темпы (втрое быстрее рынка) показывают Хоум Кредит (+39,2% с начала года) и Bereke (+35,2%). «Могучая кучка» прибавляет почти одинаково: БЦК (+14,9%), Халык (+14,1%), Kaspi (+13,2%).

С оттоками розничных средств столкнулись шесть БВУ. Среди них к универсальным игрокам можно отнести только Нурбанк (–7,1 млрд тенге с начала года) и подсанкционный ВТБ (–6,2 млрд).

Вклады юрлиц

Корпоративные средства в системе увеличились в октябре на 328 млрд тенге, то есть в денежном выражении показали почти точно такой же номинальный прирост, что и розничный портфель. В относительном выражении совокупные остатки на банковских счетах юрлиц выросли на 2,0% за месяц против 1,5% прироста у физлиц.

Лучшую динамику в октябре продемонстрировал Халык (+146 млрд тенге за месяц). Заметно прибавили также Bank RBK (+91 млрд) и Forte (+89 млрд). Замкнули пятерку лидеров месяца Kaspi (+68 млрд) и БЦК (+65 млрд). У восьми игроков произошли оттоки. Наибольшую просадку допустили корейский Шинхан (–86 млрд тенге за месяц), неуниверсальный Отбасы (–44 млрд) и Банк Китая (–32 млрд). Среди крупных универсальных игроков с оттоками столкнулись только Jusan (–19 млрд) и Bereke (–9 млрд), который как раз в октябре перешел во владение катарского Lesha Bank. Любопытно, что по прошествии почти двух месяцев после закрытия сделки новые акционеры Bereke так и не ввели своих представителей в совет директоров банка. Зато буквально на днях из состава СД был исключен независимый директор Аскар Елемесов (как сообщил банк, по собственной инициативе), после чего количество членов СД в Bereke сократилось до трех человек.

По итогам 10 месяцев совокупные средства юрлиц в секторе выросли на 1,9 трлн тенге, или на 13,1%. Лидерство в ренкинге по приросту портфеля в абсолютном выражении сохранилось за Forte (+498 млрд тенге с начала года). На второе место поднялся Халык (+425 млрд), третью строчку занимает БЦК (+362 млрд). Шинхан (+277 млрд) в результате октябрьских оттоков опустился со второй позиции на четвертую. Далее расположились Bereke (+206 млрд), Kaspi (+139 млрд), Bank RBK (+81 млрд) и Freedom (+64 млрд). В относительном выражении, если пренебречь ничтожными игроками, быстрее всех растет Шинхан (+68,0% с начала года). Высокую скорость демонстрируют также Bereke (+36,4%) и Forte (+36,0%). Халык пока прибавляет медленнее рынка (+8,5%).

С другой стороны, в секторе есть семь игроков, допустивших просадку корпоративного портфеля. Худшая динамика принадлежит Евразийскому (–107 млрд тенге за 10 месяцев). Остальные аутсайдеры ренкинга, за исключением государственного Отбасы, являются иностранными «дочками»: ТПБ Китая (–65 млрд), Банк Китая (–13 млрд), российский ВТБ (–11 млрд), турецкий КЗИ (–8 млрд) и подконтрольный китайцам Алтын (–5 млрд).

Кредиты

Совокупный ссудник сектора (здесь и далее – без учета обратного РЕПО) в октябре вырос на 365 млрд тенге, или на 1,1%. Наибольшего прироста портфеля добился Kaspi (141 млрд тенге за месяц). За ним со значительным отставанием идут Халык (+59 млрд) и БЦК (+56 млрд). Итого на долю «большой тройки» пришлось ровно 70% от месячного прироста всего сектора. Среди остальных универсальных игроков лучшую динамику показал Евразийский (+32 млрд). Наоборот, просадка портфеля в октябре наблюдалась у семи БВУ, из них к существенным игрокам можно отнести только Bereke (–15 млрд) и Bank RBK (–7 млрд).

По итогам всего отчетного периода объем кредитов в системе увеличился на 4,2 трлн тенге, или на 14,3%. За лидерство в ренкинге по абсолютному приросту ссудника идет упорная (заочная) борьба между двумя крупнейшими институтами. На первое место благодаря активным октябрьским выдачам вышел Kaspi (+1,19 трлн тенге с начала года), на вторую строчку опустился Халык (+1,14 трлн). Третья позиция принадлежит БЦК (+835 млрд). Сообща эта тройка обеспечила 75,4% прироста всего сектора. Ближайшим конкурентом лидеров (хотя определение «ближайший» вряд ли уместно с учетом колоссального отставания четвертого места от третьего) выступает Forte (+305 млрд). Заслуживают упоминания также Bank RBK (+160 млрд), Хоум Кредит (+142 млрд) и Алтын (+122 млрд).

Что касается темпов прироста, то здесь лучшую динамику (среди значимых игроков) демонстрирует Алтын (+29,3% с начала года). Чуть меньшую скорость (+28,1%) набрал БЦК, но следует учесть, что размеры бизнеса двух этих банков несопоставимы: по состоянию на начало года ссудник БЦК был в семь раз крупнее, чем у Алтына. В свою очередь Kaspi (+26,6%) по темпам наращивания кредитования лишь немного уступает БЦК, при этом растет от еще более высокой базы (портфель в полтора раза больше, чем у БЦК). Для сравнения: у Халыка за отчетный период ссудник вырос на 12,0%, что, с одной стороны, в два раза медленнее, чем у Kaspi, но с другой – сам портфель Халыка в два раза превосходит по размерам портфель его ближайшего (как минимум в розничном и мелкопредпринимательском сегменте) конкурента.

Аутсайдерами кредитного ренкинга можно назвать пять банков, у которых наблюдается снижение портфеля. Среди них значимым для рынка игроком является только Bereke (–58 млрд тенге с начала года). Остальные четверо не делают погоды в секторе: эмиратский ADCB (–28 млрд), Нурбанк (–23 млрд), ВТБ (–17 млрд) и Банк Китая (–14 млрд).

Безнадежная просрочка в системе в октябре увеличилась на 23 млрд тенге (+2,1%), а с начала года – на 233 млрд тенге (+27,0%). В октябре NPL росли в основном у Халыка (+13,2 млрд тенге за месяц) и в меньшей степени – у Kaspi (+5,9 млрд), Bank RBK (+4,6 млрд) и БЦК (+2,7 млрд). За весь отчетный период худшая динамика плохих кредитов наблюдается у Kaspi (+69 млрд тенге с начала года) и Халыка (+65 млрд) и в меньшей степени – у Евразийского (+37 млрд) и Хоум Кредита (+23 млрд).

Доля NPL в совокупном ссуднике выросла с 3,22% на 1 октября до 3,25% на 1 ноября. У восьми банков текущий уровень безнадежной просрочки выше, чем в среднем по рынку. Аутсайдерами сектора с точки зрения качества портфеля (если судить только по уровню NPL и не учитывать дефолтные займы Стадии 3 по МСФО) являются ВТБ (9,8% необслуживаемых кредитов на 1 ноября), Нурбанк (9,6%) и Jusan (8,3%).

Результат

Совокупная прибыль сектора в октябре составила 247 млрд тенге. Из этой суммы 36,2% (более трети рыночного пирога) досталось Халыку, 21,5% получил Kaspi. В деньгах они заработали 89 млрд и 53 млрд тенге за месяц соответственно. Еще у четырех игроков чистый доход превысил 10 млрд тенге: БЦК (17,4 млрд), Евразийский (12,9 млрд), Jusan (12,1 млрд), Forte (11,5 млрд). В шаге от этой отметки остановился американский Сити (9,7 млрд).

По итогам 10 месяцев банки сообща заработали 2,1 трлн тенге, улучшив прошлогодний финансовый результат на 18,2%. Пятерка самых прибыльных БВУ изображена на инфографике. Доли Халыка и Kaspi в общей прибыли сектора за январь – октябрь составили 32,8 и 20,5% соответственно. На долю БЦК перепало 7,4% чистого дохода сектора, Jusan получил 6,3% рыночного пирога, Forte – 5,9%.

Наибольшего прироста прибыли в абсолютном выражении добился Халык (+129 млрд тенге к результату за аналогичный период прошлого года). За ним с заметным отставанием идут четыре игрока с почти одинаковым приростом: Forte (+42,0 млрд), БЦК (+41,4 млрд), Kaspi (+40,8 млрд) и Jusan (+40,3 млрд). В относительном выражении лучшую динамику демонстрирует подсанкционный ВТБ, чья прибыль год к году взлетела сразу на 182% (с 13 млрд до 36 млрд тенге). Среди игроков с более высокой стартовой базой самые быстрые темпы наращивания прибыли показывают Forte (+50,8%) и Jusan (+43,7%). Что касается тройки крупнейших банков, то у БЦК чистый доход увеличился на 36,0%, у Халыка – на 23,0%, у Kaspi – на 10,4%.

В секторе есть шесть игроков, которые недосчитались прибыли по сравнению с прошлым годом. Небольшое отставание от собственного результата годичной давности допустили Банк Китая (–0,3 млрд тенге), эмиратский ADCB (–0,8 млрд) и турецкий КЗИ (–1,3 млрд). С более чувствительным сокращением прибыли столкнулся американский Сити (–7,1 млрд). Худшую динамику прибыли среди универсальных банков показал Евразийский (–21,6 млрд). А в рамках всего сектора наибольшая «недостача» чистого дохода наблюдается у неуниверсального Отбасы (–25,3 млрд).