Как менялась цена на нефть, акции индекса KASE и казахстанские облигации в октябре

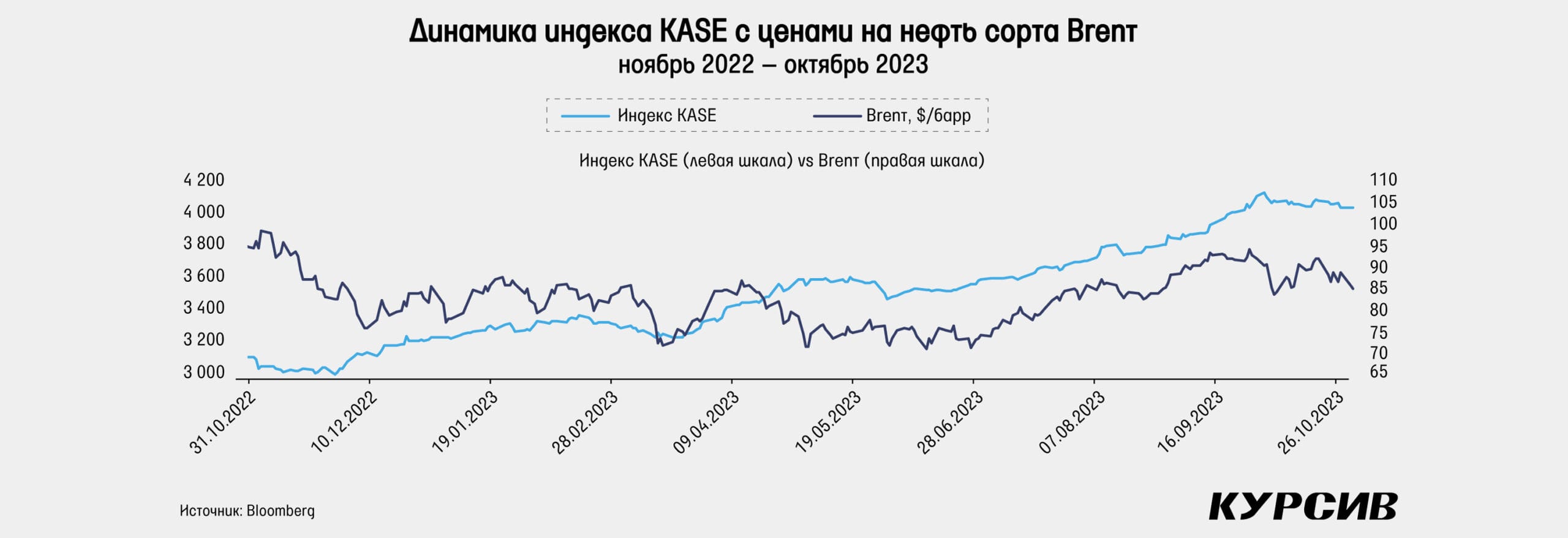

Индекс KASE следует за нефтью

В октябре цены на нефть упали более чем на 7% после четырех месяцев роста подряд. К концу октября цена нефти сорта Brent достигла $85,6 за баррель. В течение месяца цена менялась волнообразно. 4 октября нефть упала на 5,6% (это самое сильное дневное снижение цены с июля 2022 года). В этот день вышли данные по производству бензина в США, объем которого на неделе упал до 8 млн баррелей в сутки, что стало самым низким значением с начала 2023 года. Крек-спред (маржа нефтепереработчиков) также упал до самых низких значений за полтора года, что одновременно указывает на рост складских запасов нефти и снижение спроса на бензин. Начало наземных операций в секторе Газа стало триггером восстановления: 13 октября цена резко поднялась на 5,4% (лучший торговый день более чем за полгода). В начале третьей декады цены опять пошли вниз, и вновь на опасениях по слабому спросу. В Европе данные по бизнес-активности (PMI) оказались очень слабыми, ряд показателей даже стал основой для мнения, что в Германии рецессия уже идет полным ходом. В конце октября цены еще немного опустились после некоторого роста нефтедобычи в США, Нигерии и Анголе.

Индекс KASE в унисон с нефтью снизился после четырех месяцев роста подряд. Тем не менее темпы снижения оказались значительно меньше и составили 1,7%. Основными виновниками стали акции «Казахтелекома» и «Казатомпрома», потерявшие 6,1 и 5,7% соответственно. Акции «КазМунайГаза» в минусе (–3,9%) на фоне снижения цен на нефть, также по итогам октября упали акции Kaspi.kz и Kcell на 2,4–2,6%.

Падение «Казахтелекома» было обусловлено дивидендной отсечкой. На внеочередном собрании акционеров 27 октября были утверждены дивиденды в размере 3038,36 тенге на акцию по итогам 2022 года. Снижение акций «Казатомпрома» произошло после рекордного и почти безостановочного роста котировок в сентябре. Хотя цены на уран и выросли на 2%, урановые акции почувствовали давление и ушли в небольшой минус. В целом же падение «Казатомпрома» скорее можно назвать технической коррекцией.

Лидером месяца среди акций индекса KASE стал БЦК, который вырос в цене на 14,4% без особых на то новостей. В октябре банк поддержали бумаги «КазТрансОйла» и KEGOC, которые выросли на 4 и 2,7% соответственно.

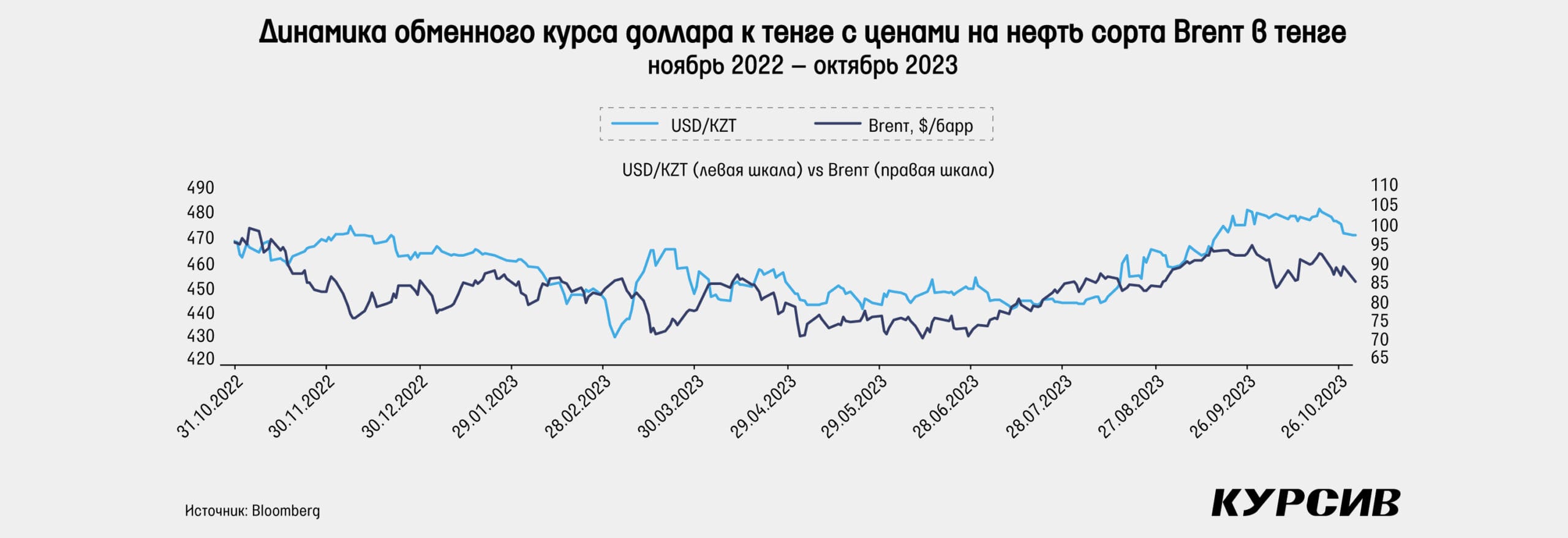

Восстановление тенге в октябре

Национальная валюта по итогам октября показала восстановление на 2%, достигнув отметки 468,5 тенге за $1. После резкого роста доллара в сентябре курс стабилизировался в течение первых двух декад октября. 19 октября была достигнута самая высокая с сентября 2022 года цена закрытия на уровне 479,7 тенге за $1. Но затем валютная пара резко устремилась вниз и продолжила снижение в начале ноября. В октябре Нацбанк продал из Национального фонда чуть больше $1,5 млрд тенге для трансфертов в госбюджет. Этот объем стал рекордным за всю историю публикации подобной статистики. Доля продаж валюты составила 47% от всего объема торгов, что также является новым рекордом (в сентябре этот показатель достигал 34%, а среднемесячный показатель – 17%). Кроме того, Нацбанк выкупил $132 млн для увеличения валютной доли ЕНПФ, что на $68 млн меньше, чем было в сентябре. Нацбанк также купил $70 млн для Казахстанского фонда гарантирования депозитов. Таким образом, нетто-продажи валюты составили $1,31 млрд, что на 46% больше результата сентября и тоже является новым рекордом за историю наблюдений.

В ноябре Национальный банк планирует немного снизить объем продаж валюты из Нацфонда – до $1,3–1,4 млрд. К тому же Нацбанк частично увеличил прогнозы по покупке валюты для ЕНПФ (с $100–150 до $150–200 млн). Для КФГД прогноз покупки валюты остался прежним. Учитывая некоторое восстановление тенге в конце октября, Нацбанк, вероятнее всего, решил осторожно снизить нетто-продажи валюты, держа в уме возможность повторения волатильности сентября на валютном рынке.

В октябре российский рубль сумел укрепиться после восьми месяцев снижения подряд. Валютная пара доллар/рубль снизилась на 4,7% несмотря на то, что в начале октября курс поднимался выше 100 рублей за $1. Тренд сменился после того, как президентом РФ был подписан указ об обязательной продаже валютной выручки экспортерами в течение следующих шести месяцев. Ближе к концу месяца динамика курса, вероятнее всего, определялась ожиданиями по изменению ключевой ставки. В итоге ставка была повышена с 13 до 15%, а на фоне укрепления рубля в октябре кросс-курс рубль/тенге вырос на 3,1%, достигнув 5 тенге за 1 рубль. Тем самым пара рубль/тенге стабилизировалась в локальном диапазоне 4,7–5 тенге.

Индекс доллара вырос на 0,42% по итогам месяца, достигнув отметки 106,72 пункта. В начале октября индекс достигал 107,35 пункта, после чего наконец остановился в росте, который продолжался с середины июля. В начале ноября индекс резко снизился до 105 пунктов и, вероятнее всего, пойдет несколько ниже, тем самым существенно уменьшив давление на валюты развивающихся стран. В начале ноября ФРС и Банк Англии сохранили ставку на прежнем уровне 5,5 и 5,25% соответственно. На заседании, которое прошло 26 октября, ЕЦБ тоже сохранил ставку на уровне 4,5% после десяти повышений подряд. ЕЦБ отмечает, что пока рано говорить о скором снижении ставки, и сохраняет прогнозы, которые включают в себя возможность увеличения ставки в будущем. ФРС же придержала ставку, чтобы посмотреть на дальнейшую динамику цен и занятости к следующему заседанию в середине декабря.

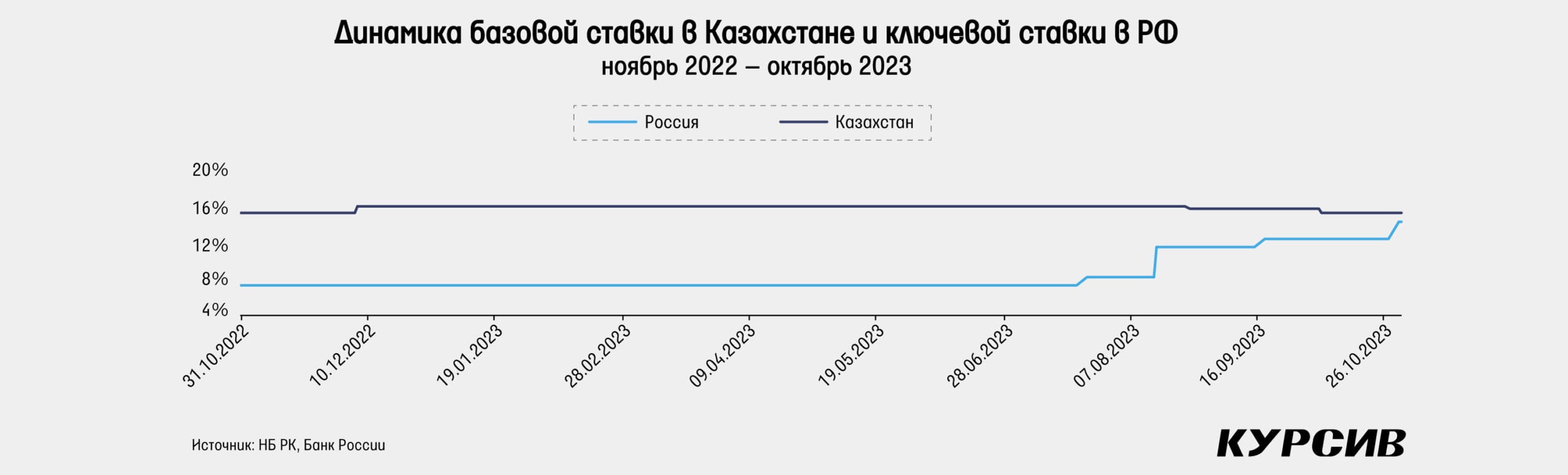

Денежно-кредитная политика

6 октября Национальный банк Казахстана провел очередное заседание по базовой ставке, на котором было принято решение о ее снижении на 50 базисных пунктов, до 16%. Настолько резко ставку снизили впервые с июля 2020 года. В своем пресс-релизе Нацбанк говорит о ритмичном замедлении годовой инфляции и сокращении внешнего инфляционного давления на фоне упавших мировых цен на продовольствие и жесткой монетарной политики зарубежных центробанков. С другой стороны, регулятор отмечает следующие внутренние проинфляционные факторы: высокие инфляционные ожидания, фискальное стимулирование и устойчивый внутренний спрос. Упоминается также риск вторичного повышения цен из-за увеличения регулируемых цен (вероятнее всего, речь идет о подорожавших тарифах на коммунальные услуги и ценах на бензин). До конца года осталось одно заседание – 24 ноября. Нацбанк четко указывает, что до конца года возможности по снижению ставки ограниченны и будут рассматриваться при условии снижения годовой инфляции до однозначного уровня. Учитывая, что 24 ноября регулятор не будет иметь фактических данных по инфляции за ноябрь, возможно, решение будет приниматься на основе прогноза, так как годовая инфляция очень близка к границе в 10%.

В России 27 октября Центральный банк провел очередное заседание по ключевой ставке, на котором в четвертый раз подряд было принято решение повысить ставку. Она была увеличена с 13 до 15%, что является новым максимумом с марта 2015 года, если не учитывать аномальное повышение ставки после начала военного конфликта в Украине. На этот раз Центробанк отмечает, что инфляционное давление усилилось и складывается выше ожиданий. Факторами этого являются устойчивое увеличение внутреннего спроса, опережающего предложение, высокие темпы кредитования и более медленное снижение фискального стимула, чем ожидалось ранее. ЦБ вновь отмечает, что возвращение инфляции к 4% и ее стабилизация предполагают «продолжительный период поддержания жестких денежно-кредитных условий». Согласно новому прогнозу ЦБ, инфляция сложится в районе 7–7,5% к концу 2023 года (прежний прогноз: 6–7%) и с учетом текущей политики снизится до 4–4,5% в 2024 году (прежний прогноз: 4%).

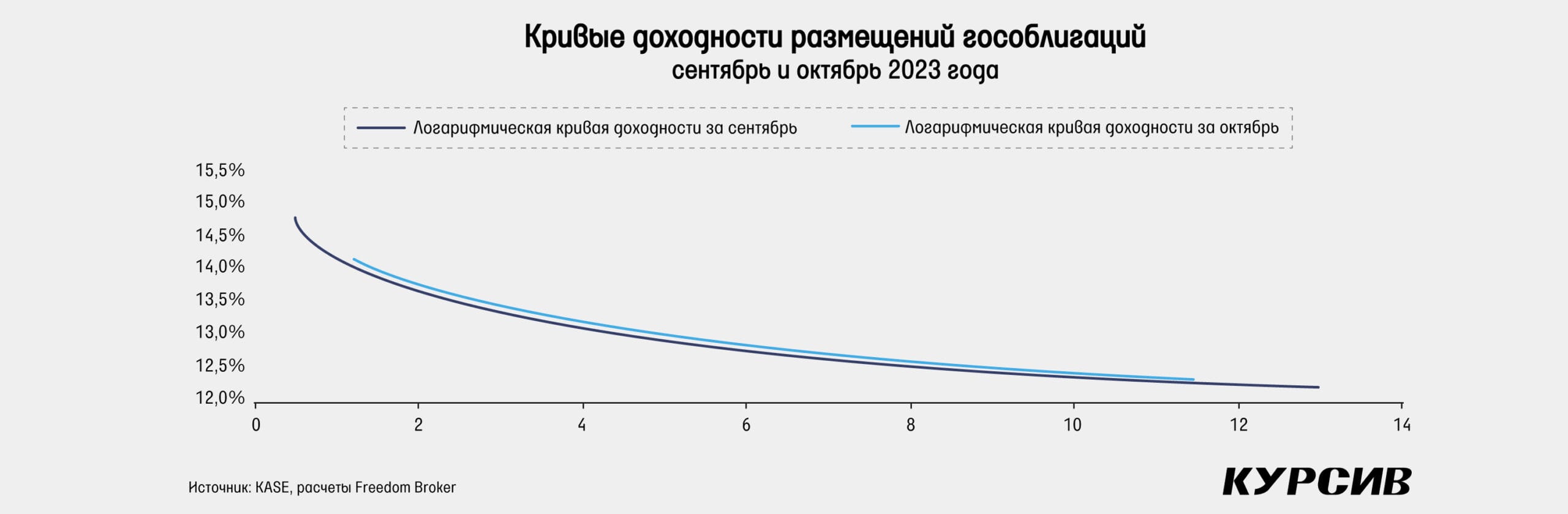

На долговом рынке Казахстана в октябре доходность при размещениях практически не изменилась, несмотря на снижение базовой ставки, что, вероятно, указывает на реализовавшиеся ожидания участников рынка. На фоне падения базовой ставки последний аукцион по месячным нотам Национального банка прошел с доходностью в 15,85%, что заметно ниже базовой ставки в 16%. Последний раз столь сильное отклонение наблюдалось 28 февраля 2022 года, когда при ставке 13,5% доходность месячных нот составила 13,24%. А ставка РЕПО TONIA упала с 17,14% в конце сентября до 16,79% в конце октября, хотя в моменте опускалась до 15,19%.

На локальном облигационном рынке России доходность ОФЗ снова повысилась после повышения ключевой ставки. Рост доходности произошел по всей длине кривой, но заметнее всего повысилась доходность по длинным бумагам. По 10-летним доходность выросла с 11,93 до 12,5%, по 30-летним – с 11,88 до 12,66%. По коротким бумагам ситуация сложилась следующим образом: доходность однолетних облигаций выросла с 12,57 до 12,95%, пятилетних – с 12,08 до 12,48%. Кривая второй месяц продолжает оставаться инверсной, то есть доходность коротких бумаг выше, чем доходность длинных.

Октябрьская инфляция оказалась в пределах нормальных значений

Месячная инфляция в октябре составила 0,7% м/м, что на 10 б. п.выше результата сентября, но равно августовскому показателю и, что самое главное, в пределах среднего октябрьского показателя за 2019–2021 годы. В 2019–2020 годах в октябре месячная инфляция достигала 0,6%, а в 2021 году – 0,7%. Тем самым во второй раз за этот год (аналогичный случай был в мае) месячная инфляция оказалась в пределах средних показателей прошлых лет. Летом и в сентябре, несмотря на падение месячной инфляции до 0,6–0,8%, показатель оставался заметно выше исторических. Годовая инфляция в итоге упала до 10,8% и уже точно достигнет однозначных значений по итогам 2023 года, что может подвигнуть Нацбанк снизить ставку еще раз в этом году. В годовом пересчете инфляция продолжает оставаться на уровне 7,2% на основе данных последнего полугодия. Если показатели ноября и декабря также окажутся вблизи исторических значений, то вероятность снижения инфляции до 5,5–6% к сентябрю 2024 года резко возрастает.

Размещения государственных облигаций РК

На рынке государственных облигаций Казахстана в октябре состоялось лишь семь размещений на общую сумму почти 168 млрд тенге, что на 3,7% больше результата сентября. Средневзвешенный спрос на предложение снизился с 288 до 260%. В целом последние два месяца оказались довольно пассивными в плане объемов размещения. В январе – августе средний месячный объем достигал 581 млрд тенге, что почти в 3,5 раза выше показателей сентября и октября. В прошлогоднем октябре объем размещения оказался более чем в 2 раза выше, чем в этом году. Доходность в целом изменилась незначительно. Так, по однолетним бумагам доходность упала с 14,02% в сентябре до 14% в октябре, по трехлетним можно увидеть снижение с 13,64 до 13,6%, по шестилетним снижение также составило 4 базисных пункта. Получается, что рынок заранее закладывал снижение базовой ставки в октябре, и это событие не стало для него большим сюрпризом. Но на усредненном графике кривой доходности размещений можно увидеть увеличение доходности по более коротким бумагам в октябре. Нужно также понимать, что объемы и количество размещений в октябре и сентябре оказались очень низкими, что могло несколько исказить график.

Облигации квазигосударственных компаний

В квазигосударственном секторе в октябре состоялось лишь три размещения, которые пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил 10 млрд тенге, что на 73% меньше результата сентября. Однако это не остановило участников рынка, средневзвешенный спрос к предложению продолжил расти – с 259 до 658%. Все три размещения прошли по 51-му выпуску, который будет погашен 18 августа 2024 года. В итоге доходность с каждым размещением снижалась: 14,85; 14,79 и 14,75%. Ранее, когда 18 августа размещался данный выпуск, доходность составляла 15,07%. В целом снижение доходности, наверное, можно объяснить сокращением срока. Большую часть (свыше 90%) предложенных бумаг выкупили банки.

Акции программы «Народное IPO», включая «Казатомпром», Kaspi.kz и КМГ

В октябре ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 8,3% после рекордного сентябрьского роста на 42,9%. Цена одной расписки к концу месяца достигла $40,5, а на KASE – 18 398 тенге (–5,7%) за акцию. Снижение скорее было обусловлено обычной коррекцией, учитывая, что цены в сентябре росли практически без остановок. На это также указывает и небольшой рост цен на оксид урана в октябре в размере 2%. Урановый сектор в лице ETF URA упал лишь на 0,74%.

В производственном отчете, опубликованном уже 1 ноября, сообщается, что производство оксида урана снизилось на 2,5% г/г, а объем реализации компанией уменьшился на 9,3% г/г. Но это снижение, по всей видимости, обусловлено сдвинутыми графиками поставок, так как компания повысила итоговые прогнозы на 2023 год. Прогнозы объемов продаж компанией повышены на 150 тонн, консолидированные продажи – на 500 тонн, а выручка – на 100 млрд тенге относительно прогноза, озвученного квартал назад. Компания провела ВОСА, на котором утвердила крупную сделку по продаже концентрата урана китайской компании State Nuclear Uranium Resource Development Company Ltd. Еще одной важной новостью стал экспорт партии тепловыделяющих сборок для китайских АЭС в размере 30 тонн низкообогащенного урана.

Акции «КазТрансОйла» в октябре выросли на 4%. В конце месяца цена достигла 864,9 тенге за акцию. Октябрь казался для бумаг нацкомпании спокойным, пока 11 октября акции резко не поднялись в цене на 11%. При этом диапазон цен в этот день был очень широким: 737–950 тенге. Дневной объем в 559 млн тенге оказался наивысшим показателем с января 2022 года. В этот день компания заявила, что экспорт казахстанской нефти через порт Актау за девять месяцев 2023 года вырос на 53% г/г, составив 2,5 млн тонн. Тем не менее, по нашему мнению, данная новость, вероятнее всего, переоценена, так как доля данного направления в доходах компании невысока. В итоге цена медленно опустилась более чем на 8% к концу октября.

Опубликован производственный отчет компании за III квартал 2023 года. Транспортировка нефти отдельно по системам КТО выросла на 10,1% г/г, но вот по главному экспортному нефтепроводу Атырау – Самара наблюдается снижение на 2,2% г/г. Отдельный грузооборот нефти упал на 3,6% г/г и 2,2% к/к, на внутренний рынок компания поставила на 4,7% меньше нефти, чем в прошлом году. Компания также представила несколько интересных результатов, связанных с операционной деятельностью. Важнейшей новостью, наверное, является начало ежемесячного экспорта не менее 80 тыс. тонн нефти по нефтепроводу Атырау – Самара с месторождения Кашаган в течение осени и зимы. Это позволит компании увеличить перекачку нефти по своему главному нефтепроводу как минимум на 10% в течение этого периода.

Акции KEGOC в октябре выросли на 2,7%. Месяц закрылся на уровне 1530 тенге и прошел без особых новостей. Ранее компания объявила о дополнительном размещении акций, которое завершилось 2 ноября. В итоге спрос превысил предложение в 1,5 раза. Отметим, что производство электроэнергии в Казахстане за январь – сентябрь составило 83,2 млрд кВт·ч (+0,4% г/г), а отдельно за сентябрь – 8,3 млрд кВт·ч (–3% г/г).

ГДР Kaspi.kz второй месяц подряд упали в цене, на этот раз на 6,6%, закрыв октябрь на уровне $90,4. На KASE цена акций упала лишь на 2,6%, что увеличило премию акций к ГДР до 6%. Самой важной новостью месяца стал выход финансового отчета по итогам III квартала. Процентные доходы компании в III квартале 2023 года составили 217 млрд тенге, увеличившись на 42% г/г и 8,5% к/к. Чистая сумма комиссионных и транзакционных доходов выросла на 46% г/г и 17% к/к. Квартальная чистая прибыль Kaspi.kz составила рекордные 233 млрд тенге (+40% г/г и +17,5% к/к). Объем доходных транзакций в сегменте Payments вырос на 43% г/г и

15% к/к, что чуть выше прогноза руководства на 2023 год – «около 40%». Суммарная стоимость проданных товаров в сегменте Marketplace выросла на 49% г/г и 40% к/к. За три квартала 2023 года годовой рост составил 52%, что намного выше прогноза руководства в 40%. А сегмент Fintech показал рост по объему выданных кредитов на 38% г/г и 29% к/к. Kaspi.kz за 27 дней октября выкупил собственные ГДР на общую сумму $9,1 млн.

В октябре акции «КазМунайГаза» упали в цене на 3,9%, закрыв месяц на уровне 11 400 тенге. Вероятнее всего, фактором снижения стали цены на нефть, которые сократились более чем на 7% в этом месяце. Важнейшей новостью месяца стал выход производственного отчета за III квартал 2023 года. В целом квартальная добыча нефти увеличилась на 7% г/г, но снизилась на 4% к/к. Годовой рост по большей части объясняется двукратным увеличением доли КМГ в проекте Кашаган. Нефтедобыча на операционных активах снизилась на 7% г/г и 3% к/к. Основное снижение пришлось на «Озенмунайгаз», где квартальная нефтедобыча упала на 12% г/г и 6% к/к. Отметим, что рейтинг ESG компании по версии Sustainalytics поднялся с 28,5 до 32,3 балла по итогам 2022 года. Однако в рейтинге нефтегазовых компаний КМГ упал с 18-го до 40-го места.