Кенес Ракишев, владелец холдинговой компании Fincraft Group, продолжает перераспределять активы. Многие его проекты сейчас находятся в инвестиционной фазе, что негативно отражается на финансовых показателях группы.

Активы Fincraft регулярно распродаются и пополняются. Напомним, что в феврале 2019 года Ракишев продал металлургический завод в Таразе. А в июле того же года бизнесмен продал Fincraft Holdings Ltd, на балансе которой находилось 22,4% акций в золотодобывающей компании Petropavlovsk. В апреле 2023-го Кенес Ракишев вышел из капитала «Инвестиционного дома Fincraft». Бизнесмен снижал свою долю в инвесткомпании постепенно: в ноябре 2022 года – с 50 до 40%, в марте текущего года – до 9,9%. Новым мажоритарным акционером компании сейчас является Абай Искандиров, бывший вице-министр экономического развития и торговли РК.

Финансовый сегмент

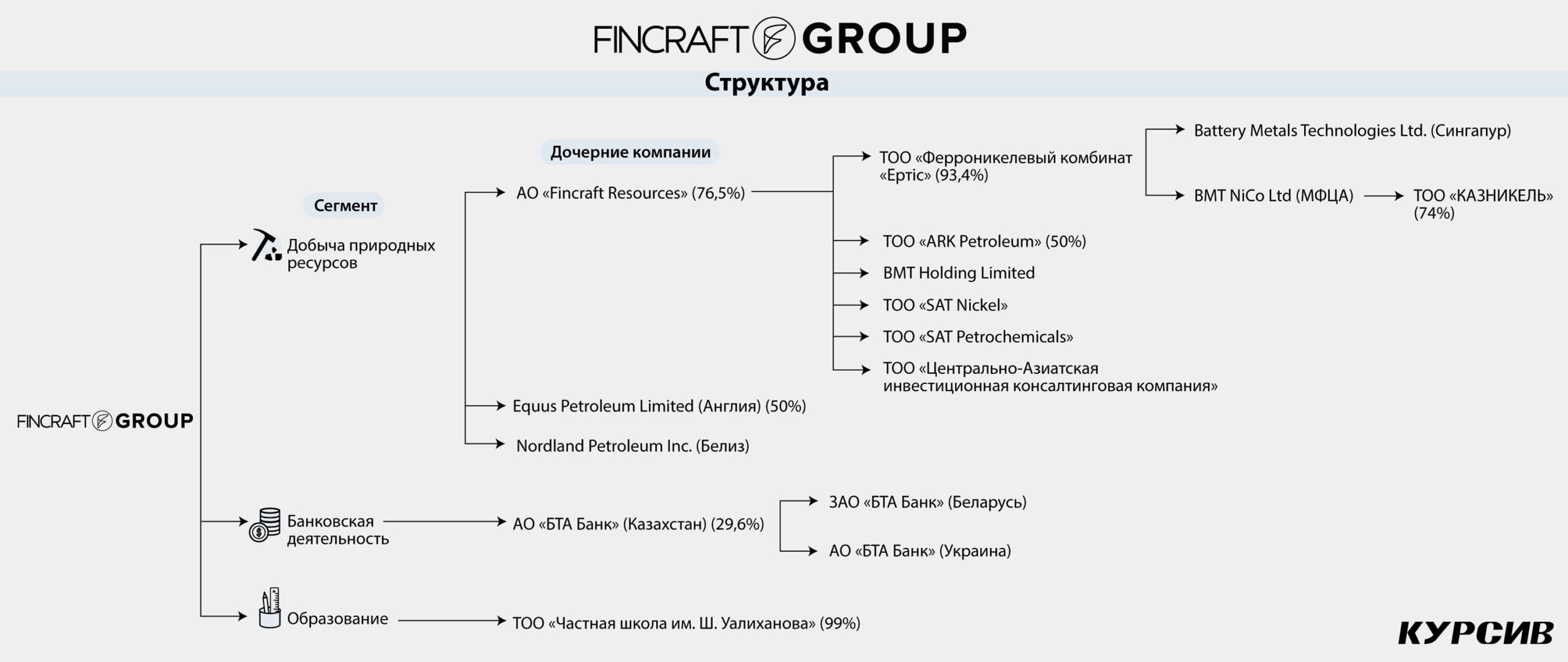

Сегодня Кенес Ракишев через Fincraft Group держит 76,45% акций Fincraft Resources (бывшее SAT & Company) и АО «БТА Банк», которое занимается реструктуризацией задолженности и возвратом активов. БТА имеет дочерние структуры в Беларуси и Украине, по итогам девяти месяцев текущего года банки демонстрируют положительный финансовый результат. БТА также присутствовал в Кыргызстане, однако структура была продана в 2019 году. О возможной продаже белорусского и украинского банков СМИ писали еще в 2020 году, но сделки так и не состоялись.

Прибыль белорусской структуры за девять месяцев текущего года выросла по сравнению с аналогичным периодом прошлого года в 1,8 раза, до 2,85 млн белорусских рублей (396 млн тенге). Эксперты ЕАБР отмечают, что в 2023 году белорусская экономика показала крайне высокую степень адаптивности к изменившимся в прошлом году условиям функционирования. По итогам десяти месяцев текущего года ВВП страны вырос на 3,8%. В 2024 году аналитики прогнозируют замедление роста ВВП Беларуси до 2%. При этом прогнозируемое снижение роста ВВП России может негативно отразиться на белорусской экономике, указывают эксперты.

Украинский банковский сегмент завершил III квартал с прибылью в 24,5 млн украинских гривен (около 300 млн тенге) против убытка в 29,4 млн гривен за тот же период прошлого года. Несмотря на геополитическую ситуацию, НБУ утверждает, что экономика Украины восстанавливается. Регулятор предполагает, что в 2024 году реальный ВВП Украины увеличится на 3,6%. А в 2025 году рост ВВП ускорится до 6% после снижения рисков безопасности. Ситуация в стране будет во многом зависеть от уровня международной помощи Украине.

Никель, гипс и нефть

Добывающий сегмент группы в Казахстане сконцентрирован в АО «Fincraft Resources». Компания завершила 2022 год с убытком в размере 424,8 млн тенге, свидетельствует консолидированная финансовая отчетность, опубликованная на KASE. По итогам 2021 года чистый убыток группы составил 4,4 млрд тенге. То есть в 2022 году компания сократила убытки в 10,3 раза. По результатам трех кварталов 2023 года убыток компании составил 322,75 млн тенге, это в 3 раза меньше, чем за аналогичный период прошлого года.

Основной актив Fincraft Resources – никель-кобальтовое месторождение Горностаевское в Восточно-Казахстанской области. Проект пока находится на стадии разведки. Управляющая компания планирует полностью завершить технологические исследования и приступить к строительству добывающих мощностей в начале 2024 года, а получение первой добычи и полную наладку производства ожидает в 2026 году. После выхода на проектную мощность предприятие будет добывать 1,6 млн тонн руды в год, перерабатываемой в смешанный гидроксидный осадок с получением

13 500 тонн в год чистого никеля и около тонны чистого кобальта, содержащегося в концентрате. По оценкам экспертов, запасы месторождения составляют почти 55 млн тонн руды, это около 406 тыс. тонн никеля и 30 тыс. тонн кобальта. Этого должно хватить до 2052 года.

Разведку месторождения ведет ТОО «Казникель», 74% акций которого принадлежат Fincraft Resources через ферроникелевый комбинат «Ертіс». В марте 2023 года в состав ТОО «Казникель» вошел новый участник – ТОО «Mining Technologies Company» – на 26% доли уставного капитала. В мае 2023 года Fincraft Resources зарегистрировал в МФЦА инвестиционно-холдинговую компанию BMT NiCo, которой позже были переданы 74% акций «Казникеля».

Цены на никель и кобальт, как и на другие цветные металлы, на мировом рынке росли с марта 2020 года. После начала войны в Украине этот тренд усилился из-за опасений перебоев в поставках из России. В начале марта 2022 года цена на никель на Лондонской бирже металлов обновила исторический максимум и достигла $48 078 за тонну. Но уже с середины марта 2022 года началось снижение цен, вызванное в том числе вспышкой коронавируса, падением производства в Европе из-за энергокризиса, ростом ставки ФРС США и сохранением стабильных поставок из России.

Никель сегодня торгуется в районе $16,5 тыс., это на 41% меньше, чем годом ранее. И похоже, что цены будут снижаться и дальше. Крупнейший производитель никеля горно-металлургическая компания «Норникель» увеличила прогноз по профициту никеля в 2023 году до 250 тыс. тонн из-за низкого спроса на никель в секторе аккумуляторных батарей. В 2024 году компания прогнозирует, что из-за избыточного предложения низкосортного никеля на рынке сохранится профицит в размере более 190 тыс. тонн никеля. Аналитики отмечают, что в Китае увеличивается доля безникелевых литий-железо-фосфатных аккумуляторов, а также происходит переориентация продаж с электромобилей с аккумуляторными батареями на подключаемые гибриды. В то же время в Индонезии вводятся новые мощности по производству никеля.

Кобальт с начала текущего года потерял почти половину стоимости, сегодня за тонну металла дают чуть больше $29 тыс. Однако в среднесрочной перспективе стоимость металла будет расти, считают эксперты. Спрос на кобальт в 2028 году может достигнуть 267,3 тыс. против 205,4 тыс. тонн по итогам прошлого года. Соответственно, емкость мирового рынка вырастет за данный период времени с $9,5 до $17,7 млрд, прогнозирует ResearchAndMarkets. В качестве предпосылок для расширения глобального потребления кобальта в ближайшие несколько лет аналитики агентства называют увеличение его использования в различных отраслях, начиная от производства суперсплавов для изготовления деталей двигателей и режущего инструмента для металлообработки и заканчивая электронной техникой, магнитами и катализаторами для нефтехимии и органического синтеза.

В сентябре текущего года Fincraft Resources вышел из капитала ТОО «ИндерГипс», которое осуществляет деятельность по добыче гипса в Акжаикском районе Западно-Казахстанской области. При месторождении функционирует перерабатывающий завод, который имеет производительность до 120 тыс. тонн готовой продукции в год. Актив был продан российской компании «Волма», и завод теперь носит название «Волма-Индербор».

Гипсовый бизнес компания сменила на нефтяной. Через неделю после реализации «ИндерГипс» компания приобрела 50%-ную долю в ТОО «ARK Petroleum». В товариществе помимо Fincraft Resources участвуют ТОО «Proxymunai» и Рахман Асамбаев. ARK Petroleum занимается разведкой месторождения Шалва в Мангистауской области. Месторождение состоит из 45 блоков площадью 112,1 квадратного километра. Право на месторождение было реализовано Министерством энергетики на аукционе в июле текущего года. Подписной бонус за месторождение составил 283 млн тенге.

В прошлом году в портфеле Fincraft Resources появились еще две дочерние организации нефтяной направленности – в мае группа приобрела зарегистрированную в Белизе Nordland Petroleum Inc., а в конце прошлого года стала обладать 50%-ной долей участия в Equus Petroleum Limited. Последняя зарегистрирована в Великобритании, специализируется на разведке и добыче нефти и природного газа на контрактной территории в 1659 квадратных километров в Южно-Тургайском бассейне.

Goldman Sachs прогнозирует, что в следующем году цены на нефть марки Brent будут колебаться в диапазоне до $70–90 за баррель. Ранее в банке прогнозировали, что котировки Brent в 2024 году будут меняться в коридоре от $80 до $100 за баррель. Снижение прогноза в Goldman Sachs объяснили более сильным приростом добычи в США. Решение ОПЕК сократить поставки, восстановление экономики Китая, планы пополнения стратегических запасов нефти в США и умеренный риск рецессии в экономике должны ограничить риск снижения цен на нефть, отмечают аналитики. В среднем, по прогнозам банка, в следующем году стоимость нефти составит $81 за баррель, в 2025 году цена ожидается на уровне $80. Сегодня Brent торгуется на уровне $79,47.

Убытки и резервы

ТОО «Fincraft Group» – холдинговая компания с диверсифицированным портфелем активов. Учредителем и единственным участником товарищества с момента создания группы в 2014 году является Кенес Ракишев.

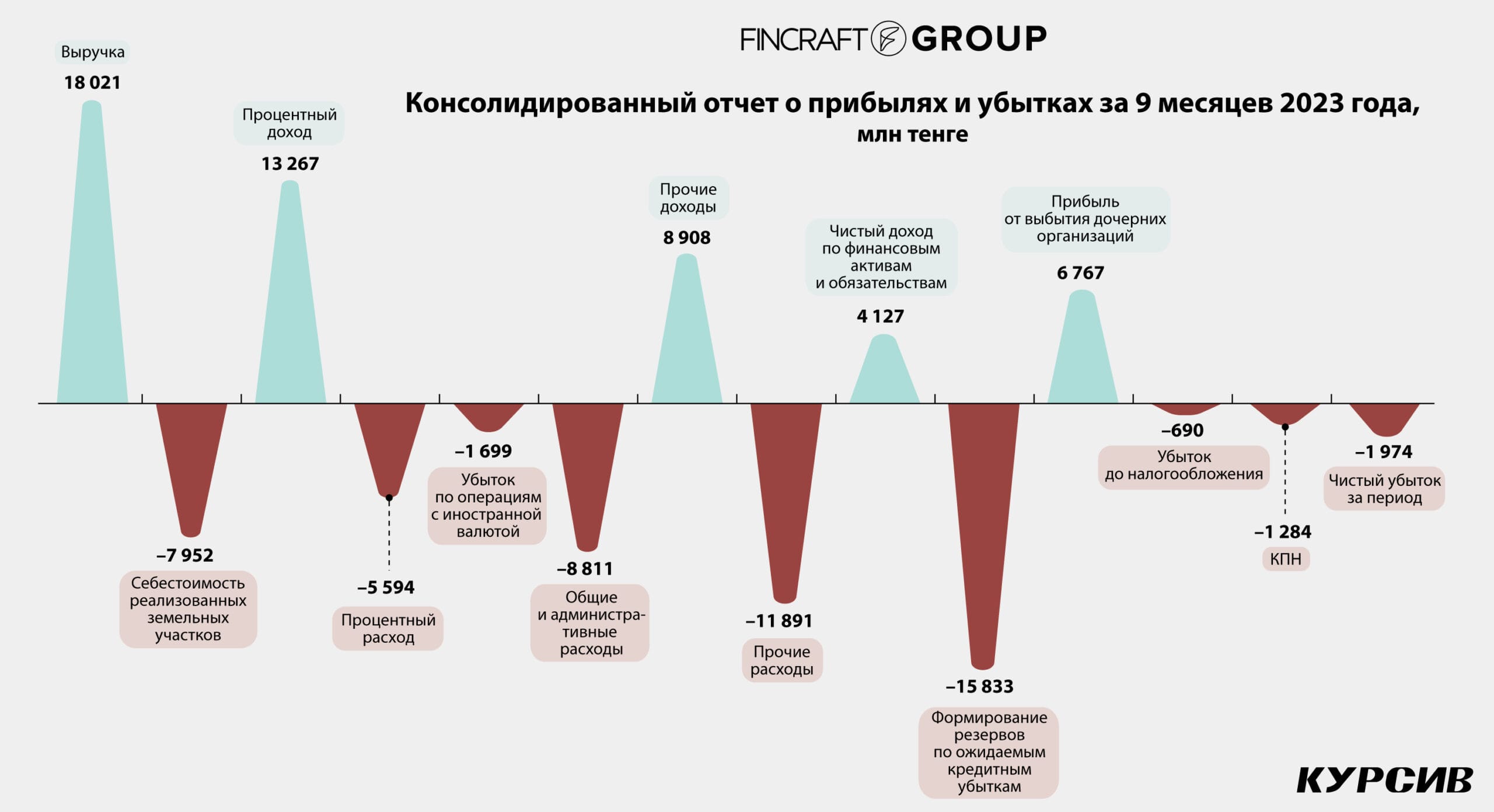

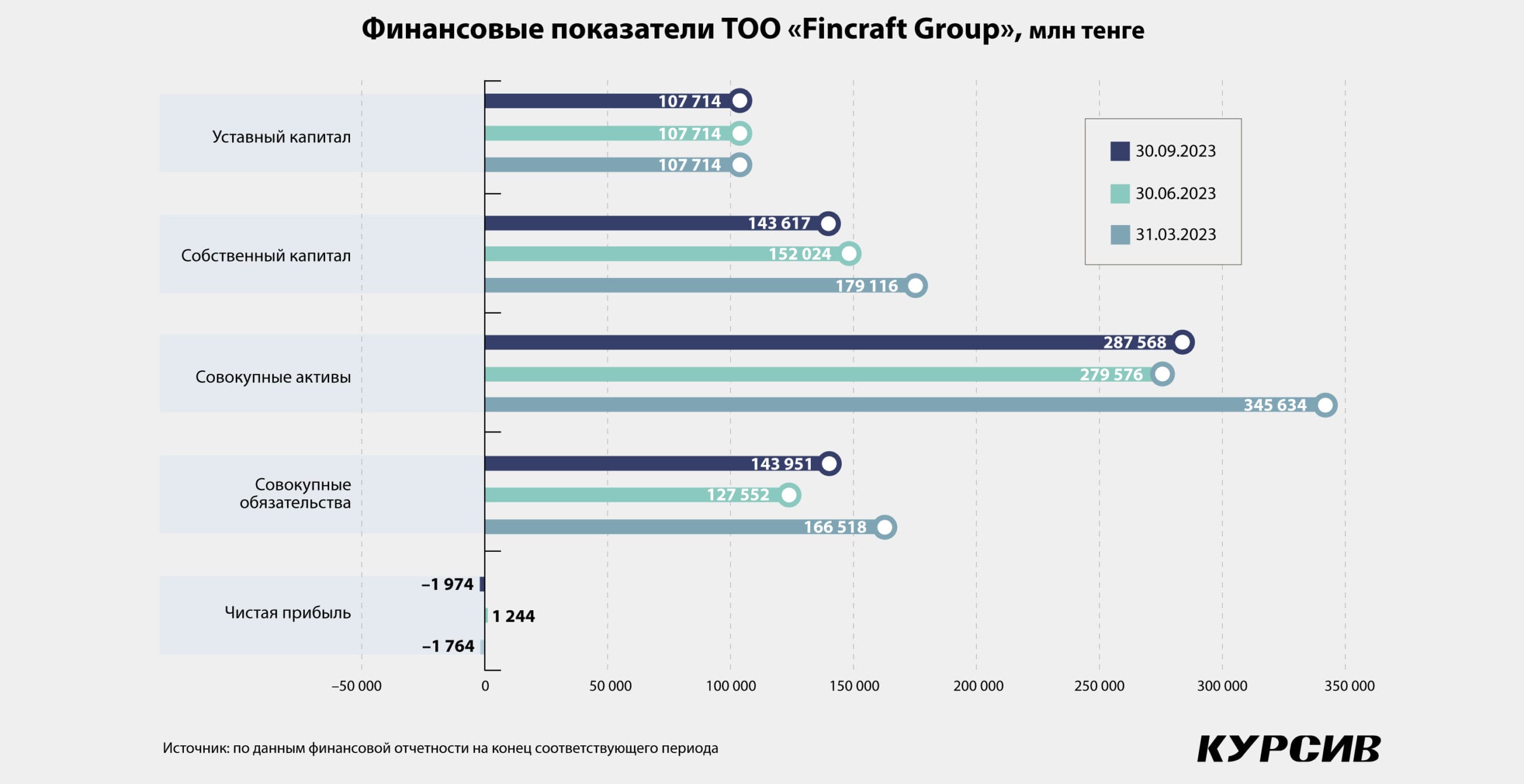

Единственный участник ТОО «Fincraft Group» принял решение не распределять чистый доход товарищества за девять месяцев 2023 года. По итогам девяти месяцев убыток компании составил 1,97 млрд тенге, тогда как в отчетности группы по итогам первого полугодия значилась прибыль в 1,24 млрд тенге. Судя по финансовым документам, резкое ухудшение доходности компании связано с формированием резервов по ожидаемым кредитным убыткам.

Fincraft финансовые результаты не комментирует. Но ухудшение финансовых показателей группы в текущем году фиксируют в S&P. В июле текущего года агентство понизило рейтинг ТОО «Fincraft Group» с «B+» до «В», прогноз – «стабильный». Аналитики объяснили решение ухудшением долговой нагрузки и слабой ликвидностью компании.

«В апреле 2023 года инвестиционная компания Fincraft полностью погасила свои облигации в национальной валюте, но к 30 июня 2023 года ее долговая нагрузка существенно ухудшилась из-за выпуска новых облигаций, нового банковского кредита и уменьшения активов из-за продаж», – пишут в S&P.

Общая сумма выплат по облигациям NCOMb2, погашенным в апреле 2023 года, составила 32,44 млрд тенге, в том числе сумма основного долга составила 31,87 млрд тенге. Двумя месяцами ранее, в феврале текущего года, были запущены торги еще одним выпуском тенговых облигаций от Fincraft Group на 50 млрд тенге с доходностью 18,5% годовых (в обращении 29,6 млн облигаций с номиналом по 1 тыс. тенге). Также в обращении на KASE находится первый выпуск облигаций эмитента со сроком погашения в 2029 году.

Общая задолженность по долговым ценным бумагам группы на конец III квартала 2023 года составила 43,6 млрд тенге. Объем привлеченных займов составляет 52,7 млрд тенге, это в 1,8 раза больше, чем на начало текущего года.

Согласно последней отчетности, объем активов Fincraft Group составил 287,6 млрд тенге и вырос с начала года на 41,9 млрд тенге. Однако в консолидированном отчете о финансовом положении на конец 2022 года фигурирует цифра в 341,1 млрд тенге. Возможно дело в выбытии «дочек» и «внучек» из консолидированной отчетности группы. Судя по документам, с начала 2023 года компания практически избавилась от инвестиционных ценных бумаг, их объем сократился с 69,1 до 1 млрд тенге. Зато на 59,3 млрд тенге выросли прочие активы, в том числе нематериальные – на 54,8 млрд тенге.

«Мы ожидаем, что ликвидность Fincraft останется слабой из-за значительных требований по обслуживанию долга и умеренных дивидендов от ее нефтяного бизнеса», – говорится в сообщении S&P. Стабильный прогноз отражает ожидания агентства, что в течение следующих 12 месяцев Fincraft добавит больше активов на баланс, улучшив свой стрессовый левередж до адекватного уровня.