Продажи бытовой техники и электроники в Казахстане упали до пятилетнего минимума

Рынок бытовой техники и электроники (БТиЭ) по итогам первого полугодия 2024 года просел как в физическом, так и в денежном выражении. Почему это произошло, ретейлеры рассказали «Курсиву».

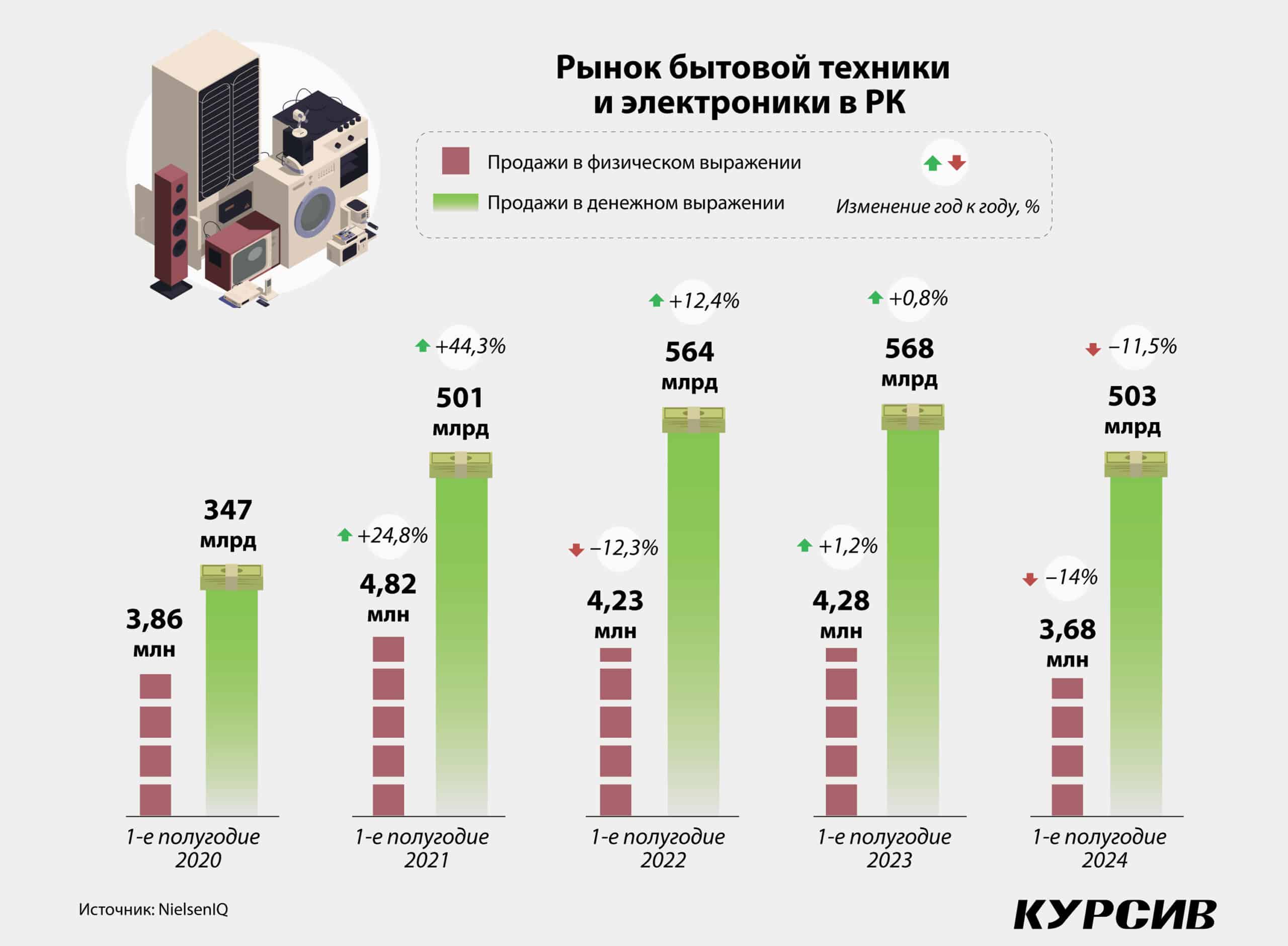

По данным NielsenIQ, за первые шесть месяцев 2024 года в Казахстане было продано 3,7 млн единиц бытовой техники и электроники. Это самый низкий результат за последние пять лет. По сравнению с аналогичным периодом 2023 года продажи снизились на 14%. В денежном выражении рынок оценивается в 503 млрд тенге (–11,5%), что отбрасывает его на уровень 2021 года. Притом, что средняя цена за единицу товара за это время выросла на треть.

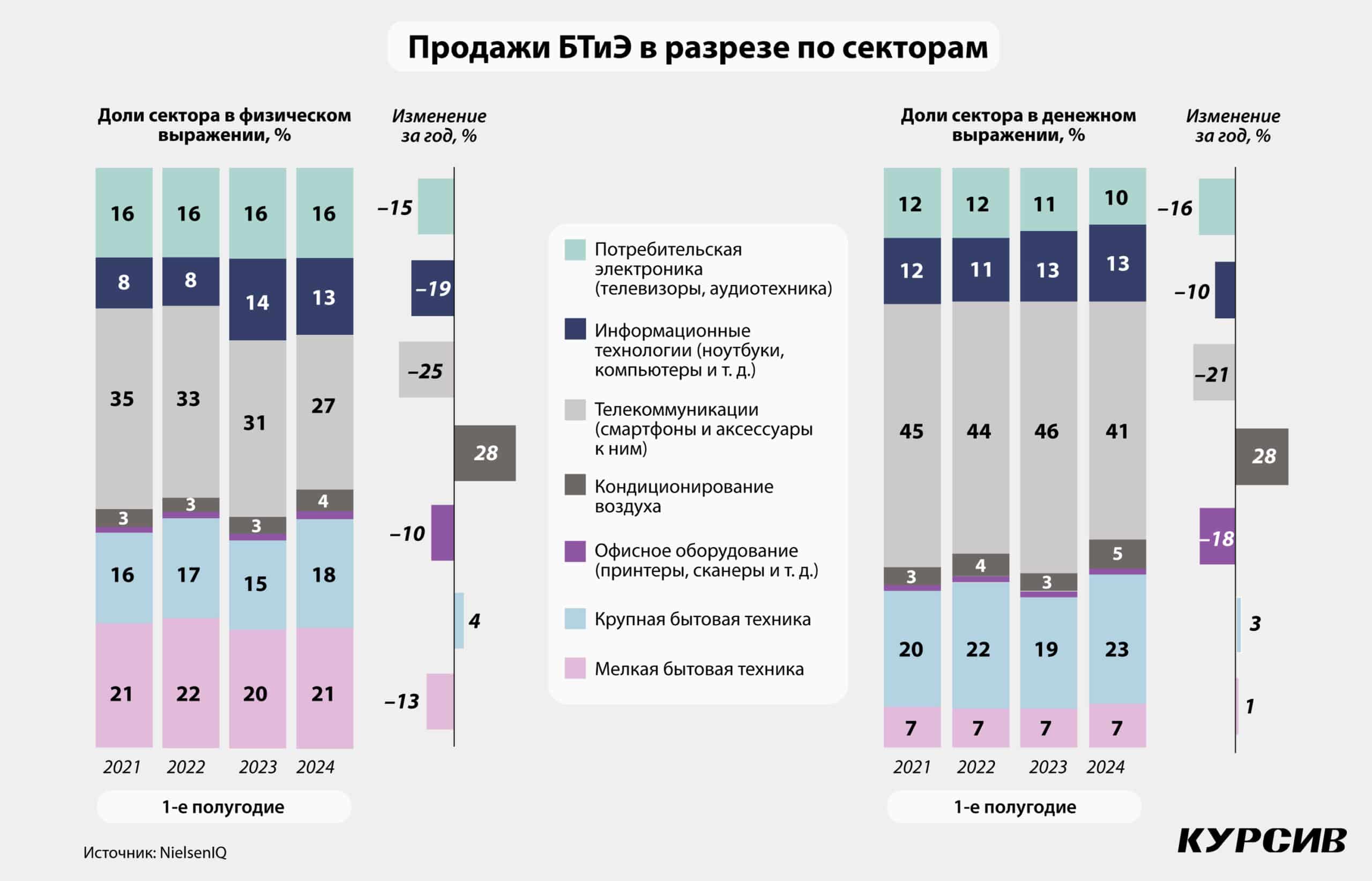

Больше всего продажи падают в самом крупном сегменте рынка БТиЭ – так называемом телекоме (смартфоны и аксессуары к ним). В первой половине 2024 года телеком потерял 21% в деньгах и 25% в товарных единицах. Доля этого сектора в общих продажах снизилась с 46 до 41% в деньгах и с 31 до 27% в количественном выражении.

Кроме телекома значительное падение продемонстрировал сегмент, который NielsenIQ называет «информационные технологии» (речь идет о ноутбуках, стационарных компьютерах, планшетах). У этого сегмента минус 19% в единицах и минус 10% в деньгах. Еще один падающий сегмент – потребительская электроника (телевизоры, аудиотехника): она потеряла 15% в количественном и 16% в денежном выражении.

Лишь два из восьми сегментов рынка БТиЭ продемонстрировали рост: крупная бытовая техника и кондиционеры. Причем рост продаж в последнем сегменте был двузначный – плюс 28% (как в денежном, так и в физическом выражении).

Почему снижаются продажи?

Ситуация на казахстанском рынке не является отражением глобальной картины. По данным NielsenIQ, за I квартал 2024 года продажи бытовой техники и электроники на мировом рынке, наоборот, выросли (+0,3% год к году, составив $197 млрд). И основным драйвером стал именно телеком (+3,9%).

«В 2024 году структура рынка начала претерпевать значительные изменения. В частности, наблюдается активное развитие небольших продавцов на маркетплейсах, которые благодаря более низким издержкам могут предложить покупателям более привлекательные цены. В результате часть спроса переместилась в этот сегмент, и многие из этих продаж не учитываются в данных NielsenIQ, которые не охватывают весь рынок как в разрезе игроков, так и в разрезе товарных категорий», – говорит коммерческий директор сети Mechta Евгений Ланг.

Однако, по его словам, реальное снижение продаж все же наблюдается, и тому есть несколько причин. Среди них – замедление темпов роста продаж недвижимости. Экономические условия и неопределенность на рынке недвижимости, считает Ланг, привели к снижению потребительской активности, что в свою очередь негативно сказалось на продажах бытовой техники и электроники.

Низкие доходы в аграрном секторе в 2023 году, по мнению спикера, также влияют на рынок БТиЭ. Сельскохозяйственный сектор, который традиционно является важным драйвером потребительского спроса, испытывал сложности, что ограничило покупательную способность значительной части населения.

Другими причинами, повлиявшими на снижение продаж, в сети Mechta называют высокую базовую ставку и ужесточение условий кредитования, которые сдерживают спрос на товары длительного пользования.

Финансовый директор группы компаний Evrika Азиз Теймуров считает, что фактически рынок БТиЭ в стране не падает, а уходит в серую зону. По его мнению, в Казахстане растет доля несетевых игроков, продающих товар, завезенный в обход необходимых таможенных процедур, и этот товар в итоге не отражается в официальной статистике.

«Если с начала 2010-х годов доля авторизованных сетевых ретейлеров и официального импорта росла, а доля серого рынка (завоз оригинального товара в обход официальному процессу импорта, без уплаты НДС и таможенных пошлин) падала, то сейчас процесс пошел в обратную сторону. Сетевые игроки исторически имели ряд преимуществ над серыми игроками: развитая инфраструктура, наличие лучших офлайн-точек продаж, доставка, а также возможность продажи в кредит или рассрочку. Но сегодня за счет наличия маркетплейсов, предоставляющих полную инфраструктуру для продажи товара и льготного налогового режима, растет доля несетевой розницы», – сетует Теймуров.

В качестве примера он приводит разницу в цене на популярную игровую консоль Sony PlayStation-5. Таможенная пошлина на нее составляет 10%, а НДС при импорте – 12%. В итоге авторизованные игроки имеют цену на полке минимум на 22% дороже несетевой розницы, которая все еще завозит товар без уплаты соответствующих налогов.

«Текущий Налоговый кодекс позволяет бизнесу с оборотом до 2 млрд тенге в год, работающему по розничному налогу, покупать и продавать товар за наличный расчет и никак не отчитываться по источнику происхождения товара. Предлагаемая версия Налогового кодекса на 2025 год не решает данную проблему, так как она нацелена в большей степени на уплату налогов с доходов, но не борется с неуплатой пошлин и НДС при ввозе. Таким образом, несмотря на уплату налогов с дохода, несетевая розница недоплачивает по меньшей мере 20% от стоимости товара. Как итог, мы видим падение официального рынка, притом что фактическое потребление в сегменте БТиЭ в Казахстане остается без изменений, как и во всем мире», – отмечает Теймуров.

По данным этой сети БТиЭ, в Казахстане растет доля авторизаций смартфонов, завезенных по серому импорту. Причем среди популярных брендов она достигает более 50%.

«По нашим оценкам, только смартфонов в страну ежегодно в обход таможни завозится не менее чем на $800 млн, а государство недополучает в виде НДС не менее $96 млн», – говорит финдир сети Evrika.

«Некоторые производители, отслеживая активации устройств на территории Казахстана, отмечают, что количество активаций остается на уровне прошлого года, что может говорить о неучете официальных продаж», – добавляет Евгений Ланг.

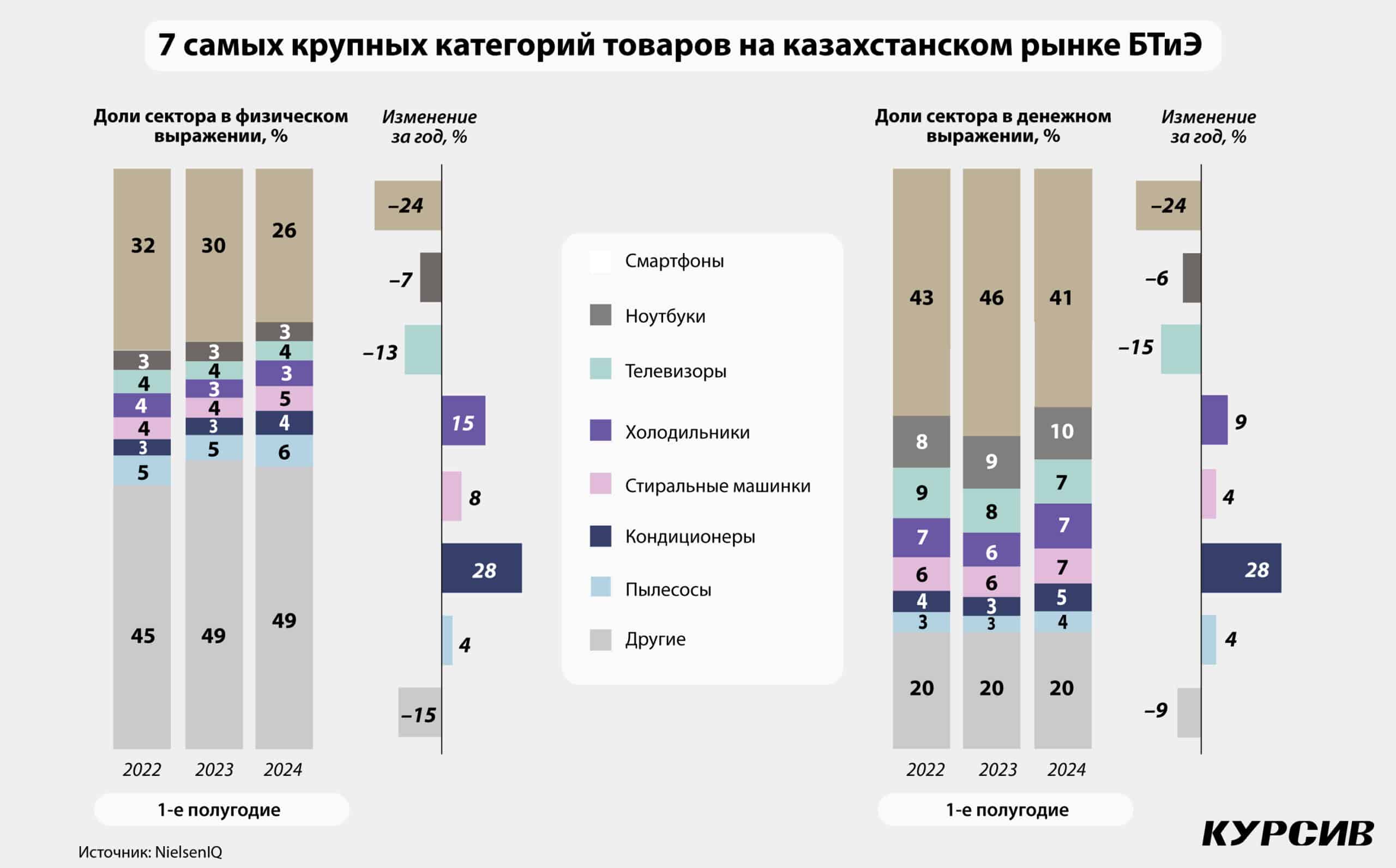

Именно смартфоны являются самой крупной товарной группой на казахстанском рынке БТиЭ. На их долю приходится 41% продаж (–5 п.п. год к году). Также просели относительно первой половины 2023 года еще две группы – персональные компьютеры и телевизоры.

«По нашим оценкам, данный тренд продолжится. Мы не видим усиления налогового законодательства, которое заставило бы платить таможенные пошлины и НДС всех, кто завозит в страну БТиЭ. Также не наблюдается усиление таможенного контроля. Таким образом, официальный рынок БТиЭ в Казахстане, скорее всего, продолжит свое падение и завершит год на 20–25% относительно 2023-го», – прогнозирует Азиз Теймуров.

Прогнозы сети Mechta более позитивные. Там ожидают, что падение во втором полугодии будет значительно менее выраженным, так как в 2023 году уровень продаж уже начал снижаться.