Экономические настроения в Казахстане в сегменте B2С: умеренный оптимизм на фоне усиления макроэкономических вызовов

Это пятая публикация в рамках тематической серии, посвященной ежеквартальной оценке экономических настроений казахстанцев на рынке конечного потребления (B2C Economic Sentiment), без учета крупного бизнеса. ESI является опережающим индикатором, в значительной степени основанном на результатах опросов, что позволяет замерять настроения участников рынка (сторон спроса и предложения) не только на основе произошедших в отчетном периоде событий, но и на основе ожиданий на краткосрочную перспективу.

Таким образом, для оценки ESI были использованы результаты опросных исследований «Бизнес-барометр МСБ Казахстана» (ББ МСБ) от исследовательской компании United Research Technologies Group (URTG) и «Потребительская уверенность (CCI) в Казахстане» от Freedom Finance Global (FFG), а также данные официальной статистики.

Наши предположения о сезонной коррекции после активного роста экономических настроений в предыдущем квартале подтвердились. Ослабление настроений локального рынка было вызвано как замедлением темпов роста деловой активности МСБ, которое, по прогнозам участников рынка, продолжится и в IV квартале, так и снижением платежеспособности населения.

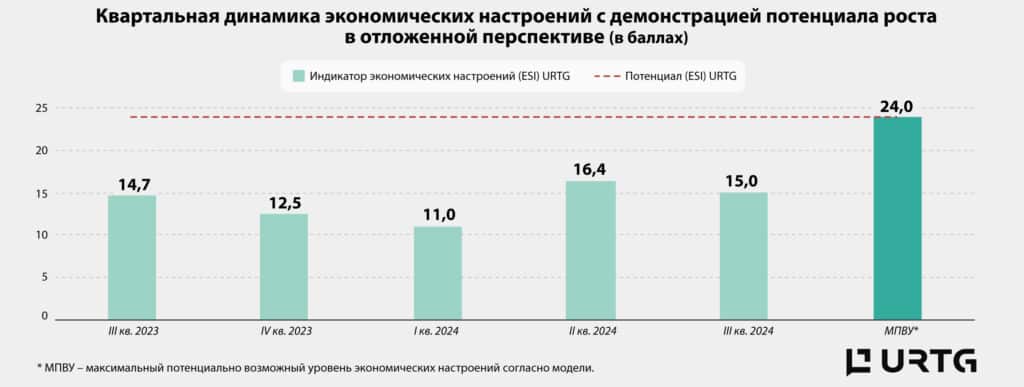

Соответственно, индикатор экономических настроений по итогам III квартала снизился на 1,4 балла – до 15 баллов из 24 возможных по методике URTG, что все еще является вторым наилучшим результатом после II квартала текущего года. При этом если ожидания бизнеса и населения подтвердятся, то индикатор ESI по итогам IV квартала может продолжить падение либо сохранится на текущем уровне.

Новые уровни деловой активности в условиях сезонной коррекции

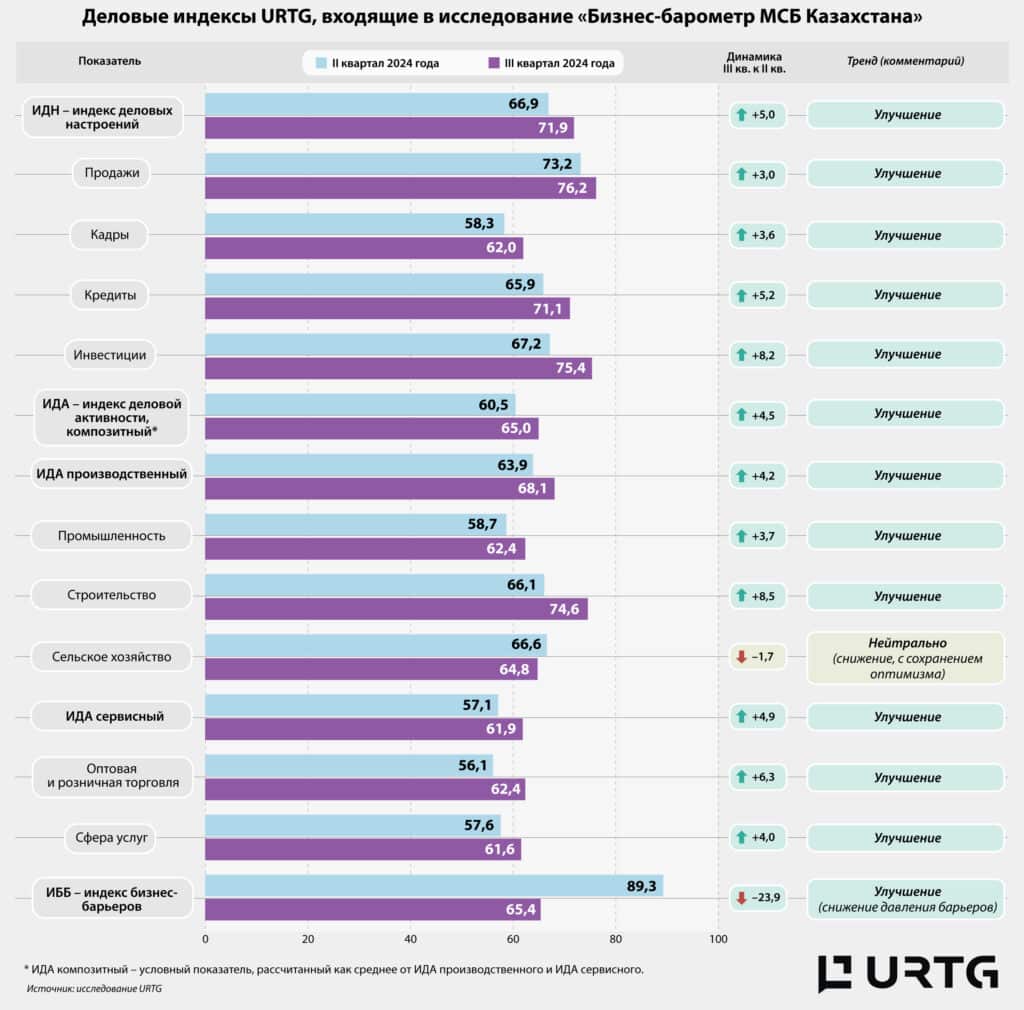

В III квартале деловые индексы URTG МСБ продолжили ранее заданный положительный тренд предыдущего квартала, обновив максимумы (исключение – сельское хозяйство). Такой рост в значительной степени был обусловлен улучшением бизнес-среды, увеличением новых заказов и оборотов деятельности. Но, несмотря на позитивную динамику, наметилось сокращение темпов роста деловой активности (в среднем в 1,5 раза за квартал в совокупности по всем индексам). Неоднородно выглядит динамика в разрезе секторов: строительство – четырехкратный рост, промышленность – выход из зоны пессимизма, сервисные сектора – наращение оборотов, но с многократным отставанием от темпов роста предыдущего квартала, сельское хозяйство – отрицательная динамика. В некоторых частных случаях (субиндексы и диффузные показатели) такое замедление доходило до семи раз.

Дополнительный неблагоприятный момент связан со снижением прогнозов участников рынка на IV квартал – ожидаемые темпы роста оказались самыми низкими с начала запуска исследований (в среднем в 4,5 раза к предыдущим оценкам), что особенно характерно для субиндекса «Продаж». В разрезе секторов улучшения деловой активности ожидают промышленность, торговля и услуги, тогда как строительство и сельское хозяйство ожидают снижения. Если снижение для строительства произойдет с высокой базы III квартала и, по сути, является корректировкой, то для сельского хозяйства это фактор усугубления ситуации.

Рост ВВП МСП vs рост издержек производства

Выпуск продукции МСП в I полугодии 2024 года (последние доступные данные) составил 34,3 трлн тенге (годом ранее: 28,8 трлн тенге), а валовая добавленная стоимость (ВДС) – 20 трлн тенге (17,2 трлн тенге), что привело к росту доли ВДС МСП до 38,2% от странового ВВП (+0,5 п. п. за квартал и +1,8 п. п. за год).

При сравнении квартальных и годовых темпов роста МСП и экономики в целом можно отметить более ускоренный рост у предприятий МСП. Так, во II квартале текущего года МСП показали прирост относительно I квартала на +3,7%, в то время как экономика в целом – лишь на +1,1%. В сравнении с II кварталом прошлого года рост МСП составил +19,2%, в то время как экономика в целом – +11,2%. Такая динамика указывает на замедление темпов роста у крупных предприятий (КП), в том числе с вероятно более медленным ростом издержек производства по сравнению с МСП.

Объем выпуска продукции на одно предприятие МСП продолжил расти, но одновременно увеличились и производственные издержки. Так, рост выпуска продукции в первую очередь был связан с более значительным приростом промежуточного потребления (стоимость товаров/услуг, используемых в процессе производства), чем ростом ВДС (разница между выпуском продукции и промежуточным потреблением). Так, промежуточное потребление в структуре ВВП МСП увеличилось до 41,6% с 40,2% годом ранее (+23,1% г/г), тогда как доля ВДС сократилась до 58,4% с 59,8% (+16,2% г/г). Другой фактор, подтверждающий рост затратной части ВВП, – относительное годовое снижение индекса физического объема (товарооборот текущего периода к базисному без учета влияния цен).

В разрезе секторов наилучшая «результативность» (условный расчет URTG, основанный на данных официальной статистики и показывающий, сколько валовой продукции в денежном выражении пришлось на одно предприятие того или иного сектора и размерности) сохраняется в промышленности и строительстве. Наименьшая – в сельском хозяйстве. Продолжают демонстрировать высокий уровень разводнения выручки услуги и торговля.

В разрезе размерности по «результативности» лидируют средние предприятия (СП), за ними с большим отрывом следуют малые (МП). Индивидуальные предприниматели (ИП), которые в I квартале демонстрировали наилучшие темпы роста, в II снизили «результативность» на фоне сокращения оборотов и роста количества ИП, что привело к разводнению их средней выручки. Крестьянские/фермерские хозяйства (К/ФХ) показали улучшение – с сокращением оборотов, сократилось и количество хозяйств.

Продажи и ценовые факторы

Объемы оптовых и розничных продаж МСП по итогам девяти месяцев демонстрируют ускорение, с достижением оборотов до 41,2 трлн тенге, где 29,5 трлн тенге – оптовые продажи и 11,7 трлн тенге – розничные. По размерности львиная доля оборота все так же приходится на МП (69,4%), далее – СП (18,8%) и ИП (11,8%).

Наблюдается ускорение как относительно такого же периода прошлого года (+18,2%), так и поквартально – объемы III квартала к объемам II квартала текущего года (+41,7%, до 5,1 трлн тенге). Основная причина такого ускорения – более быстрый рост розничных продаж в течение последних месяцев, что сократило превалирование оптовой торговли над розничной в III квартале до 2,3 раза против 4,4 раза в таком же квартале прошлого года. Объемы торговли крупного бизнеса (КП) в III квартале также показали ускорение относительно предыдущих периодов, но темпы их роста оказались значительно более скромными по сравнению с МСП. Соответственно, можно ожидать очередного роста доли МСП в ВВП страны в следующих статистических данных БНС (итоги девяти месяцев ожидаются к выходу в середине января 2025 года).

В течение квартала изменения в индексах цен не были столь значительными по сравнению с их годовой динамикой. В розничных и оптовых ценах продолжились ранее наблюдавшиеся тенденции: снижение в розничной торговле и рост в оптовом сегменте. Это, в свою очередь, может объяснить более быстрый рост розничных продаж по сравнению с оптовыми в III квартале.

Рост инфляции издержек сохраняет свою актуальность, с наибольшей выраженностью в квартальном выражении в горнодобывающей промышленности и в годовом – обрабатывающей.

Результаты исследования URTG дополняют официальную статистику, показывая, что проблемы маржинальности затрагивают большую часть МСБ. Так, рассчитываемый URTG условный коэффициент маржинальности по-прежнему остается ниже 1, что свидетельствует о преобладании случаев опережения темпов роста себестоимости над темпами роста цен на выпускаемую продукцию. Схожая со статистическими данными динамика наблюдается в производственных секторах (за исключением сельского хозяйства) – улучшение, с ростом коэффициента до 0,78 (кварталом ранее: 0,71). В то же время сервисные сектора не подтверждают данные статистики, демонстрируя ухудшение – 0,75 (0,85).

Инвестиции

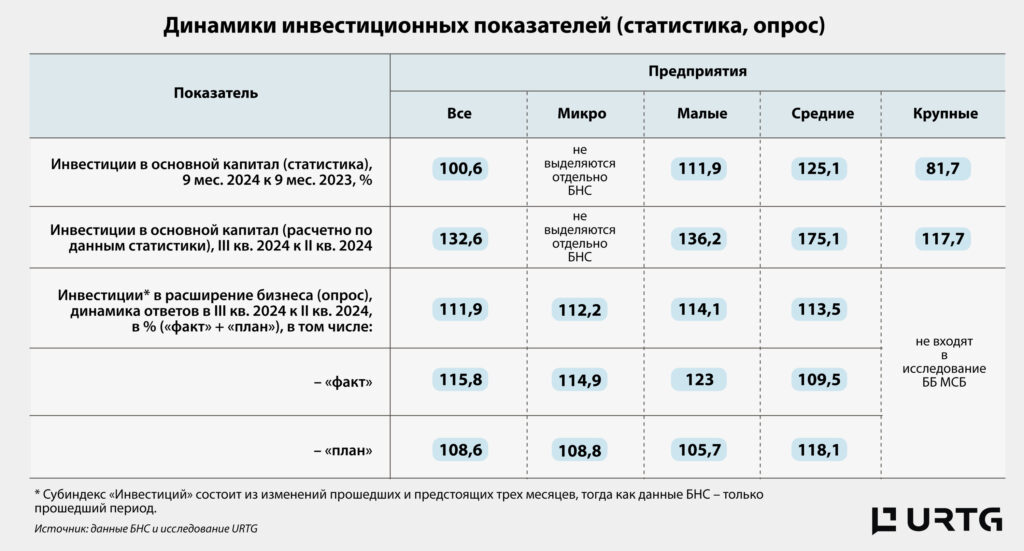

Инвестиции в основной капитал по итогам девяти месяцев достигли 11,7 трлн тенге (+0,9% г/г), наконец преодолев отрицательную годовую динамику, наблюдавшуюся в предыдущие месяцы текущего года. Наибольший темп прироста в III квартале был обеспечен СП, в то время как КП продолжили отрицательную динамику. Наибольшая доля в инвестициях у МП (58,9%), которые показали небольшое квартальное замедление. Финансирование из бюджета составило 19%, остальное – частные инвестиции.

Результаты исследования ББ МСБ показали несколько иную картину. Так, СП, так же как и микропредприятия, в отличие от МП, напротив, в III квартале показали снижение инвестиций в расширение бизнеса. Но намереваются выправить ситуацию уже в IV квартале.

Также исследование демонстрирует, что МСБ все больше ориентируются на собственные средства в процессе изыскания инвестиций на расширение бизнеса (+6,5 п. п. за квартал, до 83,3%), сокращая заемную часть (16,7%).

Кредиты

Кредиты бизнесу, включая кредиты ИП, за квартал увеличились на 590,3 млрд тенге (или +4,4%), составив на 1 октября 14,1 трлн тенге. Если в II квартале прирост более всего был связан с МП, то в III квартале – с КП. В результате этого доля МСБ снизилась с 61,6 до 60,1%. При этом, если в выдачах доли МП и КП держатся примерно на одном уровне (43,8 и 42,5% при 13,7% у СП), то в текущей задолженности превалирует КП (59,8%).

Общий объем новых кредитов продолжил расти, составив 4,7 трлн тенге, из которых 2,7 трлн тенге приходится на МСБ. Однако стоит отметить значительное замедление квартального темпа роста, который составил лишь +4,2% по сравнению с +12,4% в предыдущем квартале. Это замедление обусловлено сокращением выдачи кредитов в ряде отраслей: сельское хозяйство (–27,8%), промышленность (–9,8%) и связь (–9,2%). При этом умеренный квартальный прирост в основном был обеспечен сектором торговли, где объем кредитования увеличился на +14,3%, достигнув 2,4 трлн тенге, или 51,3% от общего объема новых кредитов. Остальные сектора распределились следующим образом: промышленность – 23,8%, услуги – 18,6%, строительство – 4,5% и сельское хозяйство – 1,7%.

Кроме того, в III квартале произошла смена динамики в срочности кредитов. В отличие от активного роста краткосрочных кредитов в II квартале, в III квартале выросли долгосрочные (+15,8% за квартал, до 30,4% доли), тогда как краткосрочные несколько сократились (–0,1%, до 69,9%). При этом рост долгосрочных кредитов происходил на фоне более высоких ставок (в среднем 18,8%), чем в краткосрочных (17,7%), что можно объяснить не только их большей популярностью (например, долгосрочное кредитование на приобретение оборотных фондов со ставкой 22,1%), но и большим их квартальным снижением (–0,6 п. п. против –0,2 п. п. по краткосрочным). Таким образом, наиболее популярные виды кредитования все так же остаются дорогими для бизнеса, сохраняя высокую чувствительность МСБ к уровню ставок.

Другая важная причина снижения темпов роста новых кредитов – рост закредитованности, по крайней мере среди представителей МСБ, на что также указывают и результаты исследования URTG. Так, в III квартале индекс удовлетворенности заемными средствами субъектами МСБ снизился до 0,87 пункта (0,91 кварталом ранее), что стало следствием значительного роста доли предприятий, которые не могут или не пытались обратиться за новыми кредитами по причине уже действующих (+11,1 п. п., до 40,4% опрошенных). Одновременно с этим доля обратившихся за кредитами сохраняется на очень низком уровне (–1,4 п. п., до 11,8%), несмотря на двукратное ослабление такого фактора, как «высокие ставки» (–9,8 п. п., до 7,4%). Практически не изменилась доля предприятий, которым не нужно дополнительное финансирование (–0,1 п. п., до 38%).

Потребительская уверенность: инфляция, курс тенге, доходы, покупки

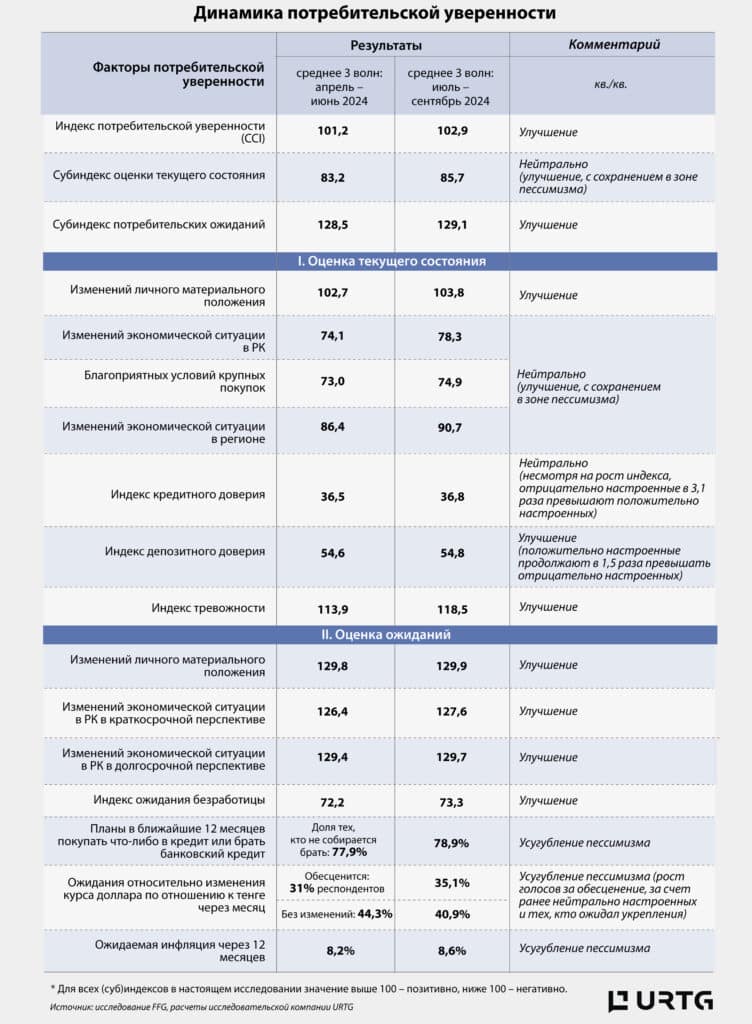

Уверенность потребителей, выражаемая через индекс CCI, в III квартале продолжила растущий тренд, начатый в II квартале, достигнув 102,9 пункта (+1,7 пункта за квартал), и это наибольший квартальный уровень с начала текущего года. В целом квартал явился довольно волатильным, с резким ростом CCI в июле (104,2) и резким падением в августе (101,9).

Несмотря на рост индекса CCI, остаются в зоне пессимизма (ниже 100 пунктов) субиндексы, оценивающие текущее материальное состояние потребителей и текущую экономическую ситуацию в стране и ее регионах. Снизилась готовность населения в ближайшие 12 месяцев приобретать что-либо в кредит или брать банковский кредит, усилилось беспокойство относительно курса тенге, увеличился уровень ожидаемой инфляции.

Говоря о росте цен, отметим, что в III квартале улучшение потребительских настроений было поддержано хоть и сглаженным, но снижением инфляционного давления. В результате разрыв между ощущаемой инфляцией по URTG и уровнем официальной инфляции от БНС сократился с 3,4 п. п. до 2,9 п. п. Так, в среднем за июль – сентябрь ощущаемая составила 11,3%, официальная – 8,4%. В то же время ожидаемая инфляция по URTG (в горизонте 12 месяцев) усугубилась (+0,4 п. п. за квартал, до 8,6%), что также выше оценки экспертного сообщества на конец года (8,0%).

Одним из важных факторов, который в последующем может сдержать рост потребительской уверенности, можно назвать резкое ослабление курса тенге, средневзвешенный квартальный уровень которого после незначительного укрепления в II квартале в III квартале вырос на целых 6,8%, до 477,9 USD/KZT (рассчитан на основании ежедневных курсов НБ РК). Вследствие этого выросли доли респондентов, ожидающих обесценения тенге как в течение месяца – до 35,1% опрошенных (+13,1 п. п. за квартал, при +8,5 п. п. кварталом ранее), так и года – до 57,7% (+12,9 п. п., при +1,7 п. п.).

Субиндекс готовности к крупным покупкам традиционно сохраняется в зоне пессимизма – 74,9 пункта, особенно за счет отрицательной динамики сентября. К тому же сохраняется высокой доля тех, кто не готов к их приобретению за счет заемных средств (+0,1 п. п. за квартал, до 78,9% опрошенных).

Результаты опросов подтверждаются данными НБ РК, согласно которым в III квартале при двукратном ускорении роста общего объема выданных кредитов населению, без учета ИП (4,8 трлн тенге, с +13,6% за квартал, при +7,3% кварталом ранее), потребительские кредиты выросли всего в 1,2 раза (+11,1%, при +10% кварталом ранее). В результате доля потребительских кредитов сократилась до 82,8% (–1,9 п. п.). К тому же обращает на себя внимание обратная динамика, сложившаяся в течение квартала в текущей задолженности – более ускоренный рост в потребительских кредитах (+1,9 раза) с более умеренным в общем объеме кредитов населению (+1,4 раза). Последнее может указывать на рост в потребительских кредитах доли отложенных платежей, в то время как ранее полученные ипотечные и прочие кредиты погашаются более активно, в том числе за счет превалирующей особенности схем погашения в том или ином виде кредитования (аннуитет или основной долг равными долями).

Одновременно с этим при сокращении темпов роста депозитов населения (по данным НБ РК на 1 октября: 22,3 трлн тенге, с +3,1% за квартал, при +6,9% кварталом ранее), наметилась отрицательная динамика в переводных депозитах в тенге (до 2 трлн тенге, с –6,1% за квартал, при +20,9% кварталом ранее).

Замедление темпов роста потребительского кредитования и снижение прироста депозитов могут указывать на повышение экономической осторожности населения, сопровождаемой снижением доходов населения. В результате квартального снижения средней и медианной значений заработных плат, в III квартале снизились индексы реальной и номинальной заработных плат (до 95,3 и 96,8 соответственно).

Новые рабочие места vs занятость и безработица

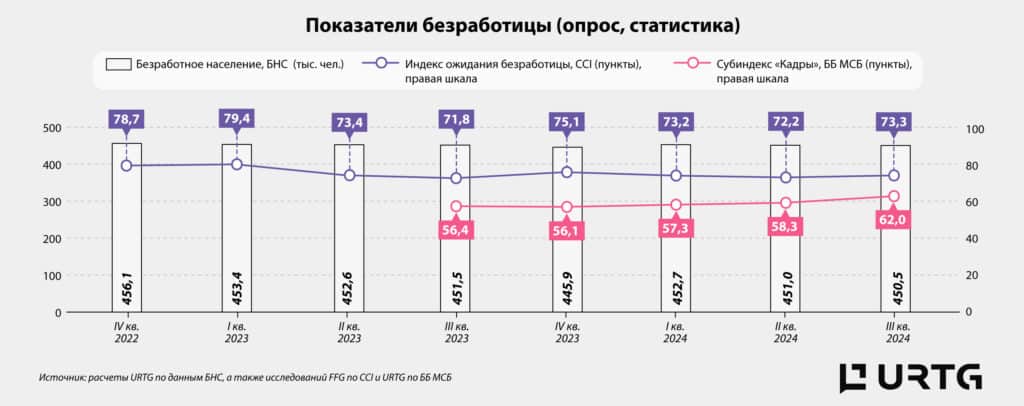

Индекс безработицы в III квартале продолжил восстановление, поднявшись до 73,3 пункта (+2,9 пункта за квартал) за счет сокращения доли тех, кто ожидает дальнейшего роста безработицы (–1,2 п. п., до 40,4% опрошенных). Однако эта доля по-прежнему значительно превышает число тех, кто ожидает улучшения ситуации (в три раза). В целом динамика ответов населения коррелирует с настроениями бизнеса, которые в течение III квартала активнее, чем обычно, расширяли штат и планируют продолжать этот тренд в IV квартале (исключение – сельское хозяйство). При этом обращает на себя внимание тот факт, что расширение штата происходило на фоне снижения средней и медианной заработных плат.

Хотя данные официальной статистики, как правило, выглядят сглаженными и не сильно меняются от периода к периоду, все же и здесь можно наблюдать незначительное, но снижение численности безработных в III квартале (–0,1% за квартал, до 450,5 тыс. человек).

Перспективы

Совокупность факторов, рассмотренных в данном исследовании, посвященном оценке экономических настроений субъектов B2C на казахстанском рынке, свидетельствует о продолжающемся росте оптимизма как среди населения, так и среди бизнеса. Этот оптимизм в большей степени связан с ожиданиями участников рынка относительно краткосрочной перспективы, чем с уже произошедшими событиями. Вместе с тем сохраняются опасения относительно дальнейшего снижения платежеспособности населения и маржинальности бизнеса, а также ряда макроэкономических факторов, ухудшение которых наблюдается в последние месяцы: повышение чувствительности к ставкам кредитования, рост стоимости жизни, с одновременным падением доходов населения, ослабление курса национальной валюты, приводящее к дополнительному проинфляционному давлению, а также неблагоприятное воздействие обострившихся экономических процессов на соседнем рынке (поэтапный резкий рост ключевой ставки, риск стагфляции и другое). К этому следует добавить рост закредитованности, наметившееся ужесточение кредитной политики банков, а также неопределенность как в отношении предстоящих налоговых изменений, так и в вопросах отраслевого финансирования (обрабатывающая промышленность, производство продукции высокого передела и другие стратегически важные направления) и субсидирования предприятий, зависимых от государственной поддержки. Несмотря на то что многие из этих факторов сложно решить в краткосрочной и даже среднесрочной перспективе, ожидаемое представителями МСБ снижение темпов роста деловой активности в ближайшие месяцы может быть частично компенсировано традиционным ростом покупательской активности в конце года. Ситуация также может быть смягчена в случае пересмотра предстоящих налоговых нововведений в пользу частного предпринимательства и реализации дополнительных мер поддержки национальной валюты, таких как недавно анонсированная НБ РК возможность возврата к продаже части валютной выручки экспортерами.