Қаңтар айында Қазақстан қаржы нарықтарында қандай өзгеріс болды? KASE индексі тарихи деңгейде қайта жаңарып, базалық мөлшерлеме төмендеп, азық-түлік бағасы жедел өсті. Осы және өзге де өзгерістерге қатысты қаржы нарықтарына шолуды ұсынамыз.

KASE-нің индексі тарихи ең жоғары деңгейді қайта жаңартуда

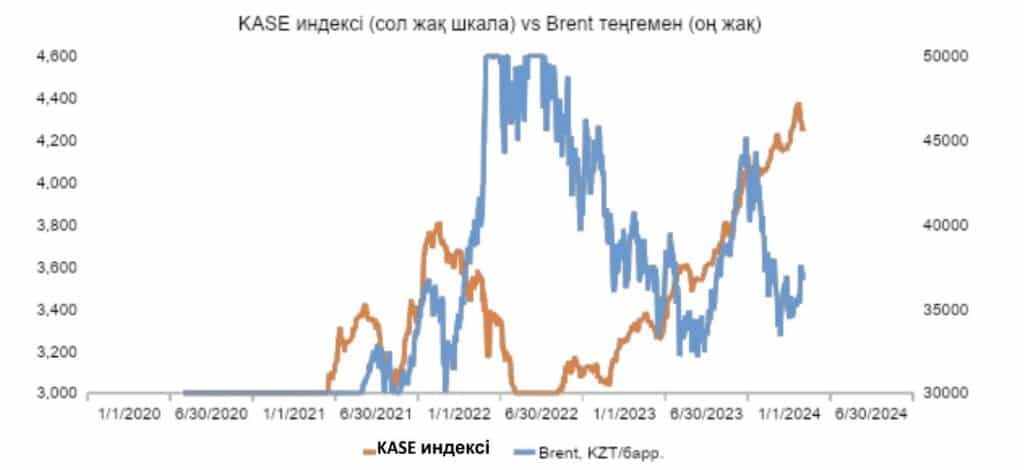

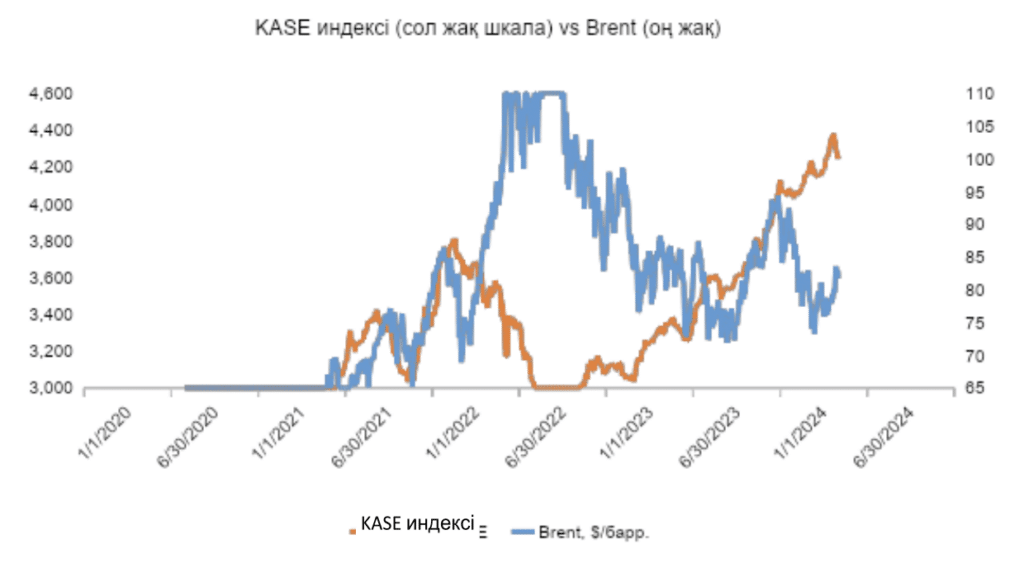

2024 жылғы қаңтарда мұнай бағасы қатарынан үш ай бойы төмендегеннен кейін 4,5%-ға қалпына келді. Айдың соңына қарай Brent сұрпындағы мұнай бағасы бір баррель үшін 80,5 АҚШ долларына жетті. Қаңтар айының басында болған сәл төмендеуді есептемегенде, жалпы бүкіл айы бойы бағалар баяу, бірақ тұрақты түрде өсе бастады. Айдың басында мұнай өндірудің төмендеуіне және Газа секторындағы әскери іс-қимылдардың қарқындылығының ұлғаюына себеп болған Ливиядағы наразылықтар бағалардың өсуіне әкелді. Дегенмен, бірер күннен кейін Сауд Арабиясы Азиядағы клиенттері үшін өзінің бағаларын 27 айлықтық ең төмен деңгейге азайтты, бұл 2024 жылы нарыққа бірінші қысымға әкелді. Қалай болғанда да қаңтар айының шамамен соңына дейін мұнай үшін біржолғы жағымсыз оқиға болды. Қаңтардың 11 күні Иран Оман жағалауларында мұнай танкерін ұстап қалды, ал 12 қаңтар күні АҚШ және Ұлыбритания Йеменге әуесоққысын бастайды, бұл Суэцк арнасы арқылы өтудің орнына Африканы айналып өтуді шешкен танкерлердің бірден ұлғаюына әкеледі. Айдың үшінші он күндігінде бағалар АҚШ-тағы ауа-райының жалпы нормадан ауытқыған салқындауына және алапат өртке әкелген Усть-Луга портындағы Новатэк терминалын украиналық дронның соққы беруіне байланысты АҚШ-тағы мұнай өндірудегі қиындықтар аясында бағалар одан әрі өсе берді. Сондай-ақ АҚШ-та ІЖӨ-нің өсуі бойынша деректер пайда болды, ол төртінші тоқсандағы болжамнан жоғары болып шықты, ал Қытайда банктерге резервтер бойынша қойылған талаптар төмендетілген болатын. Хуситтерддің кемелерге одан әрі шабуылдарын ескере отырып, осының бәрі мұнай бағасын ұстап тұрды. Дегенмен, айдың соңында төртінші ай қатарынан өнеркәсіптік іскерлік белсенділіктің төмендеуі байқалған Қытай экономикасының өсуі бойынша алаңдаушылық аясында бағалар сәл түсті.

KASE-нің индексі қаңтар айында 1,7%-ға өсіп, тарихи ең жоғары деңгейді одан әрі жаңартуда. Қаңтар айында мынадай үш компанияның акциялары оң нәтиже көрсетті: Кселл, БЦК және ҚазМұнайГаз. Алайда олардың өсуі айтарлықтай жоғары болды: Кселдың бағасы 14%-ға, БЦК – 8,1%-ға, ал ҚазМұнайГаз – 3,4%-ға ұлғайды. Дегенмен бұл эмитенттердің өсуі айқын жаңалықтарсыз болды. Кселл Қазақтелекомның ұялы байланыс операторларының бірін сатуы туралы үміттерден туындаған болуы мүмкін. Алайда, айдың соңында Қазақстан Республикасы Үкіметінің 2024 жылы Tele2/Altel ұялы байаныс операторын сату туралы қаулысының жобасы пайда болды. ҚМГ қаңтар айының бірінші жартысында KASE-нің индексі жалпы өсімді көрсеткеніне қарамастан, бағада қандай да бір күшті қозғалыс болған жоқ. Бірақ айдың 15-нен бастап баға белгіленімдерінде құбылмалылық жоғарылауда, қағаздар өсіп, төмендеуде, тарихи ең жоғары деңгейді жаңартуда және қараша айындағы ең төмен деңгейге дейін бірден төмендейді. БЦК өсімді қаңтар айының басында ғана көрсетті, бұл желтоқсан айының төмендеуінен кейінгі түзету болды, алайда шығындардың жартысына жуығын өтеп, баға белгіленімдер тоқтап қалды және айдың көп бөлігін бүйірлік трендте өткізді. Аутсайдерлер арасында KEGOC-ты және Kaspi.kz-ті ерекше атауға болады, олардың акциялары 6%-ға және 4%-ға төмендеді. KEGOC алғаш рет SPO-да орналастыру бағасынан айтарлықтай төмен болды, тіпті 2023 жылдың алдын ала қорытындыларына қарамастан, бұл кірістер мен таза пайданың жақсы өскенін көрсетті. Kaspi.kz-тің бағасы ЖДҚ бағасын қуып жетіп, биржалар арасындағы сыйлықақыны қысқарта отырып KASE-де төмендеді. Компанияның АДҚ-сы қаңтар айының ортасында Nasdaq-та 92 АҚШ доллары бағасымен орналастырылғанын ерекше атап өтеміз, осылайша былтырғы жылдың қазан айынан бергі ең ірі америкалық орналастыруға айналды.

Ақпан айында Kaspi.kz-ке ерекше назар аударылады, ол 2023 жылғы 4-тоқсанның қорытындысы бойынша бірінші болып есеп береді. Оның үстіне, бұл Nasdaq-қа орналастырылғаннан кейінгі алғашқы қаржылық есеп болады, онда 2024 жылға арналған жаңартылған болжамдар айтылады. Сондай-ақ дивидендтік акциялар дивиденд маусымының жақындағанын және 2023 жылғы қорытынды есептердің тез шығатыгын ескере отырып, нарықтың назарында болады. Инфляцияның, облигациялар кірістіліктерінің одан әрі төмендеуі және теңгені қайта сатып алу бойынша кейбір болжамдар Қазақстанның қор нарықтарына одан әрі оң әсер ететін болады.

1-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы Brent сұрпыедағы мұнай бағалары көрсетілген KASE индексінің серпіні

2-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы теңгемен Brent сұрпындағы мұнай бағалары көрсетілген KASE индексінің серпіні.

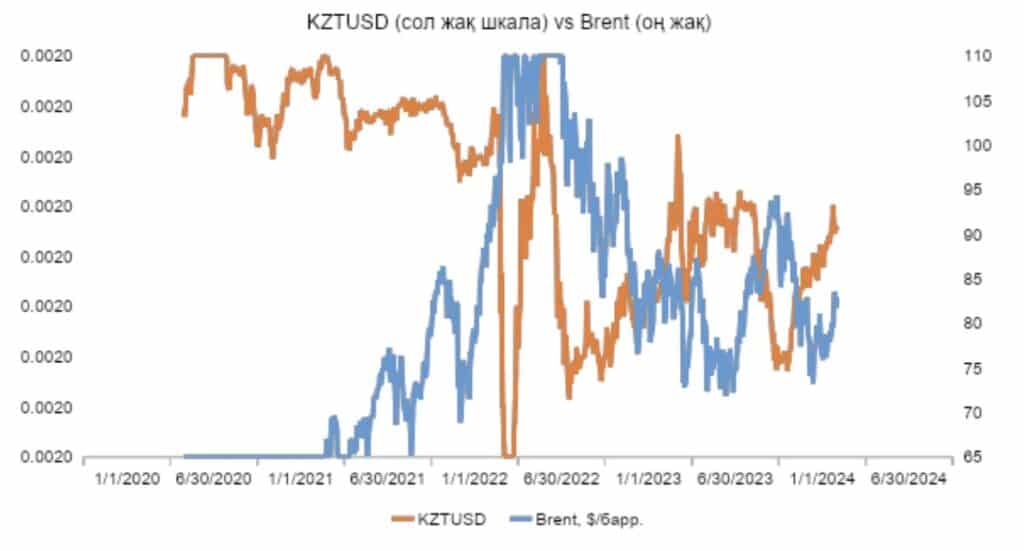

Қаңтар айында одан әрі нығаюда

Қаңтар айындағы ұлттық валюта төртінші ай қатарынан долларға қарағанда нығайғанын көрсетті. Доллар бағамы 0,9%-ға төмендеп, 449,25 теңгеге жетті. Шамамен мұнай бағасы сияқты, теңге 23 қаңтар күні ең төменгі 444,3 теңгеге жетіп, бүкіл ай бойы баяу нығая берді, содан кейін жергілікті әлсіреу толқыны орын алды. Дегенмен, бұл ең төмен деңгей мұнай бағасындағы өзгерістерге дейін 3 күн бұрын болды, ал доллар индексі жалпы алғанда бір ай ішінде көтерілді. Теңгенің нығаюы Ұлттық Банктің долларды салыстырмалы түрде жоғары нетто-сатуымен түсіндірілуі мүмкін. Мәселен, қаңтар айында Ұлттық Банк Ұлттық қордан мемлекеттік бюджетке трансферттер үшін 1,05 млрд АҚШ долларын сатты. Бұл көлем желтоқсан айына қарағанда 400 млн АҚШ долларына артық болды. Нарықтың екінші жағында Ұлттық Банк желтоқсан айындағыдай БЖЗҚ мен ҚДКҚ үшін валютаның шамамен сондай көлемін сатып алды. Сол арқылы, валютаның нетто-сатылымы 830 млн АҚШ долларын құрады, бұл өткен аймен салыстырғанда 405 млн АҚШ долларына артық. Айта кетейік, бұл 2023 жылы орташа айлық көрсеткіштен 100 млн АҚШ долларына артық, бұл кезде квазимемлекеттік компаниялардың түсімін міндетті сатылымдар да болған. Сондай-ақ, валютаның нетто-сатылым көрсеткіші өткен жылғы қаңтар айындағы көрсеткіштен 269 млн АҚШ долларына артық болып шықты. Бір қызығы, ақпан айында валютаны сату жоспары әлдеқайда қарапайым болды. Біріншіден, Ұлттық қордан валюта сатылымының а/а 33-43%-ға төмендеуі күтілуде, екіншіден, БЖЗҚ үшін валюта сатып алудың 2-2,5 есеге ұлғаюы жоспарлануда. Нәтижесінде нетто-сатылым қаңтар айында 830 млн АҚШ долларынан 200 млн АҚШдолларына дейін төмендейді. Нетто-сатылымның мұндай төмен көрсеткіштерін 4-тоқсанның қорытындысы бойынша ақпан айындағы үлкен салық кезеңімен, сондай-ақ айтарлықтай нығайған теңгемен түсіндіруге болады.

Қаңтар айында ресей рублі аздап нығайды. Доллар-рубль валюта жұбы 0,4%-ға төмендеп, 1 АҚШ доллары үшін 90 рубльге жетті. Жалпы алғанда, ай ұзақ жаңа жылдық мерекелер аясында өте тыныш болды. Айдың ортасында доллар бағамы 87 рубльге дейін төмендеді, бірақ соңғы 6 сауда күнінде ол қалпына келе бастады, шамамен мұнай серпінін қайталады. Нәтижесінде рубль-теңгенің кросс-бағамы 0,5%-ға төмендеп, 1 рубль үшін 4,99 теңгені құрады. Техникалық талдау тұрғысынан рубль-теңге жұбы тамыз-қараша айларында біршама өскеннен кейін 5,2 теңге деңгейіне жете алмады және 4,95-5,2 теңге диапазонымен жергілікті бүйірлік трендке айналды.

Доллар индексі айдың қорытындысы бойынша 2,5%-ға өсіп, 103,5 тармаққа жетті. Шамамен бүкіл ай бойы доллар дамыған елдердің басқа валюталарына қарағанда өсіп, желтоқсан айындағы шығындардан толығымен қалпына келді. Жалпы алғанда, доллардың өсу факторы ФРЖ тарапынан инфляция, жұмыссыздық бойынша деректер және монетарлық органдарының пікірлері аясында мөлшерлемелердің азаюы бойынша күтулердің төмендеуі болды. Мәселен, 2 қаңтарда және 16 қаңтарда доллар индексінің күндізгі өсуі қазан айынан бастап ең жоғары болды, ал наурыз айында мөлшерлеменің азаю ықтималдығы күрт төмендеді. Ақпан айының бірінші күні өз отырысын өткізген Англия Банкі сияқты ЕОБ 25 қаңтар күні, содан кейін ФРЖ 31 қаңтар күні мөлшерлемелерді бұрынғыдай деңгейде сақтап қалды. Осы ОБ-ның мөлшерлемелері бойынша келесі шешімдер наурыз айының ортасында жарияланады.

3-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы Brent сұрпындағы мұнай бағалары теңгемен көрсетілген доллардың теңгеге айырбастау бағамының серпіні.

4-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы Brent сұрпындағы мұнай бағалары теңгемен көрсетілген долларға қатысты 1 теңге айырбас бағамының серпіні.

5-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы рубль-теңге жұбының серпіні.

Базалық мөлшерлемені одан әрі төмендету

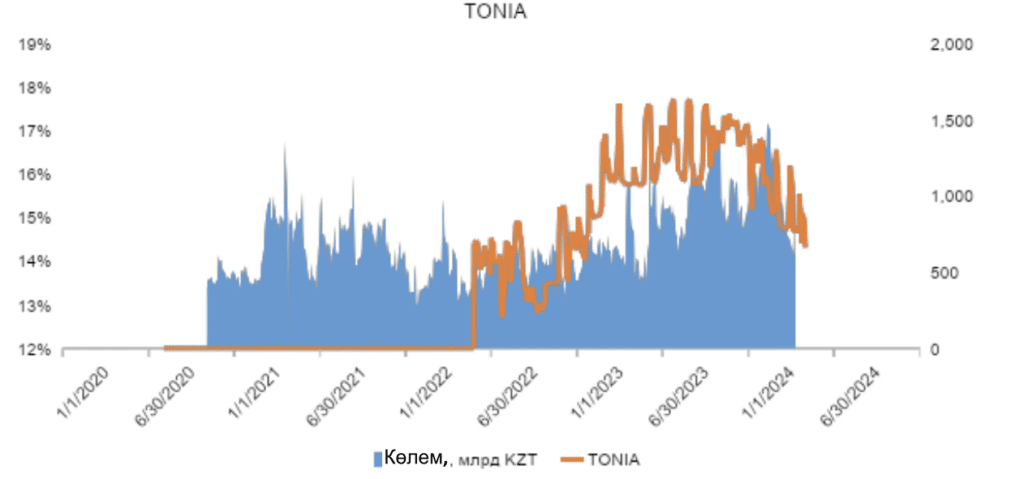

19 қаңтар күні Қазақстан Ұлттық Банкі базалық мөлшерлеме бойынша кезекті отырыс өткізді, онда оны 50 базистіктармаққа 15,25%-ға дейін төмендету туралы шешім қабылданды. Ұлттық Банк өзінің баспасөз релизінде жылдықинфляцияның бір мәнді деңгейге дейін төмендегенін атап өтті, сондай-ақ желтоқсан айындағы айлық инфляцияорташа тарихи деңгейден біршама жоғары болғанын көрсетеді. Бір жағынан, реттеушінің пікірінше, сыртқыинфляциялық ая азық-түлік бағасын төмендету және басқа елдердің монетарлық саясатын тежеу есебінен оданәрі әлсіреуде. Бірақ, екінші жағынан, ішкі сұраныс, фискалдық ынталандыру және жоғары және тұрақсызинфляциялық күтулер инфляциялық қысымды сақтайды. Ұлттық Банк 5% инфляцияға қол жеткізу үшін орташақатаң монетарлық жағдайларды сақтау қажет болады деп болжайды, бірақ егер өзгерістер болмаса, ондамөлшерлемені кезең-кезеңімен төмендету жалғасады. Ұлттық Банк үзілісті жоққа шығармаса да, циклдың өзі ұзақболуы мүмкін. Мөлшерлеме бойынша келесі отырыс 2024 жылғы 23 ақпанға жоспарланған.

Қаңтар айында Ресей Орталық Банкі негізгі мөлшерлеме бойынша отырыстар өткізбеді. Келесі отырыс 16 ақпанғажоспарланған.

Қаңтар айында Қазақстанның борыш нарығында орналастыру кезіндегі кірістілік базалық мөлшерлеме бойыншашешім алдында да, нақты төмендегеннен кейін де айтарлықтай төмендеді. Мысалы, 5 жылдық қағаздар бойыншакірістілік базалық мөлшерлеме төмендегеннен кейін 58 базистік тармаққа төмендеді. Базалық мөлшерлеметөмендегенге дейін өткен Ұлттық Банктің айлық ноттары бойынша соңғы аукцион 14,35% кірістілікті көрсетті, бұл15,25%-ды құрайтын базалық мөлшерлемеден айтарлықтай төмен. Ал TONIA РЕПО мөлшерлемесі желтоқсанайының соңындағы 16,19%-дан қаңтар айының соңындағы 14,32%-ға дейін төмендеді, бұл 2022 жылғы қазанайының ортасынан бергі ең төмен мән болып табылады.

Ресейдің жергілікті облигациялық нарығында ФҚО кірістілігі қысқа және ұзын қағаздар бойынша өсті, ал ортамерзімді қағаздар бойынша кірістіліктің сәл төмендеуі немесе тоқырауы байқалады. Мәселен, 1 жылдықоблигациялардың кірістілігі 12,78%-дан 13,26%-ға дейін өсті, ал 10 жылдық қағаздар бойынша 11,86%-дан11,64%-ға дейін төмендеді. Ал 20 жылдық қағаздар үшін кірістілік 11,77%-дан 12,54%-ға дейін, ал 30 жылдыққағаздар үшін 11,64%-дан 13,51%-ға дейін өсті. Қисық пішіні «кері дөңес» түрінде дами берді. Яғни, қысқа жәнеұзын қағаздардың кірістілігі орта мерзімді қағаздарға қарағанда жоғары.

6-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы Қазақстандағы базалық мөлшерлеменің және РесейФедерациясындағы негізгі мөлшерлеменің серпіні.

7-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы 1 жұмыс күніне арналған репо мөлшерлемесінің серпіні (TONIA)

8-кесте. 2023 жылғы ақпан – 2024 жылғы қаңтардағы 1 аптаға арналған репо мөлшерлемесінің серпіні (TWNIA)

Азық түлік бағасының өсуі жеделдеді

Қаңтар айындағы жылдық инфляция 9,9%-дан 9,5%-ға дейін төмендеді, ал айлық инфляция а/а 0,8%-ды құрады, бұл өткен жылғы нәтижеден 30 базистік тармаққа аз. Желтоқсан айымен салыстырғанда айлық инфляция сол деңгейде қалды. Сегменттік тұрғыдан алғанда, ай сайынғы инфляция бесінші ай қатарынан жеделдетілген азық-түлік бөлігі ең үлкен алаңдаушылық тудырады. Егер азық-түлік бағасының жаңа жыл алдында жедел өсуі үнемі байқалған болса, онда қаңтар айында жедел өсу жиі болған жоқ. Қаңтар айында өткен он жыл ішінде азық-түлік бағаларының өсуі 5 жағдайда жеделдеді, ал қалған 5 жағдайда бәсеңдеді. Жалпы алғанда, 0,8%-ды құрайтын ай сайынғы инфляция орташа тарихи мәндермен сәйкес келеді, бірақ бұл орташа мәні 0,6% болған 2018-2022 жылдардағы тұрақты мәнменмен салыстырғанда сәл көбірек болып отыр. Азық-түлік емес тауарлар мен ақылы көрсетілетін қызметтер де осы кезеңге қатысты сәл көбірек ай сайынғы инфляцияны көрсетті. Дегенмен, алдыңғы айлармен салыстырғанда көрсеткіштер төмен болды. Ақылы көрсетілетін қызметтер бойынша бағаның ең төмен өсуі 2023 жылғы маусымнан бастап тіркелді, ал азық-түлік емес тауарлар бойынша айлық инфляция 0,5% деңгейінде одан әрі сақталуда, бұл 2022 жылғы қаңтардан бері ең төменгі деңгей болып табылады. Ақпан-сәуір айларының нақты нәтижелері мен орташа тарихи мәндерін ескере отырып, мамыр айына қарай жылдық инфляцияның 8,3%-ға дейін төмендеуін күтуге болады, бұл біз бұған дейін күткеннен сәл жоғары болып отыр. Инфляциямен одан әрі күресу жазда азық-түлік бағасының маусымдық төмендеуіне байланысты болады. Ең жақсы жаз мезгіліндегі көріністе жылдық инфляция қыркүйек айына қарай 7,1%-ға дейін бәсеңдеуі мүмкін.

Қаңтар айында жылдық инфляцияның 9,5%-ның 3,44%-ы (желтоқсан айында 3,55%) үшін «жауапты» азық-түлік және алкогольсіз сусындар сегменті жылдық инфляцияға оданәрі ең көп үлес қосуда. Азық-түлік арасында «нан-тоқаш өнімдері мен жарма» және «ет және ет өнімдері» одан әрі қысым көрсетуде, олар сәйкесінше 0,7% (қазан айында 0,76%) және 0,81% (0,86%) болатын жылдық инфляцияға үлес қосты. Дегенмен, ақылы көрсетілетін қызметтер инфляцияға үлес қосу тұрғысынан азық-түлікті мықтап қудалауды жалғастыруда. Ақылы көрсетілетін қызметтердің жалпы салымы 3,39%-ды (желтоқсан айында 3,53%) құрады, ал ТКШ қызметтері 1,78%-ға үлес қосты, бұл желтоқсан айындағы көрсеткіштен 1,84%-ға төмен. Азық-түлік емес тауарлардың үлесі 2,71%-дан 2,67%-ға дейін төмендеді.

Бір жыл ішінде азық-түлік арасында күріш (+31%), минералды су және жұмыртқа (+17%-дан) бағалары қатты өсті. Екінші жағынан, бір жыл ішінде пияз (-26%), қарақұмық жармасы (-24%) және күнбағыс майы (-20%) бағаларының төмендегені байқалады. ТКШ қызметтеріне тарифтердің өскенін жеке атап өтеміз: қоқыс шығару (+30%), су бұру (+29%) және орталық жылыту (+27%).

1-кесте. 2023 жылғы сәуір – тамыз айларындағы тауарлар мен көрсетілетін қызметтердің әртүрлі санаттарының айлық инфляциясына қосқан үлесі

| Санат | 2023 ж. тамыз | 2023 ж. шілде | 2023 ж. маусым | 2023 ж. мамыр | 2023 ж. сәуір |

| Азық-түлік және алкогольсіз сусындар | 0% | 0% | 8% | 32% | 39% |

| Нан–тоқаш өнімдері мен жарма | 4% | 6% | 15% | 11% | 8% |

| Ет (ет өнімдерін қоса алғанда) | 8% | 6% | 18% | 18% | 8% |

| Балық және теңіз өнімдері | 1% | 1% | 2% | 1% | 2% |

| Сүт өнімдері | 2% | 5% | 10% | 8% | 8% |

| Жұмыртқа | 1% | 0% | -11% | -4% | 1% |

| Майлар | -1% | -3% | -7% | -3% | -2% |

| Жеміс-жидектер мен көкөністер | -18% | -21% | -29% | -10% | 5% |

| Қант, джем, бал, шоколад, кондитерлік өнімдер | -2% | 1% | 7% | 5% | 1% |

| Басқа өнімдер | 0% | 2% | 2% | 1% | 1% |

| Алкогольсіз сусындар | 2% | 2% | 6% | 6% | 4% |

| Алкогольді сусындар мен темекі өнімдері | 2% | 6% | 5% | 5% | 4% |

| Киім-кешек және аяқ киім | 14% | 13% | 15% | 22% | 8% |

| Тұрғын үй қызметтері, су, электр энергиясы, газ және т.б. | 63% | 26% | 6% | 5% | 0% |

| Тұрмыстық заттар, тұрмыстық техника және баспанаға ағымдағықызмет көрсету | 2% | 7% | 9% | 4% | 5% |

| Денсаулық сақтау | 2% | 11% | 24% | 18% | 9% |

| Көлік | 12% | 7% | 2% | 11% | 36% |

| Байланыс | 7% | 5% | 8% | -9% | -7% |

| Демалыс және мәдениет | -4% | 13% | 4% | 0% | -1% |

| Білім | 0% | 1% | 0% | 2% | 0% |

| Мейрамханалар мен қонақ үйлер | 0% | 1% | 2% | 1% | 1% |

| Әр түрлі тауарлар мен қызметтер | 5% | 12% | 12% | 8% | 8% |

Мемлекеттік облигациялар нарығындағы белсенділіктің күрт өсуі

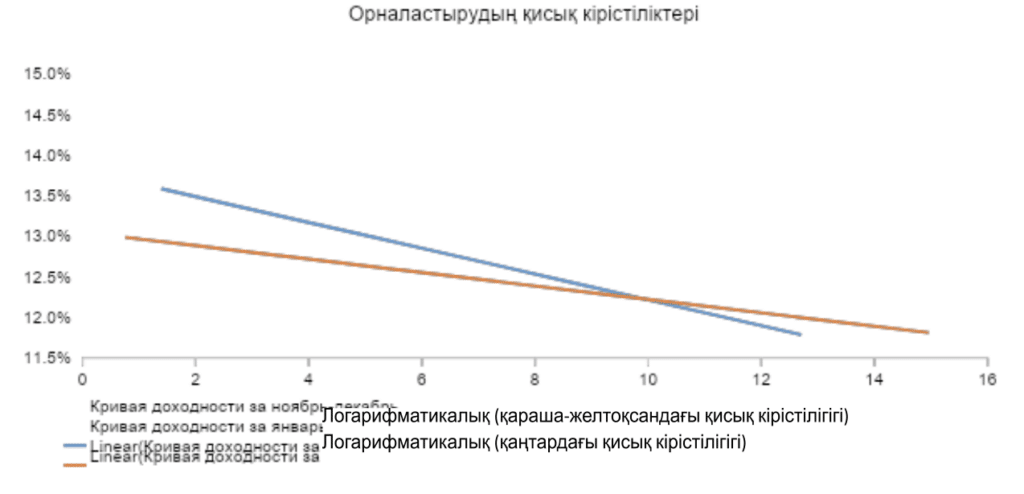

Қаңтар айында Қазақстанның мемлекеттік облигациялар нарығында жалпы сомасы 1 трлн теңгеден сәл асатын 17 орналастыру орын алды. Бұл өткен жылғы қаңтар айындағы көрсеткіштен екі есеге көп болып отыр. Кем дегенде 2020 жылдан бері осы қаңтар айы мемлекеттік облигацияларды орналастыру көлемі бойынша 1,25 трлн теңге тартылған 2023 жылғы маусымнан кейінгі екінші рекордтық көрсеткіш болды. Ұсынысқа деген орташа өлшенген сұраныс 612%-дан 273%-ға дейін төмендеді. Осы айдағы ерекше жағдай 29 қаңтарда 9 ай өтеу мерзімімен өткен МЕККАМ-9 19 шығарылым ірі орналастыру болып табылады. Осы шығарылым бойынша 365 млрд теңге тартылды, бұл 2020 жылдан бері біздің статистиканы жүргізу тарихындағы ең ірі орналастыру болып табылады. Ол бойынша кірістілік 12,96%-ды құрады. Сондай-ақ, кірістілігі 13,34% болатын жылдық қағаздар орналастырылды, содан кейін келесі орналастыру кезінде бір аптадан кейін базалық мөлшерлеме шешімінің алдында 13,1%-ға дейін төмендеді. Базалық мөлшерлеме төмендегеннен кейін өткен орналастырулардың ішінде 4,7 жылға қағаздар бойынша кірістіліктің 12,88%-дан 12,3%-ға дейін төмендеуі ерекше байқалады. Сондай-ақ, базалық мөлшерлеме төмендегеннен кейін қалыптасқан 12% екі жылдық қағаздар бойынша өте төмен кірістілікті атап өтеміз. Соңғы рет тамыз айының соңында дәл осы шығарылым 13,85% кірістілікпен орналастырылды, ал осы уақыт ішінде баға номиналдың 93,65%-дан 97,7%-ға дейін өсті. Екінші жағынан, базалық мөлшерлеменің төмендеуі 13 жылдық қағаздарға әсер етпеді, себебі кірістілік тіпті 3 базистік тармаққа өсті. Орналастырудың орташа қисық кірістілік кестесінде қараша-желтоқсан айларына қарағанда қаңтар айында қысқа қағаздар бойынша кірістіліктің төмендегенін байқауға болады. Бұл инверсияны қисық етіп айтарлықтай төмендетті.

9-кесте. 2024 жылғы қаңтар мен 2023 жылғы қараша-желтоқсан айларындағы мемлекеттік облигацияларды орналастырудың қисық кірістіліктері

2-кесте. 2023 жылғы желтоқсан – 2024 жылғы қаңтардағы Қазақстан Республикасы Қаржыминінің мемлекеттік облигацияларын орналастыру

| Шығарылым | Орналастыру күні | Тартылған көлем, млрд тг | жоспардың, % | Кірістілік, % | Өтеуге дейінгі жыл | Ұсынысқа деген сұраныс |

| МЕККАМ-9 19 | 29.01.2024 | 365,1 | 95% | 12,96% | 0,76 | 120% |

| МЕУКАМ-180 15 | 23.01.2024 | 41,4 | 130% | 12,15% | 12,59 | 159% |

| МЕОКАМ-048 52 | 23.01.2024 | 80,2 | 103% | 12,00% | 2,00 | 430% |

| МЕУКАМ-192 03 | 23.01.2024 | 51,2 | 133% | 12,30% | 4,66 | 512% |

| МЕУКАМ-180 11 | 16.01.2024 | 42,5 | 131% | 12,54% | 5,57 | 453% |

| МЕУКАМ-120 18 | 16.01.2024 | 56,5 | 126% | 12,74% | 3,46 | 415% |

| МЕУКАМ-180 15 | 16.01.2024 | 47,8 | 105% | 12,12% | 12,61 | 140% |

| МЕККАМ-12 156 | 16.01.2024 | 26,6 | 100% | 13,10% | 0,99 | 850% |

| МЕУКАМ-120 18 | 09.01.2024 | 37,7 | 105% | 12,87% | 3,48 | 338% |

| МЕУКАМ-180 11 | 09.01.2024 | 29,8 | 185% | 12,69% | 5,59 | 331% |

| МЕУКАМ-96 14 | 09.01.2024 | 22,3 | 70% | 12,69% | 7,34 | 142% |

| МЕУКАМ-144 9 | 09.01.2024 | 21,7 | 118% | 12,15% | 9,62 | 189% |

| МЕККАМ-12 156 | 09.01.2024 | 58,0 | 109% | 13,34% | 1,01 | 589% |

| МЕУКАМ-96 14 | 04.01.2024 | 34,3 | 109% | 12,81% | 7,35 | 218% |

| МЕУКАМ-144 9 | 04.01.2024 | 29,3 | 106% | 12,15% | 9,63 | 148% |

| МЕУКАМ-300 1 | 04.01.2024 | 26,8 | 119% | 11,49% | 14,96 | 153% |

| МЕУКАМ-192 03 | 04.01.2024 | 30,7 | 102% | 12,88% | 4,71 | 359% |

| МЕУКАМ-132 7 | 20.12.2023 | 4,7 | 105% | 12,45% | 8,60 | 423% |

| МЕУКАМ-096 11 | 20.12.2023 | 4,6 | 102% | 13,00% | 4,85 | 666% |

| МЕОКАМ-060 52 | 13.12.2023 | 4,9 | 104% | 13,00% | 2,64 | 737% |

| МЕОКАМ-24 88 | 06.12.2023 | 5,1 | 102% | 13,75% | 1,39 | 643% |

| МЕУКАМ-096 13 | 06.12.2023 | 5,1 | 110% | 13,00% | 6,17 | 591% |

Қаңтар айындағы квазимемлекеттік компаниялардың облигациялары

Квазимемлекеттік секторда қаңтар айында тек 5 орналастыру болды, оның үшеуі қазақстанның орнықтылық қорына (ҚОҚ) тиесілі болды. ҚОҚ орналастырудың жалпы көлемі 25,9 млрд теңгені құрады, бұл желтоқсан айындағы нәтижеден 2,5 есеге көп. Ұсынысқа деген орташа өлшенген сұраныс жоғары болып, 459%-ды құрады. Барлық үш жаңа шығарылымның өтеу мерзімі дәл 1 жылды құрады, ал кірістілік орналастырудан орналастыруға дейін төмендеді. Біріншіден, бірінші орналастыру 13,49% кірістілікпен өтті, содан кейін ҚРҰБ-ның базалық мөлшерлемесі төмендеген күні 13,03%-ға дейін, ал тағы бір аптадан кейін 12,77%-дан өтті. Бұл кірістілік көрсеткіші 2022 жылғы қаңтардан бері ең төмен болды. Сондай-ақ, жеңілдікті кірістілігі 0,1% және сомасы 1,15 млрд теңге болатын Қазақстан тұрғын үй компаниясы, сондай-ақ кірістілігі 12,5%, сомасы 190 млрд теңге және мерзімі 15 жыл болатын Өнеркәсіпті дамыту қоры өздерінің 30 жылдық облигацияларын орналастырды. Қорға қатысты, «басқа заңды тұлғалар» сегментінің өкілі жалғыз сатып алушы болып табылады.

3-кесте. 2023 жылғы желтоқсан – 2024 жылғы қаңтардағы квазимемлекеттік компаниялардың облигацияларын орналастыру

| Шығарылым | Орналастыру күні | Тартылған көлем, млрд теңге | Орналастыру бағасы, % | Кірістілік, % | Өтеуге дейінгі жылдар | Ұсынысқа деген сұраныс |

| IDFRb5 | 26.01.2024 | 190,00 | 100,0% | 12,50% | 15,00 | 100% |

| KFUSb63 | 26.01.2024 | 5,99 | 99,7% | 12,77% | 1,00 | 154,6% |

| KFUSb61 | 19.01.2024 | 9,95 | 99,5% | 13,03% | 1,00 | 690,0% |

| KFUSb60 | 12.01.2024 | 9,91 | 99,1% | 13,49% | 1,00 | 410,0% |

| KZIKb31 | 08.01.2024 | 1,15 | 100,0% | 0,10% | 30,00 | 100% |

«Халықтық IPO» бағдарламасының акциялары (Қазатомөнеркәсіпті қоса алғанда, Kaspi.kz және ҚМГ)

Қаңтар айында Қазатомөнеркәсіптің ЖДҚ Лондон қор биржасында 1%-ға төмендеді. Бұл ретте жаңа көп айлық ең жоғары деңгейге қол жеткізілді. Осы айдың қорытындысы бойынша бір ЖДҚ бағасы бір акция үшін 40,5 АҚШ долларын, ал KASE-де 18 360 теңгені (а/а -0,5%) құрады. Жылдың бірінші айының дәл ортасында бір қолхаттың бағасы 47,6 АҚШ долларына жетті. Көрсеткіш 2021 жылғы қарашадан бері ең жоғары көрсеткіш болып отыр. Осының бәрі уран бағасының күрт өсуі аясында болды. Ол 2007 жылдың күзінен бері алғаш рет 100 АҚШ долларынан асты. Нәтижесінде, қаңтар айында бағалар 11%-ға өсіп, бір фунт уран тотығы үшін 101,25 АҚШ долларына жетті. Ал ең жоғары баға белгіленімдері 106 АҚШ долларына жетіп жығылды. Дегенмен ЖДҚ мен Қазатомөнеркәсіптің акциялары қаңтар айының екінші жартысында құлдырай бастады. Бұл 2024 жылға арналған өндірістік жоспарға күтілетін түзетудің жариялануына байланысты болуы мүмкін. Ескі жоспар өндірісті 2023 жылғы 80%-дан 2024 жылы жер қойнауын пайдалану келісімшарттарындағы жоспарланған өндіру деңгейінің 90%-на дейін арттыру болды. Алайда компания күкірт қышқылына қол жеткізудегі қиындықтар осы жоспарларға әсері болатынын атап кетті. Егер мәселе осы жылға дейін жалғаса берсе, теріс әсер етуі мүмкін деп мәлімдеді. Күкірт қышқылы уран кендерін сілтісіздендіру үшін қажет. Нәтижесінде компания нақтыланған жоспарлар 2023 жылғы 4-тоқсанның қорытындылары бойынша өндірістік есеп шығару кезінде 1 ақпанда жарияланатынын мәлімдеді. Тағы бір жаңалық, Fitch Қазатомөнеркәсіптің кредиттік рейтингін «ВВВ-»-тен «ВВВ»-ға дейін «тұрақты» болжамымен көтерді.

«ҚазТрансОйл» акцияларының бағасы қаңтар айында аздап төмендеп, 1,7%-ға азайды. Айдың соңында баға бір акция үшін 850 теңгеге жетті. Алғашқы екі онжылдықта, негізінен қараша-желтоқсан айларындағыдай, акциялар бүйірлік қозғалыста болды. Бірақ содан кейін құлдырай бастады және бір акция үшін 810 теңгеге жетті. 2023 жылғы 4-тоқсанның қорытындысы бойынша өндірістік есептің шығуы айдың басты жаңалығы болды. Цифрларға сүйенсек, тоқсанды сәтті деп атауға болады. Себебі жылдық және тоқсандық мәндерде жүк айналымы мен мұнай тасымалдаудың өскені байқалады. Шоғырландырылған жүк айналымы 4-тоқсанда т/т 9,2%-ға және ж/ж 2,1%-ға өсті. Ал компания жүйелері бойынша бөлек тасымалдау т/т 6,4%-ға және ж/ж 10,5%-ға өсті. «Атырау-Самара» мұнай құбыры арқылы экспортқа мұнай тасымалдаудың т/т 28%-ға және ж/ж 7,8%-ға ұлғаюын негізгі оң көрсеткіш деп атауға болады. Бұл барлық басқа бағытқа қатысты кірістерге оң әсер етеді. Сондай-ақ Ақтау портындағы ауыстырып тиеу т/т 5,3%-ға және ж/ж 38%-ға өсті. Сол арқылы Транскаспий бағыты бойынша мұнай ағындарын қайта бағыттау жөніндегі жоспарды біртіндеп іске асыру жалғасуда. Сонымен қатар Ресей мұнайының Өзбекстанға транзиті бойынша 2024 жылға арналған жоспар 500 мыңнан 550 мың тоннаға дейін аздап ұлғайтылды. 25 мың тоннаны құрайтын бірінші партия қаңтар айында жөнелтіледі. Сондай-ақ компания Ресей мұнайының Қытайға транзиті үшін тарифтерді 2034 жылға дейін бұрынғы деңгейде сақтайтынын мәлімдеді.

KEGOC-тың акциялары қаңтар айында 6%-ға төмендеп, айды 1393 теңге деңгейінде жауып тастады. Баға серпіні «ҚазТрансОйл-дың» акцияларына ұқсас болып шықты. Акциялар бүйірлік трендте де сақталды, бірақ қаңтар айының ортасына дейін әлдеқайда тар серпінде болды. Содан кейін олар қараша айындағы SPO бағасынан төмендей бастады. 2023 жылдың алдын ала қаржылық қорытындыларының шығуы айдың басты жаңалығы болды. Компания 2023 жылы түсім ж/ж 16%-ға, ал жалпы пайда ж/ж 39%-ға өскенін мәлімдеді. Нәтижесінде 2023 жылы таза пайда 42,7 млрд теңгені құрады. Бұл 2022 жылғы көрсеткіштен 60%-ға жоғары. Екінші жартыжылдықта бір акцияға шаққандағы таза пайда біздің есептеулеріміз бойынша 70,8 теңгені құрайды. Бұл 2022 жылмен салыстырғанда 44%-ға жоғары. Осыған байланысты екінші жартыжылдықтың қорытындысы бойынша дивидендтердің өсуін күтуге болады. Айта кетейік, Қазақстанда электр энергиясын өндіру 2023 жылы 113,2 млрд кВт·сағ (ж/ж -0,3%), ал желтоқсан айында 10,8 млрд кВт·сағ (ж/ж -1,3%) құрады.

Kaspi.kz-тің ЖДҚ қаңтар айында желтоқсан айындағы 9,8%-ға төмендегеннен кейін 92 АҚШ долларын құрайтын бұрынғы баға деңгейінде қалып, мүлдем бейтарап нәтиже көрсетті. KASE-де акциялардың бағасы 4%-ға төмендеді. Сол арқылы акциялар мен ЖДҚ арасындағы баға айырмашылығын қысқартты. Kaspi.kz-тің NASDAQ-тағы IPO-ға шығуы айдың басты жаңалығы болды. 16 қаңтар күні компания бастапқыда 9 млн АДҚ ұсынып, андеррайтерлер үшін Morgan Stanley, JPMorgan және Citigroup болған 1,35 млн АДҚ сатып алу мүмкіндігімен орналастыруды бастайтынын жариялады. Бір аптадан кейін орналастыру нәтижелері жарияланды. Мажоритарлы акционерлер бұған дейін жоспарлағаннан да көп қолхатты сата алды: 11,3 млн дана. Орналастыру бағасы 92 АҚШ долларын құрады. Бұл сол кездегі LSE нарықтық бағасынан сәл төмен болды. Сондай-ақ компания 26 ақпанға жоспарланған 4-тоқсанның қорытындысы бойынша қаржылық нәтижелердің шығуын жариялады.

Қаңтар айында «ҚазМұнайГаздың» акциялары 3,4%-ға өсіп, бір айды 11 933 теңге деңгейінде жауып тастады. ҚМГ объектілерін электрмен жабдықтауды қамтамасыз ету үшін Eni-мен ынтымақтастық қатынаста бола отырып, Жаңаөзен қаласында жалпы қуаттылығы 120 МВт жел және күн электр станциясын салу айдың басты жаңалықтарының бірі болды. Павлодар МӨЗ-де битум пеші іске қосылды. Бұл битум өндірісін айына 7 мың тоннаға арттыруға мүмкіндік береді. Сондай-ақ, барлық үш МӨЗ-де 2023 жылы жеңіл мұнай өнімдерінің рекордтық шығуы (72,2%) және өңдеу тереңдігі 85,5%-ға жетті. Осының аясында АИ92 бензинін өндіру 5%-ға, АИ95/98 17%-ға, ал сұйытылған мұнай газы 8%-ға ұлғайтылды.