Рынок IPO — когда феникс возродится из пепла?

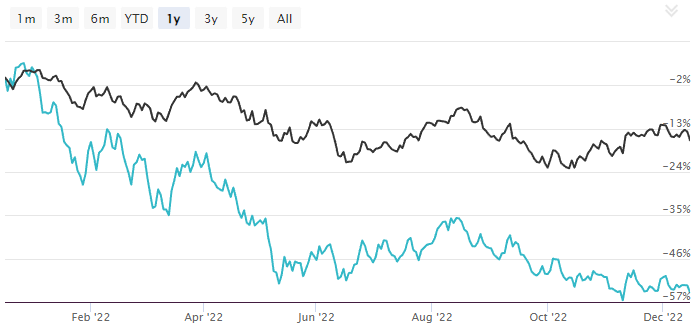

Не так давно американский рынок IPO привлекал инвесторов исторически высокой доходностью. С апреля 2020 по февраль 2022 года индекс Renaissance U.S. IPO ETF, который отслеживает выходящие на биржу компании, вырос на рекордные 203%. После исторического роста последовало падение: за последний год (с февраля 2022) индекс потерял 66,77%. Количество IPO в 2022 году оказалось самым низким за последние 10 лет.

Стоит ли ожидать, что рынок IPO США, как феникс, возродится из пепла?

Рекордный год для IPO

Увереннее всего выходившие на биржу компании чувствовали себя во второй половине 2020-го — первой половине 2021 года. В среднем в первый день торгов акции компаний росли примерно на 15-30% от цены размещения. Ажиотажный спрос инвесторов мотивировал все больше эмитентов — даже тех, которые раньше не планировали это делать, — идти на IPO.

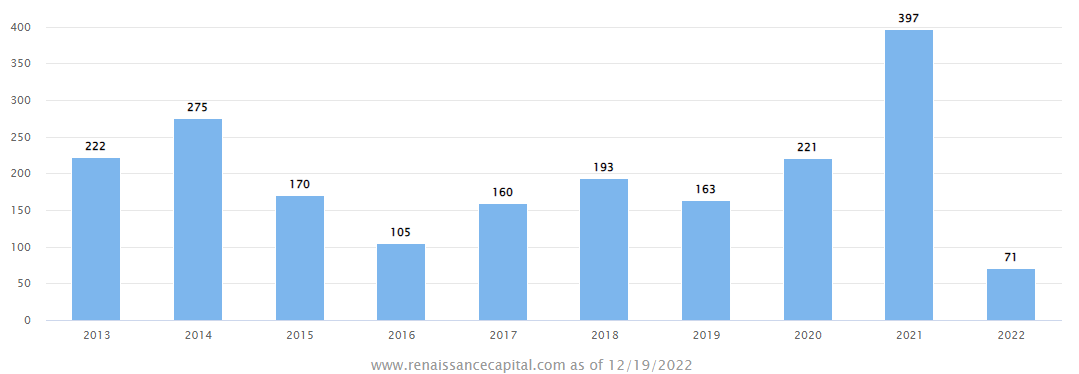

В результате 2021 год стал рекордным по количеству размещений: 397. В этом году на биржу в США вышла всего 71 компания — почти в 6 раз меньше, чем в прошлом году, и в 3 раза меньше, чем в пандемийном 2020-м. Даже наименее «урожайный» за последнее десятилетие 2016 год (105) оказался богаче на размещения.

Активность выхода компаний на IPO в США

Ралли на рынке IPO соответствовало ралли на фондовом рынке в целом: инвесторы были преисполнены оптимизма и готовы на риск. Их уверенность основывалась на стимулирующей политике Федеральной резервной системы США, которая влила в рынок несколько триллионов долларов ликвидности и удерживала ключевую ставку на минимально низких уровнях. Однако растущая инфляция заставила американского регулятора перейти к противоположным действиям.

Причины резкого сжатия рынка IPO в этом году те же, что и у падения фондового рынка: повышение ключевой ставки ФРС, сворачивание программы количественного смягчения, замедление экономики. При этом, если за последний год индекс акций США S&P 500 снизился только на 18,85%, то индекс IPO показал падение на 67%. С другой стороны, было откуда падать — с высоты пиковой доходности в 203%.

Рынок IPO более рискованный, поэтому при снижении аппетита инвесторов к риску он схлопывается одним из первых. Напротив, когда желание инвесторов рисковать оживляется, то рынок IPO растет быстрее S&P 500 и других индексов. То есть ситуация с IPO служит индикатором настроений инвесторов.

Год несбывшихся IPO

Этот год стал «годом несбывшихся IPO»: многие компании, которые заявляли о планах выйти на биржу в 2022-м, пересмотрели свои цели из-за конъюнктуры рынка. Никому не хочется стать жертвой «медвежьих» настроений, которые имеют мало общего с реальными финансовыми показателями и потенциалом роста компании.

В 2021 году, на фоне излишнего рыночного оптимизма, на биржу вышло немало компаний-зомби — обремененных большими долгами либо не имеющих возможности стать прибыльными в ближайшие 10 лет. В этом году, напротив, много качественных бизнесов решили переждать трудные времена и не становиться публичными, несмотря на их объективную готовность к IPO.

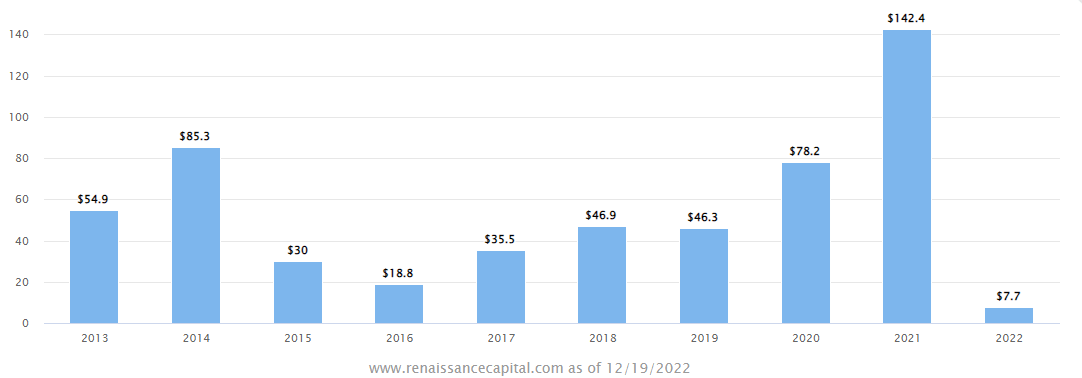

Объем привлеченных средств в ходе IPO в США

В режиме ожидания

Точно сказать, сколько качественных компаний сегодня хотели бы выйти на IPO и ожидают возвращения оптимизма на фондовый рынок, нельзя. Однако их много. Сегодня только в США около 650 частных компаний имеют статус единорога, то есть капитализацию выше $1 млрд. Часть из них точно готова стать публичной. Учитывая, что медианная оценка компании до выхода на IPO в 2021 году составляла $800 млн, потенциальных компаний-кандидатов на размещение на американских биржах гораздо больше.

Когда на рынок вернется аппетит к риску, можно ожидать роста IPO в том числе за счет отложенного эффекта. IPO — самый эффективный для компании способ привлечь финансирование. Да, подготовка к размещению требует ресурсов, но в качестве вознаграждения эмитент получает приток условно бесплатного капитала. Бесплатного в смысле денежных обязательств — в отличие от выпуска облигаций или взятых кредитов.

Компании будут нуждаться в финансировании, а высокая ставка затруднит им доступ к другим видам капитала (также увеличится спрос на венчурные деньги и поглощения, что будет подогревать венчурный и M&A рынок). Кроме того, венчурные инвесторы, сотрудники с опционами и сами владельцы компаний уже сейчас ждут возможности продать свои доли и выйти в кеш. Этот фактор также будет способствовать восстановлению рынка IPO.

Годовая доходность IPO США в сравнении с S&P 500

Каким будет восстановление рынка

Ситуация с IPO будет напрямую зависеть от общего состояния американского фондового рынка. Как только мы увидим возвращение спроса на риск, вернутся и размещения — причем в большом количестве. Однако такой же бум IPO, какой был в 2021 году, вряд ли случится. Для этого ФРС должна «взяться за старое» и нарастить баланс еще на несколько триллионов долларов — что теоретически возможно, но в результате приведет к еще большему разгону инфляции, с которой регулятор сейчас пытается бороться.

Тем не менее, отложенный эффект, необходимость привлекать финансирование (компаниям) и фиксировать прибыль (инвесторам), а также наличие множества частных бизнесов с высокой капитализацией, будут подогревать активность на рынке IPO. И этот рынок с большой вероятностью будет более «здоровым», чем в 2021 году: менее толерантным к компаниям-зомби, более критичным к будущей прибыльности компаний. Это значит, что инвесторы смогут вернуться к понятным критериям оценки выходящих на биржу компаний и лучше управлять своими рисками.