Банки и венчур: пора снять барьеры

Венчурное финансирование зачастую рассматривается как важный инструмент развития инновационной экономики и диверсификации экономики Казахстана. Президент страны Касым-Жомарт Токаев в своем Послании народу 2023 года подчеркнул необходимость решения правовых и финансовых вопросов для стимулирования инвестиций в инновационные проекты, а также повышения роли банков в корпоративном кредитовании. Политические партии AMANAT и Respublica в своих предвыборных платформах также говорили о развитии венчурного финансирования, отмечая его важность для стартапов и инноваций.

Несмотря на политическое внимание к сектору, по данным отчета «Венчурный капитал в Центральной Азии и на Кавказе» за 2023 год, объем венчурного финансирования в Казахстане составил всего $80 млн (RISE Research, BGlobal Ventures, & EA Group. (2024). Venture capital in Central Asia and the Caucasus 2023). Это значительно меньше, чем во многих других странах, и свидетельствует о недостаточном развитии данного рынка. Более того, исследование GEM (Global Entrepreneurship Monitor National Report: Kazakhstan 2020/2021) показало, что с 2017 по 2020 год доступ к венчурному финансированию для предпринимателей в Казахстане даже снизился. Пока неизвестно, покажут ли новые данные перемену тренда. В целом объем венчурного финансирования в процентах от ВВП в Казахстане примерно в два раза ниже среднего для Европы показателя 0,058% ВВП (данные из Investing in Europe: Private Equity Activity 2023).

Развитие венчурной индустрии обычно зависит от таких факторов, как качество правовых институтов, уровень экономической свободы, развитость фондового рынка, а также наличие квалифицированных кадров и господдержки (Wang, L. & Wang, S. (2012). Economic freedom and cross-border venture capital performance.; Çatak, Ç. (2023). The role of government in entrepreneurial finance: Venture capital investing and innovation.)

В Казахстане одной из основных причин недостаточного развития венчурного финансирования являются законодательные ограничения, наложенные на банки в отношении инвестиций в венчурные фонды. В то время как ключевая ликвидность в экономике сконцентрирована в банковском секторе, прибыль организаций, управляющих инвестиционным портфелем, составила лишь 0,8% от чистой прибыли банковского сектора в 2023 году (27,8 млрд против 2,2 трлн тенге). Текущие нормативные акты фактически запрещают банкам инвестировать в непубличные венчурные фонды, что создает дефицит финансирования для инновационных проектов.

В то же время успехи таких казахстанских компаний, как Parqour (разработчик передовых решений для управления парковками, работающий в 22 странах) и Clockster (создатель HRM-системы для учета рабочего времени и автоматизации процессов управления персоналом, активно продвигающийся в ЮВА), демонстрируют потенциал страны в создании инновационных продуктов и услуг, востребованных на глобальном уровне. Эти компании попали в фокус исследования «скрытых чемпионов» (hidden champions), проводимого Школой предпринимательства и инноваций AlmaU, целью которого является изучение относительно небольших и малоизвестных широкой публике компаний, становящихся лидерами в своих специфических рыночных нишах на глобальном уровне. Снятие ограничений на инвестиции банков в венчурные фонды могло бы способствовать появлению новых подобных историй успеха.

Предлагаемые изменения в законодательство, разрешающие банкам инвестировать в непубличные венчурные фонды, не только устраняют существующие противоречия и соответствуют международному опыту, но и перекликаются с актуальными инициативами правительства. Хотя законопроект об инновациях, запланированный правительством к внесению осенью 2024 года, фокусируется на других вопросах, ранее рассматривалась более широкая либерализация инвестиций в венчурные фонды для банков, страховых и пенсионных компаний, что указывает на наличие поддержки предлагаемых мер в госаппарате.

Таким образом, для развития венчурного финансирования в Казахстане необходимо внести изменения в регуляторные нормы, разрешив банкам и банковским холдингам инвестировать в венчурные фонды независимо от того, обращаются ли акции этих фондов на бирже. Предлагаемая мера полностью соответствует действующему законодательству и передовой международной практике, отвечает целям, поставленным руководством страны, и обеспечивает прямую выгоду банковскому сектору.

На чем основана уверенность в необходимости и своевременности предлагаемых изменений?

Существующее законодательство Республики Казахстан создает противоречивую ситуацию в отношении инвестиций банков в венчурные фонды. С одной стороны, банкам разрешается приобретать до 100% доли в стартапах, использующих искусственный интеллект или занимающихся инновационной деятельностью, что, по сути, является прямыми инвестициями в высокорискованные проекты. С другой стороны, банкам запрещено инвестировать в венчурные фонды, которые предлагают более диверсифицированный и менее рискованный подход к инвестированию в инновации. Такое положение дел не только противоречит логике, но и идет вразрез с задачами, поставленными руководством страны.

В своем Послании 2023 года президент Казахстана Касым-Жомарт Токаев призвал развивать венчурное финансирование и снижать требования к банкам для увеличения их роли в финансировании реального сектора. Либерализация участия банков в венчурных фондах позволит решить обе эти задачи одновременно: развивать венчурное финансирование и снижать требования к банкам. Таким образом, предлагаемая корректировка законодательства не только устранит существующее противоречие, но и обеспечит выполнение целей, поставленных руководством страны.

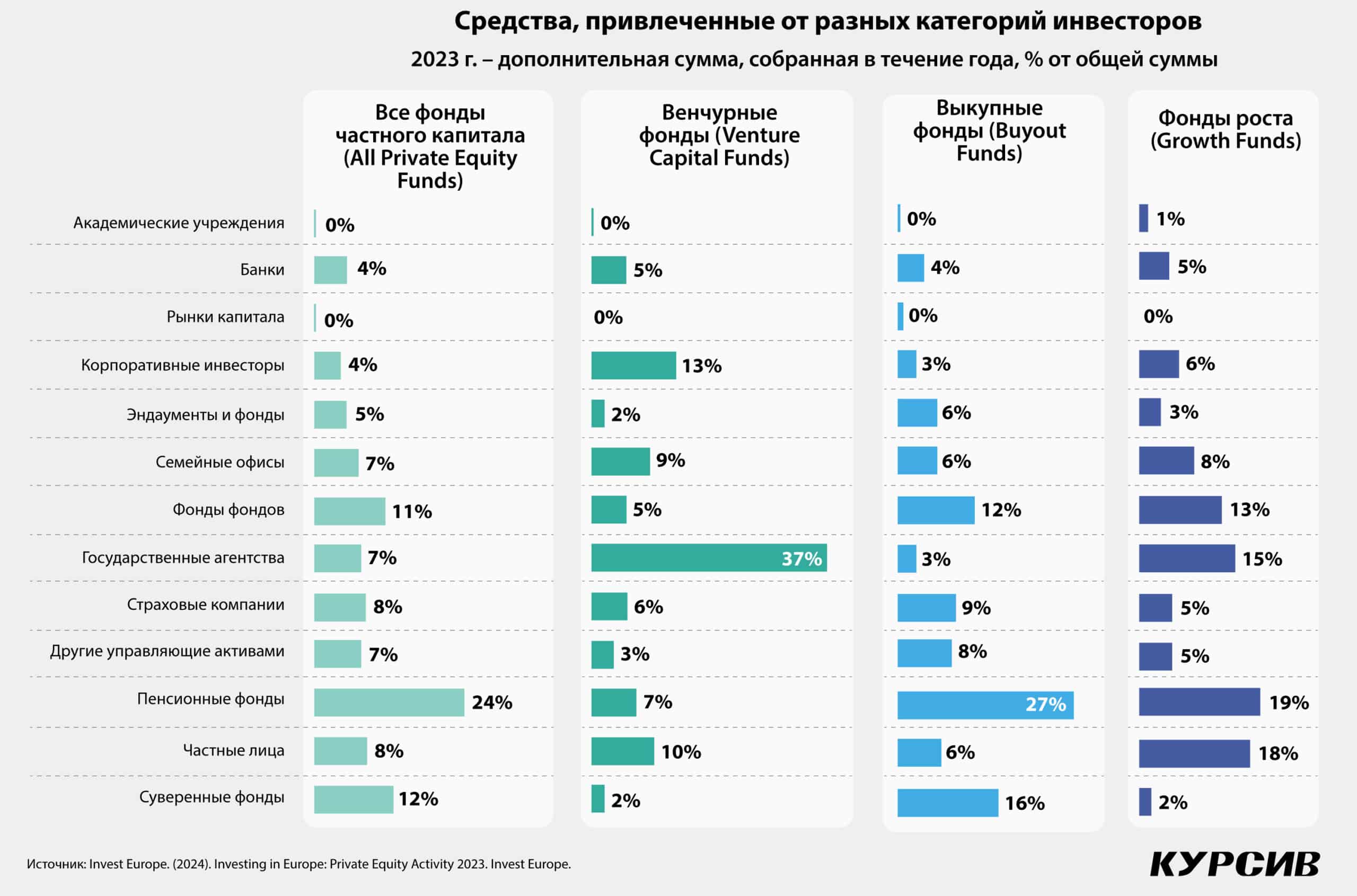

Международный опыт также свидетельствует в пользу предлагаемых изменений. Согласно отчету Investing in Europe: Private Equity Activity 2023, в 2023 году доля банков в общем объеме привлеченного капитала венчурных фондов в Европе составила 5%, достигая 10% в странах Центральной и Восточной Европы. Факт наличия инвестиций банков в венчурные фонды в других странах показывает, что полный запрет в Казахстане является аномалией, в то время как конкретная доля может варьироваться.

Исследования также подтверждают, что инвестиции в венчурные фонды могут принести банкам ряд преимуществ. Во-первых, как показало исследование Building relationships early: Banks in venture capital (Hellmann, Lindsey, & Puri, 2003), банки не просто получают доступ к долгосрочным отношениям с инновационными компаниями, открывающим возможности для будущего кредитования, но и активно пользуются этими возможностями, предоставляя кредиты компаниям из своих венчурных портфелей на более выгодных условиях. Во-вторых, инвестиции в венчурные фонды позволяют банкам диверсифицировать свои портфели, снижая риски и повышая потенциальную доходность. В статье Bank entry into the venture capital industry (Fiet & Fraser, 1994) авторы обнаружили низкую корреляцию доходности между акциями банков и венчурным капиталом в США, что указывает на значительный потенциал диверсификации.

Таким образом, разрешение банкам инвестировать в непубличные венчурные фонды не только устраняет противоречие в пруденциальном регулировании и обеспечивает выполнение задач, поставленных руководством страны, но и соответствует передовой международной практике, подтвержденной эмпирическими исследованиями. Эта мера принесет прямую выгоду банковскому сектору, увеличивая потенциальную прибыль и снижая общий риск портфелей, а также будет способствовать развитию венчурного финансирования и инновационной экономики Казахстана в целом.

Если подытожить все вышесказанное, мы приходим к выводу, что текущие ограничения на инвестиции банков в венчурные фонды напоминают попытку вырастить дерево инноваций, не позволяя его поливать. Пришло время устранить это противоречие и позволить банковскому сектору стать катализатором инновационного роста.