Насколько укрепилась продбезопасность РК за 10 лет

Усилия государства, направленные на импортозамещение в сегменте наиболее востребованных продовольственных товаров, могли бы быть более эффективными, если бы это сопровождалось стабильно низкими ставками по привлечению капитала для предприятий, уверены эксперты.

Импорт победил?

Задачу обеспечения продовольственной безопасности казахстанские власти впервые зафиксировали еще в 1998 году, когда такой термин появился в законе о нацбезопасности. За почти 25 лет была принята серия программ и планов, призванных обеспечить население доступными и качественными продуктами питания, при этом снизив зависимость от поставок из-за рубежа.

Меры стимулирования отечественных товаропроизводителей «раскиданы» по десяткам госпрограмм и планов. Это и прямые субсидии сельхозтоваропроизводителям, и сезонная продажа топлива по сниженным ценам, и субсидирование ставки по привлечению капитала, и субсидии на приобретение сельхозтехники, а также производственных линий. Действующий план обеспечения продбезопасности РК на 2022–2026 годы был принят в марте этого года и содержит в том числе планы по импортозамещению отдельных продуктов, таких, как колбасные изделия, сыры, творог, мясо птицы на 100%, а также сахар – на 80% к 2024 году. Одна из целей плана – снизить расходы населения на продовольственные товары.

В мае этого года за «отсутствие системности в вопросах обеспечения продовольственной безопасности» критиковал правительство сенатор, экс-министр сельского хозяйства Ахылбек Куришбаев, подчеркнув, что пока эта задача решается только на бумаге. По словам Куришбаева, механизм господдержки локальных производителей представляет собой процедуру раздачи денег, при этом несовершенную, сложную, с высокими коррупционными рисками и низким уровнем эффективности.

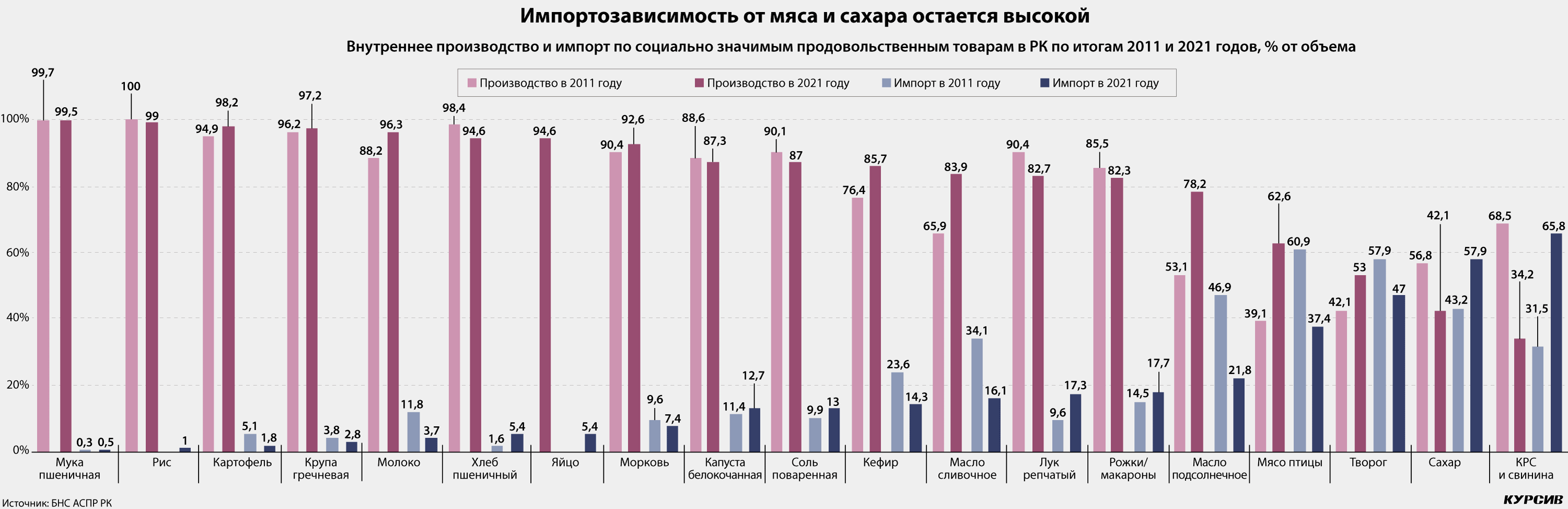

Чтобы проанализировать, насколько эффективными были эти усилия, «Курсив» решил сравнить изменение долей импорта и внутреннего производства по продовольственным товарам, которые само правительство определило как социально значимые (СЗПТ; 19 наименований) за 10 лет по итогам 2011 и 2021 годf. Поскольку таблицы «Ресурсы – использование», публикуемые БНС АСПР РК, не в полной мере повторяют наименования из списка СЗПТ, мы анализировали соответствующие группы продуктов.

Анализ показал, что по 10 из 19 позиций произошел рост доли внутреннего производства, по девяти – сокращение. Если исключить из этого списка продовольственные товары, по которым Казахстан обеспечивает себя более чем на 50%, то остаются два наиболее проблемных направления.

Первое – сахар, по которому доля локального производства за 10 лет сократилась с 56,8 до 42,1%, соответственно импорт вырос с 43,2 до 57,9%. При этом доля сахара, который производится из местного сырья, еще меньше – около 7% (данные за 2021 год). Рост импорта обеспечен преимущественно партнером по ЕАЭС – Россией, чья доля в поставках сахара (как сырца, так и готового) в РК за 10 лет увеличилась с 24,5 до 68,8%. Стоит отметить, что большая часть поставляемой из РФ продукции идет на казахстанские сахарные заводы в виде сырья для производства казахстанского товарного сахара. Сокращение поставок из РФ в марте этого года из-за введенных россиянами ограничений привело к краткосрочному отраслевому кризису в РК, о чем ранее писал «Курсив».

Доля другого партнера по ЕАЭС, Беларуси, выросла с 4,1 до 18,6%. Переключение на сырье евразийских партнеров связано с тарифной политикой в рамках союза – сырец из третьих стран облагается практически запретительной пошлиной, а беспошлинные поставки квотируются. Казахстанское производство сырья пока крайне слабо для обеспечения значительной доли потребности локальных сахарозаводов.

Второе направление – «красное мясо», в первую очередь – говядина. Доля производства мяса КРС и свинины сократилась с 68,5 до 34,2%, соответственно импорт «потяжелел» с 31,5 до 65,8%. Объемы импорта замороженной говядины с тех пор выросли вдвое по стоимости, а основной объем оттянула на себя Беларусь, чья доля увеличилась с 12,8 до 45,3%. Беларусь на 99,3% контролирует импорт охлажденной говядины в РК – белорусы начинали с нулевого объема в одиночку (других поставщиков 13 лет назад еще не было). В структуре импортных поставок свинины в последние 10 лет РФ полностью (95% объема ввоза) заместила Канаду, Польшу и США, на которых в 2011-м приходилось 75,7% импорта.

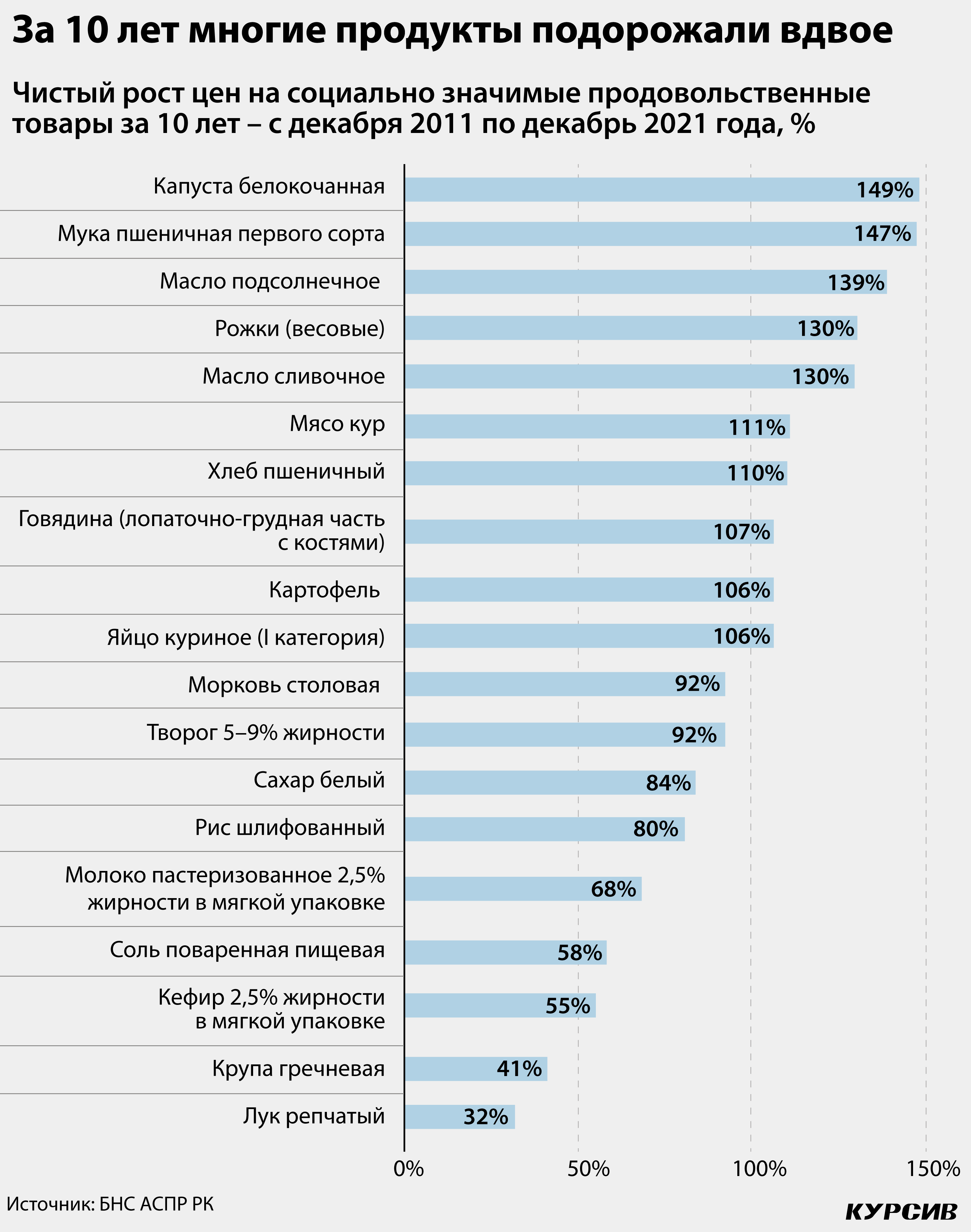

Рост зависимости от импорта сопровождал заметный рост цен: сахар за 10 лет подорожал на 84%, творог – на 92%, говядина – на 107%, мясо птицы – на 111%. Среднее значение роста цен по 19 СЗПТ – 97%, максимальным рост был на белокочанную капусту (+149%), минимальным – на репчатый лук (+32%).

Правильная ставка

Одно из наиболее распространенных объяснений слабости государственной политики укрепления продовольственной безопасности и импортозамещения – проблемы с предсказуемостью макроэкономической среды, уязвимой как для внешних шоков (главный из них – волатильность обменного курса), так и для внутренних (неэффективное регулирование, низкая доступность заемных средств вследствие ряда причин, включая высокую стоимость капитала).

«Основной сдерживающий рост локального производства фактор – размер нашего рынка. Мы малая открытая экономика, большая страна с маленьким населением. Если мы будем заниматься импортозамещением, это будет дороже и хуже», – отмечает независимый финансовый аналитик Андрей Чеботарев.

Директор Центра прикладных исследований TALAP Рахим Ошакбаев напоминает и о «земельном вопросе».

«Сейчас идет кампания по изъятию нерационально используемых земель, в ее ходе, к сожалению, страдают и законопослушные? и рациональные аграрии, от которых регулярно поступают жалобы. Инвесторы ведут себя рационально и не видят смысла в долгосрочных инвестициях», – говорит эксперт.

Максим Гандрабура, старший партнер консалтинговой компании IGM, также считает, что основные проблемы связаны с низкой социально-экономической и политической предсказуемостью. Однако вторым по важности фактором он считает низкую конкурентоспособность локальных производителей из-за технологического отставания от конкурентов из стран-импортеров. Третий фактор – ограничение доступа к сбыту продуктов некрупных производителей из-за неприемлемых условий торговых сетей по срокам и условиям расчета за поставленные товары.

«Закупочная цена продуктов как для торговых сетей (больше заработать), так и для потребителей (больше сэкономить) является определяющей. Оценочно менее 7% потребителей смотрят на качество продукции в части анализа состава и поиска здоровой пищи, а не внешнего вида и вкуса», – говорит Гандрабура.

Рассуждая о механизмах, благодаря которым можно выправить ситуацию, он приводит два сценария: реалистичный и тяжелый. Согласно реалистичному, государство должно стимулировать создание агрохолдингов, которые смогут быть конкурентоспособны по отношению к иностранным производителям. «Это не должны быть квазигосударственные предприятия. Это поддержка и привлечение частных инвесторов», – указывает эксперт.

По «тяжелому» сценарию необходимо улучшение инвестиционного климата в стране для всех через устранение коррупции, повышение защиты прав инвесторов, обеспечение равного доступа к торговым сетям, формулирование понятного курса реформ на 5–10 лет и прозрачного доступа к оценке промежуточных результатов их осуществления, введение мер ответственности за провалы и саботаж.

Причины неэффективности государственной политики некоторые эксперты видят в высоких ставках на привлечение капитала для предприятий. По данным Национального банка РК, средняя стоимость кредита в экономике на конец 2011 года составляла 12,7% годовых, причем компаниям в обрабатывающем секторе экономики деньги доставались по 10,3%. В 2021 году ситуация изменилась: средняя ставка по кредитованию экономики составила 14%, для обрабатывающей промышленности – 10,5%. При этом сами представители обрабатывающих предприятий, говоря о приемлемых для себя ставках, чаще всего называют уровни вдвое ниже.

Рахим Ошакбаев считает, что в РК очень высокие процентные ставки, отсутствие долгосрочных кредитов и ломбардный принцип кредитования.

«Господдержка неинклюзивна, высока составляющая коррупционной ренты, и в итоге мы не даем возможности для устойчивого кредитования аграрного сектора и пищевой промышленности. У нас высокая ставка по кредитам, высокая инфляция, и порочная, на мой взгляд, позиция Нацбанка, который не допускает отрицательных процентных ставок», – подчеркивает директор TALAP.

Андрей Чеботарев соглашается с тем, что доступность кредитов для обрабатывающей промышленности – важный фактор.

«Сейчас кредитный импульс у нас практически отсутствует. При такой базовой ставке как сейчас коммерческие кредиты начинаются с уровня 17–20%, и это, конечно, ни в какие ворота не лезет: весь рост экономики происходит за счет льготных программ, которые субсидируют итоговую стоимость денег. Но тем самым мы уничтожаем рыночный кредитный импульс, однако именно сейчас он очень важен, – отмечает финансовый аналитик. – Ведь именно сейчас настало то самое время перемен, когда падает российский импорт, когда они что-то не хотят нам продавать – например, сахар, – а что-то не могут – автомобили. Но, к сожалению, кредитный импульс отсутствует, а открывать производства, привлекая кредит под 20%, очень рискованно. Поэтому именно сейчас критически важно снижение базовой ставки и увеличение доступности кредитных ресурсов».