Почему страховые компании Казахстана медленно развивают InsurTech

Страховщики оцифровали покупку полисов для автовладельцев – и «запарковались» в этой зоне комфорта, считают эксперты. Игроки рынка согласны с утверждением лишь отчасти: они указывают на внешние причины, которые не дают им двигаться дальше.

Цифровое закулисье

Устройство в полицейской машине считывает номер проезжающего автомобиля, сверяет его с Единой страховой базой данных (ЕСБД) и вычисляет водителя без страховки. Это дает возможность полицейским сразу же остановить «бесстрашного» и применить к нему меры. Так «снаружи» выглядит результат оцифровки полиса ОГПО – обязательного страхования гражданско-правовой ответственности автовладельца. Но за этой простотой кроется огромная работа регулятора и всего страхового рынка.

В 2019 году АРРФР обязал рынок выпускать полисы ОГПО в режиме онлайн. Часть рынка восприняла это так: нужно принимать заявки от клиентов через электронные каналы (сайты, мессенджеры, соцсети).

«Но, с точки зрения АРРФР, оформление онлайн – это сверка данных клиента с государственными базами данных. Клиент передает страховщикам свой ИИН, ФИО, номер удостоверения личности и транспортного средства. Мы электронно, по интернету, обращаемся в ЕСБД, чтобы удостоверить личность клиента. ЕСБД обращается в ГБДФЗ – Глобальную базу данных физлиц, где, к примеру, есть эталонное изображение человека – снимок, который делают для документов. Из ЕСБД, за счет его связки с ГБДФЗ, мы получаем подтверждение, что этот человек существует, идентифицируем клиента», – описывает «закулисье» цифрового процесса Азамат Керимбаев, председатель правления Freedom Insurance.

После этого страховщики выпускают электронный (цифровой) полис. Это не бумажный бланк и не pdf-файл.

«Это 12-значный номер, который клиенту приходит в SMS. С этим номером клиент либо третье лицо (с разрешения клиента, которое также дается цифровым образом) могут через сайт ЕСБД узнать, является ли данный полис действующим», – объясняет Керимбаев.

В 2019–2020 годах информацию ЕСБД связали с базами МВД, к которым полицейские получили доступ через планшеты. Это дало возможность в режиме реального времени выяснять, есть страховка у водителя или нет.

«С тех пор благодаря этой системе уровень проникновения обязательного автострахования вырос с 75 до 95%», – приводит данные Азамат Керимбаев.

Толчок к дальнейшей оцифровке процессов в страховых компаниях также дало государство.

«Когда государство признало равнозначность обычной подписи и цифровой (с помощью Face ID, отпечатка пальца и так далее)», – говорит Венера Сексенбаева, ассоциативный директор KPMG.

Также появление сервисов с личными данными повлекло за собой необходимость получать «цифровое согласие».

«Без согласия владельца персональных данных поставщик услуг не имеет права получать персональные данные – сведения, содержащиеся в удостоверении личности, паспорте, водительском удостоверении, сведения о «родственных связях» и других сервисах. С помощью «цифрового согласия» данные физических лиц мы начали собирать в цифровом режиме

через интеграцию с государственными базами данных», – говорит Дастан Арынгазы, руководитель проектного офиса «Халык-Life».

Раньше, в «бумажном мире», клиенту, у которого произошел страховой случай, нужно было вручную заполнять бланк примерно с 50 полями.

«Теперь вы даете цифровое согласие, и мы сами собираем и заполняем эти данные на цифровой бланк», – объясняет Дастан Арынгазы.

Однако на этом, по мнению экспертов KPMG, казахстанские страховые компании остановились в технологическом развитии.

Остановка без требования

«Страховщики находятся в зоне комфорта – объем страховых премий, судя по данным Нацбанка, растет. Есть понимание, что можно ничего не делать, потому что существует сегмент услуг, которые всегда будут покупаться, так как это регулируется законом», – приводит примеры руководитель технологической практики KPMG в Центральной Азии Константин Аушев.

Его мнение разделяет ассоциативный директор KPMG Венера Сексенбаева:

«Большинство компаний входят в банковские или промышленные группы и благодаря перекрестным продажам страховых услуг хорошо себя чувствуют финансово».

«Чувствуется инертность со стороны страховых компаний по внедрению инновационных продуктов, а многие положительные изменения идут не от них, а «сверху», от регулятора в лице АРРФР. Так, в прошлом году был принят ряд законодательных нововведений в рамках Концепции развития финансового сектора РК до 2030 года. В числе прочего предусматривается дальнейшая обязательная цифровизация полного цикла автострахования», – прокомментировал заместитель председателя Fintech Hub МФЦА Бекжан Мутанов.

«Страховщики сами по себе инертные, – согласен Азамат Керимбаев, – потому что доказывание наступления страхового случая является обязанностью клиента. Страховщику, по сути, не надо ничего делать, он говорит клиенту: «Принести этот документ, докажи, что этот документ подлинный». Этому принципу 200 лет, но мы решили, что нашему клиенту ничего доказывать не надо: мы все сами проверим через государственные базы данных».

Существующие сервисы работают, когда человек жив.

«Однако, когда его не стало, мы не можем собрать его данные. Учли нужды банков и компаний общего страхования, но услуги компаний по страхованию жизни не учли», – указывает на нюансы Дастан Арынгазы.

При этом, добавляет он, сейчас участники финансового рынка совместно с уполномоченными ведомствами прорабатывают возможность получения цифрового согласия на сбор данных, когда человека уже нет в живых.

Физические данные

В Fintech Hub МФЦА отметили, что спрос на развитие и внедрение InsurTech напрямую зависит от спроса на страхование. В Казахстане, по их данным, этот спрос не велик, а сам страховой рынок суммарно не превышает 3% от ВВП, притом что средний показатель по миру выше 9% (данные ОЭСР за 2020 год).

«Не оцифрованными остаются все виды добровольного страхования (за исключением каско). В сегменте физлиц мы пока не видим достаточного объема спроса, которые сделают их рентабельными, – подтверждает мысль о низкой культуре страхования заместитель председателя правления СК «Евразия» Нуржан Джантуреев. – Но сознание населения постепенно меняется, и, учитывая последние трагические события в Турции (разрушительные землетрясения. – «Курсив»), мы замечаем повышенный спрос, в частности, на добровольное страхование жилья. Постепенно мы придем к тому, что все наши страховые продукты будут оцифрованы».

К тому же рано или поздно у людей войдет в привычку покупать страховку онлайн, как они привыкли заказывать смартфоны через интернет.

«А раньше мы их покупали в ЦУМе, – напоминает Керимбаев. – ЕСБД показывает, что доля онлайн-полисов по сравнению с классическими растет. Сегодня среди розницы доля онлайн составляет

25%».

Уже сейчас у таких компаний, как Freedom Insurance и Nomad Insurance, в digital переведено не только добровольное страхование авто, но также страхование выезжающих за рубеж и страхование имущества.

«В целом в рознице 90% страховок оцифрованы», – резюмировал руководитель Freedom Insurance Азамат Керимбаев.

Сложнее обстоят дела с оцифровкой продуктов b2b.

Суровый бизнес-климат

В секторе b2b нет особой борьбы за покупателя страховки, потому что большинство полисов компании обязаны покупать – их к этому вынуждает закон.

«Нужно страховать перевозки – страхуют, нужна страховка для участия в тендере – страхуют. У некоторых страховщиков есть аффилированность с крупными добывающими компаниями, которые должны страховать сотрудников. То есть у крупных и маржинальных клиентов нет запроса на инновации, у страховых компаний нет стимула работать над предложением или созданием такого спроса», – объясняет инертность в этом сегменте Константин Аушев.

Азамат Керимбаев отмечает, что Казахстан смог оцифровать получение полисов государственными компаниями.

«Есть тендерный портал, где госорганы выставляют свои лоты. К примеру, «Казавиаспас» указывает, что хочет застраховать свои вертолеты. Страховые компании на участие в этом тендере подают заявки электронным способом, и лучшая заявка выигрывает – заключается договор в формате онлайн. Оцифровано? – задается вопросом Керимбаев и сам отвечает: – Да».

Однако рынок электронных торгов составляет 5 млрд тенге, тогда как рынок всего общего страхования имеет размер в 450 млрд тенге.

«Из них 120 млрд – это ОГПО. Остается 325 млрд тенге, из которых 100 млрд приходится на 100 крупных компаний, таких как Air Astana. Но этого одного клиента нет смысла оцифровывать: ты этот договор просто пролонгируешь каждый год», – говорит Керимбаев.

Кроме того, с физическими лицами проще работать, так как под них адаптировано множество сервисов. Собирать данные о юридических лицах приходится по крупицам на разрозненных платформах. Также коррупция в компаниях мешает развитию b2b-сегмента в страховании.

«Представьте ситуацию: приходят три страховщика к финансовому директору и каждый предлагает свои условия. Кого он выберет? Если вы думаете, что самый выгодный вариант для компании, то вы ошибетесь. Финдир – наемный сотрудник, поэтому он выберет того страховщика, кто ему даст больше откат», – рассказывает эксперт, пожелавший остаться инкогнито.

Он делает вывод, что страховщики не оцифровывают продукты для юрлиц не потому, что нет желания, а потому, что есть сопротивление со стороны покупателей.

«Переломить ситуацию могут только сами учредители крупных компаний», – уверен эксперт.

Что касается принимателей из МСБ, то они ментально похожи «физиков» – не умеют оценивать свои риски и поэтому редко покупают страховые продукты.

Следственные действия

В Казахстане, за редким исключением, нет продуктов, основанных на IoT (интернет вещей), говорят представители KPMG. Допустим, при помощи GPS-датчиков данные из авто и зданий могут передаваться страховым. За счет этого можно идентифицировать и расследовать страховые случаи, а также определять величину убытков. Jusan Garant уже проводит тесты с использованием GPS-трекеров, датчиков температуры и задымления. Но когда технологии появятся на рынке, в компании не говорят.

«Действительно, IoT на казахстанском страховом рынке, да и во многих других странах, находится пока больше в плоскости изучения и тестирования, а не применения, – говорит председатель правления «Коммеск- Өмір» Олег Ханин. – Используя такие возможности, страховщики могут предоставлять более персонализированные и эффективные услуги. Однако должны учитываться регуляторные и этические вопросы, связанные с конфиденциальностью и безопасностью данных».

Эти вопросы стали препятствием для вывода на рынок продукта на основе IoT, который разрабатывала Freedom Insurance.

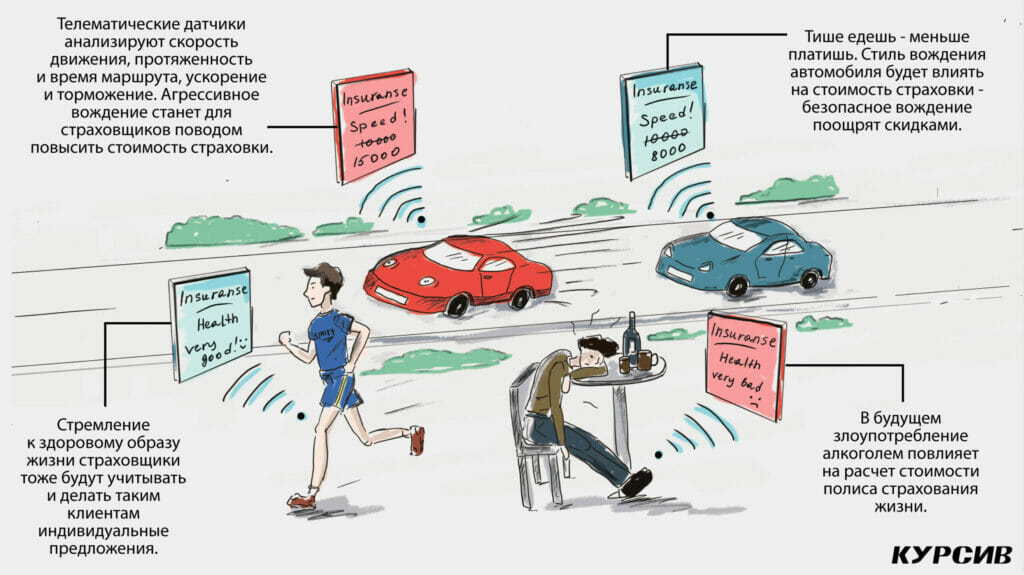

«Как понять, что человек водит машину аккуратно, и снизить стоимость его страховки? Только за счет телеметрических данных. Телеметрическое устройство устанавливается в машине, и в зависимости от того, как ускоряется автомобиль, как резко тормозит, как перестраивается, с какой

скоростью движется, можно оценить стиль вождения человека», – утверждает Азамат Керимбаев.

Однако запуск продукта отложили. Основной (но единственной) проблемой стало то, что люди боятся слежки.

«Информация о передвижении, которую собирают телеметрические устройства, очень чувствительна», – объясняет Керимбаев.

В «Коммеск-Омiр» и «Евразии» также сказали, что проблема продуктов с использованием GPS-датчиков в том, что большинство казахстанцев не хотят, чтобы их активности отслеживались.

Пока же в «Евразии» клиентам за историю с безаварийной ездой предоставляют скидки на каско и возможность выбрать самостоятельно индивидуальные покрываемые риски на авто и размер франшизы, а не покупать коробочный продукт.

Понеси меня на ручках

Вещи, связанные с интернетом, способны давать еще ряд данных, на основе которых можно проводить поведенческий анализ. Дастан Арынгазы говорит, что «Халык-Life» пока не рассматривает работу с носимыми устройствами. Во-первых, не все клиенты могут себе позволить фитнес-браслеты, особенно в регионах.

«Есть также технические трудности. Браслет должен передавать информацию в приложение. Наше приложение должно с вашего согласия получить доступ к фитнес-приложению. Затем мы должны скачать нужные данные и проанализировать их должным образом», – указывает на сложность процесса Арынгазы, но не исключает, что в будущем возможен и такой сбор данных.

Сейчас же они пытаются получить доступ к информации о здоровье клиентов другими, более систематизированными способами, например через информационные системы для медицинских организаций.

«Данные из информационных систем медицинских организаций страны стекаются в единую базу данных Минздрава. Информацию, которая подлежит к выдаче, мы можем использовать для автоматического составления декларации здоровья застрахованного. От данных в декларации

зависит страховая премия, которую должен внести клиент», – рассказывает Арынгазы.

Сами страховые не могут сделать так, чтобы появилась база, охватывающая все больницы Казахстана, но Минздраву это под силу.

«Я знаю, что эта работа идет, – говорит представитель «Халык-Life». – Нужно, чтобы ведомство активнее занималось цифровизацией и обязало все медицинские организации собирать информацию и правильно ее систематизировать, продумали способ передачи информации третьим лицам с согласия клиента».

В Jusan Garant только тестируют машинное обучение, работу с Big Data, чтобы выявлять потребности клиентов и внедрять новые методы проведения поведенческого анализа. Однако в компании уже сейчас смотрят данные о посещении страниц сайта, восприятии технологических сервисов и т. д.

«Это позволяет нам совершенствовать процесс онлайн-продаж с целью повышения удобства и безопасности для клиента», – сказали в Jusan Garant.

В «Коммеск Омiр» не исключают, что в будущем андеррайтеры возьмут на вооружение машинное обучение и искусственный интеллект для управления рисками. Пока же поведение клиентов исследуют на основе данных из аналитических и ERP-систем (автоматизация бизнес-процессов).

Дорогой переход

Цифровизацию страхового рынка тормозит также масштабность и дороговизна самого процесса.

«Существует расхожее мнение, что онлайн-страхование по себестоимости дешевле, чем классическое. Но это не так. Все, что подпадает под определение «онлайн», – это огромные инвестиции в IT-инфраструктуру. У страховой компании, которая занимается онлайн-бизнесом, должны быть отточены процессы. К примеру, ваш кол-центр должен отвечать на вопросы клиентов молниеносно, то есть эти ответы нужно стандартизировать. Значит, вы также должны инвестировать время и деньги в методологию», – перечисляет Керимбаев.

«Вход» в цифровизацию действительно дорогой, подтверждают представители KPMG.

«Однако, когда основной продукт разработан, IT- бюджет будет постепенно уменьшаться, в течение пяти лет, по нашим данным, компании тратят лишь на поддержание продукта. Затем, естественно, нужны новые вложения в развитие», – говорит Сексенбаева.

Также она призывает смотреть не только на затраты, связанные с цифровизацией, но и на бенефиты:

«Человек не привлечет вам столько клиентов, сколько могут привлечь цифровые каналы, и не обработает столько документов и информации, сколько цифровые инструменты».

«Когда мы займем свою долю на рынке, то наши инвестиции в цифровизацию окупятся», – поддерживает эту мысль Керимбаев.

Кто изменит рынок?

«Новые технологические предложения должны быть от рынка, а не от госорганов. Мы надеемся, что страховой рынок «дизраптнет» какая-то компания, которая создаст новые продукты. Тогда другие, глядя, как конкурент забирает клиентов, подключатся к развитию InsurTech. У такой компании должна быть работающая цифровая экосистема, хороший фундамент в виде проработанной архитектуры данных, сложившиеся отношения с госаппаратом и сильная личность руководителя», – сказал Константин Аушев.

В Казахстане особенностью развития финтеха и его составляющей InsurTech является то, что драйверами выступают крупные финансовые компании. На это обратил внимание заместитель председателя Fintech Hub МФЦА Бекжан Мутанов. Поэтому новые технологии или бизнес-модели вводятся банками, страховыми компаниями и крупными МФО, но не стартапами.

«Наш финансовый рынок появился относительно недавно, поэтому у крупных компаний нет накопленных привычек и громоздких систем, и это позволяет им внедрять новое почти так же легко и быстро, как маленьким и гибким стартапам», – сказал Бекжан Мутанов.

Для дальнейшей цифровизации необходима совместная работа всех участников процесса, отмечает Дастан Арынгазы.

«Ведомства, чья справочная информация необходима для предоставления услуг, должны быть заинтересованы и предоставлять участникам рынка данные цифровыми способами. Надо ставить интересы клиентов превыше всего, соответствовать принципу единого окна», – резюмирует Дастан Арынгазы.

В создании материала участвовал Ади Туркаев.