Объем капиталовложений и стоимость топ-100 запущенных инвестпроектов показали умеренный рост по итогам 2022 года

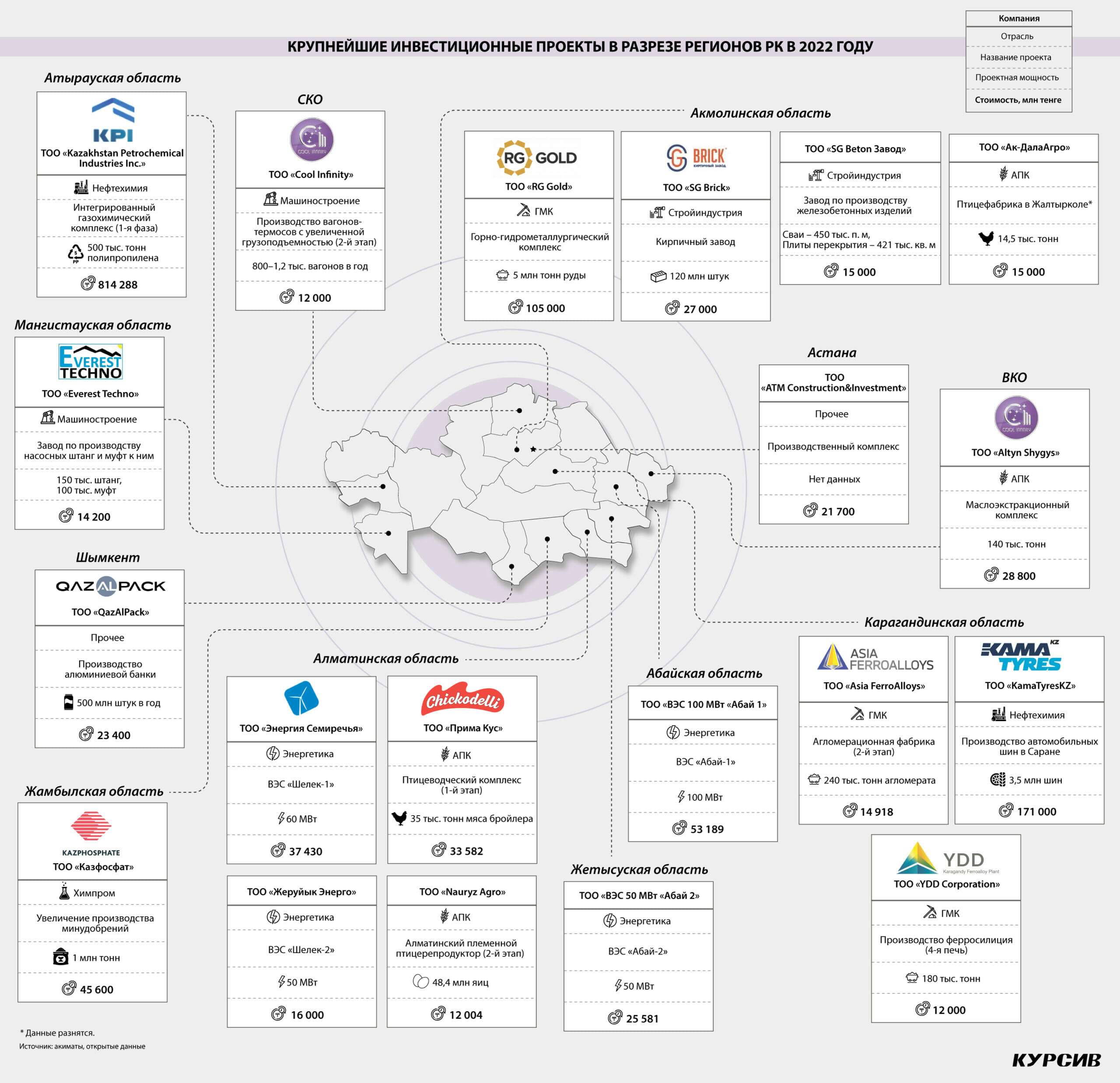

Рейтинг инвестпроектов, запущенных в 2022 году, возглавил главный индустриальный долгострой последних двух десятилетий – интегрированный газохимический комплекс (1-я фаза) в Атырауской области.

Kursiv Research, опираясь на собранные данные об инвестиционных проектах, продолжает рассказывать о новых крупнейших индустриальных объектах страны. Динамика капиталовложений и инвестиционной активности – важнейший показатель, позволяющий прогнозировать будущий экономический рост, а также его отраслевую и региональную концентрацию и качество. Это уже третье подряд исследование Kursiv Research с рейтингом новых крупных инвестпроектов в регионах РК.

Вернуться в колею

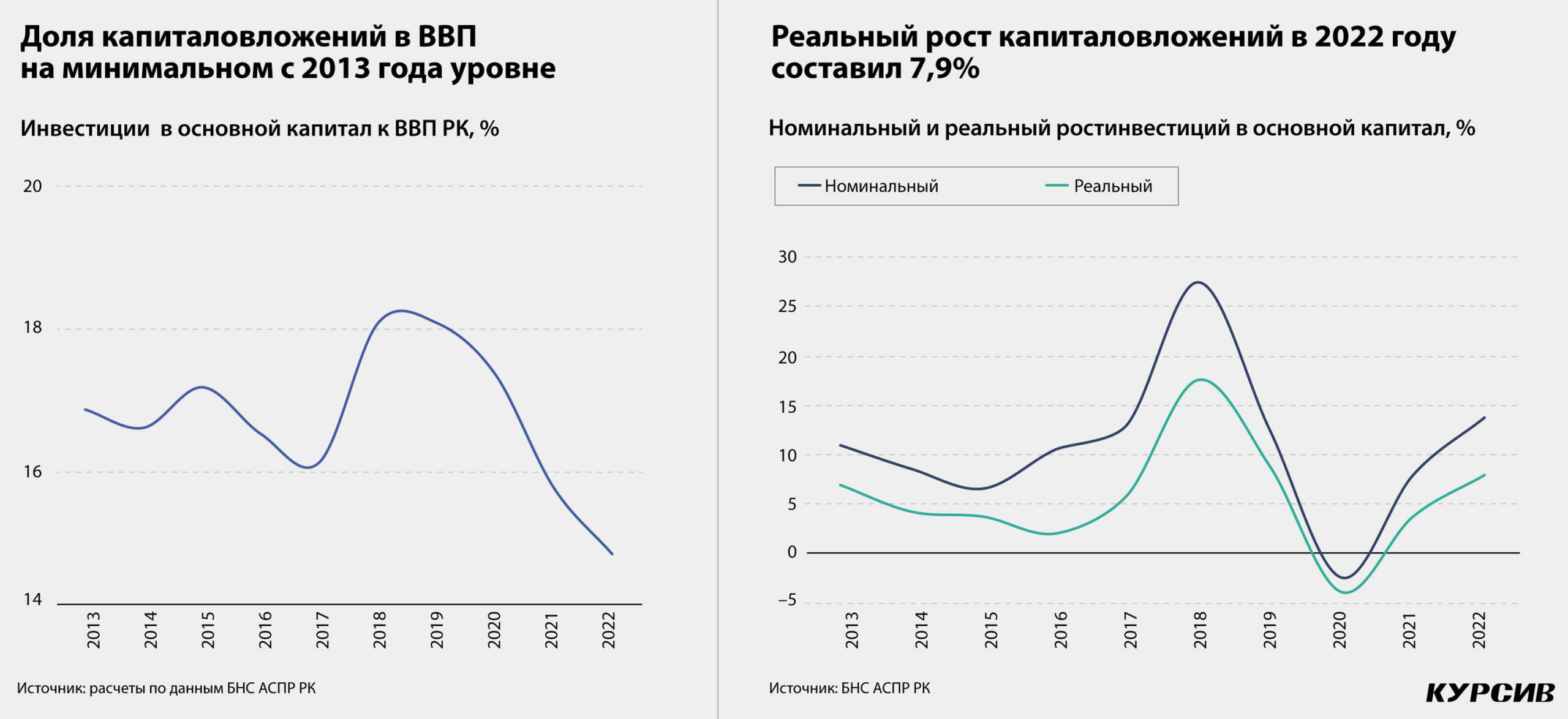

После обвального 2020-го, когда на фоне пандемии капиталовложения сократились на 3,9%, инвестиционная активность второй год демонстрирует позитивную динамику. В 2022 году инвестиции в основной капитал, согласно предварительным данным, прибавили 7,9% в реальном выражении, достигнув почти 15,1 трлн тенге.

Ускорение динамики в два раза (по итогам 2021-го капиталовложения выросли на 3,7%) вселяет оптимизм. Но еще преждевременно говорить о формировании нового инвестиционного цикла: третий год подряд сокращается доля капиталовложений к ВВП: с зафиксированного в 2018–2019 годах десятилетнего максимума в 18,1% до 14,8% по итогам минувшего года.

Текущее значение ниже целевого индикатора Концепции инвестиционной политики до 2026 года на 2,7 процентных пункта. Стратегический документ был принят в прошлом году, его авторы ожидали формирования нового инвестиционного цикла, но ситуация не переломилась.

Неизменна и такая закономерность: общая инвестактивность по экономике зависит от положения дел в нефтянке. Картина стабильно наблюдается последние несколько лет за исключением 2021 года.

Умеренный реальный рост капиталовложений в 2016 году (+2%) наблюдался на фоне скромной динамики в нефтяной отрасли (+1,7%). Спустя два года инвестиции в этот сектор подскочили на 54,7%, соответственно валовой объем прибавил 17,5% – к тому времени столь высокая динамика не фиксировалась 13 лет кряду. Спад инвестиций в 2020 году был вызван 30%-ным сокращением капиталовложений в нефтедобычу.

В предыдущем исследовании инвестактивности Kursiv Research писал, что по итогам 2021 года заметны изменения и что общий объем капиталовложений увеличился на фоне 15%-ного спада в нефтянке. Но свежая статистика фиксирует разрыв этого тренда в 2022 году.

Общий объем капиталовложений показал ощутимую динамику (+7,9%) на фоне 23-процентного роста в нефтянке. Совокупные вложения в промышленность выросли на 5,9%, и в этом секторе положительный вклад обеспечила только горнодобыча (+14,6%). Другие отрасли, напротив, гасили инвестиционную активность в промышленности, среди которых обработка (–5,6%), энергетика (–3,1%) и водоснабжение (–1,7%).

Положительная динамика наблюдается в таких секторах, как строительство (+65,9%), связь (+18,4%), торговля (+17,3%), сельское хозяйство (+6,7%), транспорт и складирование (+5,4%). В то же время отрицательная динамика зафиксирована в сфере услуг по проживанию и питанию (–28,4%), науке (–20,8%) и культуре (–10,6%).

Улытау – не колыбель для инвестора

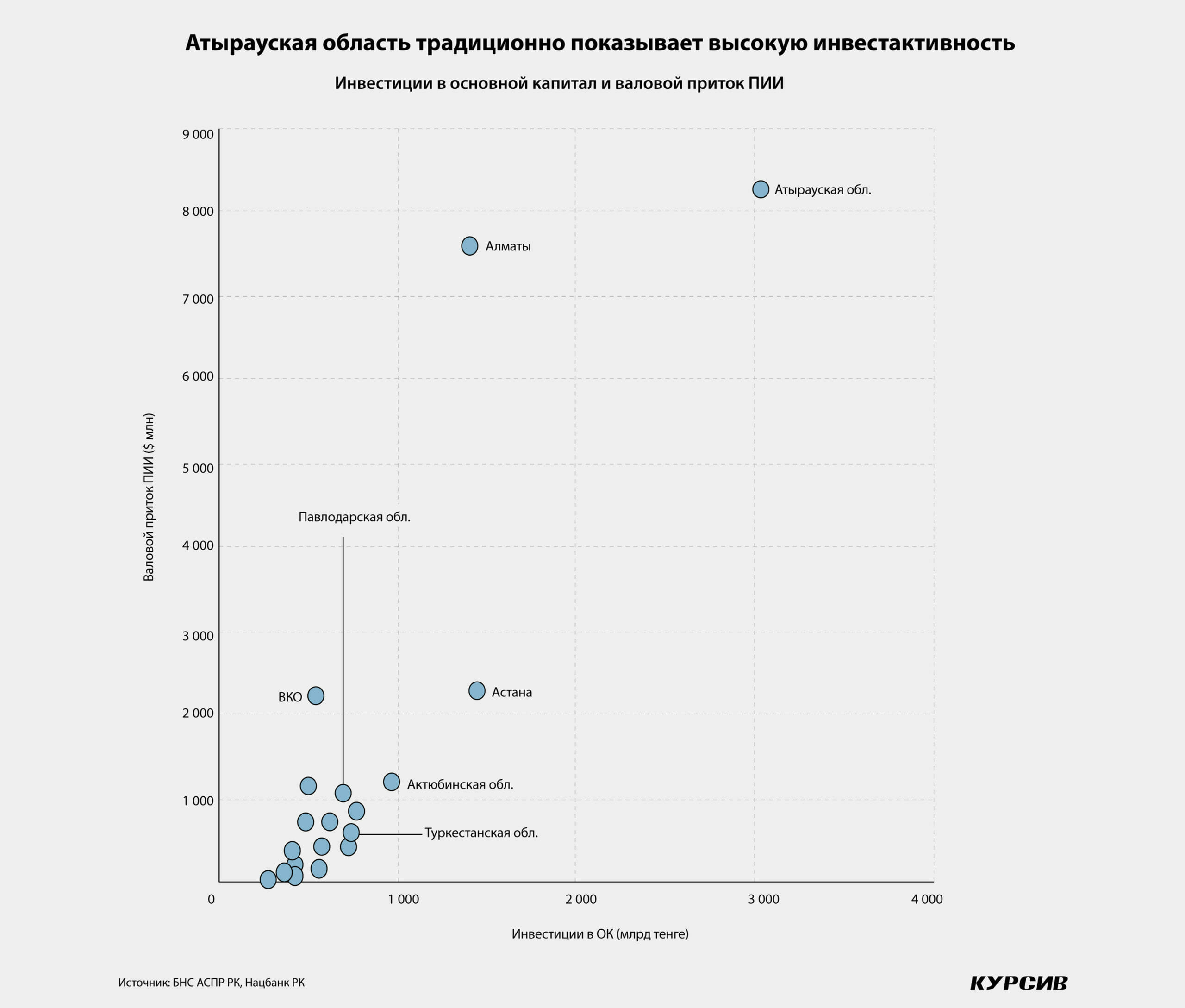

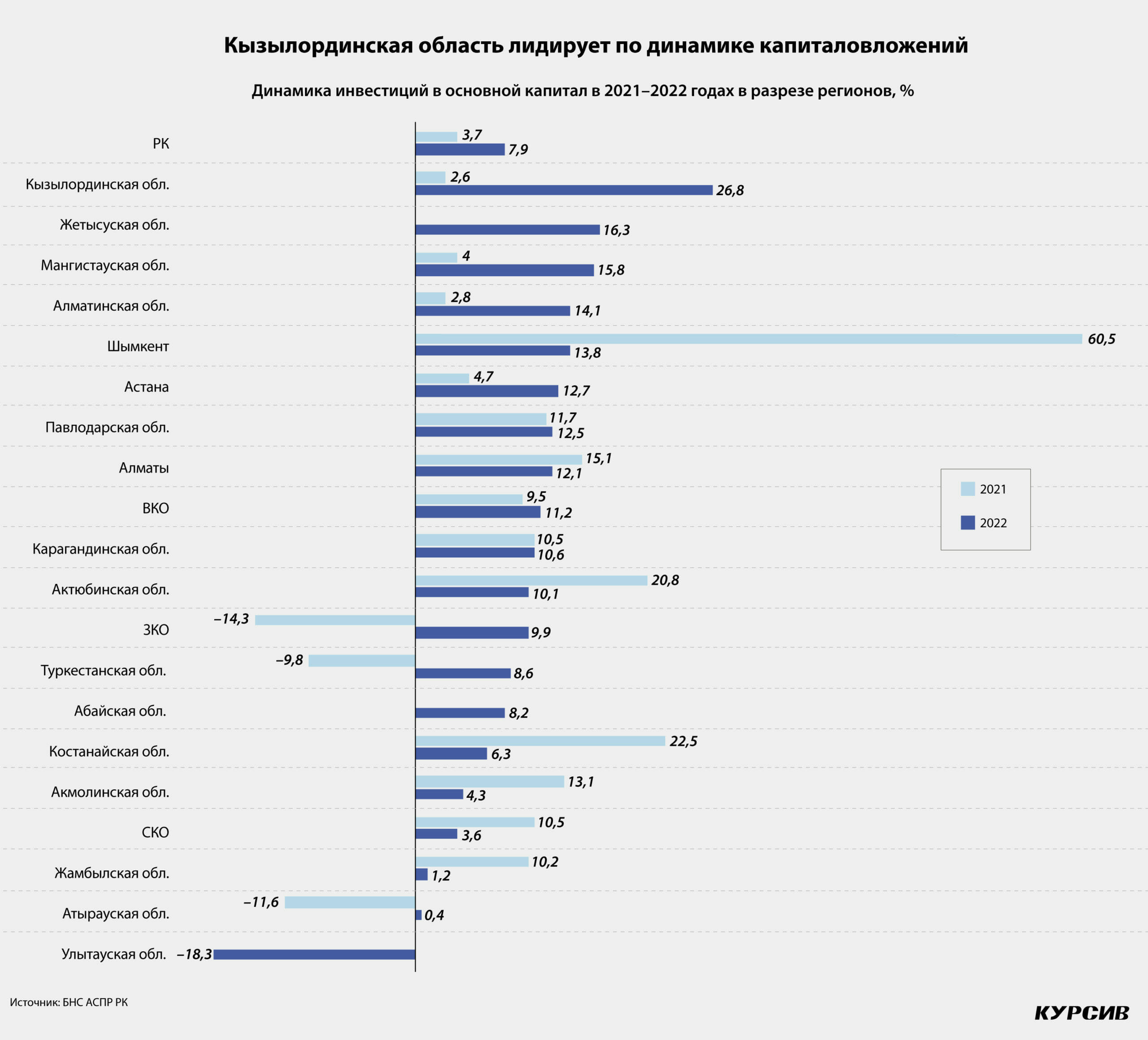

Поскольку многие регионы РК специализируются на нескольких ключевых индустриях, подъем в нефтянке заметно отразился на показателях Мангистауской (+15,8%), Актюбинской (+10,1%), Западно-Казахстанской (+9,9%) областей. В Атырауской области, которая лидирует по объему капиталовложений в нефтянку, незначительный рост – всего на 0,4%.

По результатам 2021 года по динамике капвложений лидирует Кызылординская область (+26,8%). Основной вклад за такими отраслями, как логистика, девелопмент и торговля.

В прошлом году на карте страны появились три новые области: Абайская, Жетысуская и Улытауская. В первых двух отмечается рост капиталовложений: на 8,2 и 16,3% соответственно. В Улытауской области капзатраты сократились на 18,3% – и это единственный регион с отрицательным результатом. Административная реформа подавалась президентом РК Касым-Жомартом Токаевым в том числе как способ улучшить экономику этих территорий, которые в 1997 году потеряли областной статус, что в обывательском представлении трактовалось как одна из главных причин их деградации. В Акорде полагают, что новый статус придаст экономический импульс новообразованным областям.

Но Улытауской области, которая специализируется на производстве цветных и редкоземельных металлов, пока что не везет. В 2022 году инвестиции в основной капитал составили 155,7 млрд тенге, что на четверть меньше запланированного объема. В ближайшие годы потери могут восполнить несколько крупных проектов, среди них сернокислотный цех в Жезказгане (стоимость проекта 70 млрд тенге, Корпорация «Казахмыс»), завод по производству меди в Сатпаеве (27 млрд тенге, компания «Сары тау») и перерабатывающий комплекс на руднике Ашиктас (11,2 млрд тенге, Ulytau Gold Processing).

Прорывным для региона проектом мог стать НПЗ средней мощности за 480 млрд тенге. Об идее строительства такого объекта рассказал аким области Берик Абдыгалиулы в ноябре 2022-го, но не стал называть компанию, которая будет реализовывать проект. Правда, будущее этого проекта под вопросом. В апреле 2023 года стало известно о решении кабмина удвоить мощности Шымкентского НПЗ. Тогда был опубликован проект Комплексного плана по развитию крупнейших нефтегазовых и нефтехимических проектов на 2023–2027 годы, где нет информации о НПЗ средней мощности в Улытауской области, но говорится о том, что завершается разработка предТЭО проекта расширения нефтеперерабатывающих мощностей Шымкентского НПЗ с 6 до 9–12 млн тонн.

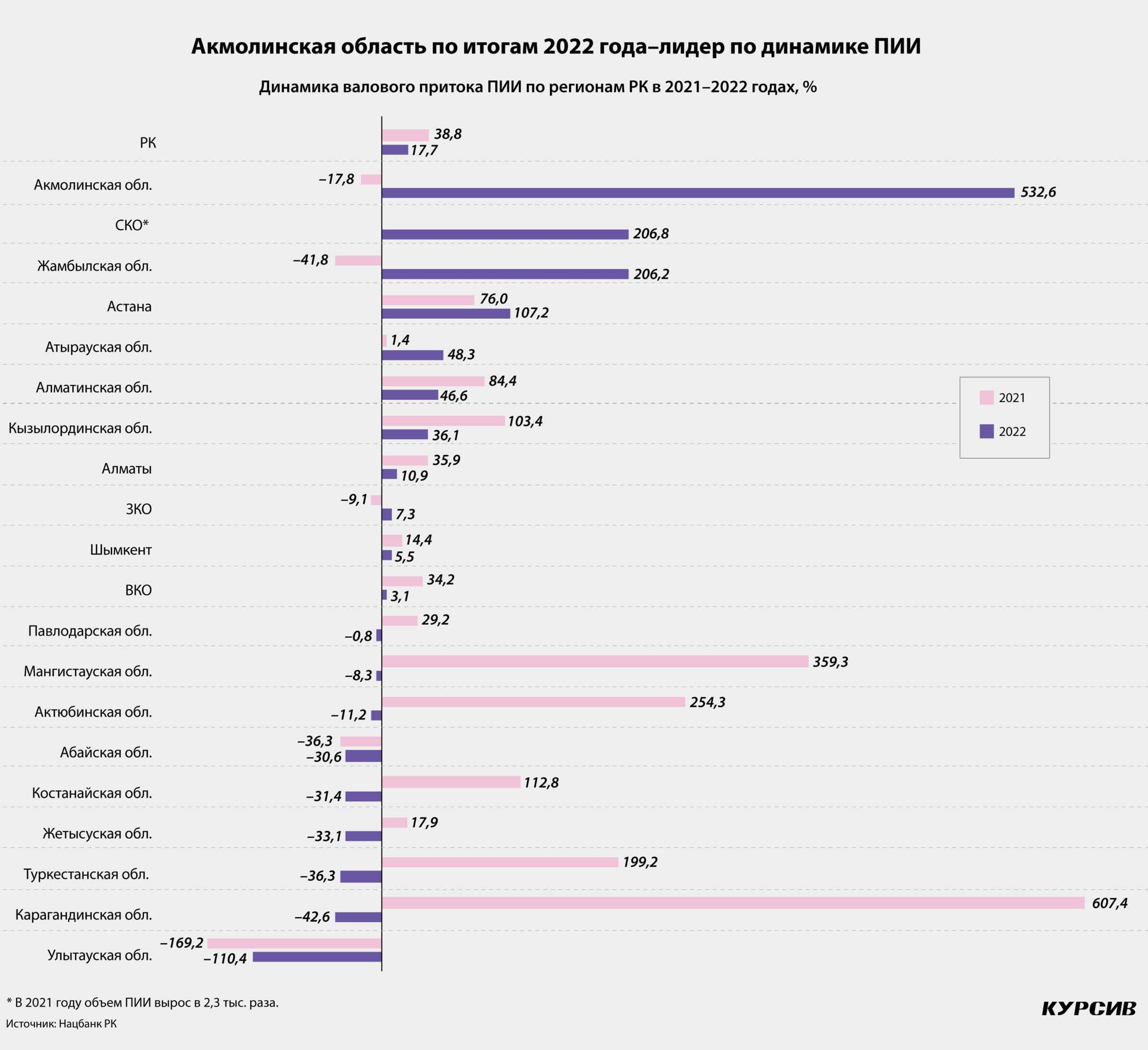

Данные по валовому притоку прямых иностранных инвестиций тоже не в пользу Улытауской области (–110,4%). По отрицательной динамике этот регион возглавил список из девяти аутсайдеров, в числе которых с заметным падением Карагандинская (–42,6%), Туркестанская (–36,3%), Жетысуская (–33,1%), Костанайская (–31,4%) и Абайская (–30,6%) области.

Между тем страновой результат по валовому притоку ПИИ в зоне положительных значений: в 2022 году их объем увеличился на 17,7%, до $28 млрд тенге. На этот раз чемпионом по темпу прироста стала Акмолинская область (+532,6%), прошлогодний лидер СКО (+206,8%) переместился на вторую позицию. Тройку замыкает Жамбылский регион (+206,2%).

Долгий первый

Для оценки состояния инвестиционной активности команда Kursiv Research направила запросы во все 20 акиматов казахстанских регионов, включая столицу и два города республиканского значения. Ответы предоставили все акиматы, 15 из них раскрыли структуру реализованных проектов. На основании этих данных, а также на основе материалов, обнаруженных в открытом доступе, была подготовлена база инвестиционных проектов РК (БИП) по итогам 2022 года.

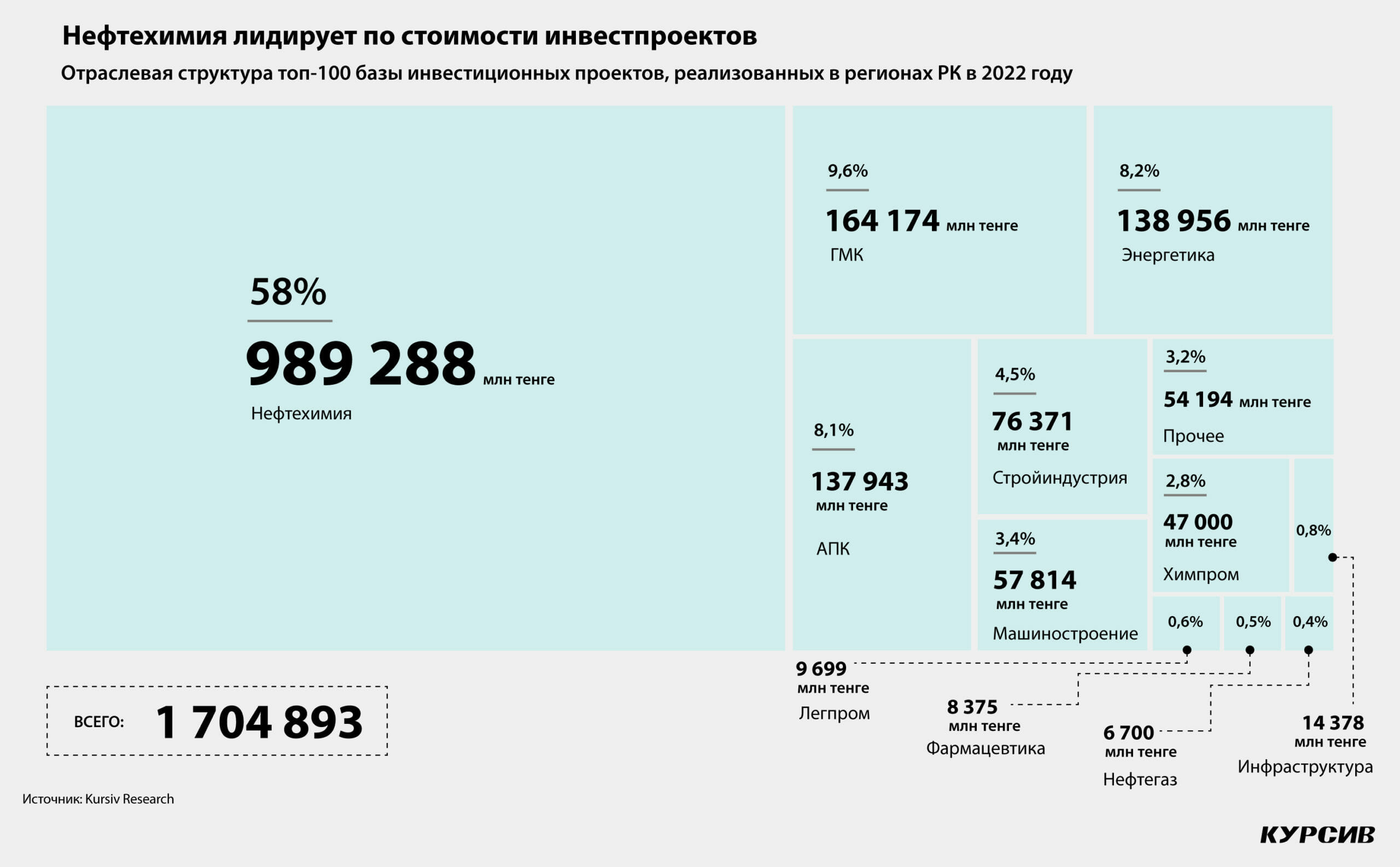

Всего в базу попали 226 учитываемых акиматами проектов в 20 регионах (в 2020 году было 319 проектов, в 2021 году – 252 проекта). В периметр структурного анализа были приняты, как и в предыдущих наших исследованиях, 100 наиболее крупных проектов по объему инвестиций. Общая стоимость этих проектов составила 1,7 трлн тенге, что на 20,4% больше уровня 2021-го.

Отраслевая структура оказалась несбалансированной: проекты нефтехимической отрасли занимают 58% от этого объема. В пятерку также вошли ГМК (9,6%), энергетика (8,2%), АПК (8,1%) и стройиндустрия (4,5%).

Крупнейшим объектом БИП нынешнего года стал индустриальный долгострой – интегрированный газохимический комплекс (1-я фаза), построенный компанией Kazakhstan Petrochemical Industries Inc. в Атырауской области. На реализацию проекта по производству полипропилена, годовая мощность которого на первом этапе составляет 500 тыс. тонн, ушло почти 15 лет, если вести отсчет с момента создания Kazakhstan Petrochemicals Industry Inc. в марте 2008-го.

Но идея создания крупного по мировым меркам нефтехимического проекта, даже не одного, обсуждалась за несколько лет до этого. К примеру, в Программе развития нефтехимической промышленности РК на 2004–2010 годы было предложено строительство «в промышленной зоне Кашаганского месторождения нефтехимического комплекса с внедрением существующих в мире наиболее современных и эффективных технологий». Другой крупный проект в этой программе значился как «строительство завода «КРИП» на газотрубопроводе «Аджип ККО». Предполагалось, что новое предприятие будет производить 500 тыс. тонн этана, этилена и пропилена. И эта продукция будет в дальнейшем перерабатываться на Актауском заводе пластических масс и на Атырауском заводе полипропилена. Оба эти предприятия были возведены еще в советское время, а в начале 2000-х вошли в состав акционерного общества «АТОЛЛ», которое в 2006 году было переименовано в АО «Kazakhstan Petrochemical Industries» (не путать с ТОО «Kazakhstan Petrochemicals Industry Inc.», созданным в марте 2008-го).

Идея создать сразу два крупных нефтехимических проекта сузилась до одной в Программе развития нефтехимической промышленности РК на 2008–2013 годы. Подразумевалось, что первый интегрированный нефтехимический комплекс будет состоять из двух газоперерабатывающих заводов, трех установок по производству олефинов и двух установок полимеризации. Мощность комплекса достигала 1,2 млн тонн, из которых 800 тыс. тонн полиэтилена и 400 тыс. тонн полипропилена. Оператором проекта в документе значится «специально созданная компания АО «Kazakhstan Petrochemical Industries».

Дефицит инвестиций и компетенций у отечественных нефтегазовых компаний мешал реализовать проект. Наконец в 2018 году удалось привлечь заемное финансирование от Банка развития Китая в размере $2 млрд, а подрядчиком был определен China National Chemical Engineering. В том же году проект передали в доверительное управление нацкомпании «КазМунайГаз».

Запущенный в ноябре 2022 года первый интегрированный газохимический комплекс на первом этапе располагает мощностью в 500 тыс. тонн полипропилена в год, что составляет порядка 1% от общемирового производства. Сырьем является пропан с месторождения Тенгиз, который очищается от вредных примесей для минимизации ущерба экологии. В годовом отчете КМГ за 2022 года указана общая стоимость проекта – $2,63 млрд, для нашего рейтинга мы взяли сумму в 814,3 млрд тенге, которую для СМИ озвучил вице-министр финансов РК Ержан Биржанов в феврале текущего года.

Быстрая четверка

На втором месте по объему инвестиции – производство автомобильных шин в Сарани (Карагандинская область). Было инвестировано порядка 171 млрд тенге, на первом этапе производственные мощности составили 3,5 млн шин в год. Оператором проекта выступил KamaTyresKZ – совместное предприятие российского «Татнефть» и казахстанского AllurAuto.

Старт шинного завода был дан в апреле 2021 года. На пустом месте за 16 месяцев (этот срок в пресс-релизе назвали рекордным) возвели предприятие площадью 100 тыс. квадратных метров.

На третьем месте комплекс по переработке первичной золотосодержащей руды на месторождении Райгородок (Акмолинская область). Годовая производительная мощность составляет 5 млн руды, объем инвестиций – 105 млрд тенге (по информации облакимата). Проект реализовывала компания RG Gold и в своем официальном релизе озвучила другую цифру: строительство объекта обошлась в $424 млн, из которых $297 млн предоставил Банк развития Казахстана (БРК). Новое предприятие позволит компании довести годовой объем производства до 6 тонн золота в сплаве Доре. «Завод построен за рекордные полтора года», – следует из релиза.

На четвертом месте ветровая электростанция «Абай-1» мощностью 100 МВт. Проект стоимостью 53,2 млрд тенге является самым крупным по мощности зеленым объектом, запущенным в минувшем году.

Проект запустила одноименная компания «ВЭС 100 МВт «Абай 1», которую контролирует иностранная Mistral Energy PTE. Добавим, что эта же компания через оператора «ВЭС 50 МВт «Абай 2» в прошлом году запустила еще один зеленый объект – ВЭС «Абай-2» мощностью 50 МВт, которая по объему инвестиций заняла 10-е место в нашем рейтинге.

Проект по расширению производства завода минеральных удобрений «Казфосфат» разместился на пятом месте. В запуск новых линий, которые позволили заводу нарастить объем производства до 1 млн тонн удобрений, было инвестировано 45,6 млрд тенге.

Среди скромных по объему инвестиций проектов ВЭС «Шелек-1» (компания «Энергия Семиречья») и птицеводческий комплекс («Прима Кус») в Алматинской области, а также маслоэкстракционный комплекс в ВКО (Altyn Shygys) и кирпичный завод в Акмолинской области (SG Brick).

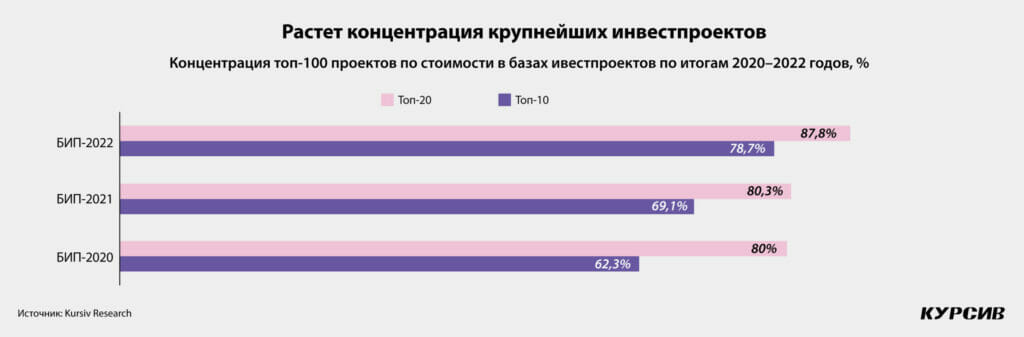

В целом в отобранных топ-100 (по стоимости) проектов 2022 года концентрация инвестиций оказалась выше, чем в прошлогоднем исследований. Если в 2021 году на топ-10 пришлось 69,1%, то в 2022-м – 78,7%.

Главная причина – в минувшем году было запущено несколько крупнейших проектов нефтехимии.

Добавим, что в минувшем году оборвался тренд, когда рос вес средних компаний. Если в исследовании 2020 года медианная стоимость проекта БИП из топ-100 составляла почти 1,4 млрд тенге, то в 2021-м – чуть больше 3,4 млрд тенге. По итогам текущего исследования медианная стоимость снизилась до 2,5 млрд тенге.

Без инициатив и пожеланий

Kursiv Research, запрашивая список реализованных инвестпроектов, предлагает акиматам ответить на несколько вопросов. Один касается факторов, сдерживающих инвестиционную активность в регионе. В другом вопросе предложено местным администрациям представить их видение того, как следует поменять НПА, механизм финансирования госпрограмм и формат работы с госорганами и квазигоссектором, чтобы стимулировать в регион привлечение инвестиций.

Показательно, что большинство акиматов игнорирует вопрос о сдерживающих факторах либо отвечают формально. Только три акимата ответили на этот вопрос. Причем в ответе администрации Алматы перечислены все возможные причины, которые сдерживают инвестактивность, – начиная от геополитической ситуации, продолжая высокими ставками на заемные средства и заканчивая низким доверием инвесторов к судебной системе.

В акимате ВКО заявили, что сдерживающим фактором выступили санкции западных стран против России, что, по мнению местных властей, привело к задержкам реализации некоторых инвестпроектов. Конкретикой выделяется лишь ответ акимата СКО. Там заявили, что «одним из сдерживающих факторов развития экономики региона является отсутствие газа». «Потенциальные инвесторы не готовы реализовать свои проекты. Наличие газа снижает на 15% себестоимость выпускаемой продукции. Приемлемым вариантом считаем подключение области от газопровода «Сарыарка», – заявили в акимате СКО.

Из ответа акимата Алматы вырисовывается проблема координации между местными и центральными властями. «Одним из ключевых инструментов реализации приоритетных инвестиционных проектов для города Алматы является механизм предоставления земельных участков в аренду через СПК «Алматы», – отметили в пресс-службе акимата. Но в апреле 2022 года акимат получил уведомление от Агентства по защите и развитию конкуренции «о приостановлении подачи заявок на получение земельных участков через СПК под проекты, включая сферу жилищного строительства». Поэтому, как утверждают в акимате Алматы, приостановлена реализация значительного количества проектов СПК по реновации ветхого жилищного фонда, строительству социальных объектов и других социально значимых проектов – в сфере туризма, креативных индустрий и IT.

Добавим, что ни один из акиматов не ответил по существу на предложение озвучить свое видение мер стимулирования притока инвестиций в свой регион. Смысл некоторых ответов сводится к тому, что за предыдущие годы сформирована работающая система по стимулированию капвложений. Напрашивается вывод: раз к системе вопросов нет, значит, корень проблем – в персоналиях.