Рекламные расходы крупнейших банков страны в прошлом году выросли более чем на четверть. «Курсив» подсчитал, как распределился этот прирост в разрезе отдельных БВУ.

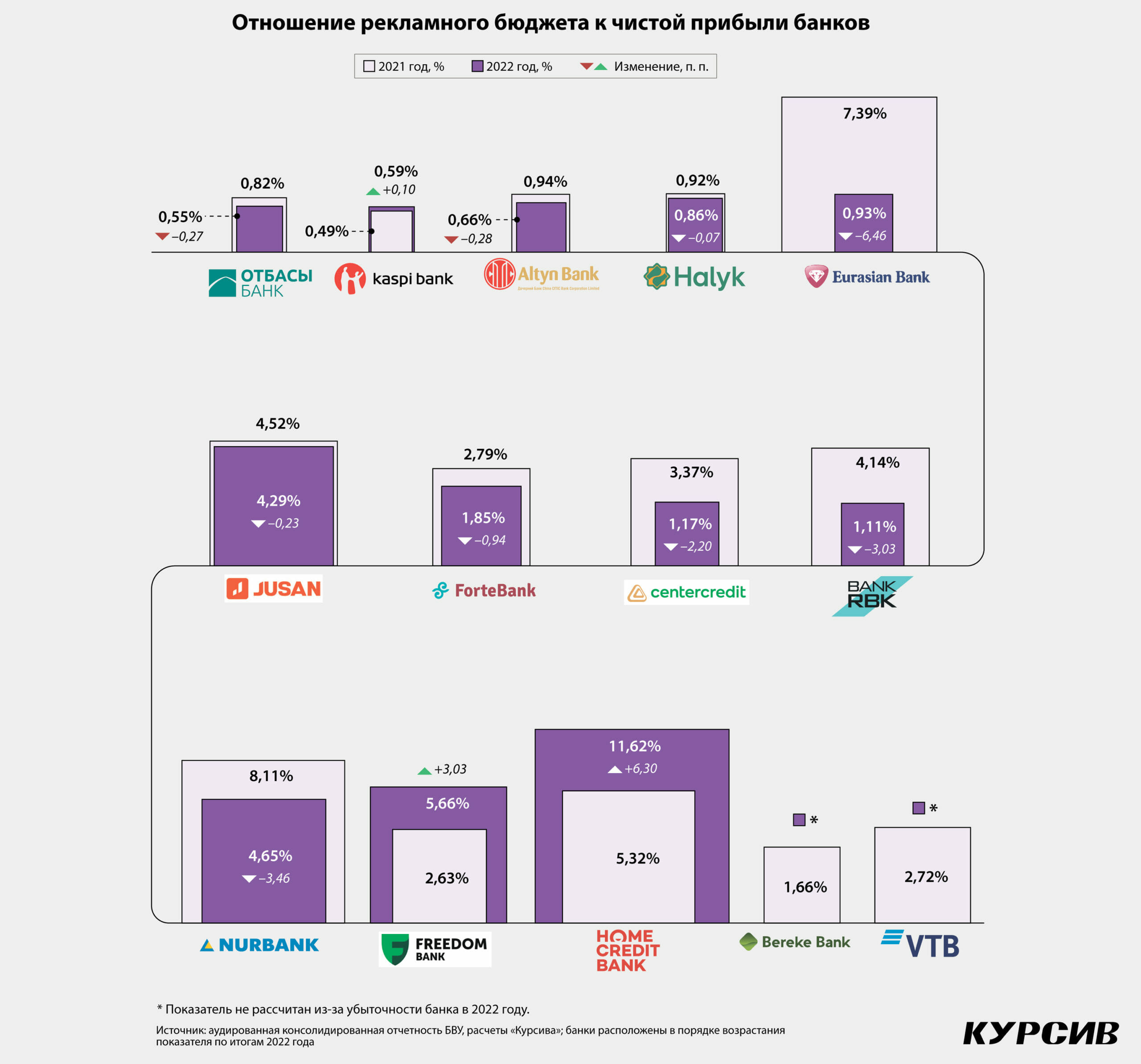

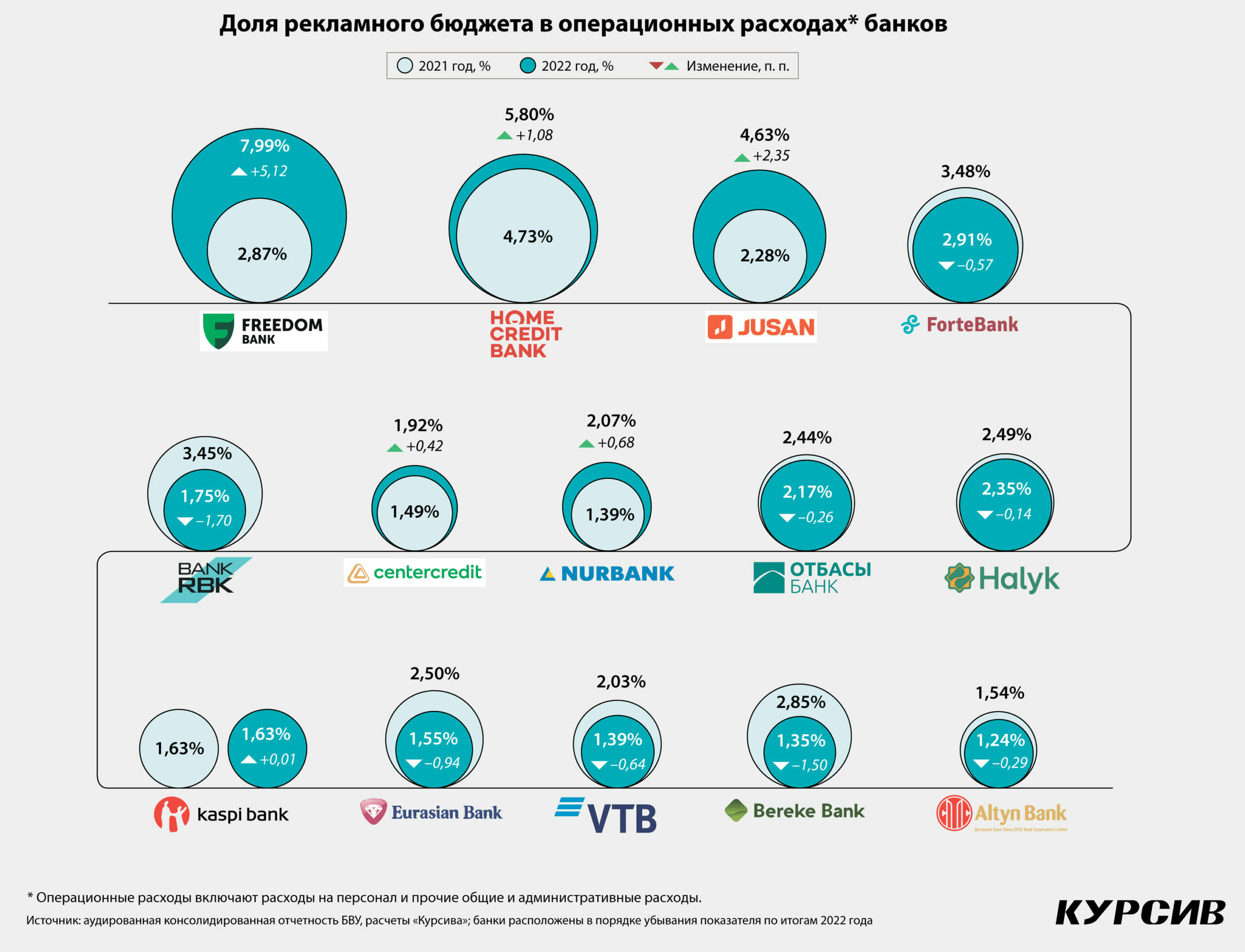

Согласно аудированной консолидированной отчетности банков, в 2022 году в секторе насчитывалось 14 игроков, потративших на рекламу и маркетинг свыше 100 млн тенге (представлены в инфографике). Их общие расходы по данной статье достигли 21,5 млрд тенге. По сравнению с 2021 годом рост составил 4,4 млрд тенге, или 26%. Низкий показатель 2020 года (9,7 млрд тенге) объясняется пандемией, карантином и связанным с этим сокращением рекламной активности.

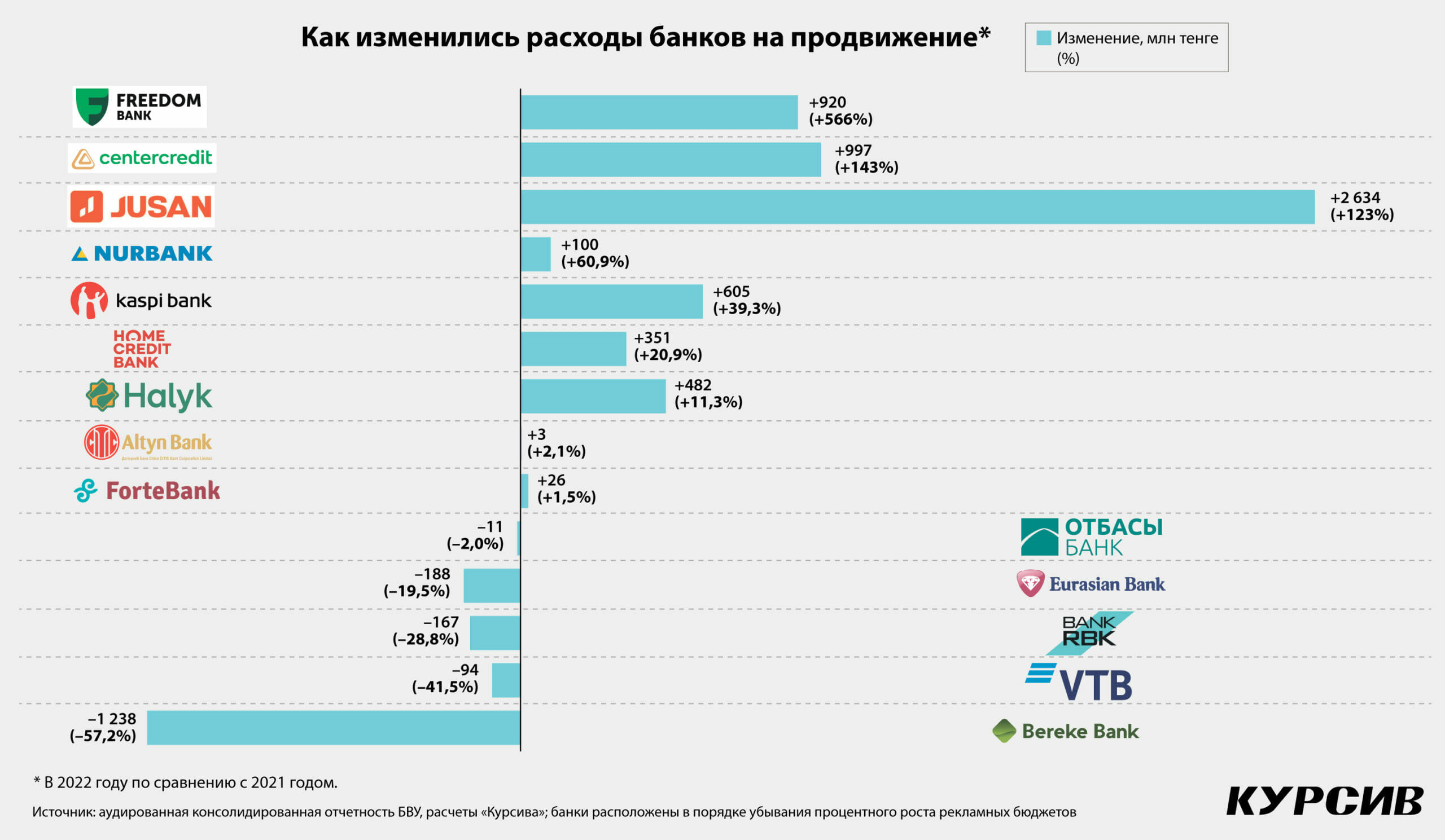

Однако совокупный рост расходов не означает, что бюджеты нарастили все игроки. Среди рассматриваемых 14 банков ровно половина в 2022 году потратила на продвижение больше, чем годом ранее, у трех бюджеты почти не изменились, у четырех – заметно уменьшились.

Самый высокий рост расходов в абсолютном выражении смог себе позволить Jusan (+2,6 млрд тенге). Если в 2021 году этот банк потратил на рекламу и маркетинг 2,15 млрд тенге, что было третьим по величине показателем на рынке (после Халыка и Сбера), то в 2022-м аналогичные издержки Jusan достигли 4,78 млрд тенге, что сделало его обладателем крупнейшего рекламного бюджета в банковском секторе. Доля Jusan в совокупном рекламно-маркетинговом бюджете (РМБ) сектора взлетела с 12,6% в 2021 году до 22,3% в 2022-м.

Агрессивное продвижение не привело к сколько-нибудь значимому развитию бизнеса Jusan. Его ссудник в 2022 году увеличился лишь на 12%, тогда как в среднем по сектору рост составил 24%, а сопоставимые по размерам игроки, такие как Bank RBK, Forte и Евразийский, нарастили свои кредитные портфели на 43, 49 и 60% соответственно (данные Нацбанка на основе неконсолидированной отчетности БВУ по национальным стандартам). По средствам физлиц (а именно этот клиентский сегмент служит главной целевой аудиторией для банковской рекламы) Jusan допустил отток в размере 27 млрд тенге (–4% за год). Более глубокую просадку претерпели только Сбер и ВТБ и только потому, что оказались неконкурентоспособными из-за санкций, в то время как в целом по сектору розничные счета приросли на 3,5 трлн тенге, или на 26%. По средствам юрлиц Jusan номинально подрос лишь на 26 млрд тенге (+3,3% за год на фоне ослабления тенге к доллару на 7,1%), притом что совокупный приток сектора по корпоративным счетам составил 2,1 трлн тенге (+16,7%).

В Jusan Bank не захотели откровенничать по поводу рекламной политики банка в минувшем году и оценок эффективности стремительно выросшего бюджета на продвижение. «Увеличение расходов на рекламу и маркетинг в 2022 году было связано с продолжением реализации программы продвижения ряда приоритетных продуктов банка и проектов, нацеленных на рост узнаваемости бренда в целом», – сообщили «Курсиву» в пресс-службе Jusan.

В относительном выражении самые быстрые темпы наращивания РМБ продемонстрировал Freedom Bank (+566%). В 2021 году этот банк потратил на рекламу 163 млн тенге (меньший бюджет был только у Алтына), в 2022-м аналогичные расходы составили почти 1,1 млрд тенге (+920 млн). В случае с Freedom агрессивность продвижения коррелировала с динамикой ключевых показателей бизнеса. Для банка минувший год стал фактически первым годом полноценного функционирования после покупки Kassa Nova (сделка была закрыта под занавес 2020-го), ребрендинга, разработки новых цифровых продуктов и доводки соответствующих бизнес-процессов. Кредитный портфель банка в прошлом году вырос в 18 раз (с 17 млрд до 302 млрд тенге), средства физлиц – в 8 раз (с 38 млрд до 309 млрд), средства юрлиц – в 4,3 раза (с 66 млрд до 284 млрд). По размеру активов банк за год поднялся с 17-го на 11-е место в секторе (сейчас занимает 8-е место). На запрос «Курсива» пресс-служба Freedom Bank не ответила.

Третьим игроком, серьезно увеличившим расходы на продвижение, стал БЦК. Банк давно является крупным, но раньше его РМБ всегда был достаточно скромным. В 2022-м рыночные позиции банка резко усилились. Возможно, на предпочтения клиентов в пользу БЦК повлияли внутриполитические перемены в стране после январских беспорядков. Чуть позднее, весной, БЦК совершил очень выгодную сделку по покупке Альфа-Банка. По итогам года БЦК ворвался в топ-3 банков по размеру активов, нарастил ссудник на 72%, розничные и корпоративные счета – на 144 и 129% соответственно. На этом фоне рекламный бюджет банка вырос в 2,4 раза, или ровно на 1 млрд тенге (до 1,7 млрд тенге, шестая сумма в секторе).

Увеличение бюджета в БЦК объяснили «запуском новых продуктов и сервисов, которые активно продвигались на рынке». Структуру бюджета в разрезе каналов продвижения в банке раскрывать отказались в силу «коммерческого характера» данной информации. «При этом основными каналами продвижения для банка являются интернет-реклама, наружная реклама и СМИ», – уточнили в пресс-службе БЦК.

Среди квартета игроков, чьи расходы на рекламу заметно сократились, в двух случаях причины сворачивания рекламной активности очевидны – это антироссийские санкции. У Сбербанка, который в 2021 году занимал второе место в секторе по размеру РМБ, в 2022-м (уже под брендом квазигосударственного Bereke) затраты на продвижение уменьшились сразу на 1,24 млрд тенге, или на 57%. ВТБ в прошлом году потратил на 94 млн тенге меньше, чем годом ранее (–42%). Два других банка (Евразийский и Bank RBK), судя по всему, либо просто решили сэкономить, урезав рекламные бюджеты на 20 и 29% соответственно, либо поняли, что бюджеты 2021 года оказались завышенными. Так или иначе, в обоих случаях такого рода «секвестр» не привел к ухудшению бизнес-показателей банков: оба завершили 2022 год с позитивной динамикой.