Как менялась цена на нефть, акции индекса KASE и казахстанские облигации в январе 2024 года

Индекс KASE вновь обновляет исторический максимум

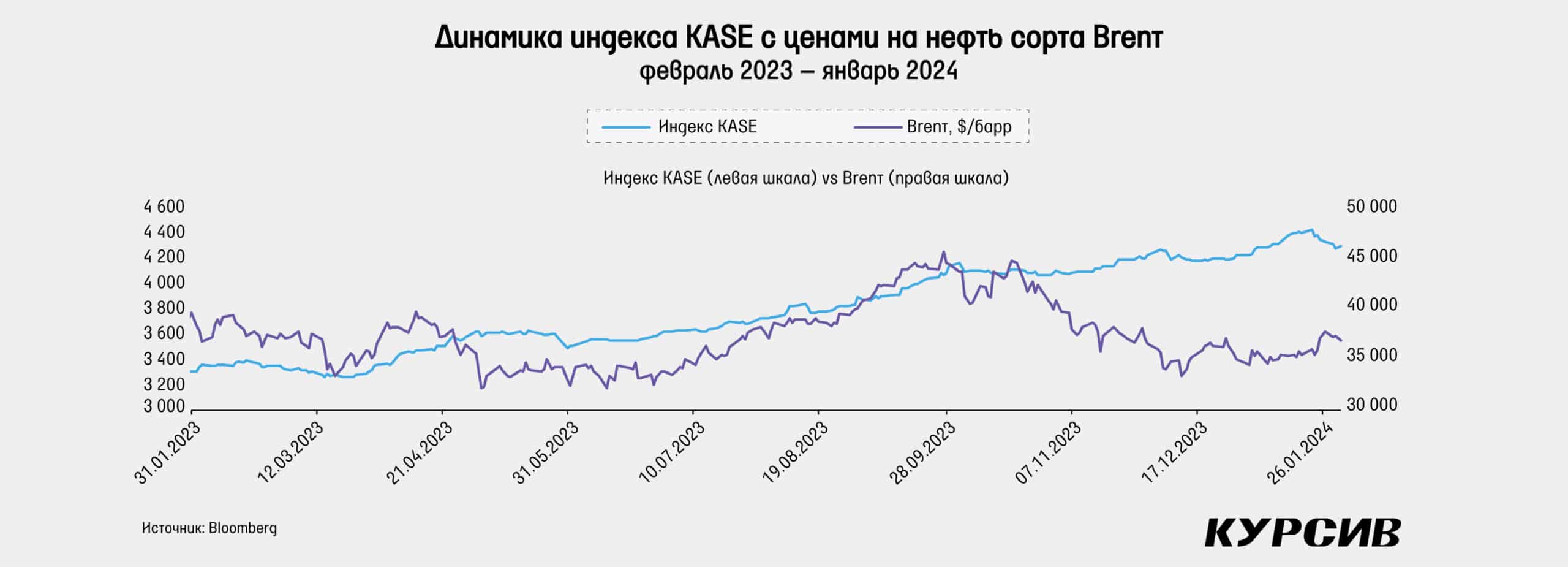

В январе 2024 года цены на нефть восстановились на 4,5% после трех месяцев падения подряд, к концу месяца цена нефти сорта Brent достигла $80,5 за баррель. В начале месяца росту цен способствовали протесты в Ливии и усиление интенсивности боевых действий в секторе Газа. Почти сразу же Саудовская Аравия снизила свои цены для азиатских клиентов до 27-месячного минимума, но это оказался единичный негативный фактор для нефти почти до конца месяца. 11 января Иран задерживает нефтяной танкер у берегов Омана, а на следующий день США и Великобритания начинают авиаудары по Йемену – все это тут же приводит к увеличению числа танкеров, которые решают обогнуть Африку вместо того, чтобы проходить через Суэцкий канал.

В третьей декаде цены продолжили рост на фоне проблем с нефтедобычей в США из-за аномальных холодов и удара украинского дрона по терминалу «Новатэка» в порту Усть-Луга. Данные по росту ВВП в США, который оказался выше ожиданий в IV квартале, снижение требований к банкам по резервам в Китае и продолжающиеся атаки хуситов поддержали цены на нефть. В конце месяца цены немного упали на фоне опасений по росту экономики Китая (там наблюдается снижение промышленной деловой активности четвертый месяц подряд).

Индекс KASE в январе вырос на 1,7%, продолжая обновлять исторические максимумы. В январе положительный результат показали три акции: «Кселл», БЦК и «КазМунайГаза». Однако их рост оказался достаточно высоким: «Кселл» на 14%, БЦК на 8,1%, «КазМунайГаз» на 3,4%. Рост этих эмитентов произошел без заметных новостей.

Среди аутсайдеров особо выделяются KEGOC и Kaspi.kz, акции которых упали на 6 и 4% соответственно. KEGOC впервые ушел значительно ниже цены размещения при SPO, даже несмотря на предварительные итоги 2023 года, которые показали неплохой рост доходов и чистой прибыли. Kaspi.kz снизился в цене на KASE, догоняя цену ГДР и сокращая премию между биржами.

Продолжение укрепления тенге

Национальная валюта четвертый месяц подряд показала укрепление относительно доллара. Курс доллара упал на 0,9%, достигнув отметки в 449,25 тенге. Тенге, как и цены на нефть, медленно укреплялся практически весь месяц, достигнув 444,3 тенге 23 января, после чего произошла локальная волна ослабления. Этот минимум случился за три дня до разворота в нефти, а индекс доллара в целом поднимался в течение всего месяца.

Вероятно, укрепление объясняется относительно высокими нетто-продажами доллара Нацбанком. В январе Нацбанк продал из Национального фонда $1,05 млрд (+$400 млн к декабрю) для трансфертов в госбюджет. На другой стороне рынка Нацбанк выкупил примерно такой же объем валюты для ЕНПФ и КФГД, как и в декабре. Тем самым нетто-продажи валюты составили $830 млн, что на $405 млн больше, чем в предыдущем месяце. В феврале план продаж валюты куда более скромный. Во-первых, ожидается снижение продаж валюты из Нацфонда на 33–43% м/м, а во-вторых, планируется 2–2,5-кратное увеличение покупок валюты для ЕНПФ. В итоге нетто-продажи упадут с $830 млн в январе до $200 млн. Скорее всего, столь низкие показатели нетто-продаж можно объяснить большим налоговым периодом в феврале по итогам IV квартала, а также заметно укрепившимся тенге.

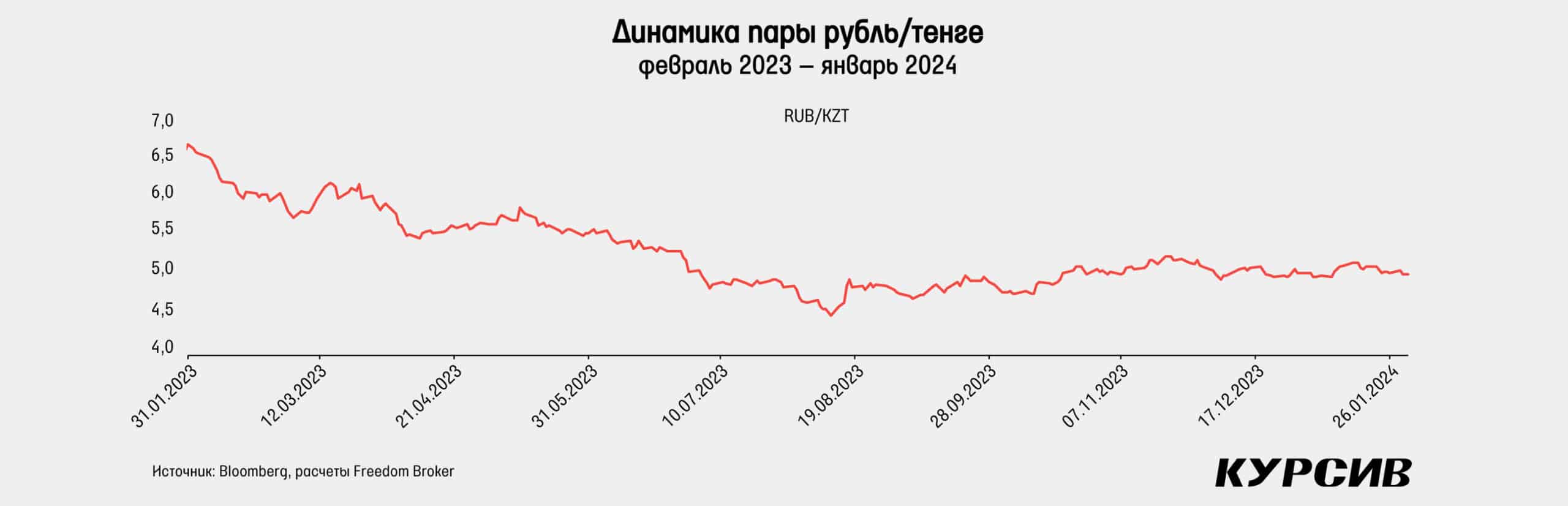

В январе российский рубль незначительно укрепился. Валютная пара доллар/рубль снизилась на 0,4%, достигнув 90 рублей за $1. В целом месяц оказался довольно спокойным на фоне длинных новогодних праздников. В середине месяца курс доллара падал до 87 рублей, но в последние шесть торговых дней пошел на восстановление, примерно повторяя динамику нефти. В итоге кросс-курс рубль/тенге упал на 0,5%, составив 4,99 тенге за 1 рубль.

Индекс доллара вырос на 2,5% по итогам месяца, достигнув отметки в 103,5 пункта. Почти весь месяц доллар рос по отношению к другим валютам развитых стран, полностью восстановившись от декабрьских потерь. В целом фактором роста доллара стало уменьшение ожиданий по снижению ставок со стороны ФРС на фоне данных по инфляции, безработице и комментариев монетарных властей. Так, 2 и 16 января дневной рост индекса доллара оказался наибольшим с октября, а вероятность снижения ставки в марте резко упала. 25 января ЕЦБ, а затем 31 января ФРС сохранили ставки на прежнем уровне, так же как и Банк Англии, проведший свое заседание в первый день февраля. Следующие решения по ставкам этими ЦБ будут объявлены в середине марта.

Дальнейшее снижение базовой ставки

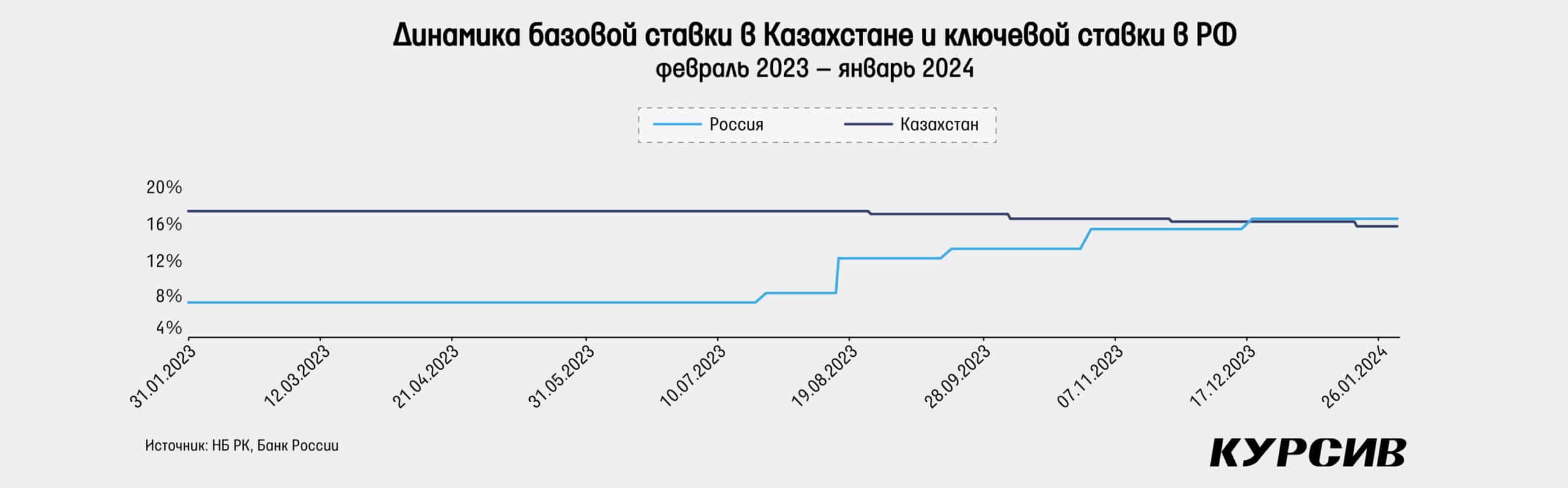

19 января Национальный банк Казахстана провел очередное заседание по базовой ставке, на котором было принято решение о ее снижении на 50 базисных пунктов, до 15,25%. В своем пресс-релизе Нацбанк отмечает снижение годовой инфляции до однозначного уровня, но также указывает на то, что месячная инфляция в декабре оказалась несколько выше среднеисторических значений. С одной стороны, по мнению регулятора, внешний инфляционный фон продолжает ослабляться за счет снижения цен на продовольствие и сдерживающей монетарной политики других стран. Но с другой стороны, внутренний спрос, фискальное стимулирование и завышенные и нестабильные инфляционные ожидания сохраняют инфляционное давление. Нацбанк прогнозирует, что для достижения инфляции в 5% будет необходимо поддержание умеренно жестких монетарных условий, но если шоков не будет, то поэтапное снижение ставки продолжится. Хотя Нацбанк не исключает паузы, а сам цикл может оказаться длительным. Следующее заседание по ставке запланировано на 23 февраля 2024 года.

В январе Центральный банк России не проводил заседания по ключевой ставке. Следующее заседание запланировано на 16 февраля.

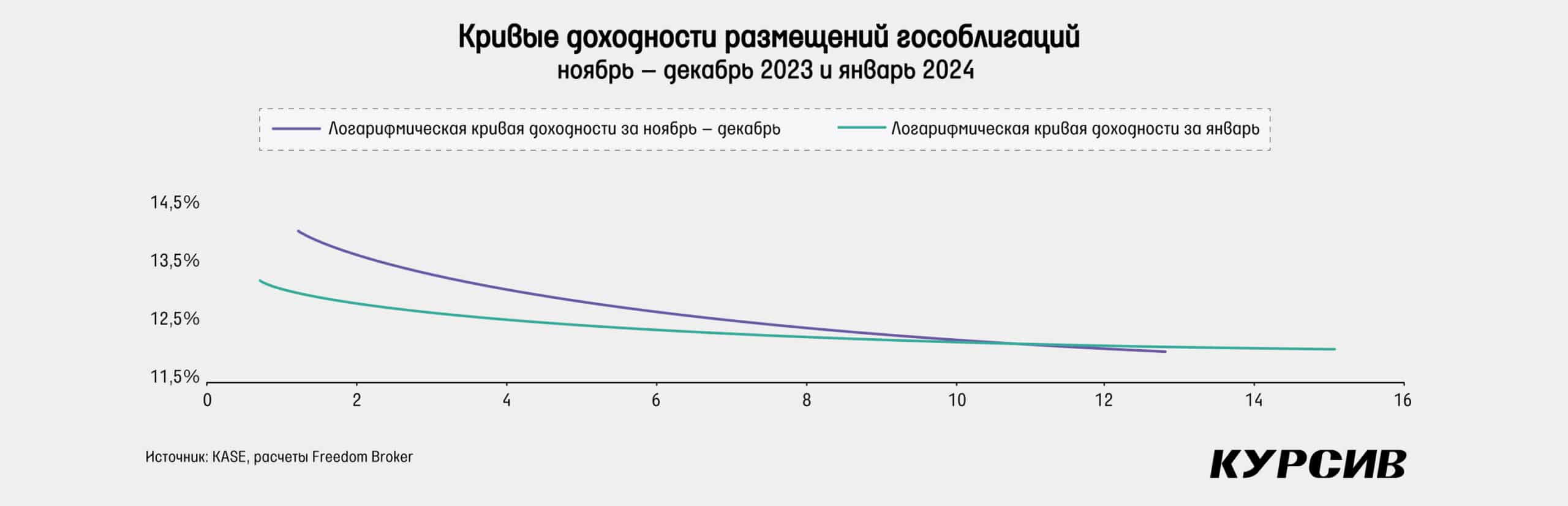

На долговом рынке Казахстана в январе доходность при размещениях заметно снизилась как перед решением по базовой ставке, так и после фактического снижения. Например, по 5-летним бумагам доходность упала на 58 б. п. после снижения базовой ставки. Последний аукцион по месячным нотам Национального банка, который прошел еще до снижения базовой ставки, показал доходность в 14,35%, что заметно ниже базовой ставки в 15,25%. А ставка РЕПО TONIA упала с 16,19% в конце декабря до 14,32% в конце января, что является самым низким значением с середины октября 2022 года.

На локальном облигационном рынке России доходность ОФЗ выросла по коротким и длинным бумагам, тогда как по среднесрочным бумагам наблюдается небольшое снижение или стагнация доходности. Так, доходность однолетних облигаций выросла с 12,78 до 13,26%, а по 10-летним бумагам упала с 11,86 до 11,64%. Тогда как по 20-летним доходность выросла с 11,77 до 12,54%, а по 30-летним – с 11,64 до 13,51%. Форма кривой продолжила развиваться в виде «обратно горбатой», то есть доходность коротких и длинных бумаг выше, чем у среднесрочных бумаг.

Рост цен на продукты питания ускорился

Годовая инфляция в январе снизилась с 9,9 до 9,5%, а месячная инфляция составила 0,8% м/м, что на 30 б. п. меньше прошлогоднего результата. В сравнении с декабрем месячная инфляция осталась на том же уровне. В сегментном плане наибольшую озабоченность вызывает продовольственная часть, месячная инфляция которой разгоняется пятый месяц подряд. Если предновогоднее ускорение роста цен на продукты питания наблюдалось почти всегда, то вот в январе ускорение роста происходило не так часто. За предыдущие десять лет в январе рост цен на продукты питания ускорялся в пяти случаях, а в остальных пяти замедлялся. В целом же месячная инфляция в 0,8% совпадает со среднеисторическими значениями, но это чуть больше в сравнении со стабильными 2018–2022 годами, когда среднее значение составляло 0,6%. Непродовольственные товары и платные услуги также показали чуть большую месячную инфляцию относительно этого периода. Тем не менее в сравнении с предыдущими месяцами показатели оказались низкими. По платным услугам зафиксирован самый низкий рост цен с июня 2023 года, а по непродовольственным товарам месячная инфляция продолжает держаться на уровне 0,5%, что является минимумом с января 2022 года. Учитывая фактические результаты и среднеисторические значения февраля – апреля, к маю можно ожидать снижения годовой инфляции до 8,3%, что немного выше, чем мы предполагали ранее. Дальнейшая борьба с инфляцией будет зависеть от сезонного падения цен на продовольствие летом. При самом лучшем летнем сценарии годовая инфляция может замедлиться до 7,1% к сентябрю.

Резкое увеличение активности на рынке гособлигаций

На рынке государственных облигаций Казахстана в январе состоялось 17 размещений на общую сумму чуть более 1 трлн тенге. Это более чем в 2 раза больше, чем в прошлогоднем январе.

Средневзвешенный спрос на предложение снизился с 612 до 273%. Особняком в этом месяце стоит крупное размещение

МЕККАМ-9 19-го выпуска, которое прошло 29 января со сроком погашения 9 месяцев. По этому выпуску было привлечено 365 млрд тенге, что является самым крупным размещением за всю историю ведения нашей статистики с 2020 года. Доходность по этому размещению составила 12,96%. Были также размещены однолетние бумаги с доходностью в 13,34%, которая затем упала при следующем размещении через неделю до 13,1% прямо перед решением по базовой ставке. Из тех размещений, которые прошли уже после снижения базовой ставки, особо заметно падение доходности по бумагам со сроком на 4,7 года: с 12,88 до 12,3%. Отметим и довольно низкую доходность по двухлетним бумагам в 12%, которая сложилась после снижения базовой ставки. В последний раз в конце августа этот же выпуск размещался с доходностью 13,85%, а цена за это время выросла с 93,65 до 97,7% от номинала. С другой стороны, на 13-летние бумаги снижение базовой ставки почти не повлияло, так как доходность даже выросла – на 3 базисных пункта. На усредненном графике кривой доходности размещений можно заметить снижение доходности по коротким бумагам в январе относительно ноября – декабря. Это значительно снизило инверсию кривой.

Облигации квазигосударственных компаний

В квазигосударственном секторе в январе состоялось лишь пять размещений, три из которых пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил 25,9 млрд тенге, что в 2,5 раза больше декабрьского результата. Средневзвешенный спрос к предложению оказался высоким и составил 459%. Срок погашения всех трех новых выпусков составил ровно один год, а доходность снижалась от размещения к размещению. Сначала первое размещение прошло с доходностью в 13,49%, затем в день снижения базовой ставки НБ РК до 13,03%, а еще через неделю уже по 12,77%. Этот показатель доходности оказался самым низким с января 2022 года. Разместили также свои 30-летние облигации Казахстанская Жилищная Компания с льготной доходностью 0,1% и суммой 1,15 млрд тенге и Фонд развития промышленности с доходностью 12,5%, суммой 190 млрд тенге и сроком 15 лет. В случае последнего единственным покупателем является представитель сегмента «прочие юридические лица».

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz и КМГ

В январе ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 1%, при этом были достигнуты новые многомесячные максимумы. По итогам января цена одной ГДР составила $40,5, а на KASE 18 360 тенге (–0,5% м/м) за одну акцию. Прямо в середине января цена одной расписки достигла $47,6, что является самым высоким значением с ноября 2021 года. Все это происходило на фоне резкого увеличения цен на уран, которые превысили отметку в $100 впервые с осени 2007 года. В итоге в январе цены выросли на 11%, достигнув $101,25 за фунт оксида урана, а на максимуме котировки доходили до $106. Тем не менее ГДР и акции «Казатомпрома» начали падать во второй половине января, и это, вероятно, было связано с объявлением ожидаемой корректировки производственного плана на 2024 год. Старый план состоял в том, чтобы увеличить производство с 80% в 2023 году до 90% от запланированного уровня добычи в недропользовательских контрактах в 2024 году. Однако компания заявила, что сложности с доступом к серной кислоте могут негативно повлиять на эти планы, в том числе и в 2025 году, если проблема сохранится. Серная кислота необходима для выщелачивания урановых руд. В итоге компания заявила, что уточненные планы будут объявлены 1 февраля при выпуске производственного отчета по итогам IV квартала 2023 года. Еще одной новостью стало то, что Fitch повысило кредитный рейтинг «Казатомпрома» с «ВВВ-» до «ВВВ» с прогнозом «стабильный».

Акции «КазТрансОйла» в январе незначительно снизились в цене, упав на 1,7%. В конце месяца цена достигла 850 тенге за акцию. В течение первых двух декад, как и в ноябре – декабре, акции находились в боковом движении, но затем начали падать и в моменте достигали 810 тенге за одну акцию. Главной новостью месяца стал выход производственного отчета по итогам IV квартала 2023 года. Судя по цифрам, квартал можно назвать удачным, так как наблюдается рост грузооборота и транспортировки нефти как в годовом, так и в квартальном выражении. Консолидированный грузооборот в IV квартале вырос на 9,2% к/к и 2,1% г/г, а транспортировка отдельно по системам компании на 6,4% к/к и 10,5% г/г. Основным позитивом можно назвать увеличение транспортировки нефти на экспорт через нефтепровод Атырау – Самара на 28% к/к и 7,8% г/г, что окажет наиболее позитивное влияние на доходы относительно всех остальных направлений. Отметим, что перевалка в порту Актау выросла на 5,3% к/к и на 38% г/г. Тем самым продолжается постепенная реализация плана по перенаправлению нефтяных потоков по Транскаспийскому маршруту. Кроме того, был немного увеличен план по транзиту российской нефти в Узбекистан на 2024 год – с 500 тыс. до 550 тыс. тонн. Первая партия в 25 тыс. тонн была отправлена в январе. Компания заявила также, что сохранит тарифы для транзита российской нефти в Китай на прежнем уровне до 2034 года.

Акции KEGOC в январе упали на 6%, закрыв месяц на уровне 1393 тенге. Динамика цены оказалась похожей на «КазТрансОйл». Акции точно так же продержались в боковике, но в куда более узком диапазоне до середины января, после чего начали падать и уходить ниже цены ноябрьского SPO. Основной новостью месяца стал выход предварительных финансовых итогов 2023 года. Компания заявила, что выручка в 2023 году выросла на 16% г/г, а валовая прибыль – на 39% г/г. В итоге чистая прибыль в 2023 году составила 42,7 млрд тенге, что на 60% выше показателя 2022 года. Чистая прибыль на одну акцию во втором полугодии, по нашим расчетам, составляет 70,8 тенге, что на 44% выше, чем в 2022 году. На этом фоне, вероятнее всего, можно ожидать увеличения дивидендов по итогам второго полугодия. Отметим, что производство электроэнергии в Казахстане за 2023 год составило 113,2 млрд кВт·ч (–0,3% г/г), а отдельно за декабрь – 10,8 млрд кВт·ч (–1,3% г/г).

ГДР Kaspi.kz в январе показали абсолютно нейтральный результат, оставшись на прежнем уровне цены в $92 после декабрьского снижения на 9,8%. На KASE цена акций упала на 4%, тем самым сократив разницу в ценах между акциями и ГДР. Главной новостью месяца стал выход Kaspi.kz на IPO на Nasdaq. 16 января компания объявила о запуске размещения, первоначально предложив 9 млн АДР, с возможностью для андеррайтеров (которыми выступили Morgan Stanley, JPMorgan и Citigroup) также выкупить 1,35 млн АДР. Через неделю были объявлены результаты размещения. Мажоритарным акционерам удалось продать даже больше расписок, чем они планировали: 11,3 млн штук. Цена размещения составила $92, что оказалось немного ниже рыночной цены на LSE на тот момент. Компания анонсировала на 26 февраля выход финансовых результатов по итогам IV квартала, это будет первый финансовый отчет после размещения на Nasdaq, и в нем будут озвучены обновленные прогнозы на 2024 год.

В январе акции «КазМунайГаза» выросли в цене на 3,4%, закрыв месяц на уровне 11 933 тенге. Одной из основных новостей месяца стало строительство ветряной и солнечной электростанции общей мощностью 120 МВт в Жанаозене в сотрудничестве с Eni для обеспечения электроснабжения объектов КМГ. На Павлодарском НПЗ запустили битумную печь, которая позволит увеличить производство битума на 7 тыс. тонн в месяц. На всех трех НПЗ в 2023 году был достигнут рекордный выход светлых нефтепродуктов (72,2%) и глубина переработки в 85,5%. На фоне этого производство бензина АИ-92 было увеличено на 5%, АИ-95/98 – на 17%, а сжиженного нефтяного газа – на 8%.