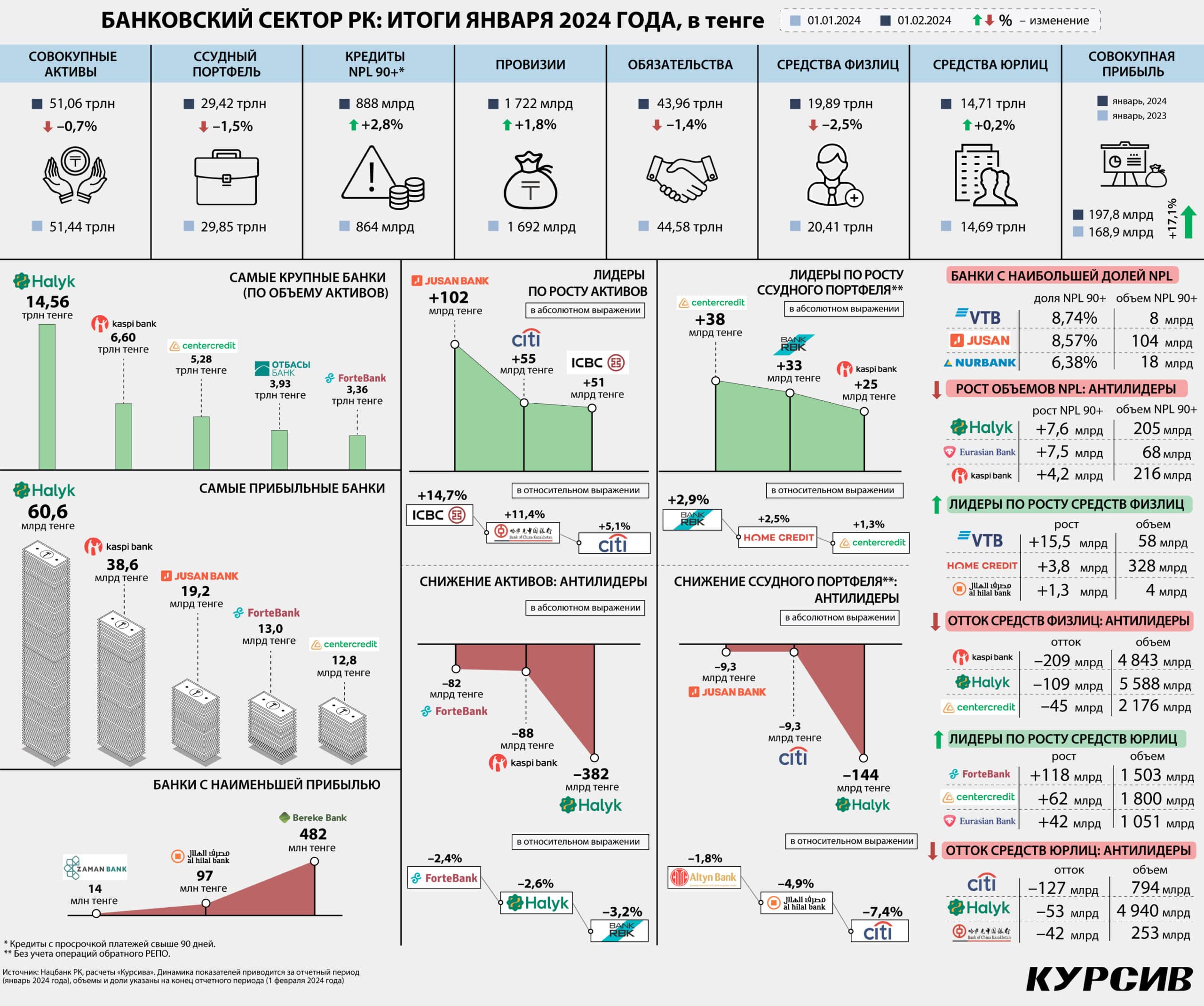

Банки отчитались о результатах деятельности за первый месяц 2024 года. «Курсив» подготовил традиционный обзор о вкладе отдельных БВУ в общие показатели системы.

Активы

Совокупные активы сектора в январе 2024 года сократились на 379 млрд тенге (до 51,1 трлн), или на 0,7%. Год назад январская просадка была глубже и составила 1,2% (расчеты «Курсива» на основе данных Нацбанка).

В разрезе отдельных БВУ снижение активов произошло у девяти игроков из 21 действующего. Худшую динамику в абсолютном выражении продемонстрировал Халык (–382 млрд тенге за месяц). Заметно уменьшился показатель у Kaspi (–88 млрд) и Forte (–82 млрд тенге). За тройкой антилидеров ренкинга следуют Bank RBK (–65 млрд), неуниверсальный Отбасы (–61 млрд) и Евразийский (–43 млрд). Незначительную просадку допустили Freedom Bank (–13 млрд), Алтын (–6 млрд) и турецкий КЗИ (–2,5 млрд). В относительном выражении тройку аутсайдеров месяца составили Bank RBK (–3,2%), Халык (–2,6%) и Forte (–2,4%). Для сравнения: у второго по крупности игрока, каковым является Kaspi, активы уменьшились на 1,3%.

Наоборот, наибольшего прироста активов в январе добился Jusan (+102 млрд тенге). За ним расположились американский Сити (+55 млрд), китайские ТПБ (+51 млрд) и Банк Китая (+47 млрд) и квазигосударственный Bereke (+42 млрд). Лидерами по темпам прироста стали исключительно иностранные игроки, такие как ТПБ Китая (+14,7% за месяц), Банк Китая (+11,4%), Сити (+5,1%) и корейский Шинхан (+5,0%). Из отечественных банков быстрее всех прирастал Jusan (+3,6%).

Разрез заемщиков

Суммарный кредитный портфель сектора в январе уменьшился на 1,5%, или на 438 млрд тенге (до 29,4 трлн). Год назад совокупный ссудник тоже сокращался, но менее заметно (–0,5%). Главным фактором просадки портфеля в январе 2024-го стало снижение объемов обратного РЕПО (с 546 млрд тенге на 1 января до 166 млрд на 1 февраля). Без учета этих сделок сокращение ссудника составило лишь 0,2%.

По данным финансового регулятора, кредиты субъектам бизнеса в январе сократились на 2,3% (до 11,0 трлн тенге). При этом портфель займов индивидуальным предпринимателям вырос на 1,6% (до 1,6 трлн), тогда как займы МСБ и крупному бизнесу просели на 2,9% (до 5,5 трлн тенге) и 3,0% (до 3,9 трлн тенге) соответственно. Как полагают в АРРФР, снижение кредитов юрлицам обусловлено сезонным замедлением кредитной активности в корпоративном секторе, плановыми погашениями действующих займов, а также отрицательной курсовой переоценкой валютных кредитов. Объем новых займов, выданных бизнесу, в январе 2024-го составил 1,2 трлн тенге, увеличившись в годовом выражении на 31%. Деньги для бизнеса слегка подорожали: средневзвешенная ставка по тенговым кредитам выросла с 19,6% годовых в декабре 2023-го до 19,9% в первом месяце 2024-го.

Снижение корпоративного ссудника было почти полностью компенсировано растущим розничным спросом. В январе кредиты населению увеличились на 1,1% (до 16,9 трлн тенге), в том числе потребительские займы – на 1,3% (до 10,4 трлн тенге), ипотечные – на 0,5% (до 5,3 трлн), прочие – на 2,5% (до 1,1 трлн). В результате доля розничного портфеля в совокупном ссуднике выросла за месяц с 59,7 до 60,6%, в то время как вес бизнес-портфеля уменьшился с 40,3 до 39,4%. Новые выдачи физлицам в январе составили 1,2 трлн тенге (+42,0% год к году), в их структуре на потребительские цели было выдано 978 млрд тенге (+41,8%), на ипотеку – 133 млрд тенге (+60,8%). Ставка для розничных заемщиков в начале года выросла чувствительно: ее средневзвешенное значение подскочило с 16,8% в декабре до 19,8% в январе.

Разрез кредиторов

Положительной динамики кредитования (здесь и далее – без учета обратного РЕПО) в январе удалось добиться только восьми игрокам. В абсолютном выражении лидерами месяца стали БЦК (+38 млрд тенге), Bank RBK (+33 млрд) и Kaspi (+25 млрд). Еще одним банком, сумевшим прирасти на двузначную величину, стал Хоум Кредит (+15 млрд). Остальные прибавляли скромнее: Forte (+7,6 млрд), Freedom (+4,2 млрд), Нурбанк (+2,0 млрд), турецкий КЗИ (+0,5 млрд). В относительном выражении самые быстрые темпы продемонстрировали Bank RBK (+2,9%) и Хоум Кредит (+2,5%).

Что касается аутсайдеров ренкинга, то практически все отрицательное сальдо совокупного ссудника «сгенерировал» Халык, чей кредитный портфель в январе сократился на 144 млрд тенге, или на 1,5%. Прочие игроки просели незначительно, среди них худшую динамику показали Сити (–9,3 млрд тенге), Jusan (–9,3 млрд), Алтын (–7,6 млрд) и Al Hilal (–6,4 млрд). В процентном выражении антилидерами месяца стали Сити (–7,4%), Al Hilal (–4,9%) и Алтын (–1,8%), то есть банки с контрольным участием иностранных акционеров.

Кредиты: качество

Безнадежная просрочка в секторе в январе выросла на 24 млрд тенге (до 888 млрд), или на 2,8%. Год назад рассматриваемый показатель тоже увеличился, но гораздо более медленными темпами (+1,2%). По данным АРРФР, покрытие провизиями неработающих займов сохраняется высоким и составляет 74,1% (месяц назад было 76,0%). По мнению аналитиков S&P (свежий обзор от рейтингового агентства вышел 19 февраля), «кредитный риск банков на данный момент находится под контролем». В своем базовом сценарии они прогнозируют, что расходы казахстанских банков на формирование резервов по ОКУ в 2024 году «останутся невысокими и составят 1,3–1,5% среднего кредитного портфеля».

Что касается ситуации в разрезе банков, то с наибольшим ростом NPL 90+ в январе столкнулись Халык (+7,6 млрд тенге) и Евразийский (+7,5 млрд). За ними расположились Kaspi (+4,2 млрд), Forte (+3,1 млрд) и Bereke (+2,4 млрд). Наоборот, добиться улучшения качества портфеля в этом месяце удалось двум игрокам: Jusan (–3,5 млрд тенге) и БЦК (–1,6 млрд).

Доля NPL в совокупном ссуднике незначительно подросла с 2,89% на 1 января до 3,02% на 1 февраля. Антилидерами сектора по уровню безнадежной просрочки являются ВТБ (8,74%) и Jusan (8,57%). Наоборот, лучшее качество портфеля среди универсальных БВУ демонстрируют Алтын (0,74%) и Freedom (0,93%).

Вклады: физлица

Средства населения в секторе в январе просели на 514 млрд тенге (до 19,9 трлн), или на 2,5% (год назад снижение составило 0,8%). Физические оттоки были меньше номинальных из-за отрицательной курсовой переоценки вследствие укрепления тенге к доллару на 1,5% за месяц. Уровень долларизации среди вкладчиков-резидентов сократился с 22,4% на 1 января до 22,2% на 1 февраля.

Избежать розничных оттоков на старте года удалось лишь пяти игрокам. Среди них лучшую динамику показал подсанкционный ВТБ (+15,5 млрд тенге). У остальной четверки прирост был очень скромным: Хоум Кредит (+3,8 млрд), Al Hilal (+1,3 млрд), Заман (+1,0 млрд), ТПБ Китая (+0,3 млрд).

Самые большие нетто-оттоки в абсолютном выражении произошли в Kaspi (–209 млрд тенге за месяц) и Халыке (–109 млрд). Также в число антилидеров ренкинга попали БЦК (–45 млрд), Bank RBK (–41 млрд) и Forte (–30 млрд). В относительном выражении, если не учитывать ничтожных игроков, глубже всех просели Bank RBK (–8,5%), Freedom (–4,2%) и Kaspi (–4,1%). Для сравнения: у Халыка средства физлиц снизились на 1,9%, то есть меньше, чем в среднем по рынку.

Вклады: юрлица

Корпоративные клиенты банков, в отличие от розничных, в январе сформировали пусть микроскопический, но совокупный нетто-приток: остатки на счетах юрлиц в секторе увеличились на 27 млрд тенге (до 14,7 трлн), или на 0,2% за месяц. Год назад, наоборот, вклады юрлиц в январе просели на 2,1%. Уровень долларизации в этом сегменте (для резидентов) уменьшился с 24,3% на 1 января до 24,2% на 1 февраля.

В разрезе отдельных БВУ притоки от бизнес-клиентов зафиксировали 11 игроков. Лучшую динамику в абсолютном выражении показал Forte (+118 млрд тенге за месяц). Заметного прироста на фоне прочих конкурентов добились также БЦК (+62 млрд), Евразийский (+42 млрд), Bereke (+40 млрд) и Freedom (+38 млрд). Лидерами по темпам прироста (без учета игроков с низкой стартовой базой) стали Freedom (+14,1%), Forte (+8,5%) и Bereke (+7,0%).

Наоборот, банком, допустившим в январе самые чувствительные корпоративные оттоки, стал американский Сити (–127 млрд тенге). В аутсайдеры ренкинга попали также Халык (–53 млрд), Банк Китая (–42 млрд) и ТПБ Китая (–27 млрд). В относительном выражении худшую динамику продемонстрировали ВТБ (–16,4%), Банк Китая (–14,2%) и Сити (–13,8%).

Результат

Совокупная прибыль сектора по итогам января 2024-го выросла год к году на 17% и достигла 198 млрд тенге. Больше всех привычно заработали Халык (61 млрд) и Kaspi (39 млрд). Во второй эшелон банков с самым высоким чистым доходом вошли Jusan (19,2 млрд), Forte (13,0 млрд), БЦК (12,8 млрд), неуниверсальный Отбасы (10,3 млрд), Евразийский (10,1 млрд) и Сити (9,5 млрд). Убыточных банков в системе нет.

Лучших темпов прироста прибыли в годовом выражении (без учета игроков с низкой стартовой базой) добился БЦК (+70,2%). Заметно прибавили также Jusan (+56,9%), Forte (+41,8%) и Отбасы (+37,6%). Kaspi улучшил собственный прошлогодний результат на 14,6%. Халык в этом плане пока раскачивается (+0,7%). С другой стороны, в секторе есть пять игроков, которые недосчитались прибыли по сравнению с прошлым годом. В эту пятерку вошли Al Hilal (–82,1%), Freedom (–22,8%), Евразийский (–22,4%), Банк Китая (–8,8%) и турецкий КЗИ (–5,2%).

Кадры

Среди корпоративных событий, успевших произойти в банковском секторе с начала года, заслуживает внимания отставка председателя правления Jusan Bank Армана Мангитова. Он возглавил банк в августе 2023-го, вскоре после того, как контроль над казахстанскими активами Jusan перешел к экс-владельцу АТФБанка Галимжану Есенову. До этого назначения Мангитов восемь лет проработал в местном ВТБ, где курировал направление корпоративного и инвестиционного банкинга. Судя по его трудовой биографии, с бизнес-интересами Есенова Мангитов до прихода в Jusan вряд ли пересекался.

Однако сотрудничество Мангитова-менеджера и Есенова-работодателя продлилось всего полгода. Не далее как 28 февраля совет директоров Jusan Bank (во главе с Есеновым) принял решение сменить председателя правления. Из сообщения на сайте Jusan выясняется, что, оказывается, Мангитов «в ответственный для банка период был приглашен на временной основе c технической миссией обеспечить стабильность работы банка и определить перспективные направления деятельности в среднесрочном горизонте». Есенов поблагодарил теперь уже бывшего топ-менеджера за успешное выполнение поставленных целей и пожелал ему успехов на новом поприще.

По каким-то причинам полноценного преемника у Мангитова до сих пор нет. На его место был назначен Алан Джабаев, но в качестве и. о. (либо его кандидатура еще не одобрена регулятором, либо он действительно поставлен как временный руководитель). Джабаев появился в правлении Jusan Bank три месяца назад (декабрь 2023-го) в статусе зампреда – финансового директора. Ранее он уже работал на Есенова: в его биографии на сайте банка сказано, что он «занимал различные должности» в компании KNG Finance и АТФБанке. В Jusan он пришел из «Алель Агро», где трудился зампредом по финансам.

АО «Алель Агро» (крупный производитель курятины, владеет шестью птицефабриками) фигурирует в списке аффилированных лиц Jusan Bank, из чего следует, что Есенов как минимум совладелец этого бизнеса. Известно, что одним из крупных акционеров компании косвенно, через сингапурскую Asadel Partners, является Маргулан Сейсембаев. Согласно документам предприятия, на конец 2022 года у него не было стороны, обладающей конечным контролем. Примечательно, что независимых аудиторов не в полной мере устроила финансовая отчетность «Алель Агро» за 2022 год. В аудиторском мнении присутствует оговорка на предмет того, как компания оценила стоимость своего недвижимого имущества. По информации аудиторов, они не смогли получить достаточных доказательств в отношении надежности проведенной компанией оценки и адекватности использованных допущений.