По расчетам «Курсива», 10 из 12 ключевых казахстанских банков в прошлом году улучшили качество своих ссудников. Дело не столько в том, что дефолтных кредитов в секторе становится меньше, сколько в опережающем росте новых здоровых выдач по сравнению с теми темпами, которыми прибавляет токсичный портфель.

Международное признание

Как отмечают глобальные финансовые аналитики, за последние несколько лет (начиная с момента проведения первой полномасштабной процедуры AQR в 2019 году) банковский сектор РК добился заметного прогресса в деле оздоровления кредитного портфеля. По мнению агентства S&P, на фоне усиливающейся геополитической напряженности в регионе казахстанские банки показали себя «довольно устойчивыми» к макроэкономическим рискам. В агентстве признали, что текущие показатели качества активов местных БВУ оказались «значительно лучше наших ожиданий».

«Мы оцениваем тенденцию развития отраслевых рисков в банковском секторе РК как позитивную. Мы видим свидетельства усиления регулятивного надзора и систем контроля. Это должно поспособствовать снижению риска повторения в будущем прошлых эпизодов банкротства БВУ и системных проблем с качеством активов», – считают в S&P.

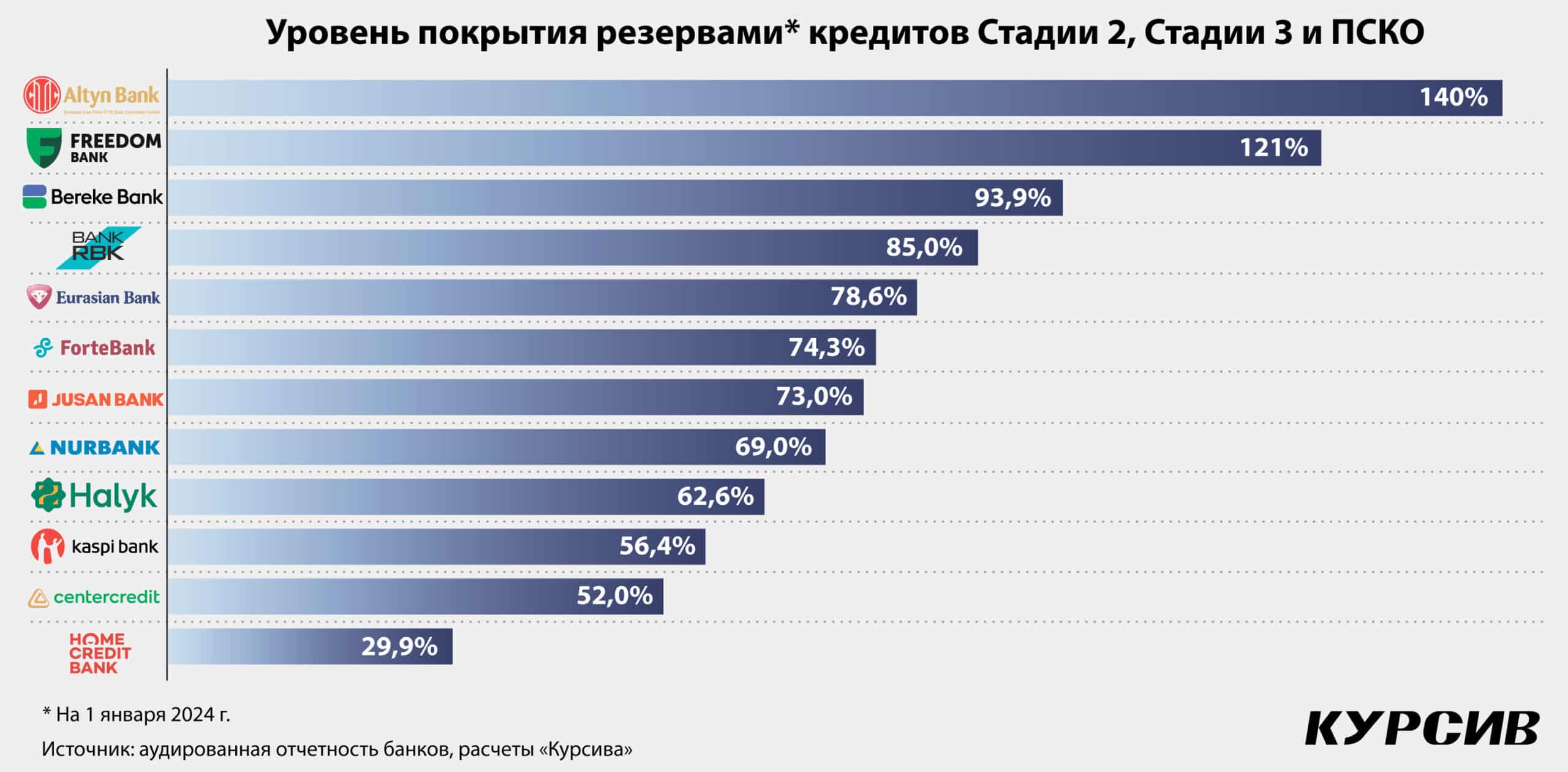

Банковский сектор РК «восстанавливается после затяжной фазы коррекции», а «кредитные риски теперь находятся под контролем», констатируют в S&P. По оценке агентства, в текущем году вес дефолтных займов (с характеристиками, соответствующими Стадии 3 по МСФО) в совокупном портфеле сектора будет оставаться на уровне около 8% против 18% в 2020 году. В своем базовом сценарии аналитики S&P прогнозируют, что «в 2024-м и в последующие годы расходы на возможные потери по кредитам останутся невысокими, на уровне 1,3–1,5% среднего кредитного портфеля, что все еще ниже исторического среднего показателя за последние циклы на уровне более 3%». Кроме того, добавляют эксперты, «резервы на возможные потери по проблемным кредитам, выданным в прошлые периоды, в значительной степени сформированы – в среднем на уровне около 75%».

Передовики цеха

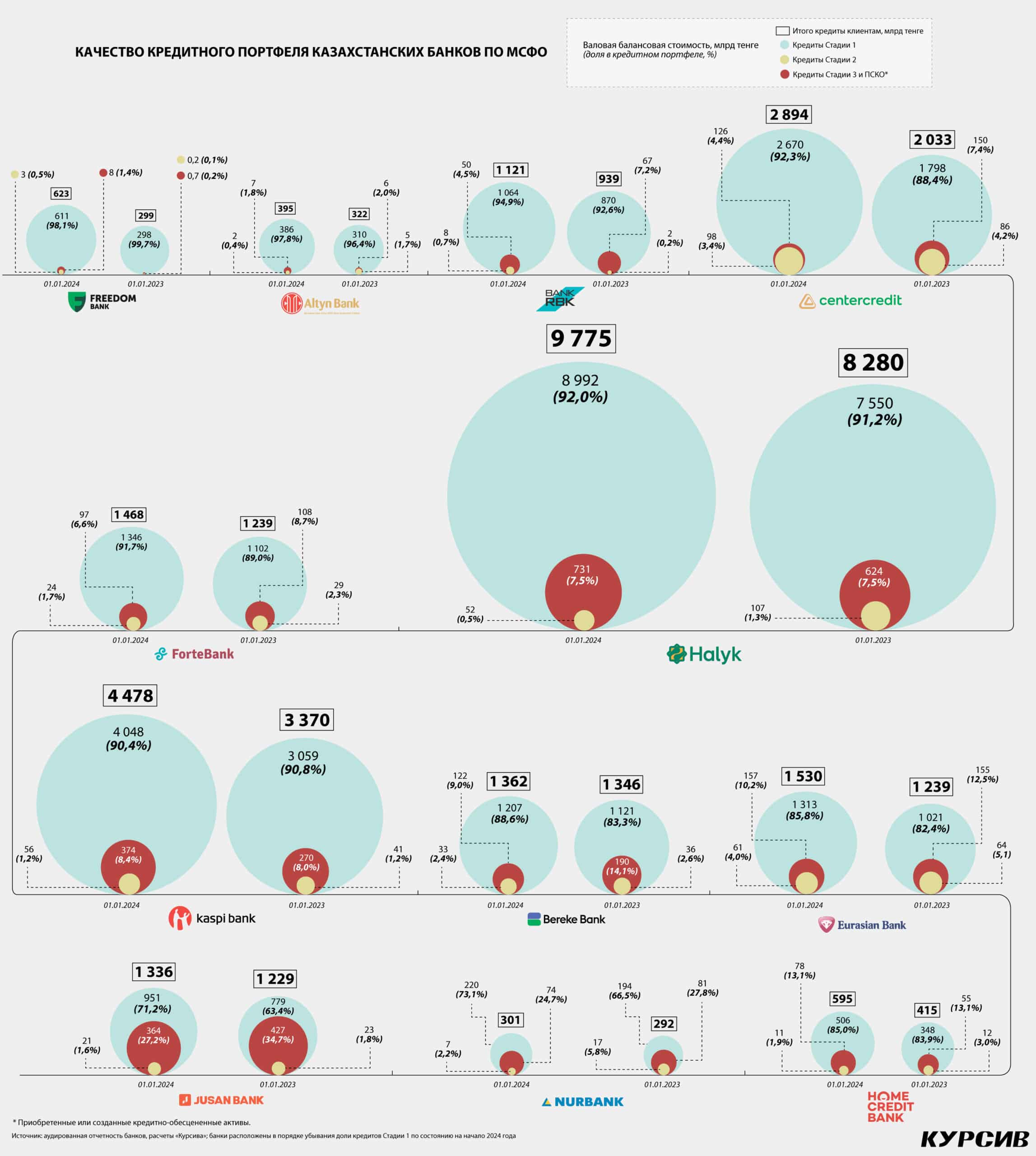

Изучив свежую аудированную отчетность банков, «Курсив» убедился, что в 2023 году качество банковских ссудников продолжило улучшаться. На инфографике приведены данные по портфелям 12 ключевых универсальных игроков, раздающих кредиты, в разбивке займов по трем риск-корзинам, где первая стадия означает полностью здорового заемщика, вторая – появление существенного риска невозврата, третья – дефолт. По состоянию на начало этого года у семи из этих БВУ доля проблемных кредитов (Стадия 2, Стадия 3 и ПСКО) не превышала 10%.

Лучшее качество ссудника демонстрируют Freedom и Алтын. Freedom в прошлом году нарастил портфель (брутто, до вычета провизий) более чем вдвое (+108%, самые быстрые темпы в секторе), на этом фоне доля здоровых кредитов снизилась с почти идеальных 99,7% на начало 2023-го до 98,1% на его конец. Банк выдает в основном ипотеку, автокредиты и беззалоговые займы, в том числе предпринимателям. Покрытие провизиями проблемных займов на конец 2023 года составляло 121% (второй показатель в секторе).

Алтын рос скромнее (+22,7%) в основном за счет ипотеки и потребительских займов, по размеру портфеля он занимает предпоследнее место среди рассматриваемых игроков (меньше только у Нурбанка). Зато уровень кредитов Стадии 1 за последний год здесь вырос с 96,4 до 97,8%. Плохие кредиты покрыты резервами на 140% (лучший показатель в секторе). Впрочем, в абсолютном выражении и Freedom, и Алтын расходуют на провизии совсем небольшие суммы – 14 млрд и 12 млрд тенге соответственно.

Третье место по качеству ссудника принадлежит Bank RBK, который семь лет назад едва избежал банкротства. Основную долю в его портфеле занимают кредиты бизнесу, но в прошлом году банк заметно нарастил потребительское кредитование (+79%), при этом весь портфель увеличился умеренными темпами (+19,4%). Доля здоровых займов в этом банке поднялась с 92,6 до 94,9%, уровень резервирования составил 85% (четвертый показатель в секторе).

Три авторитета

Среди системно значимых игроков самый чистый портфель – у БЦК, где уровень займов Стадии 1 вырос с 88,4 до 92,3%. С одной стороны, этот банк в прошлом году резко нарастил кредитование (+42,3%, что намного быстрее, чем у сопоставимых по размерам конкурентов) и, соответственно, объем хороших займов (все новые выдачи первоначально относятся к Стадии 1). С другой – объем плохих кредитов здесь сократился на 12 млрд тенге. В совокупности это позволило улучшить качество ссудника сразу на 4 п. п. При этом уровень провизирования в БЦК является одним из самых низких в секторе (52%, ниже только у Хоум Кредита). Возможно, плохие заемщики предоставили банку хорошие залоги.

У Халыка доля здоровых кредитов поднялась с 91,2 до 92,0%. Весь портфель этого банка за год вырос на 18%, а объем проблемных займов хоть и тоже увеличился, но более медленными темпами (+7%). По информации Халыка, в прошлом году он списал кредиты на сумму 42 млрд тенге, а также пересмотрел условия по займам на сумму 328 млрд тенге, которые в противном случае были бы просрочены. Также банк изъял залоговое обеспечение в виде инвестиционной недвижимости (стоимостью 16 млрд тенге) и коммерческой недвижимости (19 млрд тенге). Покрытие резервами плохих кредитов у Халыка составляет 62,6%.

Kaspi Bank, несмотря на быстрый рост кредитования (+33%), не сумел улучшить качество портфеля и допустил снижение уровня здоровых займов с 90,8 до 90,4%. Плохие кредиты в этом банке росли опережающими темпами (+38,4%) и в денежном выражении увеличились на 119 млрд тенге (до 430 млрд). В 2023 году банк был вынужден реструктурировать безнадежную просрочку в объеме 99 млрд тенге и предоставить беспроцентный график погашения по этим займам. Как следует из отчетности банка, на конец года портфель Kaspi на 90,4% состоял из беззалоговых кредитов. При этом плохие ссуды были покрыты провизиями лишь на 56,4%.

Желание властей административно уменьшить размер максимальной ставки по розничным кредитам (сегодня равна 56% годовых по необеспеченным займам) объясняется не только тем, что таким образом государство стремится облегчить долговую нагрузку для граждан. Это еще и препятствие для банков, исповедующих бизнес-модель агрессивного наращивания кредитования домохозяйств, согласно которой пусть даже число дефолтных займов растет, но этот рост с лихвой компенсируется хорошими заемщиками, которые благодаря высокой ставке просто переплачивают за плохих.

В марте прошлого года регулятор в лице АРРФР предпринял героическую попытку снизить предельную ГЭСВ (годовая эффективная ставка вознаграждения) по беззалоговым кредитам до 44%, однако скоропостижно отозвал документ «для повторного обсуждения с участниками рынка» (подробнее см. материал «В картишки нет братишки» в №13 от 13.04.2023). На днях, то есть по прошествии 16 месяцев, АРРФР и Нацбанк опубликовали проект уже совместного постановления, где максимальную ГЭСВ по потребзаймам предлагается установить на уровне 46%. Если не произойдет повторного дезавуирования (что вряд ли), данная норма заработает с 20 августа. Возможно, она поспособствует дальнейшему улучшению (или хотя бы неухудшению) качества банковских портфелей благодаря как собственно удешевлению кредитов (и росту вероятности их дисциплинированного погашения), так и отбитию у банков желания исповедовать бизнес-модель, игнорирующую высокие риски невозврата.

Камчатка и галерка

Помимо семи банков с лучшим качеством портфелей (свыше 90% здоровых займов) в секторе есть три «отстающих» игрока (Bereke, Евразийский и Хоум Кредит), у которых доля Стадии 1 находится в коридоре от 85 до 88,6%, и два аутсайдера (Нурбанк и Jusan) с долей хороших займов 73,1 и 71,2% соответственно. Впрочем, все они за последний год, во-первых, улучшили рассматриваемый показатель, а во-вторых (за исключением одного), сформировали достаточно провизий (от 69% у Нурбанка до 94% у почти проданного Bereke).

Выбивается на общем фоне только Хоум Кредит, у которого плохие кредиты запровизированы лишь на 30%. Как ранее объясняли «Курсиву» в банке, в конце 2020 года после согласования с международным аудитором банк внедрил новую методику частичных списаний.

«Согласно этой методике, в случае достижения 181 дня просрочки по кредиту часть, покрытая резервом, списывается за баланс. Таким образом, на портфеле частично списанных кредитов, просрочка по которым достигла 181 дня, нет резерва, хотя эти кредиты входят в расчет NPL. В очередную отчетную дату, в случае ухудшения прогноза по такому кредиту, списывается очередная его часть, а в случае улучшения – кредит частично восстанавливается», – рассказали в Хоум Кредите.

Банк выдает исключительно беззалоговые потребзаймы и за прошлый год нарастил портфель на 43,5% (быстрее рос только Freedom), или на 180 млрд тенге. При этом объем списанных кредитов составил 18,4 млрд тенге.

Знакомая пластинка

Как ожидают в S&P, в 2024 году показатели кредитного качества казахстанских банков останутся стабильными или продолжат постепенно улучшаться на фоне в целом благоприятной макроэкономической ситуации, даже если рост ВВП будет ниже, чем в 2023-м. При этом, оговариваются аналитики, эффективность изменений в области банковского регулирования еще предстоит протестировать по мере активного наращивания банками своих кредитных портфелей.

«По нашему мнению, до 2019 года система банковского надзора в РК была ориентирована на решение возникающих проблем, а не на их предупреждение, что обусловило принятие банками значительных рисков, слабые стандарты андеррайтинга и дефолт нескольких, в том числе системно значимых БВУ в прошлые 10 лет», – рассуждают в S&P. По словам аналитиков агентства, «хотя мы и отмечаем (начиная с 2019 года. – «Курсив») улучшение финансового надзора в Казахстане, мы считаем, что банковский регулятор по-прежнему подвержен политическому влиянию со стороны правительства, госкомпаний и собственников БВУ, имеющих хорошие политические связи».