Отечественные управляющие компании предварительно отчитались об итогах года. Если судить по заработанной прибыли, то для трети игроков 2021 год оказался менее успешным, чем предыдущий. «Курсив» изучил, как изменились ключевые бизнес-показатели инвесткомпаний за отчетный период и к каким перестановкам в рэнкингах привели эти изменения.

По данным Нацбанка, на начало текущего года в стране действовало 18 организаций, осуществляющих управление инвестиционным портфелем. Из них 16 игроков (за исключением First Heartland Capital и YURTA) разместили предварительную (она называется неполной) годовую отчетность на KASE. Ссылка на отчетность YURTA на сайте биржи присутствует, но при переходе по ней возникает ошибка 404; на сайте самой компании документ не опубликован. Компания First Heartland Capital и вовсе исчезла из списка членов KASE, ее собственный сайт не работает. Таким образом, данный обзор подготовлен на основе статистики, представленной 16 профучастниками рынка ценных бумаг.

Активы и капитал

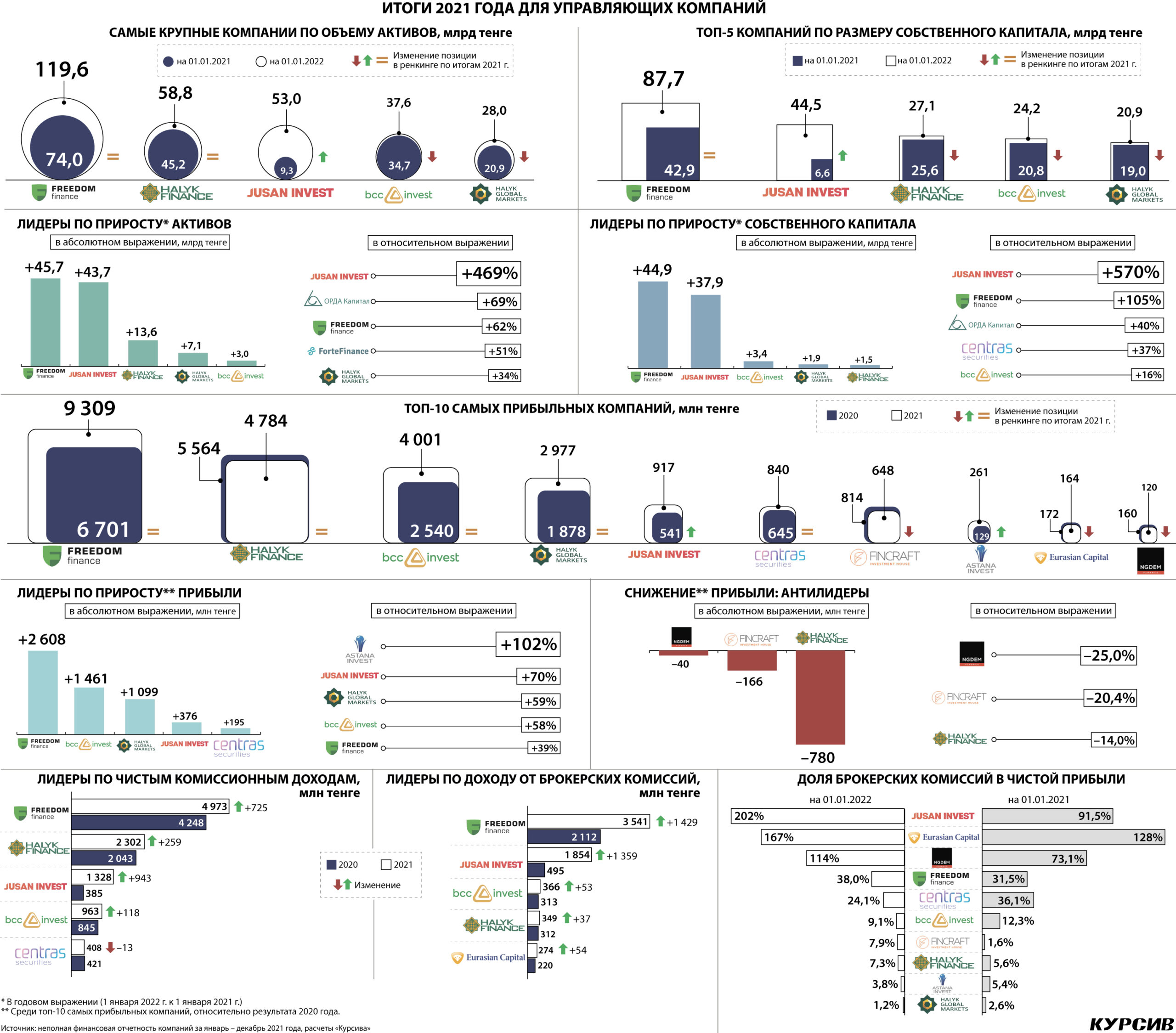

Рэнкинг УИП (управляющих инвестиционным портфелем) по объему активов возглавил «Фридом Финанс» (119,6 млрд тенге на конец 2021 года), за ним в приличном отдалении расположились Halyk Finance (58,8 млрд), Jusan Invest (53 млрд), BCC Invest (37,6 млрд) и Halyk Global Markets (28 млрд). «Фридом» и Halyk Finance сохранили лидирующие позиции в списке крупнейших инвесткомпаний страны. BCC и Halyk Global по итогам года опустились на строчку ниже

(с третьей на четвертую и с четвертой на пятую соответственно). ИД Fincraft, занимавший год назад пятое место, покинул топ-5 рэнкинга.

Движение вверх совершил Jusan Invest, поднявшийся с шестой ступеньки на третью. Его активы выросли за год на 43,7 млрд тенге, или почти шестикратно. В относительном выражении это был самый высокий рост на рынке, в абсолютном больше прибавил только «Фридом» (+45,7 млрд тенге). Рост Jusan Invest был обеспечен докапитализацией со стороны материнского банка. В сентябре компания сообщила, что акционер выкупит 16,8 млн акций допэмиссии по цене 2,3 тыс. тенге за штуку (на сумму 39 млрд тенге). По факту было выкуплено 15,9 млн акций на 37 млрд тенге. Ровно на такую же сумму увеличился уставный капитал Jusan Invest (с 3 млрд до 40 млрд тенге). Практически все эти деньги компания вложила в ценные бумаги. Их стоимость в портфеле компании выросла за год с 8,2 млрд до 46,8 млрд тенге (+38,6 млрд).

У «Фридом» уставный капитал за минувший год увеличился на 35,5 млрд тенге (с 25,9 млрд до 61,4 млрд). Здесь докапитализация была проведена дважды: на 12,5 млрд тенге в мае и на 23 млрд в сентябре. Поступившие от акционеров средства были направлены на приобретение ценных бумаг и, возможно, на покупку действующих бизнесов для формирования экосистемы. Стоимость бумаг в портфеле «Фридом» выросла за год на 21,5 млрд тенге (с 52,8 млрд до 74,3 млрд). Объем инвестиций в капитал других юрлиц увеличился на 23 млрд тенге (с 17,6 млрд до 40,6 млрд). В декабре прошлого года группа анонсировала целый ряд сделок: покупку двух страховых организаций (Freedom Finance Insurance и Freedom Finance Life), агрегатора онлайн-платежей PayBox.money, сервиса «Тикетон». Правда, изначально заявлялось, что покупателем выступит материнский Freedom Holding corp. Возможно, позднее сделки было решено структурировать иначе.

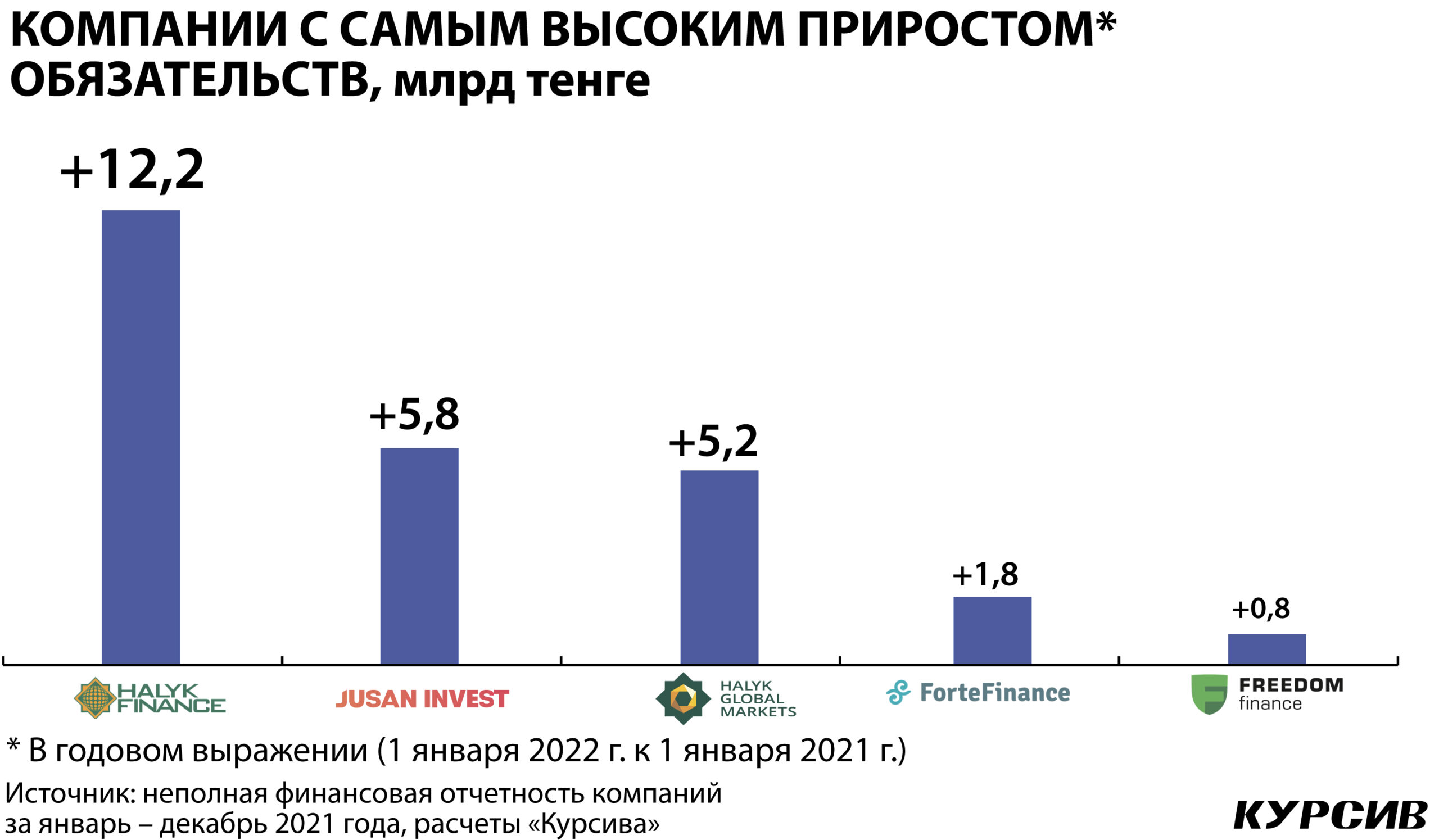

Остальные игроки наращивали активы не столь заметно. Еще лишь у четырех компаний рост активов превысил 1 млрд тенге: Halyk Finance (+13,6 млрд), Halyk Global (+7,1 млрд), BCC (+3 млрд) и ForteFinance (+1,8 млрд). В трех из этих случаев у организаций сопоставимо подросли обязательства: Halyk Finance (+12,2 млрд), Halyk Global (+5,2 млрд) и ForteFinance (+1,8 млрд). У Jusan Invest долговая нагрузка увеличилась на 5,8 млрд тенге, у «Фридом» – лишь на 0,8 млрд.

В ренкинге УИП по размеру собственного капитала Jusan Invest с шестой поднялся сразу на вторую строчку, нарастив показатель на 37,9 млрд тенге за год. Тем самым на ступеньку вниз были отодвинуты Halyk Finance (+1,5 млрд тенге), BCC (+3,4 млрд) и Halyk Global (+1,9 млрд). У «Фридом» капитал за год увеличился на 44,9 млрд тенге, что позволило компании упрочить лидерство по данному показателю.

Финансовый результат

С точки зрения заработанной чистой прибыли, профучастников можно грубо разделить на три группы. У квартета лидеров годовая прибыль превысила 1 млрд тенге. Еще семь компаний заработали свыше 100 млн тенге. Оставшиеся пять УИП заработали менее 100 млн. Внутри этих групп результаты тоже достаточно неравномерны. «Курсив» решил ограничиться анализом десятки самых прибыльных компаний. За ее пределами остались SkyBridge Invest (115 млн тенге прибыли в 2021 году), Private Asset Management (69 млн), «ОРДА Капитал» (46 млн), CAIFC Investment Group (37 млн), ForteFinance (35 млн) и Money Experts (22 млн).

Четверка самых прибыльных компаний («Фридом», Halyk Finance, BCC и Halyk Global) не изменилась за год ни по своему составу, ни по порядку расположения в рэнкинге. Что изменилось, так это отрыв лидера от ближайшего преследователя (который заметно увеличился) и отрыв этого ближайшего преследователя от третьего места (который заметно сократился).

Наибольшего роста прибыли по сравнению с предыдущим годом добился «Фридом» (+2,6 млрд тенге). Высокий рост продемонстрировали также BCC (+1,5 млрд тенге) и Halyk Global (+1,1 млрд). И, наоборот, наибольшее отставание от собственного прошлогоднего результата допустил Halyk Finance (–780 млн тенге). В итоге эта компания уступила конкурентам существенную часть рыночного пирога. Если в 2020 году доля Halyk Finance в совокупной прибыли десятки самых результативных компаний сектора составляла 29,1%, то в 2021-м она сократилась до 19,9%, или на 9,2 п.п. В то же время аналогичная доля «Фридом» выросла с 35 до 38,8% (+3,8 п.п.), а доля ВСС – с 13,3 до 16,7% (+3,4 п.п.)

Ленивая охота

Заработок УИП складывается из трех основных составляющих: процентного вознаграждения по собственному инвестиционному портфелю, дохода от дилинговых операций (которые также осуществляются с собственными активами компании) и комиссионных доходов от различных профессиональных услуг (андеррайтера, маркет-мейкера, управляющего активами, представителя держателей облигаций, консалтера и брокера). На фоне ограниченного потенциала консервативных каналов прибыли важной точкой роста бизнеса для УИП могут стать массовые розничные инвесторы (подробнее об интересе населения к фондовому рынку и динамике розничных брокерских счетов читайте в этом материале). Форма отчетности компаний не предполагает раскрытия дохода от брокерских услуг в разрезе корпоративных клиентов и частных лиц. Тем не менее по имеющейся статистике можно судить как минимум об уровне желания и готовности той или компании к работе в розничном сегменте.

В 2020 году «Фридом» выглядел явным и безоговорочным лидером на рынке брокерских услуг, собрав 2,1 млрд тенге комиссий и опередив ближайшего преследователя по этому показателю более чем в четыре раза. По итогам 2021 года «Фридом» заработал уже 3,54 млрд тенге комиссий и сохранил лидерский статус, однако у него появился серьезный конкурент в лице Jusan Invest (1,85 млрд тенге брокерских комиссий). Остальные брокеры отстали очень существенно: например, занявший третье место BCC получил 366 млн тенге комиссионных (+53 млн тенге к показателю 2020 года). Всего в прошлом году десятка самых прибыльных УИП собрала 6,8 млрд тенге брокерских комиссий, из этой суммы 52% пришлось на долю «Фридом», 27% получил Jusan Invest и лишь 21% достался оставшейся восьмерке.

Благодаря активному брокериджу Jusan Invest поднялся на пятое место в рэнкинге компаний по прибыльности, опередив «Сентрас Секьюритиз» и Fincraft. При этом чистая прибыль Jusan Invest (917 млн тенге) оказалась вдвое меньше, чем заработанные брокерские комиссии. Дело в том, что прибыль компании до вычета операционных расходов (1,3 млрд тенге) и КПН (164 млн тенге) составила 2,37 млрд тенге, то есть вклад всех остальных видов деятельности, помимо брокерской, в финансовый результат компании ограничился лишь 0,5 млрд тенге. Как следствие, доля брокерских комиссий в чистой прибыли Jusan Invest достигла 202%, и это самый высокий показатель на рынке. Похожая ситуация, когда доход от брокерских услуг превысил прибыль компании в целом, по итогам прошлого года наблюдалась также в «Евразийском Капитале» и NGDEM Finance.

У «Фридом» доля брокерских комиссий в чистой прибыли выросла за год с 31,5 до 38%. У «Сентрас Секьюритиз» этот показатель на конец года составил 24,1%, но в начале года он находился на уровне 36,1%, то есть произошло его снижение на 12 п.п.

У пяти компаний из десятки самых прибыльных (BCC, Fincraft, Halyk Finance, «Астана-Инвест» и Halyk Global) отношение комиссионного вознаграждения за брокерские услуги к чистой прибыли по итогам года составило менее 10%. Самый низкий показатель (1,2%) зафиксирован в компании Halyk Global Markets.