Коррекция на мировых фондовых рынках ударила по эмитентам на развивающихся рынках (emerging markets – EM) больнее, чем по развитым. Но и здесь можно найти игроков, которые остаются привлекательными, – в первую очередь это экспортеры биржевых товаров, которые неплохо чувствуют себя на фоне нового сырьевого суперцикла.

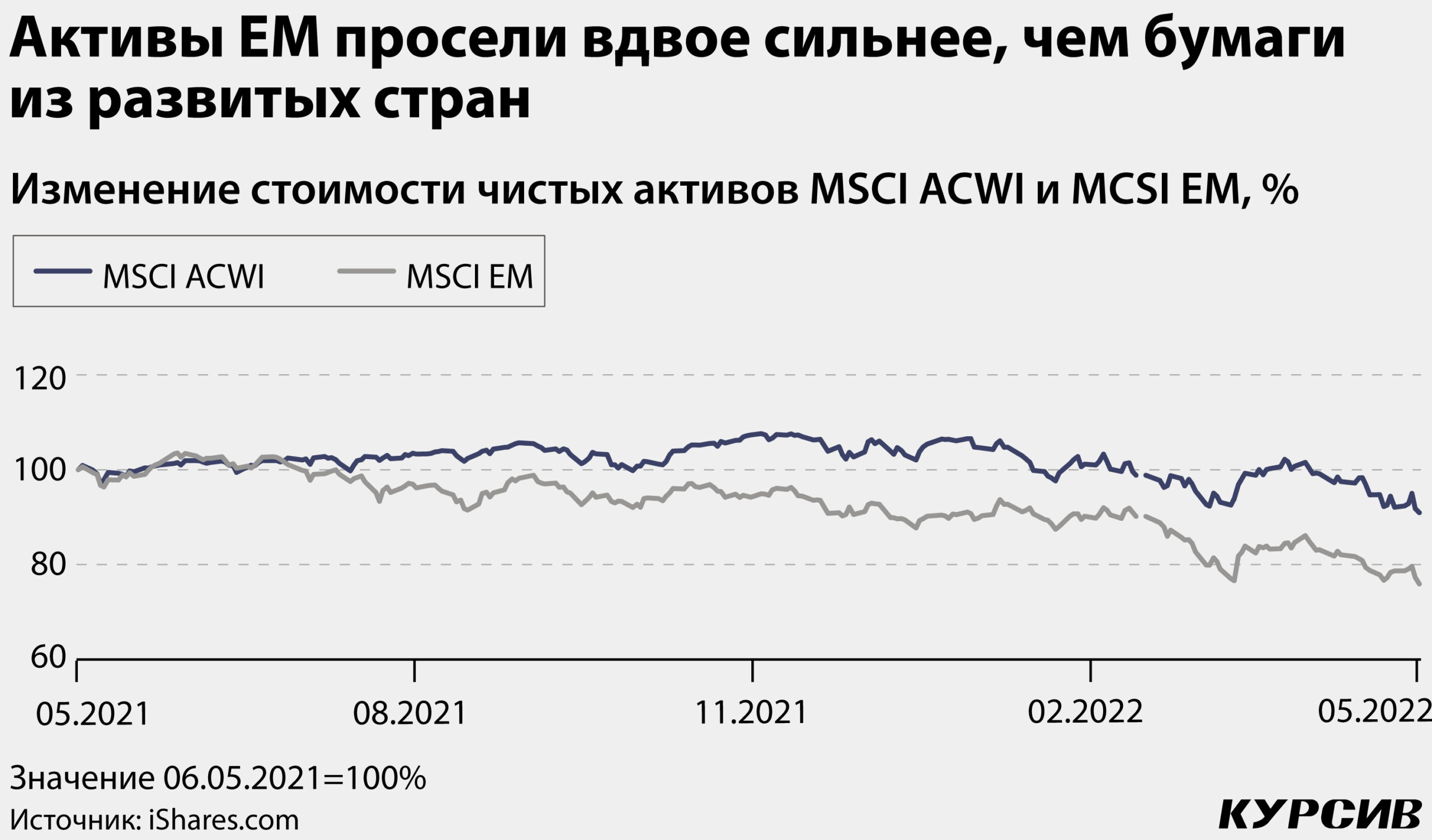

Первые сигналы, указывающие на неблагоприятную ситуацию на развивающихся рынках, начали поступать еще в июле прошлого года. Тогда наметился разрыв в динамике ключевого индекса развивающихся – MSCI Emerging Markets Index (1 399 компаний из 24 EM) – и индекса широкого рынка – MSCI ACWI (входят 2 937 представителей 23 развитых рынков и 24 развивающихся). Весной 2022-го этот разрыв достиг годового максимума: если стоимость чистых активов MSCI ACWI, по данным на 6 мая, сократилась в годовом выражении на 9%, то MSCI EM – на 14%.

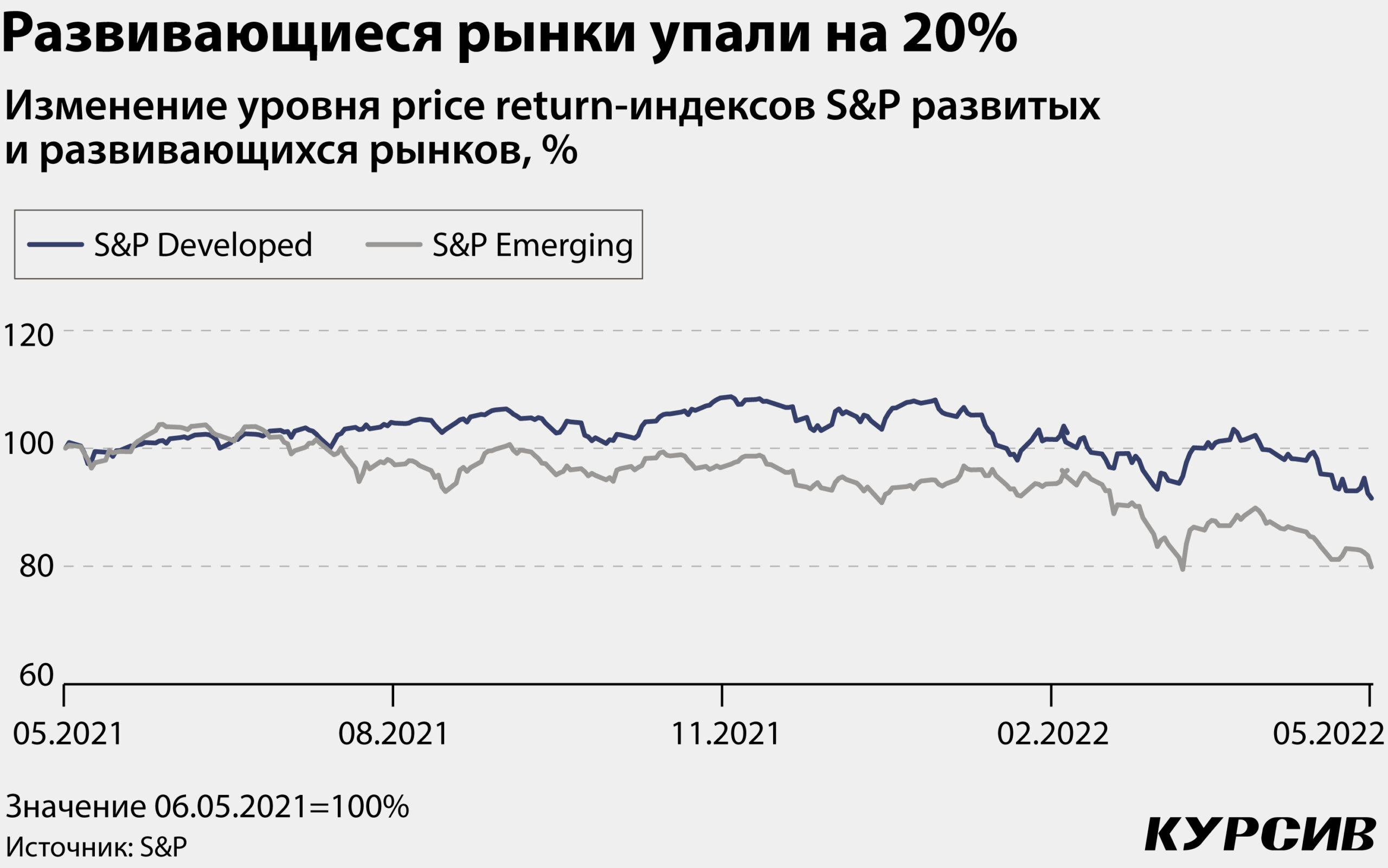

На разрыв указывает и другая пара индексов – S&P Emerging BMI и S&P Developed BMI. Здесь годовой разрыв динамики между развитыми и развивающимися рынками еще более значителен: если первые потеряли около 8%, то вторые – 20%.

Ключевые факторы спада на EM, о которых говорят аналитики международных инвестиционных компаний, в основном неспецифичны. Это тот набор эффектов, который ослабляет глобальный экономический рост: более сильное, чем ожидалось, давление потребительской инфляции, бурный рост цен на биржевые товары, а также пробки в цепочках поставок, вызванные локдаунами в Китае из-за вспышки COVID-19. Отдельную головную боль для развивающихся рынков создает быстрый рост ставок ФРС, который при прочих равных стимулирует отток капитала с EM и ослабление их валют.

«Валюты EM, вероятно, недооценены на фоне укрепления доллара и растущих рисков этих рынков», – заявляли на минувшей неделе аналитики JPMorgan, подчеркивая, что индекс валют развивающихся стран находится на самых низких значениях с ноября 2020 года.

Проблемы создает и бурная регуляторная политика правительства КНР в минувшем году.

В комментарии от 9 мая этого года портфельный управляющий EM в RBC Global Asset Management Лоренс Бенсафи подчеркивает, что правительство Китая долгое время не вмешивалось в развитие таких отраслей, как IT, соцсети, игровая индустрия, поскольку вес этого сегмента оставался небольшим, вместе с тем он генерировал рабочие места. Теперь подход меняется, и многое зависит от степени государственного вмешательства и того формата регулирования, который изберут власти. Кроме того, китайские компании с листингом на американских площадках испытывают давление регуляторов США, например, SEC, который требует от компаний большего уровня раскрытия, и угроза делистинга некоторых из них по-прежнему высока.

Аналитики Lazard Asset Management в обзоре за I квартал отмечают, что лучшее изменение показали Бразилия, Перу и Колумбия, худшее – Россия, Египет и Венгрия.

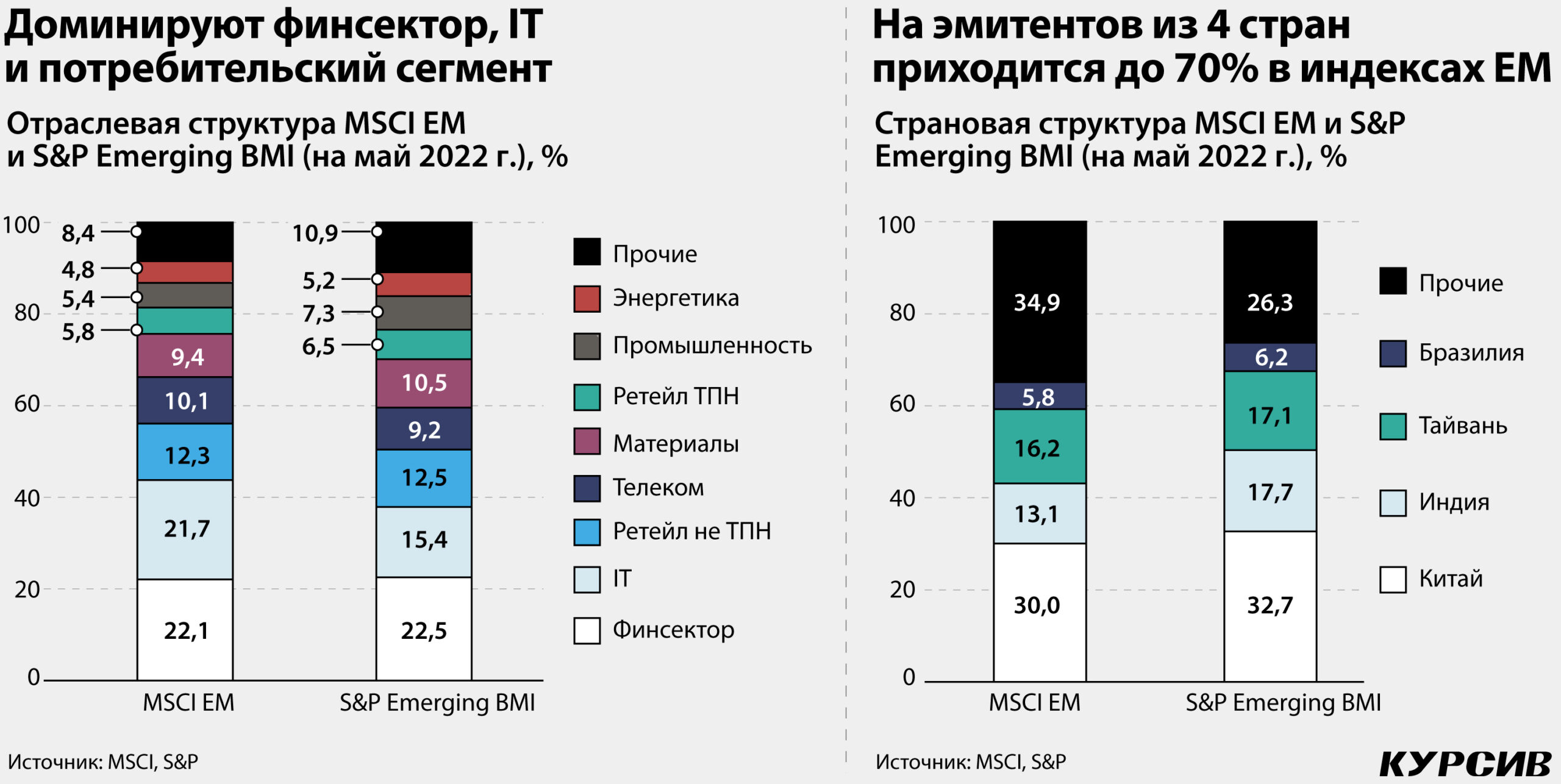

Структура обоих индексов – MSCI и S&P – схожа как в отраслевом, так и страновом разрезе. Основу портфеля составляют представители финансового сектора, IT, ретейла и телеком-индустрии. Вместе на эти сектора приходится 72% MSCI EM и 66% S&P Emerging BMI. Чуть меньше трети состава индексов – эмитенты из континентального Китая, не более 18% – индийские, около 17% – тайваньские, 5–6% – бразильские, а вес бумаг из третьих стран EM составляет оставшуюся треть портфеля.

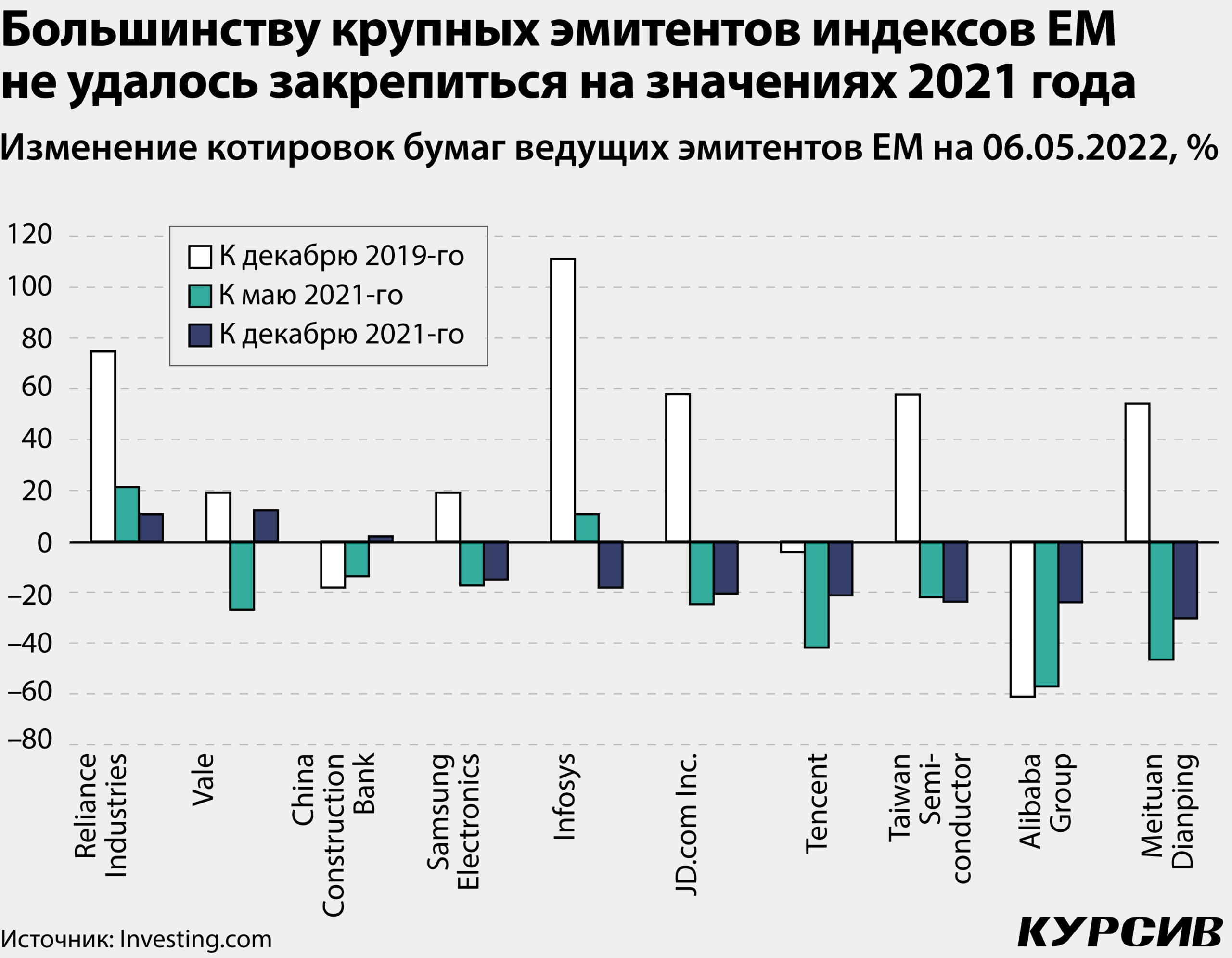

Наиболее крупные представители обоих индексов – 10 компаний, среди которых Alibaba Group, China Construction Bank, Meituan, JD.com Inc., Tencent (все – китайские), Reliance Industries, Infosys (обе – индийские), а также Taiwan Semiconductor (тайваньская), Samsung Electronics (корейская, присутствует в S&P, но ее нет в топе MSCI) и Vale (бразильская).

Для китайских игроков последние несколько месяцев были сложным периодом. Спад их котировок внес наиболее значимый вклад в ухудшение значений индексов. Среди устойчиво падающих – Alibaba Group, потери капитализации которой только с декабря прошлого года составили 24%. Затяжной кризис Alibaba – в последние три года компания только теряет капитализацию – связан еще и с тем, что китайское правительство ведет расследование связей владельца группы Джека Ма со структурами госсектора и Компартии страны. Но проблемы и у других китайских игроков: с начала года e-commerce-гигант JD.com и игровая платформа Tencent просели на те же 21%, а сервисная мультиплатформа Meituan – на 30%.

Из упомянутой десятки наибольший позитив демонстрирует бразильский горно-металлургический гигант: несмотря на существенное падение к значениям годовой давности (к маю 2021-го), к средним значениям декабря котировки Vale выросли на 12%. Производитель железной руды и никеля №1 в мире в полной мере испытывает на себе благоприятную конъюнктуру цен, а также влияние хороших перспектив: на днях было достигнуто соглашение о долгосрочном контракте на поставку никеля для Tesla.

Устойчиво позитивны котировки индийского холдинга Reliance Industries (объединяет активы в энергетическом, нефтехимическом, телекоммуникационном секторах, а также в ретейле и медиа), который в начале этого мая демонстрирует рост как к докризисному периоду (+75%), к периоду год назад (+21%) и к декабрю 2021-го (+11%). Группа продолжает активно инвестировать: только в I квартале этого года Reliance вложил около $1 млрд в сектор ВИЭ, fashion-индустрию и e-commerce.

Всюду перспективы

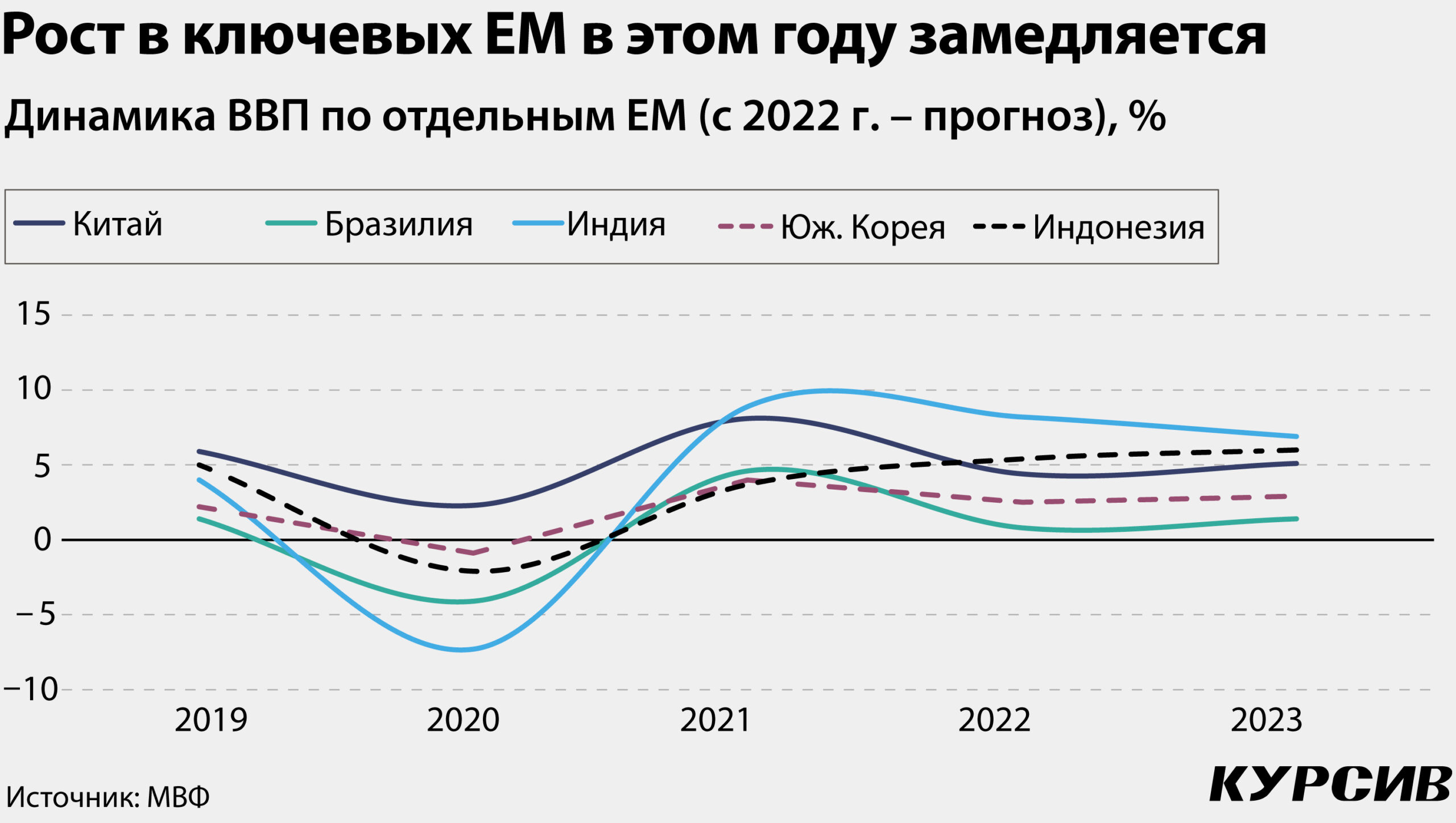

Пессимизм инвесторов не должен затенять благоприятные макроэкономические прогнозы, которые фиксируются по всем ключевым странам EM. В расширенном списке больших игроков только один с мрачными перспективами – Россия. В других крупных экономиках, которые относят к EM, в ближайшие два года намечается рост, пусть и с некоторым замедлением, к уровням 2021-го.

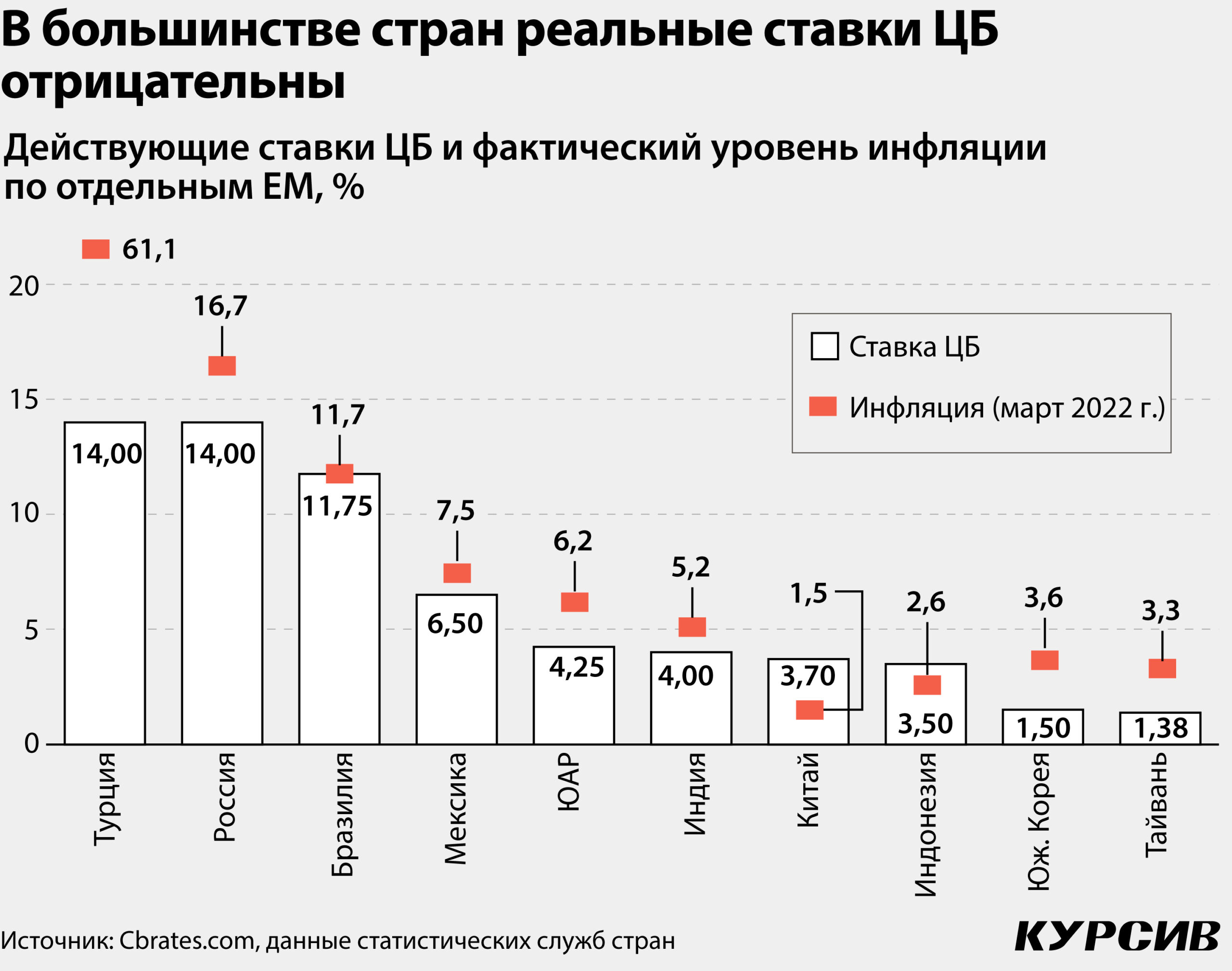

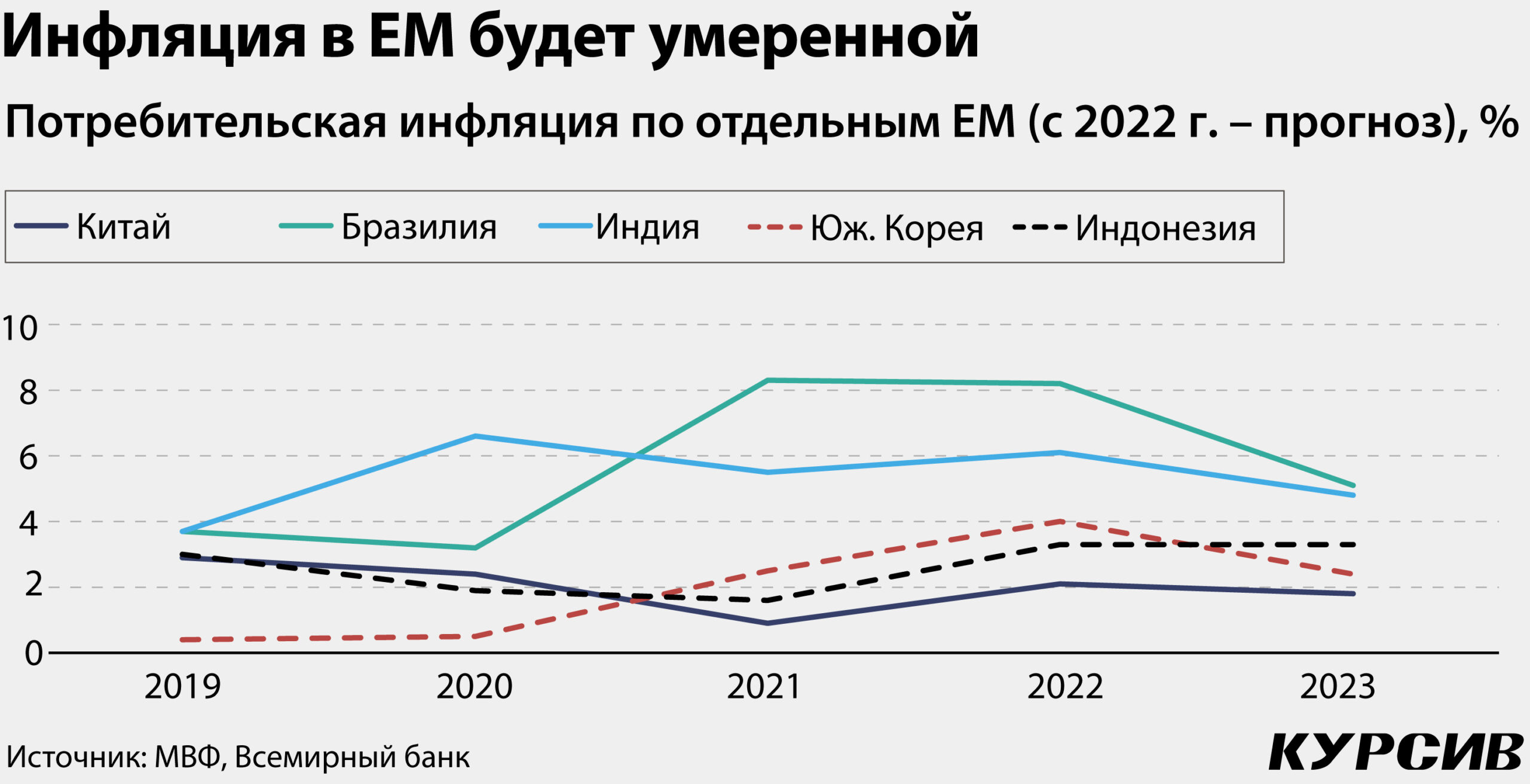

До конца года продолжится ужесточение монетарной политики регуляторов: в большинстве крупных игроков ставки центробанков ниже достигнутых уровней инфляции. Это вернет актуальность операциям керри-трейда. При этом среднегодовая инфляция в ближайшие два года останется ниже 10%, и уже в 2023 году давление потребительских цен начнет спадать.

Аналитики Всемирного банка Йонгрим Ха, Айхан Косе и Франциска Онзорге в майском обзоре ситуации на EM для Brookings отмечают, что на этом рынке регуляторам понадобится внимательно настраивать инструменты монетарной политики, при этом задавая достоверные рамки и сохраняя четкость в коммуникациях.

«Это проще сказать, чем сделать, особенно когда возможности бюджета ограничены, а уязвимость финансов существенна», – добавляют экономисты.

В апрельском обзоре по EM от инвесткомпании City of London говорится об улучшении ожиданий от Бразилии и Малайзии как экспортеров сырья. В отношении Китая ожидания в основном нейтральные: самые печальные прогнозы уже исполнились, за этим последует улучшение, но и его переоценивать не следует. Аналитики инвесткомпании VanEck ожидают смягчения регуляторной активности в КНР и позитива от фискальных и монетарных стимулов, которые сообщают экономике ЦБ и правительство. Однако это лишь уравновесит негатив от локдаунов.

Эксперты City of London выделяют Индонезию как одну из немногих стран, показывающих устойчиво позитивный уровень индекса PMI, а уровень доверия бизнеса находится на пике за последние восемь месяцев. Экономический рост ожидается выше проекции (+5,4% в 2022-м) при низкой инфляции (+3,3% при коридоре 2-4%).

В отраслевом разрезе сохранится статус-кво: аналитики говорят в основном о тех секторах, которые уже достаточно полно представлены в индексах. Лоренс Бенсафи из RBC наибольший потенциал видит в финансовом секторе, проникновение которого в странах EM все еще далеко до стопроцентного. Второй сектор, заслуживающий внимания, – зеленая инфраструктура (в свете мер по декарбонизации), а также обрабатывающая промышленность – в особенности отрасли, производящие товары с высокой добавленной стоимостью. В VanEck делают ставку на китайские компании из секторов здравоохранения, образования и интернет-индустрии. Традиционная энергетика – нефть и газ – в ближайший год также будет на подъеме на всех EM.

Внимание, Бразилия!

Алибек Сатпаев, портфельный управляющий Halyk Global Markets

С начала года мы фиксируем коррекцию бумаг эмитентов EM, но спад не специфичен исключительно для этих рынков. Если MSCI Emerging Markets Index с начала года снизился более чем на 13%, при этом индекс, охватывающий развитые рынки MSCI World Index, продемонстрировал падение на уровне 11%. Уровень ослабления EM относительно снижения на развитых рынках не так велик. Столь незначительный разрыв в динамике между развитыми и развивающимися рынками во многом обусловлен тем, что рост доходностей казначейских облигаций США (US Treasuries) зачастую приводит к оттоку капитала из развивающихся рынков в ценные бумаги эмитентов развитых рынков. С другой стороны, геополитическая ситуация и сохранившиеся проблемы в цепочках поставок привели к повсеместному росту инфляции, в том числе и в развитых странах, что создало неопределенность относительно денежно-кредитной политики центральных банков и рисков наступления рецессии.

Ослабление позиций эмитентов EM связано с ростом инфляционных ожиданий и замедлением экономического роста на этих рынках. Высокая инфляция на развивающихся рынках продолжает сдерживать экономическую активность, и существенное повышение процентных ставок сказывается на экономическом росте развивающихся стран.

Дальнейшие перспективы EM до конца года зависят от таких факторов, как уровень вакцинации в странах развивающихся рынков, так и уровень ставки ФРС, а также цены на сырьевые товары.

Рост уровня вакцинации важен в текущей ситуации, поскольку геополитическая ситуация нарушает цепочки поставок и лишь улучшение эпидемиологической ситуации может смягчить проблемы в цепочках поставок, что снизит инфляционное давление и повысит ожидания по росту экономической активности.

Если уровень ставок в развитых странах будет оставаться ниже инфляции, инвесторы продолжат поиск более высокой реальной доходности. Зачастую конечным бенефициаром являются развивающиеся рынки, так как доходность облигаций выше, хотя пропорционально выше и риски.

Напряженная геополитическая ситуация в мире привела к снижению как текущего предложения на сырьевом рынке, так и ожиданий по будущему сокращению предложения. По мере роста цен на сырьевые товары экспортный доход развивающихся стран возрастает, что приводит к стабилизации их национальных валют, несмотря на замедление темпов роста экономической активности. В краткосрочной перспективе позитивная динамика цен продолжит оказывать поддержку экономическому росту этих стран, однако более продолжительный цикл роста цен на сырьевые товары, вероятно, приведет и к росту глобальной инфляции, и развитым странам будет необходимо повышать ставки, что может привести к оттоку капитала.

Одним из бенефициаров роста цен на сырье является Латинская Америка, отдельно я бы отметил Бразилию. В 2021 году рост ВВП составил 4,6%, что является самым высоким показателем за последние 11 лет. Хотя в 2020 году ВВП страны снизился на 3,9%, восстановление сферы услуг и сельского хозяйства способствовало выходу южноамериканской страны из рецессии. Улучшение экономических настроений привело к высокой доходности фондового рынка. После падения на 19% в 2021 году индекс MSCI Brazil вырос на 36% за первые три месяца 2022 года, при этом бразильский реал укрепился на 15% по отношению к доллару. Рост мировых цен на сырьевые товары в результате геополитической напряженности принес пользу стране-экспортеру сырьевых товаров и ее рынкам, а также таким компаниям, как железорудный гиганту Vale и нефтяной Petrobras, которые в совокупности составляют почти треть бразильского индекса MSCI.

Бразильские акции также продемонстрировали рекордный приток иностранных инвестиций. В течение I квартала 2022 года иностранные инвесторы влили в фондовый рынок Бразилии рекордный объем инвестиций: Институт международных финансов (IIF) оценивает его в $14 млрд. Восстановление способствовало хорошему началу 2022 года для индекса MSCI Brazil, который за квартал вырос более чем на 35% в долларовом выражении. Импульсы в виде улучшения эпидемиологической ситуации в стране и рост цен на сырьевые товары будут способствовать дальнейшему росту рынка капитала Бразилии.

Прямо по курсу дно

Ансар Абуев, младший инвестиционный аналитик АО «Фридом Финанс»

Еще в конце 2021 года стало понятно, что следующий год будет слабым для развивающихся рынков. Сохранялась надежда на продолжение растущего тренда 2021 года, поскольку в начале IV квартала тренд роста ставок в странах с развивающимися рынками был окончательно закреплен. Однако затем в дело вмешалась нарастающая инфляция в США. Настрой ФРС стал более ястребиным, и если раньше, говоря о разовых повышениях ставки, эксперты называли шаг 0,25 п.п., то теперь – 0,75 п.п.

Рынки ЕМ довольно чувствительны к настроениям ФРС, поскольку от их ставки напрямую зависит приток капитала в эти страны в рамках керри-трейда. В 2018 году мы уже видели, как при доходности в 3,0% 10-летних казначейских облигаций США Турция, Бразилия, Аргентина и ЮАР столкнулись с кредитными проблемами и оттоком инвесторов. Добавляет сложности растущая инфляция, которую вызвал энергетический кризис, остаточные эффекты пандемии коронавируса и разгорающийся продовольственный кризис из-за ситуации вокруг Украины и России. Для бондовых рынков фактором давления выступает новая волна ужесточения монетарной политики в странах ЕМ.

Отток денег из фондов развивающихся рынков сейчас бьет рекорды со времен ковидного шока в марте 2020 года. Однако есть и один позитивный момент: объем оттока уже не столь велик, как в первую пандемийную весну. Мы считаем, что еще некоторое время рынок будет приближаться ко дну. Каким оно будет, сказать сложно. Исходя из зависимости ЕМ рынков от ставок в США, можно ориентироваться на то, что доходность 10-летних облигаций, вероятно, недолго будет выше 3%. Потенциальным катализатором изменений могут стать данные по инфляции в США или любые другие данные косвенным образом, открывающие картину изменения структуры инфляции. Нельзя исключать влияние на рынки возможности смягчения политики Китая в свете последних ограничений в стране.

Пока формируется дно, можно обратить внимание на сырьевые сектора, которые обходят инфляционные риски (Бразилии, Мексики, Индонезии). Можно также рассмотреть облигации стран-гигантов в нефтяной отрасли. Для общей инвестиции в развивающиеся рынки можно просто приобрести MSCI Emerging Markets Fund (EEM) на рынке США.