Kursiv Research продолжает анализировать сферу торговли, которую иногда рассматривают как опережающий индикатор экономической конъюнктуры – это такие показатели, которые обычно меняются раньше всей экономики в целом.

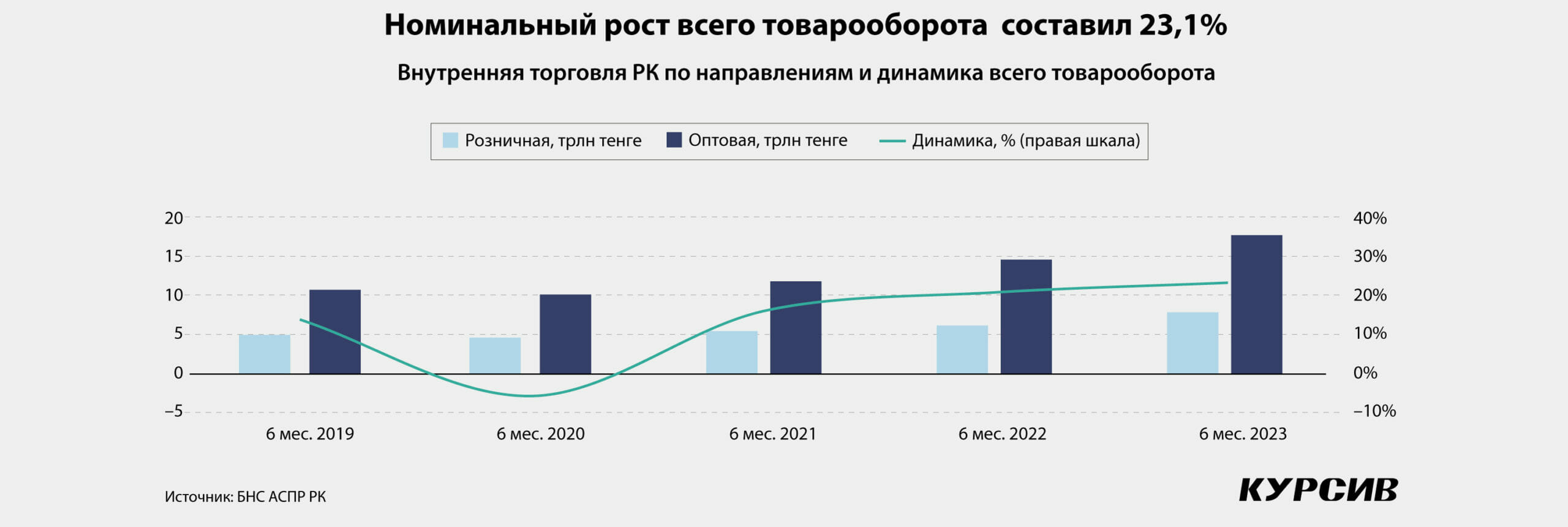

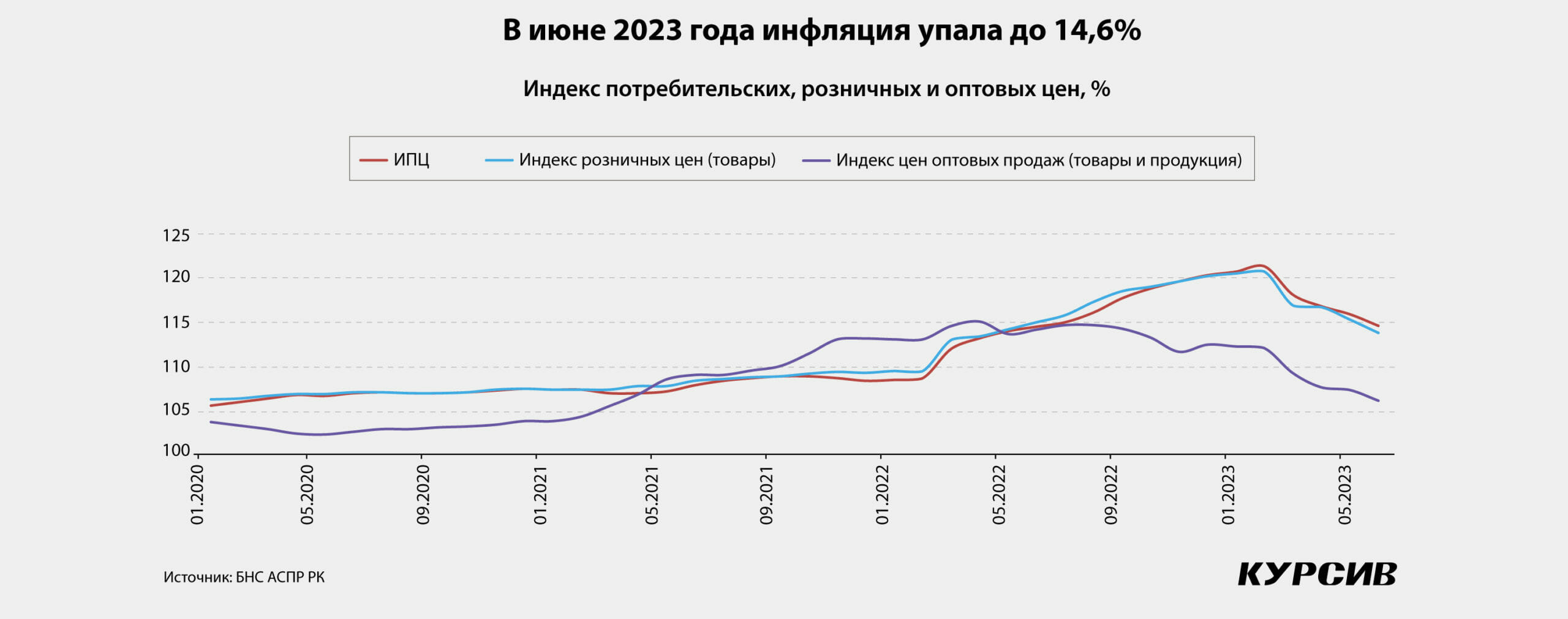

По итогам первого полугодия 2023 года во всей торговле наблюдается положительная динамика: оборот достиг почти 25,4 трлн тенге, номинальный прирост составил 23,1%. Но если разбивать сферу торговли на компоненты и смотреть на динамику в сопоставимых ценах (с учетом инфляции), то обнаруживается интересная картина.

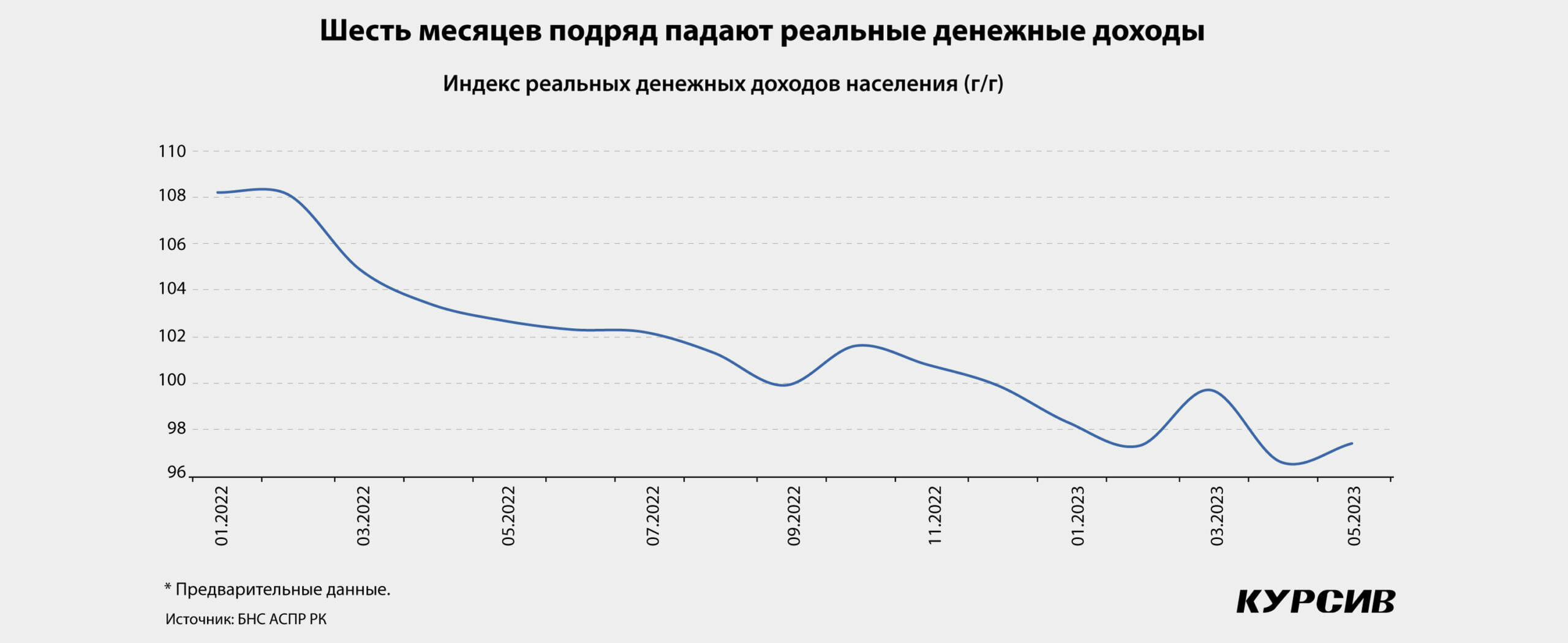

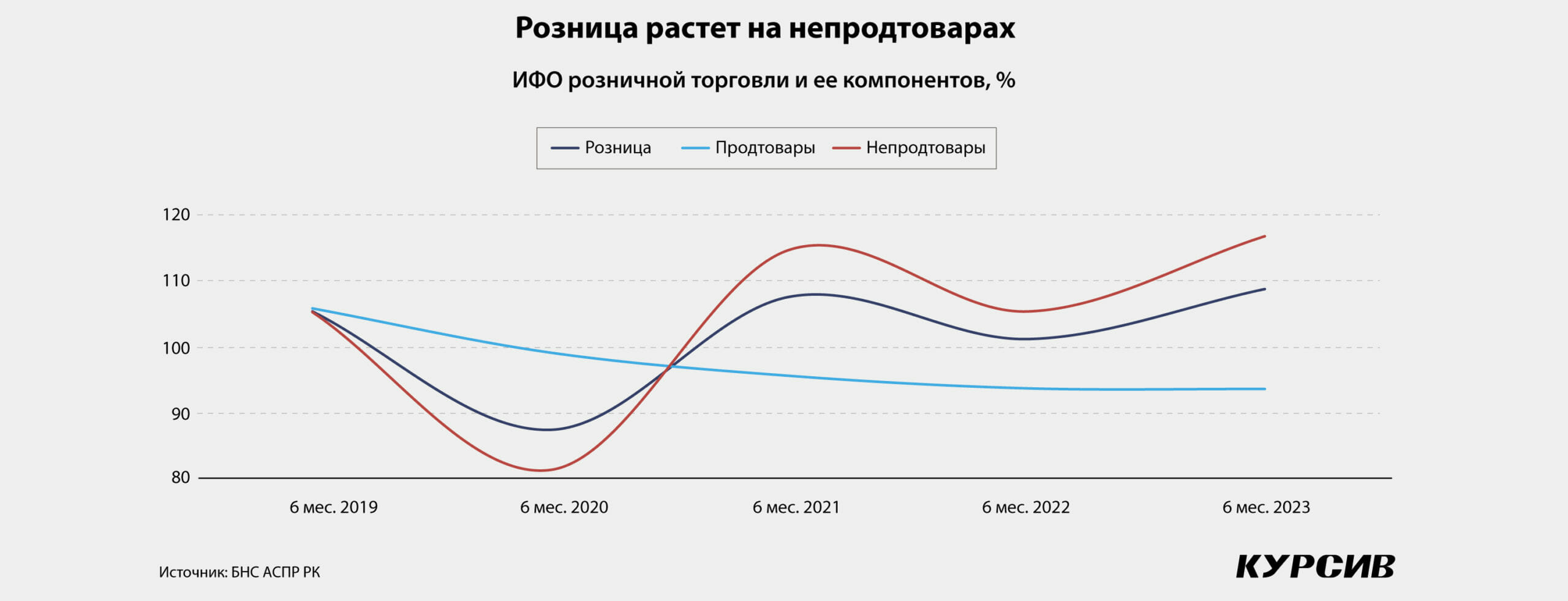

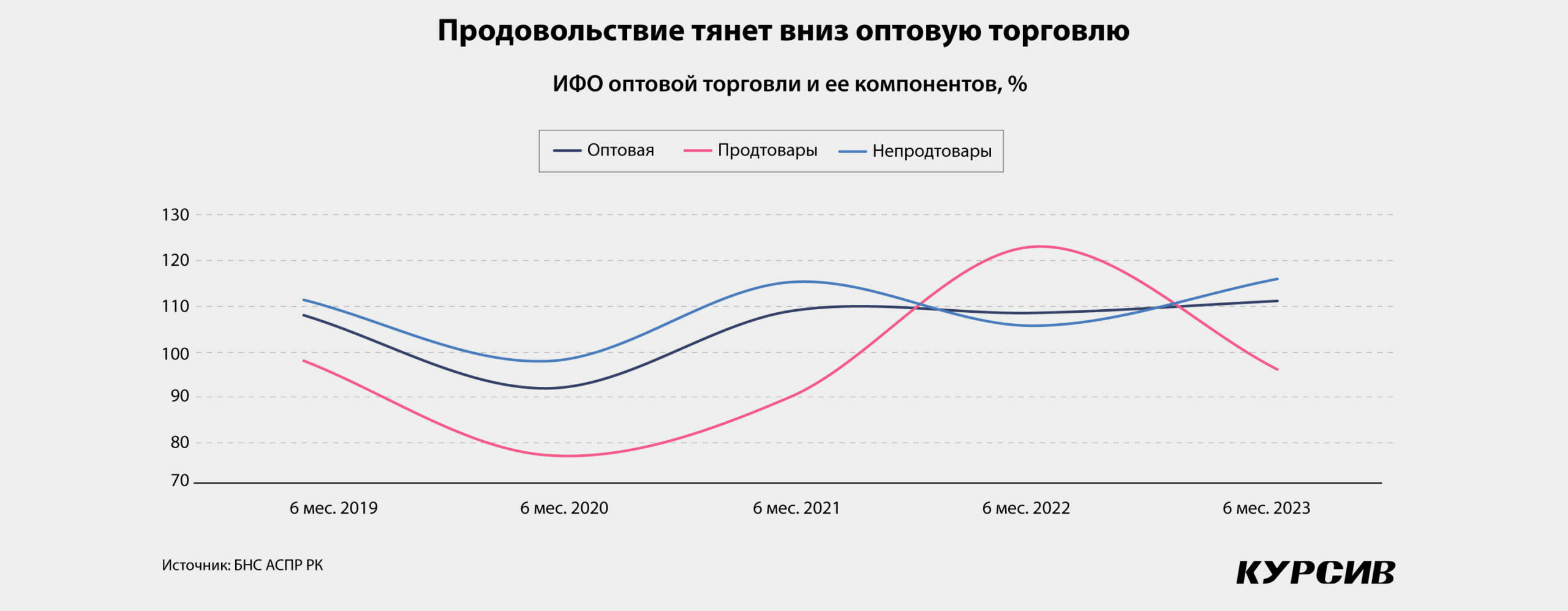

На фоне падения реальных денежных доходов населения сокращается потребление продовольственных товаров – падает как розница, так и опт, но заметно растут розничные продажи, а также оптовые поставки непродовольственных товаров (включая товары производственно-технического назначения). Продажи товаров народного потребления (без учета продуктов питания) растут на фоне существенного увеличения потребительских займов. Продажи товаров производственного назначения – на фоне роста кредитов на пополнение оборотных средств и оптимистических настроений бизнеса.

Оптовики радуются, розница плачет

За первые шесть месяцев 2023 года розничная торговля достигла 7,8 трлн. Без учета инфляции положительная динамика составила 27,6%, в сопоставимых ценах прирост на уровне 8,8%.

В рознице преобладающая доля у продаж непродовольственными товарами. Из всего объема на этот компонент, к примеру, по итогам анализируемого периода, приходится 70,7%. Розничные продажи в этом сегменте составили порядка 5,5 трлн тенге, прибавив в номинале порядка 34,4%. С учетом инфляции прирост зафиксировался на уровне 16,8%.

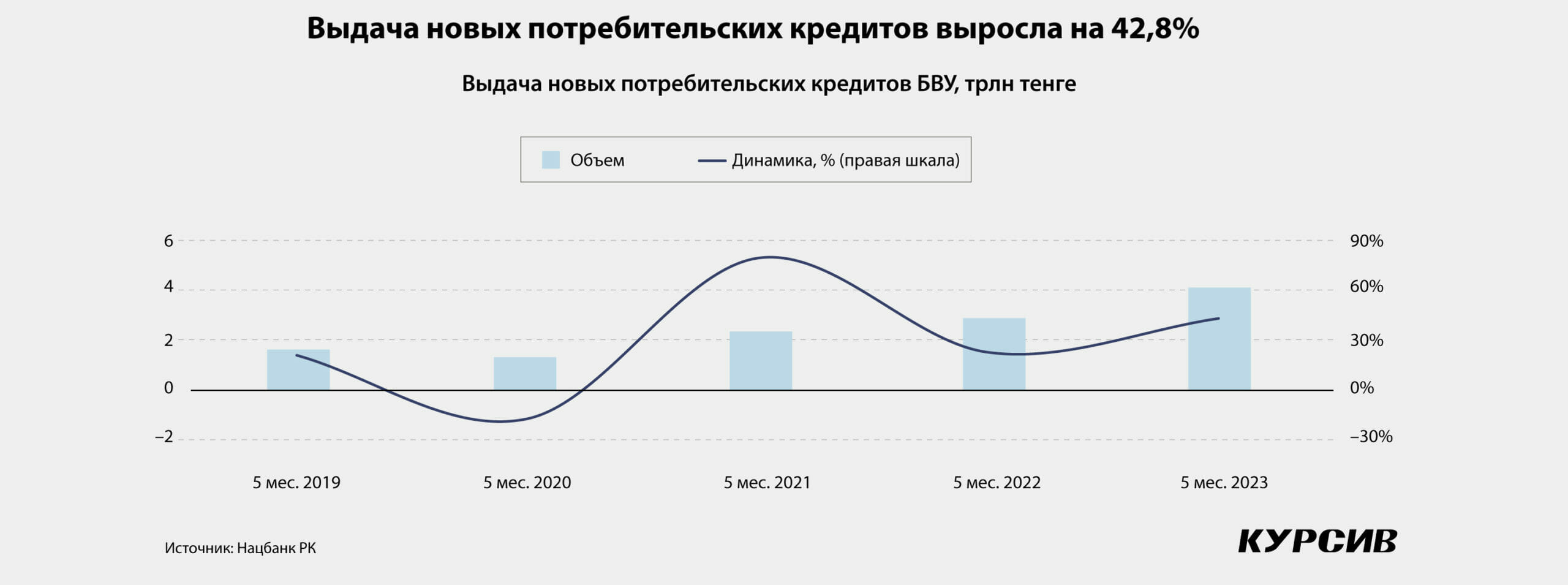

В структуре расходов населения доля трат на непродовольственные товары по итогам I квартала 2023-го сократилась до 22,5% (в предыдущем квартале 24,4%). На этом фоне драйвером продаж в этом сегменте, по всей видимости, продолжает выступать кредитование. Объем новых потребительских кредитов, выданных в первые пять месяцев 2023-го, достиг 4,1 трлн тенге, что на 42,8% больше аналогичного периода прошлого года. Добавим, что в структуре денежных расходов населения отмечается увеличение затрат на погашение кредита и долга.

Ключевые казахстанские регионы, традиционно обеспечивающие наибольшие продажи непродовольственных товаров, закрыли период с высокой положительной динамикой: Алматы (+14,8%), Астана (+23%), Карагандинская область (+19%).

Наблюдаемое с декабря 2022-го падение реальных денежных доходов населения отразилось на розничных продажах продовольствия: в анализируемый период оборот составил 2,3 трлн тенге, или 13,6% номинального роста. С учетом инфляции продажи просели на 6,4% – в пятилетней ретроспективе это самая глубокая просадка, намного больше, чем в ковидный год.

В ключевых по объему розничной торговли продовольствия регионах зафиксированы отрицательные или слабые результаты: Карагандинская область (–20,6%), Астана (–7,4%), Алматы (+1,1%).

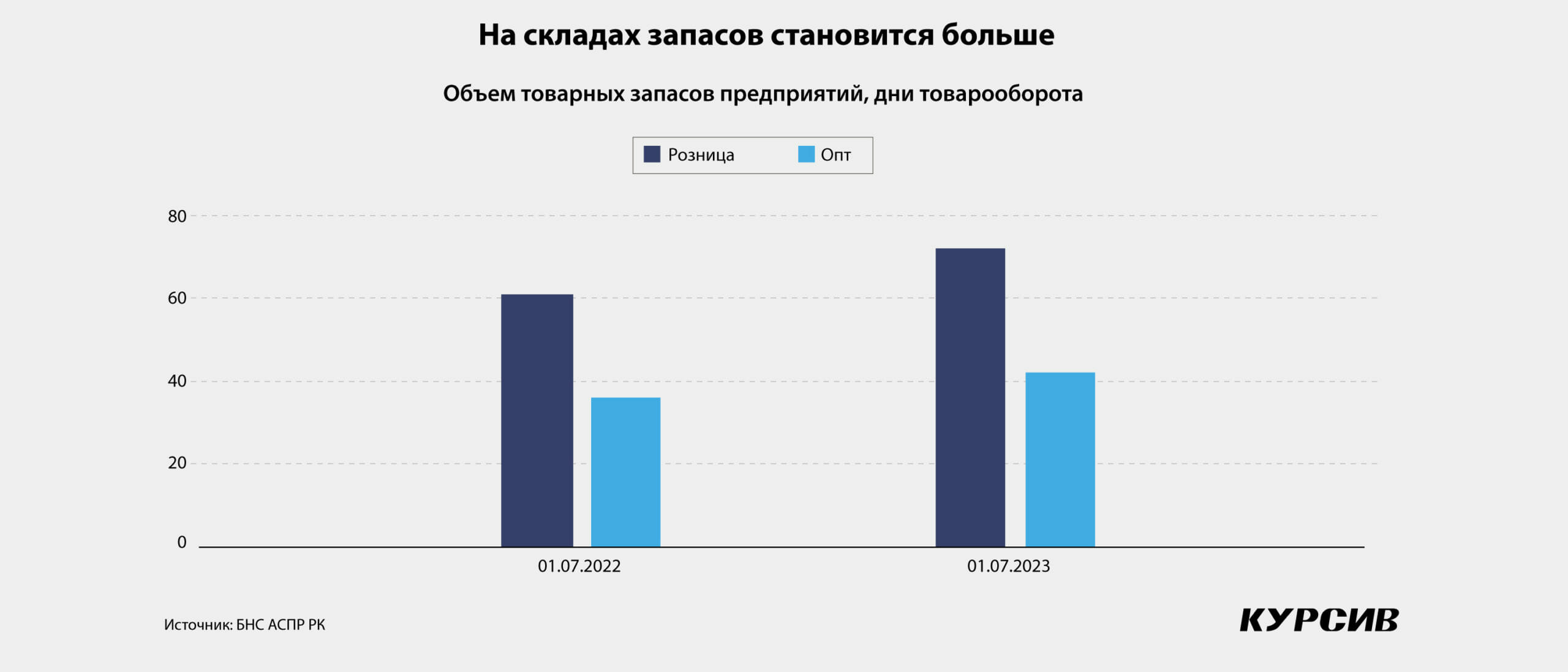

Проблемы в розничной торговле увеличили складские запасы торговых компаний. Объем запасов к началу июля 2023-го достиг 72 дней товарооборота, что является максимальным значением за последние пять лет (полугодие к полугодию). Заметно вырос объем товарных запасов в Алматы – к началу июля 2023-го показатель достиг 86 дней товарооборота, годом ранее он был на отметке 67 дней товарооборота.

Бизнес, подъем!

Оптовый товарооборот достиг 17,5 трлн тенге, что без учета инфляции больше на 21,2%. В сопоставимых ценах положительная динамика зафиксирована на отметке 11,1%.

В оптовой торговле, как и в рознице, положительный вклад внесли продажи непродовольственных товаров. Оборот в этом сегменте достиг 14,5 трлн тенге, прибавив в номинале 24,3%.

С учетом инфляции прирост составил 15,9%.

В статистику оптовой торговли помимо непродовольственных товаров также включены товары производственно-технического назначения. То есть это продукция, предназначенная для производственного потребления, и включает такие позиции, как сырье, материалы, топливо, комплектующие, инструменты, машины, запасные части и полуфабрикаты. Спрос на непродовольственные товары в сегменте оптовой торговли предъявляют как розничные реализаторы, дела которых зависят от платежеспособности населения, так и бизнес, самочувствие которого можно проследить благодаря нескольким показателям.

«В июне деловая активность улучшилась, несмотря на проблемы с поставками. Индекс составил 51,1 и остался в положительной области», – следует из сообщений Нацбанка РК. Значение показателя выше уровня 50 означает позитивное изменение, ниже уровня 50 – негативное. Чем дальше (выше или ниже) значение индекса от уровня 50, тем выше темпы изменения (увеличения или уменьшения) показателя.

Регулятор отмечает улучшение в секторе услуг (с 51,1 в мае до 52,2) и горнодобывающей промышленности, где индекс перешел в положительную зону, составив 50,9 (в мае – 49,4). В услугах отмечено улучшение всех компонентов, кроме сроков поставок, в горнодобывающей промышленности заметно увеличился объем товарно-материальных запасов. В производстве и строительстве отмечено небольшое снижение деловой активности до 48,4 (с 49,9 в мае) и 47,7 (с 49,2 в мае) соответственно, где зафиксировано снижение объема новых заказов.

Добавим, что индекс деловой активности остается в положительной области уже шесть месяцев подряд, чего не наблюдалось в прошлом году (только в феврале показатель отражал позитивные изменения).

Регулятор также отслеживает «часы» бизнес-цикла, которые демонстрируют, в какой фазе цикла (подъем, рост, спад, снижение) находилась и находится экономика в определенный период времени. Для замера «часов» собирается оценка бизнеса текущих и будущих условий. Регулятор в июне обнаружил, что оценка текущих и будущих условий остается в положительной области, соответственно, на тот момент экономика оставалась в области роста.

На фоне позитивных настроений бизнес активно кредитуется. За пять месяцев бизнес взял у коммерческих банков кредиты на пополнение оборотных средств почти на 3,8 трлн тенге, что на 6,2% больше аналогичного периода прошлого года.

Вышеупомянутая негативная динамика в розничных продажах продовольствия отразилась на темпах оптового сегмента. Оптовый оборот продовольствия составил порядка 3,1 трлн тенге, что в номинальном выражении больше на 8,5%, но в сопоставимых значениях фиксируется спад на 3,8%.

Длинная модернизация

В минувшем квартале получила развитие история, пожалуй, самой длинной реформы отечественной торговли – модернизация рынков. Под модернизацией понимается приведение работы торговых рынков (в быту их называют «базарами») в соответствие с требованиями законодательства.

Восемь лет назад президентским указом были внесены поправки в закон «О регулировании торговой деятельности». Правительство пыталось цивилизовать и урегулировать работу рынков по важнейшим для себя направлениям: налоги, безопасность, санитарное состояние, аренда и трудовые отношения. В документе был сформулирован минимальный набор объектов, из которых должен состоять торговый рынок, а также универсальный и специализированный торговые рынки. Появились категории стационарных торговых объектов в зависимости от площади и набора дополнительных элементов (такие как склады, стоянки, общепит). Включены в закон и требования к предпринимателям-торговцам: у них должны быть регламентированные договоры аренды, а у арендодателей – реестры договоров аренды.

Однако вступление в силу части норм перенесли на 2025 год, понимая, что на изменение устоявшейся системы потребуются значительное время и ресурсы, значительную часть которых должны собрать сами предприниматели. К 1 января 2023 года планировалось модернизировать рынки в городах республиканского значения, к 1 января 2025-го – в остальных регионах страны.

По состоянию на май 2022-го акимат Алматы сообщал, что из 52 рынков города модернизированы чуть больше половины – 28, еще 16 находились в процессе. Но к началу этого года модернизацию прошли не все. В январе 2023-го Министерство торговли и интеграции РК приняло дорожную карту, которая сдвинула срок модернизации еще на год, а не выполнивших требования закона в МТИ обещали ликвидировать.

Дополнительный год, похоже, не помог. В конце июня предприниматели, представляющие интересы рыночных торговцев, провели пресс-конференцию в Алматы. Их цель – продление переходного периода. По словам Елены Мотькиной, председателя Независимого профсоюза по защите малого и среднего бизнеса Алматы, половина рынков города все также не модернизирована, в том числе потому, что акиматы не продлевают им сроки аренды земельных участков. Также у рынков нет возможности одномоментно собрать достаточно денег, стройматериалов и строителей.

«Для того чтобы правильно истолковать норму закона, надо целую компанию юристов нанимать. Закон есть, а комментария-толкования к нему нет. Все между строк прописано. Это не этап модернизации, а ее конец. Программа сырая, она лишена всякой логической последовательности. Подсунули президенту проект закона, он подписал, и теперь ссылаются на то, что он его подписал», – охарактеризовала ситуацию юрист рынка «Рахат» Жамиля Туленова.

Через несколько дней после этого в НПП «Атамекен» сообщили, что МТИ вновь продлило сроки модернизации, теперь до 2025-го. «Мы вместе с НПП отработали этот вопрос. В законопроекте прописывается срок модернизации – до 1 января 2025 года. Никто сегодня не говорит, что вас закроют», — процитировали вице-министра торговли Армана Шаккалиева в НПП «Атамекен».

Сектор торговли избежал стрессового сценария в краткосрочной перспективе (на Алматы, Шымкент и Астану приходится около 37% оборота розничной торговли на рынках (2021)), но сохраняет высокую неопределенность относительно перспектив за горизонтом 2025-го.

Государственная политика в отношении рынков хорошо укладывается в общую логику долгосрочных усилий вывода национальной экономики из тени: по данным официальной статистики, в 2021-м (последний расчетный год) уровень ненаблюдаемой экономики оценивался в 19,8% ВВП, из которых 2,8% – доля торговли. Для сравнения: в 2017 году теневая экономика составляла 28,8% ВВП, в том числе 8,9% – теневая торговля.