Беззалоговые кредиты, основанные на новых скоринговых моделях и IT-технологиях, стимулируют кредитование МСБ – на это указывают результаты обзора сектора, подготовленного Kursiv Research.

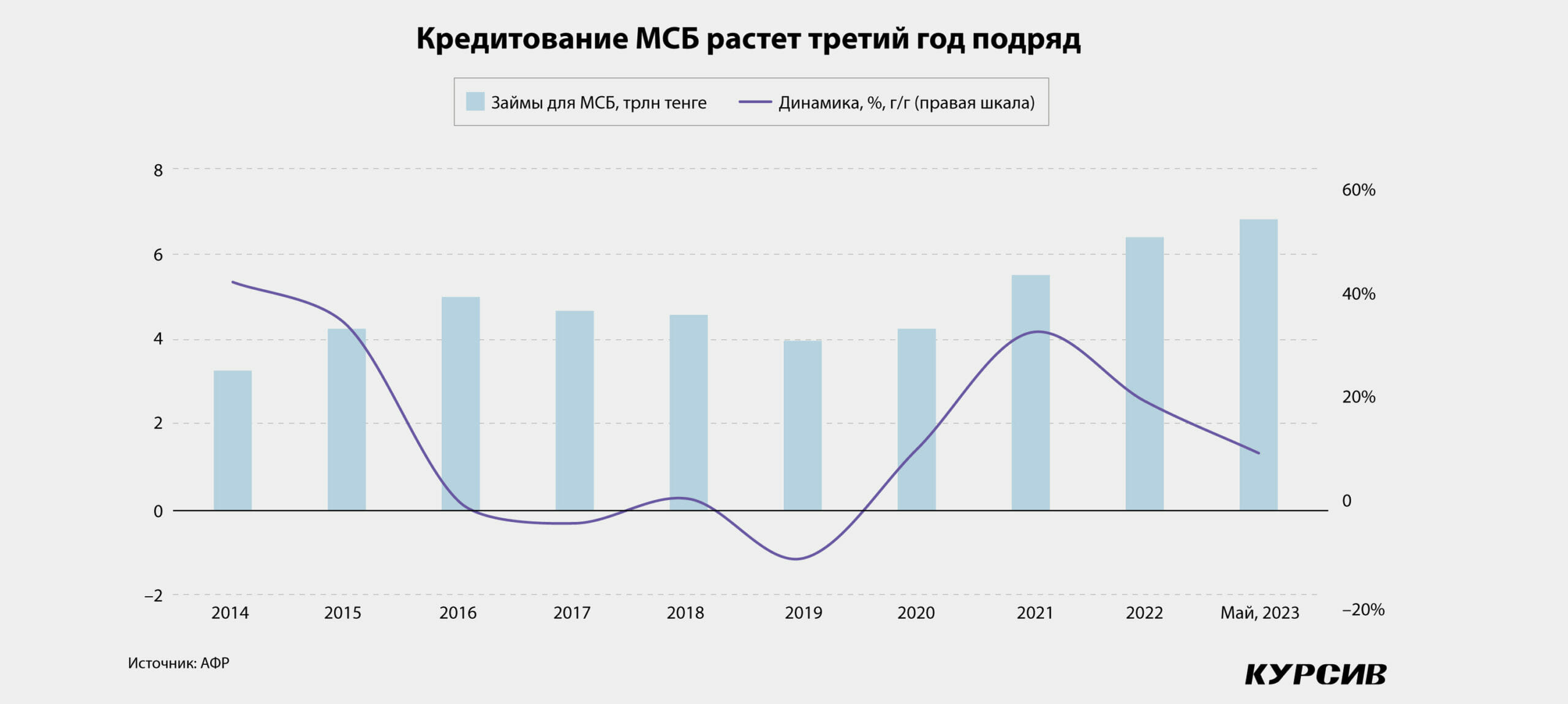

Банковское кредитование малого и среднего бизнеса пребывало в рецессии четыре года подряд – с 2016-го по 2019-й. Коммерческие банки предпочитали зарабатывать на более маржинальном потребительском кредитовании. Но последние три года кредитование МСБ вновь на подъеме.

Поначалу портфель кредитов МСБ рос благодаря господдержке во время пандемии, которая продолжилась и в постковидный период. Затем положительную динамику поддержали цифровые бизнес-займы. В прошлом и нынешнем году сразу несколько банков анонсировали собственные цифровые кредиты для бизнеса.

Рыночное кредитование дороже льготного, но у первого есть другие конкурентные преимущества. Крупные игроки вооружились новыми скоринговыми моделями, которые основаны на IT-технологиях – они позволили заметно упростить неценовые условия кредита. Заявление на кредит подается онлайн, иногда достаточно заполнить всего одно поле. Предпринимателю не надо ждать неделю, чтобы узнать решение, на это теперь уходит меньше часа. Некоторые банки не требуют залога, даже предлагая достаточно крупную по меркам МСБ сумму. Все эти факторы вместе и стимулируют рост портфеля кредитования МСБ.

Облегчить неценовые условия

Чтобы выяснить, как меняется ландшафт кредитования малого и среднего предпринимательства, Kursiv Research проанализировал растущее предложение банков для МСБ. Для этого мы изучили сайты десяти крупнейших коммерческих банков (по объему общего портфеля по итогам 2022 года), чтобы выделить наиболее привлекательные для МСБ рыночные продукты.

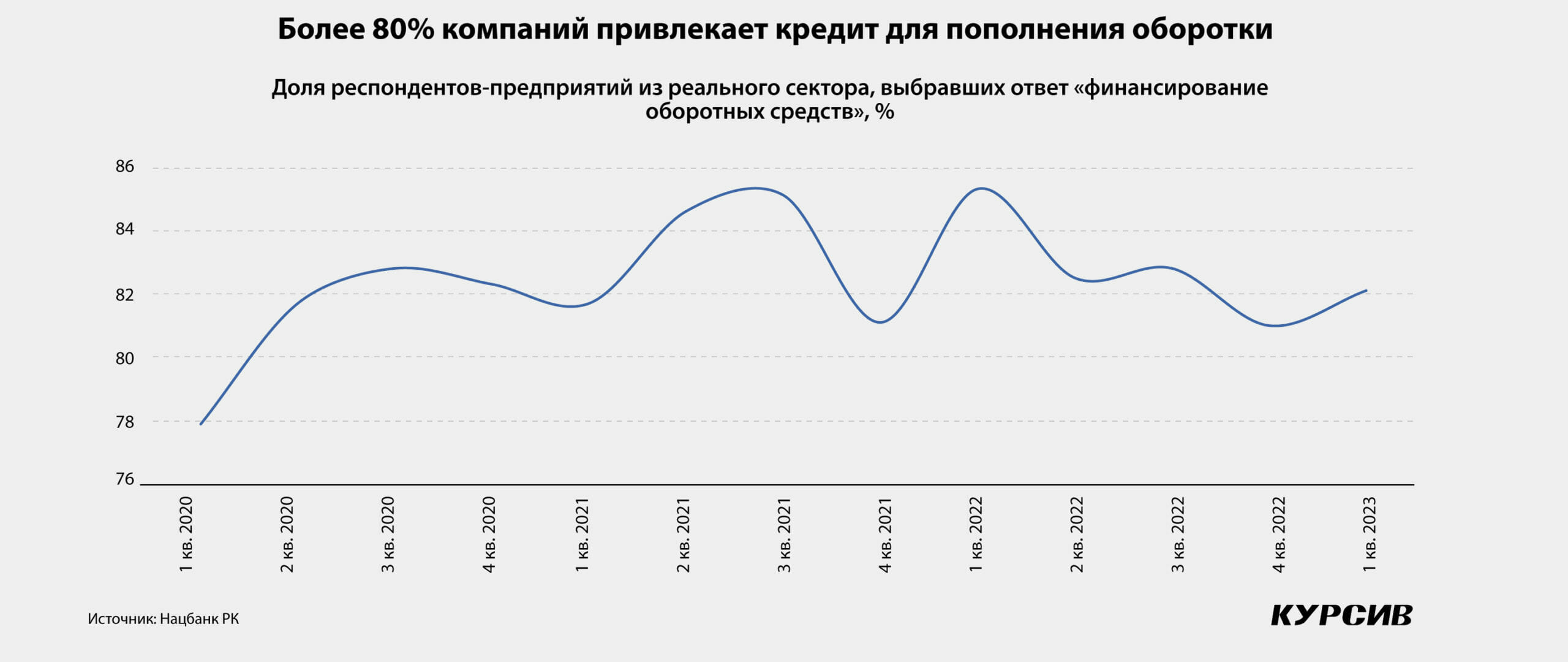

Из продуктовой линейки мы остановились на самом востребованном – кредите на пополнение оборотных средств без предоставления залога. Выбор этого продукта был обусловлен наблюдениями Национального банка РК. Регулятор ежеквартально публикует Конъюнктурный обзор по результатам опроса предприятий реального сектора экономики. Около 80% респондентов – представители малого и среднего предпринимательства, поэтому не будет грубой ошибкой транслировать на сегмент МСБ итоги этого опроса.

С 2020 года Нацбанк РК публикует распределение ответов на вопрос о целях привлечения бизнесом заемных денег. С того момента фиксируется одна ситуация: большинство компаний (более чем 80% респондентов) отмечает «финансирование оборотных средств» в качестве ключевой цели привлечения заемных денег. К примеру, по итогам I квартала 2023 года 85,3% респондентов привлекли заем для финансирования оборотных средств, 7,5% – для инвестирования в основные средства, 3,5% – рефинансировали предыдущий кредит.

Отечественный бизнес традиционно считает заем дорогим, как раз это, по его мнению, тормозит кредитование. Еще одним сдерживающим фактором, согласно опросам Нацбанка, являются так называемые неценовые условия кредита: предельная сумма и срок займа, также требования к залогу и финансовому состоянию предприятия. В начале 2022 года индекс ценовых условий, формируемый на основе ответов респондентов, начал приближаться к 45. В начале текущего года наблюдаются положительные сдвиги – показатель приближается к значению 50 (чем выше (ниже) диффузионный индекс от уровня 50, тем выше (ниже) темпы роста (падения) показателя).

Возможно, на позитивные изменения повлияли новые кредитные продукты с более упрощенными неценовыми условиями. В прошлом году несколько банков презентовали рынку кредитные продукты, скоринговая модель которых построена на цифровых решениях. Благодаря этому для оформления бизнес-кредита не нужно собирать кипу бумаг, решение принимается за короткое время, при этом некоторые банки готовы предоставить довольно крупную для МСБ сумму денег без залога.

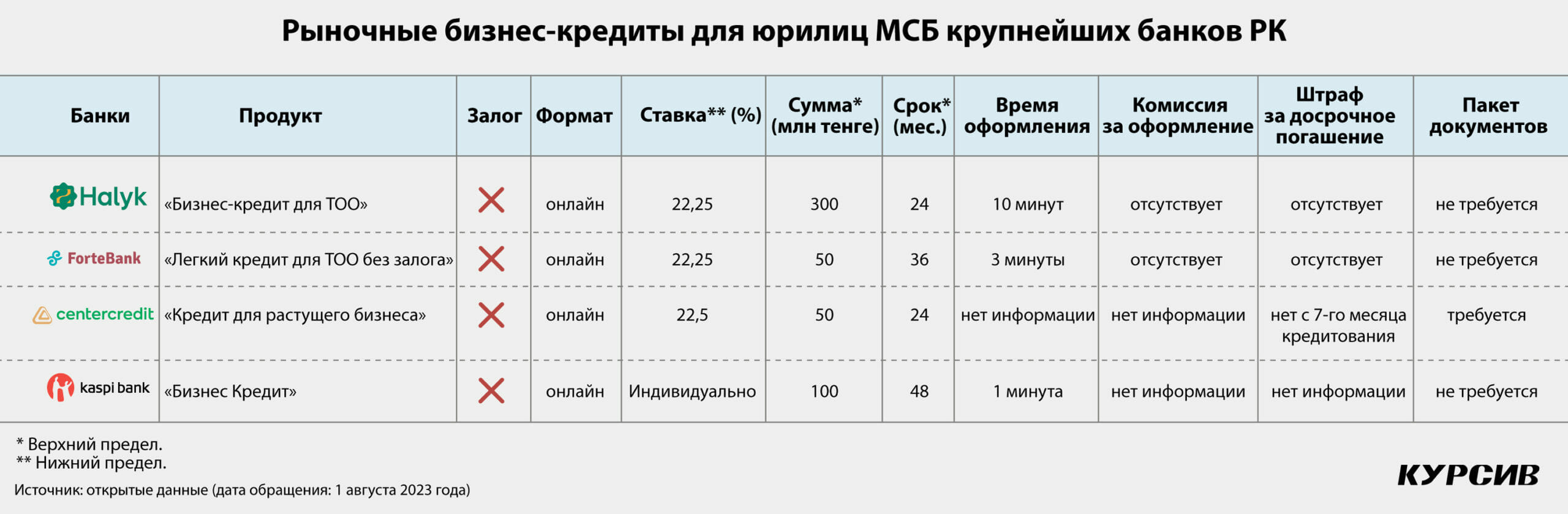

Продукты, которые попали в фокус нашего обзора, ранжированы в первую очередь по стоимости займа. Тем не менее учитывались и другие условия: предельная сумма и время оформления, санкции за досрочное погашение.

Быстро, легко, много

Сайты четырех из десяти крупнейших банков содержат информацию о беззалоговых кредитах на пополнение оборотных средств, которые выдаются ТОО.

В этом сегменте самым привлекательным как по стоимости, так и по максимальной сумме является продукт Halyk Bank «Бизнес-кредит для ТОО». Крупнейший банк страны предлагает заем до 300 млн тенге. Столь большой суммы нет ни у одного казахстанского БВУ. Годовая ставка начинается с 22,25%, срок кредитования – до 24 месяцев.

Halyk Bank презентовал этот продукт в апреле 2022 года. Его неценовые преимущества базируются на IT-технологиях и на новой скоринговой модели. Благодаря этому кредит оформляется онлайн, а банк не требует каких-либо документов от клиента – необходимые документы автоматически подгружаются платформой.

Заявление на кредит достаточно подать через Onlinebank. Решение принимается в течение одной минуты, а на весь процесс уходит не более 10 минут.

«Компании, даже получив отказ по нашему процессу, не успеют на нас обидеться, поскольку быстрый отказ лучше долгого обещания, а для бизнеса очень важно быстро понимать свои перспективы», – сообщают в Halyk Bank.

Другие неценовые условия этого онлайн-кредита формируют солидарное конкурентное преимущество: отсутствует комиссия за оформление, штрафы за полное или частичное погашение. Добавим, что досрочное погашение кредита также осуществляется в цифровом формате.

Спрос на этот продукт со стороны МСБ превысил ожидания банка. Halyk, запуская в апреле 2022-го цифровой беззалоговый кредит для ТОО, ставил задачу до конца того года предоставить с его помощью финансирование не менее 500 малым и средним компаниям. Задача была перевыполнена в два раза. Если взять показатель за целый календарный год с момента запуска, то посредством цифрового беззалогового процесса предприятия МСБ инвестировали в свой бизнес чуть более 40 млрд тенге. Продуктом воспользовались свыше 1,5 тыс. предпринимателей. В Halyk рассчитывают к концу текущего года с помощью сервиса цифрового беззалогового кредитования поддержать не менее 5 тыс. компаний МСБ, инвестировав в их бизнес дополнительно до 86 млрд тенге.

Цифровые кредиты для ТОО предлагают еще три банка (из десяти крупнейших), но отличающиеся как суммой, так и ставкой.

У Forte продукт «Легкий кредит для ТОО без залога», процент по нему стартует от 22,25%. Клиенту не нужно посещать отделение, для подачи заявки понадобятся компьютер и специализированная программа NCALayer, а также работающая электронная цифровая подпись. Банк принимает решение на семь минут быстрее, чем в Halyk. Но другие неценовые условия чуть хуже: максимальная сумма составляет 50 млн тенге, и необходимо, чтобы заемщик обслуживался в банке последние шесть месяцев. Дополнительные неценовые условия: заявленное время оформления составляет три минуты, также отсутствуют комиссии за выдачу и штрафы за досрочное погашение. Но не все процедуры цифровизированы: для досрочного погашения необходимо написать соответствующее заявление в филиале банка.

В арсенале Банка ЦентрКредит беззалоговый заем для ТОО – «Кредит для растущего бизнеса», который, как указано на сайте, имеет «возможность подачи заявки онлайн». Банк обещает быстрое принятие решения о финансировании, но не конкретизирует, сколько это займет времени.

На сайте БЦК указано, что стоимость кредита начинается с 22,5%, если срок не превышает 12 месяцев. С увеличением срока растет и процентная ставка: от 12 до 18 месяцев – 23,75%, от 18 до 24 месяцев – 25,25%. Банк не взимает штраф за частичное/досрочное погашение после седьмого месяца кредитования.

Максимальный лимит по продукту «Бизнес Кредит» от Kaspi может достигать 100 млн тенге. Ставка рассчитывается индивидуально и зависит от срока и суммы кредита. Добавим, что, согласно заявленной банком информации, если у клиента есть кредит в Kaspi, «оформленный в рамках кредитной линии, то переплата по нему составит 8,9% от суммы кредита при стандартных условиях погашения за шесть месяцев». По нашим подсчетам, при заявленных условиях в годовых ставка может составить 30%.

Из существенных неценовых условий можно выделить время оформления – заявлено, что клиенту потребуется одна минута, чтобы узнать решение банка. Добавим, что кредит доступен для бизнеса, если выполняется одно из условий: компания подключена к Kaspi Pay, активно принимает оплату с Kaspi QR или со Smart POS, а также присутствует в магазине на Kaspi.kz.

Каждому индивидуально

Помимо юрлиц беззалоговые бизнес-кредиты доступны и для индивидуальных предпринимателей – крупнейший сегмент в структуре МСБ (почти 70%, если считать действующих ИП). Была собрана информация о беззалоговых кредитах, выдаваемых на развитие бизнеса, инвестиции и пополнение оборотных средств.

Сайт шести из десяти крупнейших банков содержит информацию о бизнес-кредите ИП, который оформляется онлайн и без предоставления залога.

Три банка – Halyk, Kaspi и Jusan – придерживаются подхода, когда годовая ставка рассчитывается индивидуально для каждого клиента. Продукт «Бизнес Кредит» от Kaspi, который описывался выше, доступен и для индивидуальных предпринимателей с аналогичными неценовыми условиями. Максимальная сумма в 100 млн тенге, по всей видимости, доступна для ИП со значительными оборотами.

Аналогичную предельную сумму предлагает Jusan. «Онлайн-кредит» оформляется в мобильном приложении Jusan Business. Заявлено, что кредит выдается без анализа финансового положения. И для оформления нужны только удостоверение личности и счет в Jusan Business.

Halyk предлагает «Кредит для ИП на развитие бизнеса» с предельной суммой 30 млн тенге. Максимальный срок составляет 60 месяцев, если заем выдается на инвестиции (24 месяца, если на развитие бизнеса). Весь процесс оформления займа проходит в режиме онлайн, на рассмотрение заявки затрачивается не более пяти минут: клиенту необходимо идентифицировать себя через eGov или приложение Onlinebank для бизнеса. Для заполнения достаточно указать ИИН и дату регистрации ИП вместе с кодом ОКЭД.

При положительном решении клиенту нет нужды посещать физическое отделение – деньги перечисляются на его счет. Ключевое преимущество цифрового кредита ИП от Halyk в том, что заем может получить любой предприниматель, включая тех, кто ранее не обслуживался в этом банке. Если заявку от такого клиента одобряют, то ему автоматически открывается счет в Halyk, также предоставляется доступ к Onlinebank, то есть он становится полноценным цифровым клиентом банка. Еще одно небольшое, но вполне практичное для предпринимателя условие займа: клиент может выбрать любое удобное число месяца для погашения.

Три банка – БЦК, Forte и Freedom – публикуют стартовую ставку по своим займам. Самый дешевый беззалоговый кредит у Freedom Finance Bank (20% годовых), но из всего предложения у него минимальная предельная сумма (10 млн тенге).

Forte предлагает беззалоговый онлайн-кредит ИП по следующей схеме: ставка – от 22,25%, предельная сумма – 20 млн тенге, срок – до 36 месяцев.

БЦК кредитует индивидуальных предпринимателей, предоставляя заем до 20 млн тенге, но под чуть более высокую ставку – от 24,5%.

Обзор рыночных продуктов от 10 крупнейших по портфелю игроков показал, что в сегмент кредитования малых и средних компаний с новым продуктом – беззалоговый онлайн-заем – вышли четыре банка (по крайне мере, их сайты содержат информацию о займах). В сегменте кредитования индивидуальных предпринимателей шесть банков предлагают беззалоговые онлайн-займы.

Технологические решения позволили значительно упростить неценовые условия бизнес-кредитов, что стало одной из причин роста кредитования МСБ. Цифровые рыночные продукты нередко дороже, чем льготные кредиты от государства, но для малого и среднего предпринимательства, которое хронически страдает от нехватки свободных денежных средств (для покрытия кассового разрыва, обеспечения тендера, закупки сырья и прочее), стоимость кредитных денег, особенно на краткосрочном горизонте, не всегда важна. Более того, не все субъекты малого и среднего предпринимательства подходят для участия в госпрограммах. Набор этих факторов и сформировал спрос на «быстрые», «легкие» рыночные продукты.

Крепкая государственная рука

Больше трех лет назад разразился коронакризис. Казахстанский кабмин, чтобы поддержать бизнес, пострадавший от карантинных мер и режима ЧП, увеличил объем льготного кредитования.

В марте 2020 года была запущена Программа льготного кредитования субъектов МСП. К участию были допущены 12 коммерческих банков, подтвердивших свою финансовую состоятельность. По программе, бюджет которой на первых порах составил 600 млрд тенге, предоставлялся льготный заем на пополнение оборотных средств (сроком до 12 месяцев и ставкой до 8% годовых). Юрлица могли рассчитывать на кредит до 3 млрд тенге, индивидуальные предприниматели – до 50 млн тенге. В октябре 2020 года бюджет льготного кредитования увеличился на 200 млрд тенге, а срок программы был продлен до конца 2021 года.

Также был увеличен бюджет программы «Экономика простых вещей», подразумевающей субсидирование процентной ставки (конечная ставка – не выше 6% годовых). Дополнительные 600 млрд тенге довели ее бюджет до 1 трлн тенге.

Мягкая денежно-кредитная политика придала кредитованию МСП положительную динамику, которая не наблюдалась в предыдущие четыре года. Банковский портфель кредитов МСБ по итогу года вырос на 7,2%, достигнув в абсолютных значениях 4,2 трлн тенге (данные АРРФР). Портфель займов вырос на фоне спада в экономике на 2,6%.

Экономика РК в 2021 году вышла из кризиса (ВВП увеличился 3,2%), госполитика по поддержке бизнеса, включая комплекс антикризисных мер, инициированных в пандемию, продолжилась. На этом фоне банковский портфель кредитов МСБ вырос до 5,5 трлн тенге, прибавив 29,2%.

Положительная динамика осталась высокой по итогам 2022 года: портфель кредитов МСБ увеличился почти до 6,4 трлн тенге, прирост составил 16,3%. Программа льготного кредитования субъектов МСП завершилась в 2021 году. Однако в 2022-м господдержка пополнилась мерами развития предпринимательства в регионах: стартовало льготное кредитование под 5% в моногородах, малых населенных пунктах и селах, также была запущена региональная программа поддержки МСБ по ставке от 1%, а также льготное кредитование под 5% для западных и южных регионов страны.

Господдержка не единственный фактор роста банковского кредитования МСБ. К примеру, из последнего нацбанковского Отчета о финансовой стабильности Казахстана следует, что в 2021 году, когда банковский портфель кредитов вырос на треть, выдача займов по двум на тот момент ключевым госпрограммам поддержки МСБ – Программа льготного кредитования субъектов МСП и «Экономика простых вещей» – составила 8,9% от общего объема новых займов юрлицам (в 2020-м – 10,7%).