Freedom Finance Global назвал крупнейшие хэдж-фонды мира и их подходы к инвестированию

По состоянию на 2023 год глобальная индустрия хедж-фондов выросла до $5 трлн активов под управлением (AUM). Ее ведущие представители привлекают значительный капитал от состоятельных людей, семейных офисов, пенсионных фондов, что делает их крупными игроками в финансовом мире. Аналитик брокерской компании Freedom Finance Global Тамерлан Абсалямов исследовал стратегии и подходы к инвестированию ведущих хедж-фондов мира и назвал «самые богатые» из них. Его аналитическая статья оказалась в распоряжении «Курсива».

Тамерлан Абсалямов утверждает, что знание стратегий хедж-фондов и их ведущих активов дает несколько преимуществ. В первую очередь, по его словам, это предполагает уникальный взгляд на логику опытных инвесторов, которые имеют доступ к обширным исследованиям и ресурсам. Благодаря этому можно разобраться в рыночных тенденциях, потенциальных инвестиционных возможностях и методах управления рисками. Во-вторых, понимание структуры активов хедж-фондов поможет понять, какие акции или активы считаются привлекательными в данный момент.

«Такие данные способствуют принятию более взвешенных инвестиционных решений. Понимая стратегии хедж-фондов, отдельные вкладчики могут получить ценную информацию о сложном мире крупных финансов и оптимизировать собственные инвестстратегии», – пишет аналитик Freedom Finance Global.

Он поясняет, что в отличие от взаимных фондов хедж-фонды могут гибко использовать различные методы инвестирования, включая кредитное плечо, короткие продажи и торговлю деривативами. Эта гибкость позволяет указанным фондам ориентироваться в различных рыночных условиях и потенциально получать прибыль как в «бычьем», так и «медвежьем» циклах.

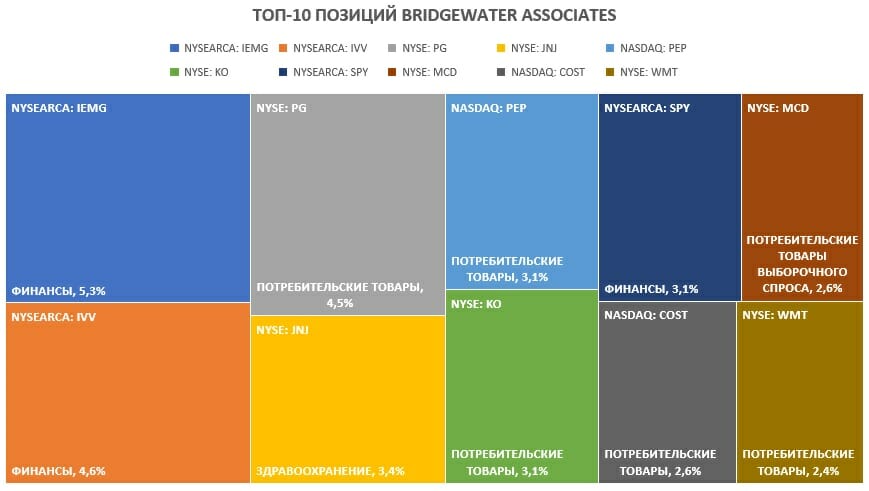

Bridgewater Associates

Крупнейшей управляющей инвесткомпанией мира Абсалямов называет Bridgewater Associates. Сумма активов под ее управлением составляет $124 млрд. Компания основана Рэем Далио в 1975 году и известна своим макроэкономическим подходом. Один из ее флагманских фондов – «всепогодный» – стремится обеспечить стабильную прибыль в различных экономических сценариях.

«Макроэкономический подход фирмы включает в себя тщательный мониторинг мировых экономических тенденций, политических событий и направленности деятельности центрального банка. Эта информация помогает компании позиционировать свои портфели для различных экономических сценариев, будь то периоды роста, инфляции или рецессии. Основатель Bridgewater Associates Рэй Далио также известен своими «Принципами» – в одноименной книге изложена философия управления и инвестирования фирмы», – отметил Абсалямов.

Renaissance Technologies

На втором месте, по данным аналитика, находится управляющая компания Renaissance Technologies с суммой активов под управлением в $106 млрд. Фирма, основанная Джеймсом Саймонсом в 1982 году, является пионером в области количественного инвестирования. Ее фонды используют сложные алгоритмы и статистические модели для определения торговых возможностей по нескольким классам активов. Абсалямов подсчитал, что фонд Medallion с момента своего создания добился удивительной годовой доходности, превышающей 60%.

«Компания использует сложные математические модели и анализ больших данных для выявления закономерностей и тенденций на финансовых рынках. Фонд Medallion, первоначально созданный только для сотрудников и нескольких избранных инвесторов, на протяжении большого количества времени превосходил традиционные хедж-фонды, демонстрируя силу количественных стратегий», – рассказывает аналитик.

AQR Capital Management

Третью строчку занимает AQR Capital Management, активы под управлением которой составляют $94 млрд. Компания известна своими количественными и систематическими стратегиями. С 1998 года она применяет анализ данных и исследования для создания инновационных подходов к различным активам с целью выявления аномалий и факторов, влияющих на доходность. Обслуживая институциональных и индивидуальных инвесторов, AQR предлагает такие инструменты, как взаимные фонды, хедж-фонды и многое другое. Абсалямов отмечает, что AQR – пионер в области количественных финансов, вносящий вклад в академические исследования.

«Компания использует количественные стратегии на основе данных, стремясь манипулировать неэффективностью рынка и факторами, влияющими на доходность. Систематический подход фирмы охватывает акции, фиксированный доход и альтернативы, используя такие составляющие, как стоимость, импульс и качество. AQR делает упор на эмпирические исследования, управление рисками и дисциплинированное построение портфеля. Такая философия сочетает в себе инновации и академическую строгость, предлагая клиентам разнообразные решения для долгосрочного успеха в меняющейся финансовой среде», – отмечает Тамерлан Абсалямов.

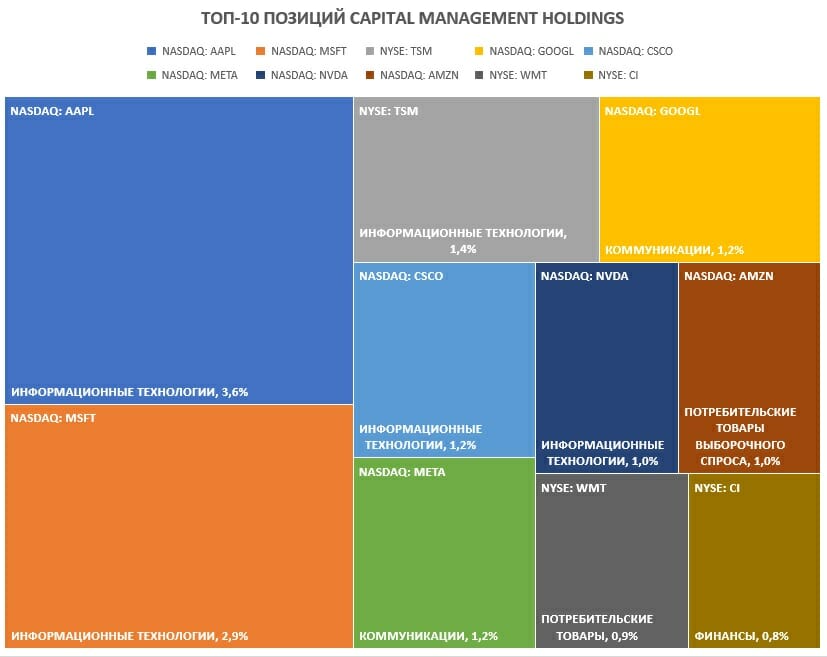

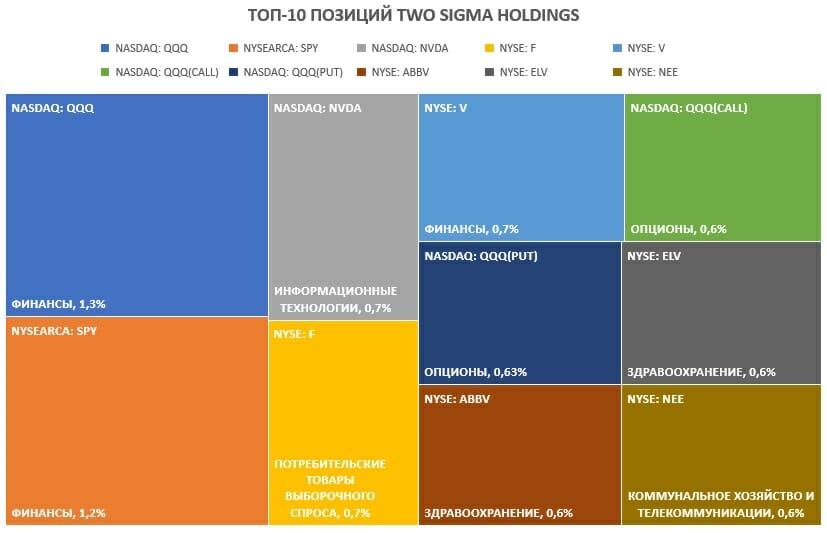

Two Sigma Investments

Технологическая управляющая компания Two Sigma Investments была создана Джоном Овердеком и Дэвидом Сигелом в 2001 году. Активы под ее управлением составляют $70 млрд. Она входит в пятерку крупнейших управляющих инвесткомпаний мира. Two Sigma в значительной степени полагается на количественные стратегии, основанные на данных, и алгоритмы машинного обучения. Фирма активно исследует альтернативные источники данных, такие как спутниковые снимки и настроения в социальных сетях, чтобы получить преимущество на рынке.

«Ее алгоритмы просеивают огромные объемы данных, включая финансовые отчеты, экономические показатели и другие источники информации», – добавил аналитик.

Citadel

Диверсифицированная инвестиционная компания Citadel LLC, основанная Кеннетом Гриффином в 1990 году, специализируется на количественных и фундаментальных стратегиях. Фирма занимается торговлей акциями, опционами и различными рыночными операциями, уделяя при этом значительное внимание управлению рисками. Сумма активов под ее управлением составляет $62 млрд.

«Для компании характерен гибридный подход. Торговая деятельность фирмы охватывает акции, опционы и другие инструменты, а ее исследовательские группы проводят углубленный анализ отдельных финансовых организаций и рыночных тенденций. Акцент Citadel LLC на управлении рисками обеспечивает сбалансированное и контролируемое воздействие на различные активы», – пишет Абсалямов.

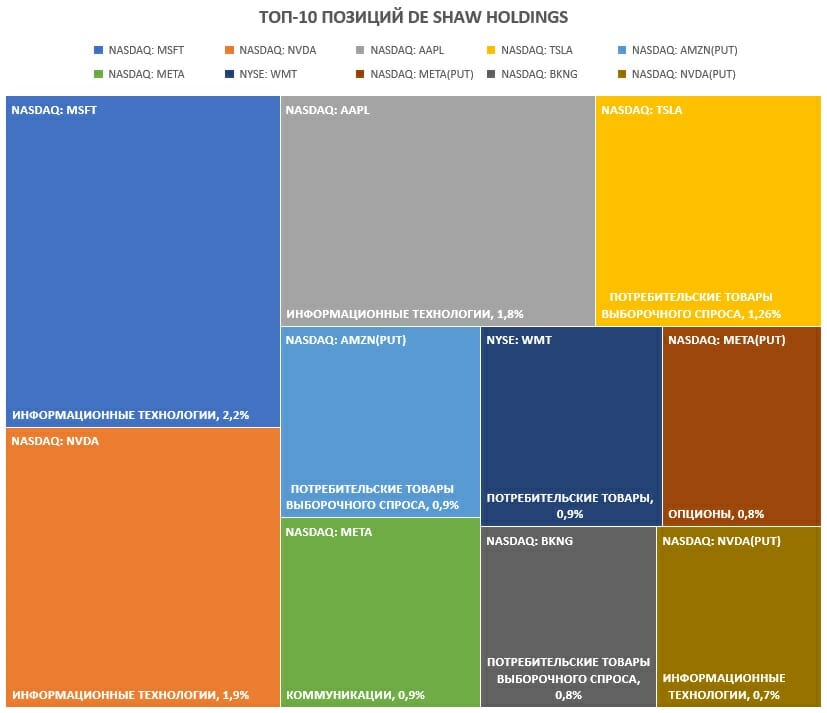

D. E. Shaw & Co

Компания D. E. Shaw & Co, основанная Дэвидом Э. Шоу в 1988 году, известна новаторским количественным подходом, сочетающим математические модели с человеческим анализом. Активы под ее управлением составляют $60 млрд. Стратегии фирмы, основанные на исследованиях, направлены на достижение стабильной прибыли при эффективном управлении рисками.

«Исследовательские группы фирмы разрабатывают собственные модели, помогающие определить выгодные инвестиционные возможности, а сильный акцент на управлении рисками обеспечивает эффективный контроль потенциальных убытков», – говорит аналитик.

По его словам, каждая из этих компаний заняла свою нишу в различных классах активов. Среди четырех основных категорий, названных аналитиком, акции, инструменты с фиксированной доходностью, товары и недвижимость.

- Акции. Bridgewater Associates, AQR Capital Management и Citadel LLC являются видными игроками на рынке акций с диверсифицированными портфелями, охватывающими различные отрасли. Они извлекают выгоду как из длинных, так и коротких позиций по акциям.

- Инструменты с фиксированной доходностью. Renaissance Technologies LLC и D. E. Shaw & Co. вкладывают значительные средства в ценные бумаги с фиксированным доходом, включая государственные облигации и корпоративные долговые обязательства. Разработанные ими количественные модели помогают в оценке кривых доходности, тенденций процентных ставок и кредитных рисков для оптимизации портфелей с фиксированным доходом.

- Товары. Bridgewater Associates имеет значительное присутствие на рынке товаров, делая стратегические ставки на такие ресурсы, как золото, нефть и сельскохозяйственная продукция. Макроэкономический анализ компании позволяет предвидеть динамику спроса и предложения, а также геополитические факторы, влияющие на цены на сырьевые товары.

- Недвижимость. Citadel LLC и D. E. Shaw & Co. также вкладывают значительные средства в сектор недвижимости. Используя количественные модели и фундаментальные исследования, они выявляют привлекательные возможности коммерческой и жилой площади, стремясь извлечь выгоду из дохода от аренды и прироста капитала.

В заключение Абсалямов предупредил, что важно подходить к вложениям средств с осторожностью, учитывая индивидуальные обстоятельства и цели. Но в целом понимание рисков стратегий хедж-фондов в совокупности с использованием собственного подхода может помочь инвесторам стать более успешными и получить прибыль, считает аналитик.