Индекс KASE продолжает бить рекорды

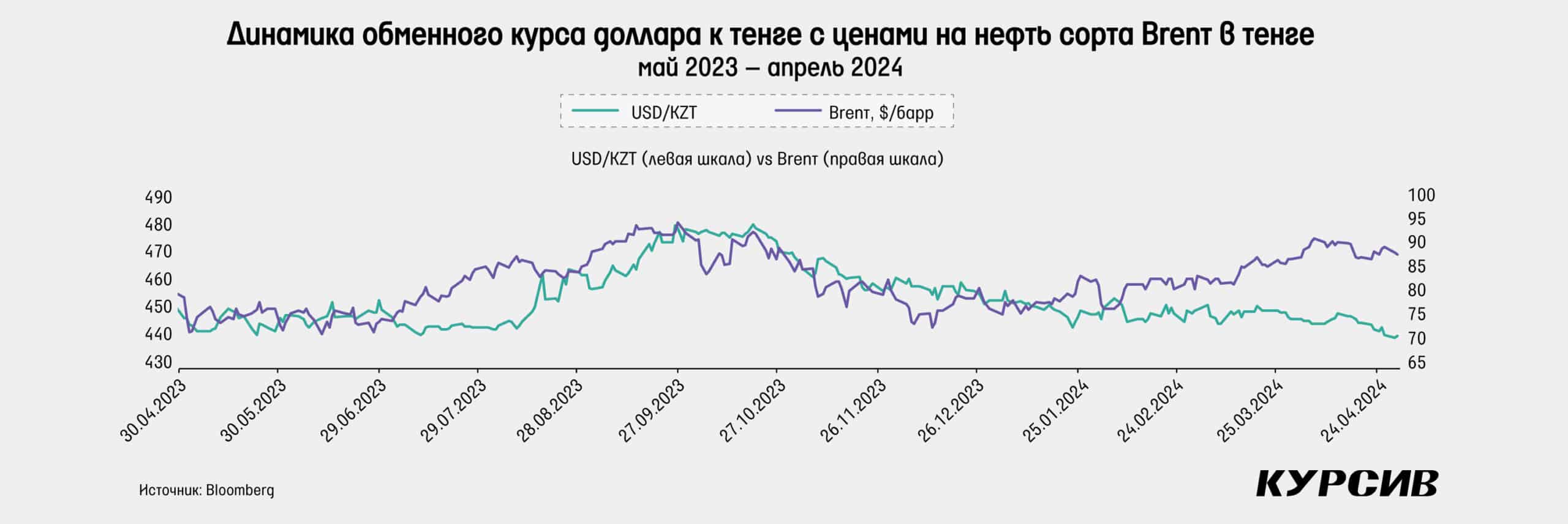

В апреле цены на нефть сорта Brent незначительно выросли на 1% и достигли $87,9 за баррель. При этом к середине месяца Brent уходил выше $92, чего не происходило с октября прошлого года. В начале апреля рост по большей части происходил на фоне увеличения геополитической напряженности: атаки украинских дронов на российский топливно-энергетический комплекс, ракетные атаки третьего крупнейшего производителя нефти ОПЕК в лице Ирана в сторону Израиля, а также ожидание возможного военного ответа Израиля. Тем не менее страсти улеглись, рынки трезво оценили маловероятность дополнительных санкций на иранскую нефть со стороны США, и в начале второй половины апреля цены резко ушли вниз. А под конец месяца появились сообщения о том, что Египет активно участвует в переговорных процессах между Израилем и Палестиной, тем самым увеличив вероятность снижения геополитической напряженности в регионе.

Индекс KASE в апреле упал на 1,2% после пяти месяцев роста подряд. Тем не менее индексу удалось сохранить котировку выше знаковой отметки в 5000 пунктов. Наибольший рост показали акции «КазМунайГаза» и Банка ЦентрКредит. Акции нацкомпании выросли на 7,4% в апреле, вероятно, на фоне неплохой отчетности по итогам 2023 года, которая была опубликована в конце марта. С другой стороны, наблюдается резкое снижение стоимости «Эйр Астаны» и Kaspi.kz.

Авиаперевозчик упал в цене на 10%, Kaspi.kz – на 7,8%. Отметим, что ГДР «Эйр Астаны» на Лондонской фондовой бирже упали на 3,9%. Более заметное снижение котировок на KASE было обусловлено большой разницей цены относительно ГДР, которая сохранялась в конце марта.

Тенге продолжает укрепляться

Тенге в апреле укрепился к доллару на 1,3%, последнее значение обменного курса составило 442,4 тенге, а в моменте курс падал до 440,55 тенге. В последний раз настолько сильный тенге фиксировался в июле 2023 года. В целом пара доллар/тенге находится в устойчивом нисходящем тренде, который длится с ноября прошлого года. В начале мая курс продолжил движение вниз, уйдя ниже 440 тенге и тем самым приблизившись к горизонтальной поддержке. Высока вероятность локального отскока верх от этой поддержки в рамках нисходящего тренда.

В апреле Нацбанком было продано $1,06 млрд из Нацфонда, а нетто-продажи за вычетом покупок валюты для ЕНПФ составили $556 млн. Этот показатель более чем в 2 раза больше, чем в феврале и марте. Укрепление тенге продолжается, несмотря на увеличение/уменьшение объемов продаж валюты. В мае планируется продать из Нацфонда валюту в размере $750–850 млн, а объемы покупки для ЕНПФ – сохранить на прежнем уровне в $450–500 млн. И даже несмотря на снижение нетто-продаж валюты, тенге продолжает укрепляться в начале мая. Отметим, что за первые два месяца 2024 года импорт Казахстана снизился на 7,4% г/г, а экспорт вырос на 0,4% г/г, что также перекликается с трендом на укрепление тенге.

В апреле российский рубль ослаб примерно на 0,6% к доллару. Первую половину апреля рубль показывал ослабление, к 16 апреля курс впервые с октября 2023 года превысил отметку $94. Снижение, вероятнее всего, было обусловлено ростом геополитической напряженности и смещением даты консенсус-прогноза по снижению ставки ФРС. Тем не менее во второй половине апреля общее повышение риск-аппетита на мировых рынках, а также продление на год обязательной продажи валютной выручки поддержали рубль. К тому же в конце апреля и начале мая был большой период налоговых выплат за март и I квартал. В итоге к концу апреля кросс-курс рубль/тенге упал на 1,9%, закрывшись на уровне 4,74 тенге за 1 рубль, что является самым минимальным значением с октября.

Индекс доллара вырос на 1,8% по итогам апреля, достигнув отметки 106,33 пункта. Доллар демонстрирует рост на мировых рынках четвертый месяц подряд, достигнув ноябрьских максимумов. Одним из основных факторов для этого стали данные по инфляции за март, которая выросла выше ожиданий рынка. На доллар повлияли уже упомянутые рост геополитической напряженности и сдвиг консенсуса рынка касательно первого за долгое время снижения ставки ФРС с июня на сентябрь. Кроме того, японская иена резко ослабла на 4,3% в апреле к доллару, уйдя заметно выше прошлогодних максимумов. В последний раз иена была настолько слабой к доллару в 1990 году. Вероятно, это произошло на фоне того, что ЦБ Японии сохранил ставку на прежнем уровне в 0,1%, хотя он также просигнализировал о повышении ставки в этом году. 11 апреля ЕЦБ сохранил ставку на прежнем уровне в 4,5%, тем не менее сигнализируя о скором снижении ставки. ФРС и Банк Англии провели заседания по ставке в мае, на которых сохранили ставки на прежнем уровне.

Денежно-кредитная политика

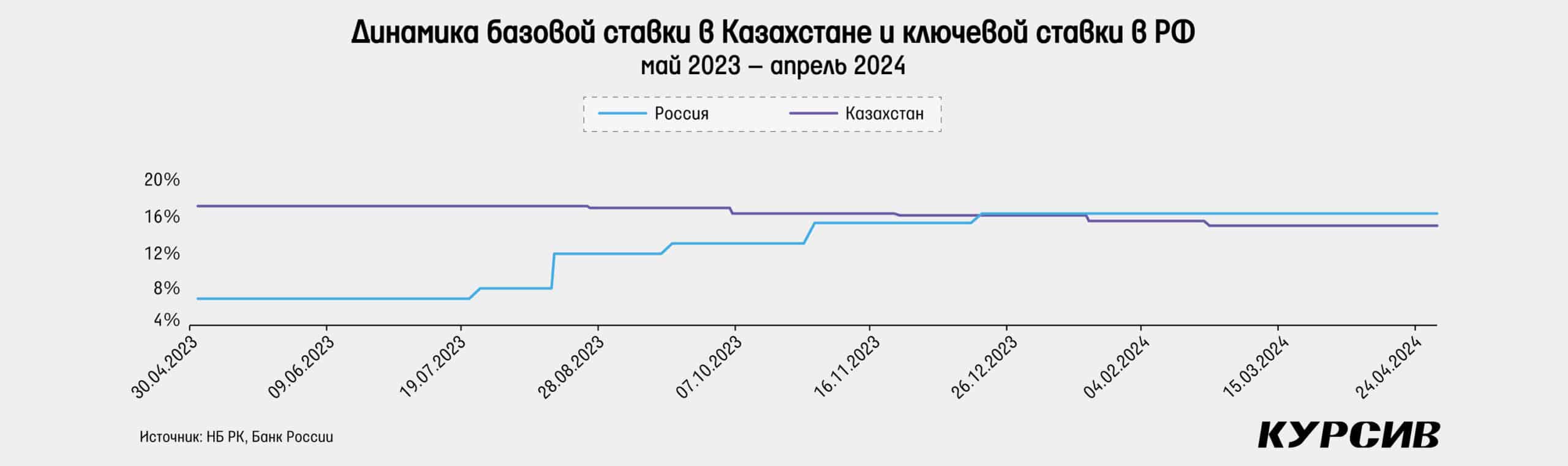

12 апреля Национальный банк провел очередное заседание по базовой ставке, на котором ставка была сохранена на прежнем уровне в 14,75%. Основной фактор для такого решения – снижение годовой инфляции в феврале и марте более медленными темпами, чем ожидалось. Регулятор также отмечает сохранение инфляционных ожиданий на достаточно высоком уровне, несмотря на их некоторое снижение. Если внешний инфляционный фон складывается нейтральным образом, то во внутренней экономике, по мнению Нацбанка, сохраняется инфляционное давление из-за устойчивого внутреннего спроса и незаякоренных инфляционных ожиданий. В пресс-релизе Нацбанк также указывает на то, что в текущих условиях пространство для смягчения денежно-кредитной политики все еще ограниченно. Данное пространство может начать формироваться при стабильном снижении устойчивой части инфляции. Следующее заседание запланировано на 31 мая 2024 года.

26 апреля Центральный банк России провел очередное заседание по ключевой ставке. В третий раз подряд ставка была сохранена на прежнем уровне в 16%. В пресс-релизе регулятор отмечает, что, несмотря на ослабление текущего инфляционного давления, оно остается высоким. По мнению ЦБ, инфляция будет возвращаться к цели несколько медленнее февральских ожиданий из-за сохранения повышенного внутреннего спроса. В итоге ЦБ считает, что для возвращения инфляции к целевым 4% потребуются более жесткие денежно-кредитные условия относительно прогнозов. Был повышен прогноз по средней ключевой ставке с 13,5–15,5 до 15–16% в 2024 году и с 8–10 до 10–12% в 2025 году. Кроме того, был повышен прогноз по инфляции на конец 2024 года с 4–4,5 до 4,3–4,8%, тогда как на конец 2025 и 2026 годов прогноз остался на прежнем уровне 4%. Следующее заседание по ставке запланировано на 7 июня.

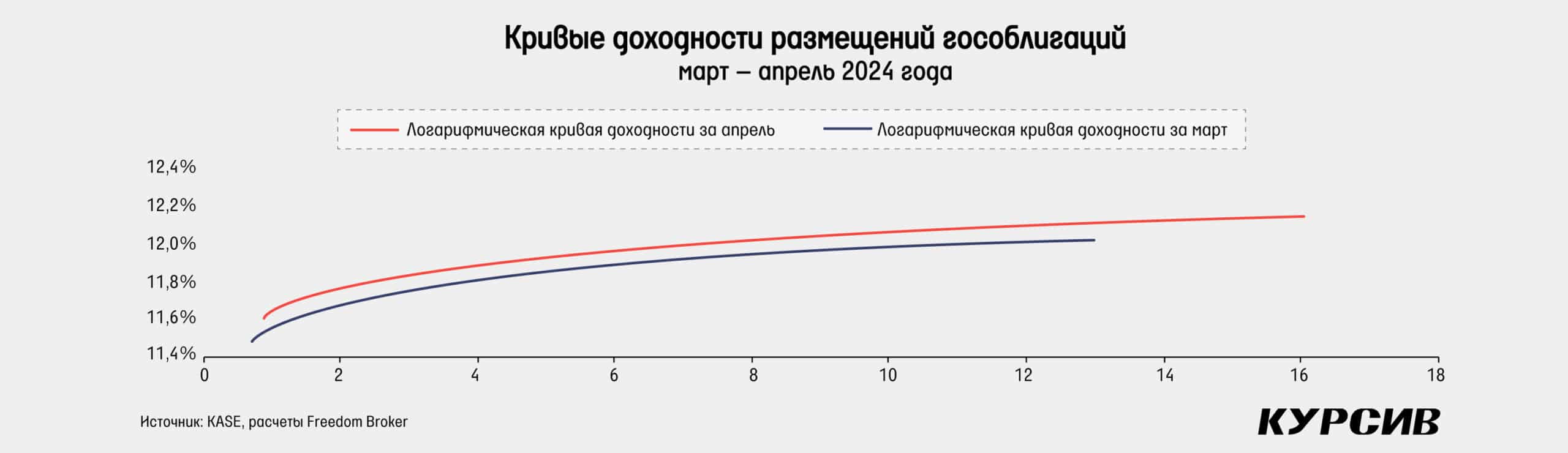

На долговом рынке Казахстана в апреле доходность при размещениях государственных облигаций немного выросла. Так, по 2-летним бумагам доходность увеличилась на 14 базисных пунктов, а по 6-летним – на 16 б. п.

Последний аукцион по месячным нотам Национального банка показал доходность в 13,2855%, что все еще ниже базовой ставки в 14,75%, но немного выше показателя начала апреля в 13,163%. Повысилась также ставка РЕПО TONIA: с 13,91% в конце марта до 14,23% в конце апреля. Однако в моменте ставка падала до 12,92%, что является самым низким значением с июля 2022 года.

На локальном облигационном рынке России доходность ОФЗ заметнее всего выросла по среднесрочным бумагам, тогда как по краткосрочным и долгосрочным бумагам изменение было небольшим. Так, доходность 10-летних облигаций выросла с 13,26 до 13,59%, а по 7-летним бумагам – с 13,19 до 13,89%. А вот по однолетним бумагам рост доходности составил лишь 11 базисных пунктов. Форма кривой продолжает оставаться в виде «обратно горбатой», то есть доходность у коротких и длинных бумаг выше, чем у среднесрочных бумаг. Тем не менее апрельская динамика немного нормализовала форму кривой.

Резкое замедление роста цен на продукты

Годовая инфляция в апреле снизилась с 9,1 до 8,7%, а месячная инфляция составила 0,6% м/м, что на 30 б. п. меньше прошлогоднего результата. В сравнении с мартом месячная инфляция замедлилась на 10 б. п.

Отметим резкое снижение месячного роста цен на продовольственные товары до 0,3% м/м. В последний раз столь низкий рост цен на продукты питания в апреле был в 2015 году. Второй месяц подряд продолжается также существенное снижение месячного роста цен на платные услуги: с 1,7% в феврале и 1,1% в марте до 0,7% м/м. Тем не менее это на 30 б. п. выше, чем в апреле 2023 года, и на 40 б. п. выше среднего значения за предыдущие 10 лет. Непродовольственные товары также выросли в цене на 0,7% за апрель. Это на 60 б. п. меньше, чем в 2023 году, и в целом находится в пределах нормы за последние 12 месяцев. Пространство для дальнейшего снижения годовой инфляции в мае и июне ограниченно на фоне низкой базы прошлого года. Тем не менее дальше многое будет зависеть от того, каким будет рост цен на платные услуги, которые могут стать катализатором дальнейшего снижения годовой инфляции ниже 8% к осени этого года.

Доходность гособлигаций показывает небольшой рост

На рынке государственных облигаций Казахстана в апреле состоялись сразу 27 размещений на общую сумму около 616 млрд тенге. Это на 46% больше мартовского результата, но на 8% меньше, чем в прошлогоднем апреле. Средневзвешенный спрос на предложение резко снизился с 255 до 149%. По многим размещениям Минфину не удалось продать даже половину запланированного объема. В среднем в апреле было продано 90% от запланированного объема, что является самым низким показателем с ноября 2022 года. Спрос резко уменьшился с началом второй половины апреля. Отметим также небольшое увеличение доходности, что, вероятно, стало ответом на снизившийся спрос. Так, по 6-летним бумагам доходность выросла с 11,96% 16 апреля до 12,12% 30 апреля. За этот период наблюдается также увеличение доходности по 2-летним бумагам с 11,83 до 11,97%. Правда, это не помогло значительно увеличить объемы продаж. По семилетнему выпуску также фиксируется небольшое повышение с 11,99 до 12,1%. И все же по некоторым другим выпускам доходность осталась примерно на прежнем уровне, особенно это касается более долгосрочных бумаг.

В итоге кривая доходности размещений облигаций в апреле показывает небольшой рост. Тем не менее форма кривой остается нормальной, то есть доходность у более коротких бумаг меньше, чем у более длинных бумаг.

Облигации квазигосударственных компаний

В квазигосударственном секторе в апреле состоялись лишь четыре размещения, два из которых пришлись на Казахстанский фонд устойчивости (КФУ), а еще два – на Банк развития Казахстана. Общий объем размещений КФУ составил 10 млрд тенге, что в 3,7 раза меньше, чем было в марте. Средневзвешенный спрос к предложению вырос с 164 до 175%. Оба размещения КФУ оказались со сроком погашения меньше одного года. Доходность по ним составила 12,28–12,35%, что немного меньше доходности предыдущего размещения однолетних бумаг в самом начале марта (12,58%). Скорее всего, снижение больше связано с тем, что сроки погашения апрельских бумаг были заметно меньше одного года и составляют 9–10 месяцев. Банк развития Казахстана второй месяц подряд размещает облигации на бирже. В этот раз было привлечено 25,9 млрд тенге в двух коротких размещениях со сроком погашения до одного года. Причем компания привлекла долларовое финансирование с доходностью 5,5%. Тем не менее БРК не удалось продать все облигации. В первом случае было продано 87% от запланированного объема, а во втором – лишь 30%.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz, КМГ и Air Astana

В апреле ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 0,2%, а цена достигла $40,35. На KASE итоговый результат также оказался нейтральным. Цена одной акции упала лишь на 1 тенге, составив 18 300 тенге. Отметим, что разница в котировках немного выросла между двумя биржами – до 2,8% в пользу KASE. Рыночные цены на уран в апреле показали небольшое восстановление на 2,2% после двух месяцев падения подряд, достигнув практически $90 за фунт. Отметим, что динамика котировок уранового сектора также оказалась нейтральной. ETF URA упал в цене лишь на 0,2%, идеально повторив динамику ГДР «Казатомпрома» на LSE. Главной новостью месяца для компании стала публикация предложенного размера дивидендов по итогам 2023 года, который составил 1213,19 тенге на акцию. «Самрук-Казына» также запросил изменить дату выплаты дивидендов, которая была сдвинута с 17 июля на 28 мая. 23 мая пройдет годовое общее собрание акционеров (ГОСА), на котором и будут утверждены дивиденды. Кроме того, отметим некоторые изменения в составе правления. В должность главного директора по коммерции вступил Владислав Байгужин. Еще одной важной новостью для отрасли в целом стало подписание сенатом билля о запрете импорта российского обогащенного урана в США. Тем не менее вряд ли этот запрет повлияет на деятельность «Казатомпрома», даже несмотря на наличие российских партнеров в некоторых месторождениях, так как в основном компания продает природный уран.

Акции «КазТрансОйла» в апреле вновь показали нейтральную динамику. Котировки выросли с 830 до 835 тенге. В течение месяца они находились в узком ценовом диапазоне с двумя эпизодами резкого падения, которые были быстро выкуплены. Основной новостью месяца стал выход производственного отчета по итогам I квартала 2024 года. Компания нарастила транспортировку нефти отдельно по системам «КазТрансОйла» на 10% г/г, а консолидированный грузооборот вырос на 4% г/г. При этом продолжается восстановление объемов транспортировки по главному экспортному нефтепроводу Атырау – Самара, которые составили 2,5 млн тонн, что на 4,4% больше, чем в 2023 году. Отметим, что совет директоров назвал предложенный размер дивидендов, который составил 65 тенге на одну акцию. Это на 81% больше, чем в прошлом году, а окончательное решение будет принято 23 мая на ГОСА. Компания рассказала и о том, как продвигаются транзитные потоки нефти в этом году. В I квартале было отправлено 75 тыс. тонн российской нефти транзитом через Казахстан в Узбекистан. В общем планируется отправить 550 тыс. тонн против прошлогодних 154 тыс. тонн. В I квартале в Германию транзитом через Россию было отправлено 300 тыс. тонн нефти, а в апреле планируется отгрузка еще 120 тыс. тонн. За весь 2023 год по этому направлению было отправлено 993 тыс. тонн нефти.

Акции KEGOC в апреле также показали близкий к нейтральному результат. Котировки выросли на 0,5%, закрыв месяц на уровне 1492 тенге. Второй месяц подряд динамика цен проходила по очень узкому коридору с небольшим ростом в конце апреля. Основной новостью для компании стали объявленные дивиденды, которые уже были утверждены в начале мая. Акционеры компании получат 79,5 тенге дивидендов на одну акцию по итогам второго полугодия 2023 года, что на 57% больше, чем за аналогичный период 2022 года. В целом за 2023 год дивиденды составят 157,24 тенге на акцию, что на 36% больше, чем за 2022 год. В остальном месяц для компании прошел довольно тихо и без больших событий. Отметим, что производство электроэнергии в Казахстане за март 2024 года заметно выросло и составило 10,7 млрд кВт·ч (+3,6% г/г и +2,9% м/м).

АДР Kaspi.kz на Nasdaq упали в апреле на 8,5%, достигнув цены $117,8. На KASE цена акций также снизилась на 7,8%, тем самым увеличив разницу в ценах между акциями и АДР до 2% в пользу акций на KASE. Снижение по большей части произошло из-за дивидендной отсечки (акционеры получат 850 тенге дивидендов по итогам IV квартала 2023 года). Вероятно, что на котировки повлияло и общее падение американского рынка. Так, индекс S&P 500 упал на 3,8% во второй декаде апреля, после чего начал показывать восстановление, что также было замечено в котировках Kaspi.kz. Главной новостью месяца стал выход финансового отчета компании по итогам I квартала 2024 года. Процентные доходы компании в I квартале 2024 года составили рекордные 240 млрд тенге, увеличившись на 30% г/г и 4,1% к/к. Чистая сумма комиссионных и транзакционных доходов выросла на 58% г/г, но в квартальном выражении упала на 7,9% из-за сезонности. Квартальная чистая прибыль Kaspi.kz составила 223 млрд тенге, увеличившись на 28% г/г, но снизившись в сравнении с сезонно сильным IV кварталом на 9,9%. Компания в I квартале пока что перевыполняет собственные прогнозы роста доходов и чистой прибыли. В конце месяца компания объявила о том, что запускает партнерство с Alipay+ для QR-платежей в Китае.

В апреле акции «КазМунайГаза» выросли на 7,4%, став лидером казахстанского рынка. Цена одной акции достигла 12 999 тенге в конце месяца. В целом же котировки акции впервые с начала IPO превысили уровень в 13 000 тенге. Явной корреляции между акциями и ценами на нефть не наблюдалось. Тем не менее в апреле в среднем цены на нефть оказались наиболее высокими с октября прошлого года. В сравнении с мартом средняя цена нефти выросла на 5,4%. Существенно важных новостей в апреле не было. В начале мая была объявлена дата ГОСА, которое состоится 28 мая.

Акции Air Astana показали резкое снижение котировок на 10% на KASE, достигнув 955,5 тенге. ГДР на Лондонской фондовой бирже, в свою очередь, упали на 3,9%, с $8,8 до $8,46 за штуку. Тем самым значительно сократилась разница в цене между двумя биржами, которая на конец апреля составила 2,4% в пользу KASE. Главной новостью месяца стал выход финансовых и операционных итогов за I квартал 2024 года. Выручка выросла на 13,3% г/г, а EBITDA – на 6,9% г/г. Показатель RPK (выполненный пассажирооборот) составил 3,4 млрд, увеличившись на 13,5% г/г. Число перевезенных пассажиров выросло на 18,5%, составив 1,9 млн человек. Компания увеличила парк самолетов до 50 в январе 2024 года. Компания также объявила об обратном выкупе до 4,79 млн акций на сумму до $12 млн. Таким образом, она может выкупить до 1,3% размещенных акций. Среди других новостей отметим уход генерального директора FlyArystan Адриана Хэмильтон-Маннса. Кроме того, компания объявила о стратегическом партнерстве с авиакомпанией Neos, которое включает в себя код-шеринг на рейсах Алматы – Милан, а также сотрудничество по обслуживанию Boeing 787-900, которые «Эйр Астана» получит в 2025 году.