Гэп-стоп. Какие казахстанские акции быстрее закрывают дивидендный гэп

Сезон дивидендов на казахстанском фондовом рынке в самом разгаре. На днях прошла дивидендная отсечка по бумагам Народного банка, и акции сразу же упали почти на 7%. «Курсив» изучил, как акции казахстанских компаний восстанавливаются после дивидендного гэпа.

Закрытие дивидендного гэпа – это возврат стоимости акции к прежнему уровню, который наблюдался до дивидендной отсечки. Этот процесс может занять как несколько дней, так и несколько месяцев.

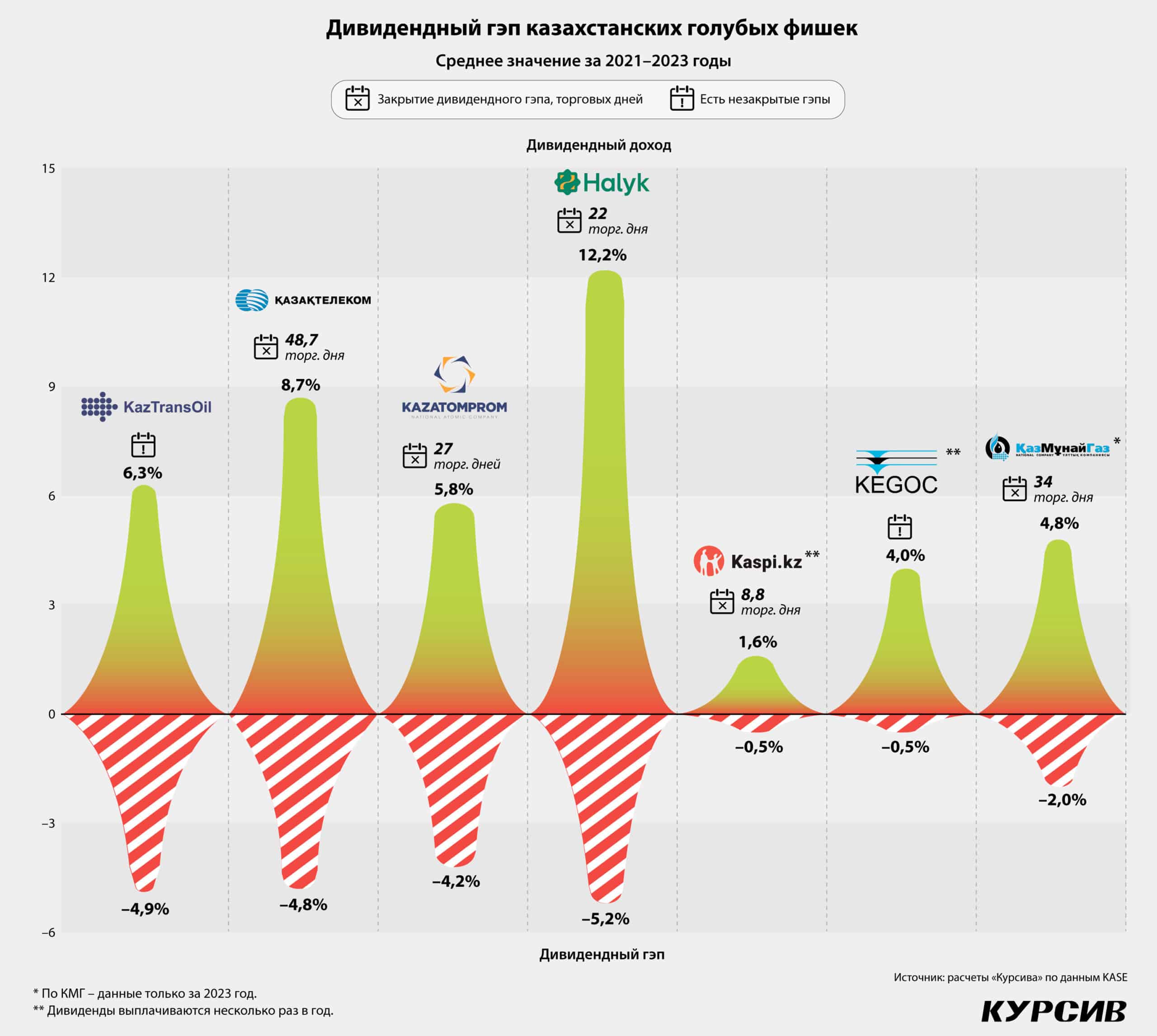

«Курсив» изучил дивидендную историю казахстанских голубых фишек и определил средние значения дивидендного гэпа и сроки закрытия гэпа по казахстанским акциям. В качестве базы был взят представительский список индекса KASE, который состоит из десяти компаний разных сфер деятельности. Две компании – Банк ЦентрКредит и «Кселл» – в последние годы дивиденды не платили. Акции еще двух компаний – «КазМунайГаза» и «Эйр Астаны» – были размещены на бирже относительно недавно, и дивидендная история у них еще не сложилась. По шести акциям регулярно выплачивались дивиденды, их показатели мы и оценим.

Cрок закрытия гэпа, как правило, рассчитывается исходя из его исторического среднего значения за предыдущие годы выплат по этой бумаге. Поэтому мы рассмотрели дивидендную историю компаний за предыдущие три года – с 2021 по 2023 год.

Стремление к возвращению

Среднее закрытие дивидендного гэпа (для акций казахстанских компаний, которые платят дивиденды раз в год) – 29,8 торгового дня (стоит оговориться, что утверждение справедливо для тех случаев, когда дивидендный гэп в принципе закрывался). Самый долгий гэп составил 68 торговых дней. В четырех случаях дивидендный гэп закрыть не удалось: один кейс по акциям «КазТрансОйла» в 2021 году и три кейса по ценным бумагам KEGOC в разные годы. Как показывает практика последних лет, если дивидендный гэп не закрывается более трех месяцев, то вряд ли он закроется вообще. В случае Kaspi.kz и KEGOC, которые выплачивают дивиденды несколько раз в год, средний срок закрытия гэпа составил 8,8 торгового дня.

Скорость закрытия гэпа зависит от множества факторов: его величины, ожиданий в отношении самой компании и ее акций, политической ситуации и макроэкономических факторов. Гэп может закрыться быстрее, если снижается ключевая ставка. Со снижением ставок появляется больше денег, и инвесторы проявляют большую активность на рынках, что ведет к росту фондовых рынков. Так, например, средний срок закрытия гэпа по акциям компаний, которые выплачивают дивиденды раз в год, в 2022 году составил 34 торговых дня. В том году базовая ставка НБ РК достигла максимального уровня в размере 16,75%, а снижение индекса KASE составило 11,5%. В 2023 году начался цикл снижения базовой ставки, а значение индекса KASE увеличилось на 28,8%. В итоге средний срок закрытия дивидендного гэпа по голубым фишкам снизился до 26,5 торгового дня.

Как закрывают дивидендный гэп Халык Банк, «Казахтелеком», «Казатомпром» и «КазТрансОйл»

Средний дивидендный доход по казахстанским голубым фишкам (с выплатой дивидендов раз в год) за последние три года составил 8,3%. Среднее падение после даты формирования реестра (от цены открытия в день, следующий за датой отсечки, к цене закрытия этого дня) обозначилось в размере –4,8%.

Голубой фишкой с самыми высокими дивидендами оказались простые акции Народного банка. У компании закрыты все гэпы. Средний дивидендный доход за последние три года составил 12,2%. Это больше, чем у остальных компаний представительского списка KASE. Отметим, что дивидендная доходность рассчитывалась к стоимости закрытия акций в дату дивидендной отсечки. Это последняя цена, за которую инвестор мог купить бумаги и войти в реестр акционеров для получения дивидендов.

Средний дивидендный гэп по акциям Народного банка оказался более чем в 2 раза ниже, чем дивидендная доходность (–5,2%). То есть даже с учетом падения акций после дивидендной отсечки инвесторы заработали на акциях в среднем 6,9%. При этом, несмотря на солидный размер дивидендов, средний срок закрытия дивидендного гэпа по акциям HSBK составил всего 22 торговых дня. Самые щедрые дивиденды за последние три года Народный банк выплатил в 2023 году – 25,38 тенге за акцию. При рыночной цене акций в день отсечки 166,05 тенге это дает 15,3% дивидендного дохода. Дивидендный гэп при этом составил –7,3%, к прежнему уровню акции вернулись через 27 торговых дней.

Относительно высокие дивиденды выплачивает «Казахтелеком». Средний дивидендный доход к датам отсечки за три года составил 8,7%. Дивидендный гэп за этот же период определился в размере –4,8%. Однако на закрытие дивидендного гэпа акциям национального оператора связи понадобилось больше времени – в среднем 48,67 торгового дня. Самый долгий гэп по KZTK рынок наблюдал в 2022 году – 68 торговых дней. В том году компания выплатила самые большие за последние годы дивиденды – 3590,39 тенге за акцию (11,6% дивидендного дохода к дате отсечки). Как правило, акции дольше восстанавливаются в цене после высоких выплат. Да и в целом 2022 год для «Казахтелекома» выдался не самым удачным: несмотря на высокий уровень дивидендов, акции компании за год просели на 20,8%.

Умеренные дивиденды выплачивает «Казатомпром». В среднем за три года дивидендная доходность составила 5,8%. Средний дивидендный гэп за это время был на уровне –4,2%. При этом акции «Казатомпрома» быстро восстанавливаются в цене – в среднем дивидендный гэп закрывается за 27 торговых дней. А, например, в 2022 году после отсечки котировки акций смогли пробить «догэповский» уровень за 7 торговых дней. При этом основное падение акций после отсечки произошло через день. Возможно, это связано с отложенным сроком дивидендной отсечки по депозитарным распискам компании, торгуемым на Лондонской бирже.

Есть случаи, когда дивидендный гэп не возникает. Так бывает, если акционеры не ожидают высоких дивидендов и ралли стоимости бумаг до выплат дивидендов не случается. Например, «КазТрансОйл» в 2022 году выплатил только 26 тенге дивидендов на акцию, или всего 19,7% от чистого дохода (в предыдущем году компания выплатила в 5 раз больше). Инвесторы, надеявшиеся на традиционно повышенные дивиденды, были разочарованы, и акции начали снижаться заранее, до дивидендной отсечки. С момента оглашения размера будущих дивидендов в предложениях совета директоров до даты отсечки акции потеряли более 30% стоимости. В итоге на следующий день после отсечки акции открылись по той же цене, что стоили в конце дня регистрации реестра.

В некоторых случаях закрытие дивидендного гэпа может не произойти и в течение нескольких лет. Так случилось с акциями «КазТрансОйла». В 2021 году компания выплатила хорошие дивиденды в размере 132 тенге за акцию, дивидендный доход составил 10,4%, дивидендный гэп – около 9%. Акции на дату отсечки закрылись на уровне 1268,9 тенге. Однако ни через месяц, ни через год котировки данный уровень пробить не смогли.

Как закрывают дивидендный гэп Kaspi.kz и KEGOC

Kaspi.kz и KEGOC выплачивают дивиденды несколько раз в год, раз в квартал или полугодие.

К примеру, в 2023 году Kaspi выплатил дивиденды четыре раза, в 2022 и 2021 годах – по два раза. Средний дивидендный доход за три года по акциям банка составил 2%, дивидендный гэп – около 1%. В годовом выражении дивидендная доходность в 2023 году составила 7,3%.

Как правило, Kaspi объявляет дивиденды по итогам внеочередных собраний акционеров, обычно в день закрытия реестра, а день выплаты дивидендов следует сразу после дня отсечки. Рынок зачастую не успевает отреагировать на такие новости. Бывает, что котировки вовсе не реагируют на дивидендные выплаты. А иногда новости о выплате дивидендов становятся триггером к росту акций, как было в августе 2023 года. После объявления и выплаты дивидендов акции за несколько дней подорожали почти на 9%.

Дивидендный гэп по акциям Kaspi закрывается в среднем за 8,75 торгового дня. Часто гэп закрывается уже через день или два. Дважды дивидендный гэп длился дольше обычного. В конце 2021 года дивидендный гэп закрылся за 19 торговых дней. Тогда, несмотря на хорошие финансовые показатели, котировки акций банка упали на фоне январских событий и геополитической ситуации в Украине. Второй случай – в мае 2023 года. Тогда гэп закрылся за 37 торговых дней. Долгий гэп тогда случился на фоне слабого лондонского рынка, где компания имела листинг.

KEGOC выплачивает дивиденды раз в полгода. Средняя дивидендная доходность за последние три года составила 4%. В годовом выражении это дает доход в размере 8%. Средний дивидендный гэп по каждой выплате – около 1%.

У акций KEGOC невысокая ликвидность, из-за слабой активности котировки реагируют на новости чуть с опозданием и сильно падают уже после дивидендной отсечки. К примеру, последняя выплата дивидендов по акциям KEGOC была в октябре 2023 года, дивидендную отсечку объявили 26 сентября. На следующий день после отсечки (22 сентября, с учетом режима торгов Т+2) акции стоили так же, как и в день закрытия реестра. Но уже в следующие несколько торговых дней акции упали почти на 8%. В трех случаях из шести дивидендный гэп так и не был закрыт.

Что такое дивидендный гэп?

Дивиденды – это доля от чистой прибыли, которую компания распределяет среди своих акционеров. Размер дивидендов рассчитывает совет директоров в соответствии с дивидендной политикой компании. Совет дает рекомендацию собранию акционеров, где принимается окончательное решение о выплате дивидендов. Дивидендная доходность при этом определяется как размер выплаченных дивидендов на акцию, деленный на цену ее приобретения.

Дивидендный гэп – это падение цены акции на сумму, не превышающую размер дивидендов. Иногда гэп может быть выше размера дивиденда. Например, если рынок ждал дивиденды больше, чем в итоге компания объявила. В результате гэп будет близким к ожиданиям рынка. Падение акций происходит сразу после даты отсечки. В этот день компании составляют списки акционеров, которым причитаются дивидендные выплаты, другими словами, закрывают реестр акционеров. Размер дивидендного гэпа рассчитывается от цены открытия в день, следующий за датой дивидендной отсечки, к цене закрытия этого дня.

Как только компания объявляет о выплате дивидендов, многие инвесторы начинают активно скупать ее акции. Чем больше потенциальная дивидендная доходность, тем больший интерес акции вызывают у покупателей. Поэтому до дивидендной отсечки акции растут в течение нескольких недель. Некоторые инвесторы покупают акции только ради дивидендных выплат и продают их сразу после дивидендной отсечки (как только акционер попадает в реестр, он может продать акции и все равно получить дивиденды), отчего цена резко падает и происходит дивидендный гэп.

Дату отсечки, как правило, компания объявляет заранее. Узнать дату закрытия реестра можно на сайте эмитента, официальных ресурсах биржи, сайтах брокеров или банков-депозитариев (в случае ГДР). Стоит отметить, что на казахстанских биржах действует режим расчетов Т+2, когда расчеты по заключенной сделке проходят через два торговых дня. Если инвестор купит ценную бумагу в понедельник, фактическим ее владельцем он станет только в среду. Поэтому, чтобы попасть в реестр акционеров, нужно купить акции не позже чем за два дня до даты отсечки.

Например, последняя дата и время фиксации реестра по акциям Народного банка была определена как 00 часов 00 минут 15 мая 2024 года. Но акции начали падать за два дня – цена открытия акций на 13 мая оказалась на 6,3% меньше стоимости закрытия акций на предыдущий торговый день (даты фактической отсечки), так как 13 мая с 00 часов 00 минут можно было уже продать акции и все равно попасть в реестр.

Казахстанская ассоциация миноритарных акционеров (QAMS) обращает внимание, что даты отсечки по простым акциям и ГДР одного и того же эмитента на разных площадках могут не совпадать. Ассоциация приводит пример одного из акционеров Народного банка. 21 июля 2020 года он продал на бирже AIX депозитарные расписки банка, будучи уверенным, что с учетом режима торгов T+2 на начало дня 23 июля он еще будет оставаться акционером и сможет претендовать на дивиденды за 2019 год. Согласно решению собрания акционеров Народного банка дата отсечки была определена как 00.00 времени Алматы 23 июля, то есть начало дня. 4 августа акционер получил дивиденды на свой брокерский счет. Однако 27 октября AIX уведомила акционера, что произошла «операционная ошибка»: время отсечки – конец дня 23 июля, а не начало. Чуть позже дивиденды были списаны в пользу контрагента, к которому депозитарные расписки перешли 23 июля в конце дня.

С просьбой разъяснить, что произошло, QAMS обратилась в департамент регулирования и комплаенс AIX.

«Ввиду противоречивых инструкций, полученных от эмитента акций и банка-депозитария GDR, депозитарий AIX распределил дивиденды исходя из времени отсечки – начало дня 23 июля, а не конец дня», – ответили в AIX.

В итоге выяснилось, что время отсечки по простым акциям и GDR одного и того же эмитента может отличаться. Надо понимать, что ГДР – производные финансовые инструменты, их базовым активом являются акции. Эмитентом ГДР является банк-депозитарий, где эти бумаги и учитываются. И именно банк-депозитарий определяет дату дивидендной отсечки по ГДР, она должна быть максимально близкой к дате закрытия реестра базового актива, но не обязательно совпадать с ней. Определение времени отсечки на конец дня – сложившаяся практика на международных рынках, добавляют в QAMS.