Управляющие пенсионными активами отчитались об итогах года. «Курсив» узнал, вкладчикам каких КУПА повезло получить лучшую доходность на этом некогда безальтернативном рынке.

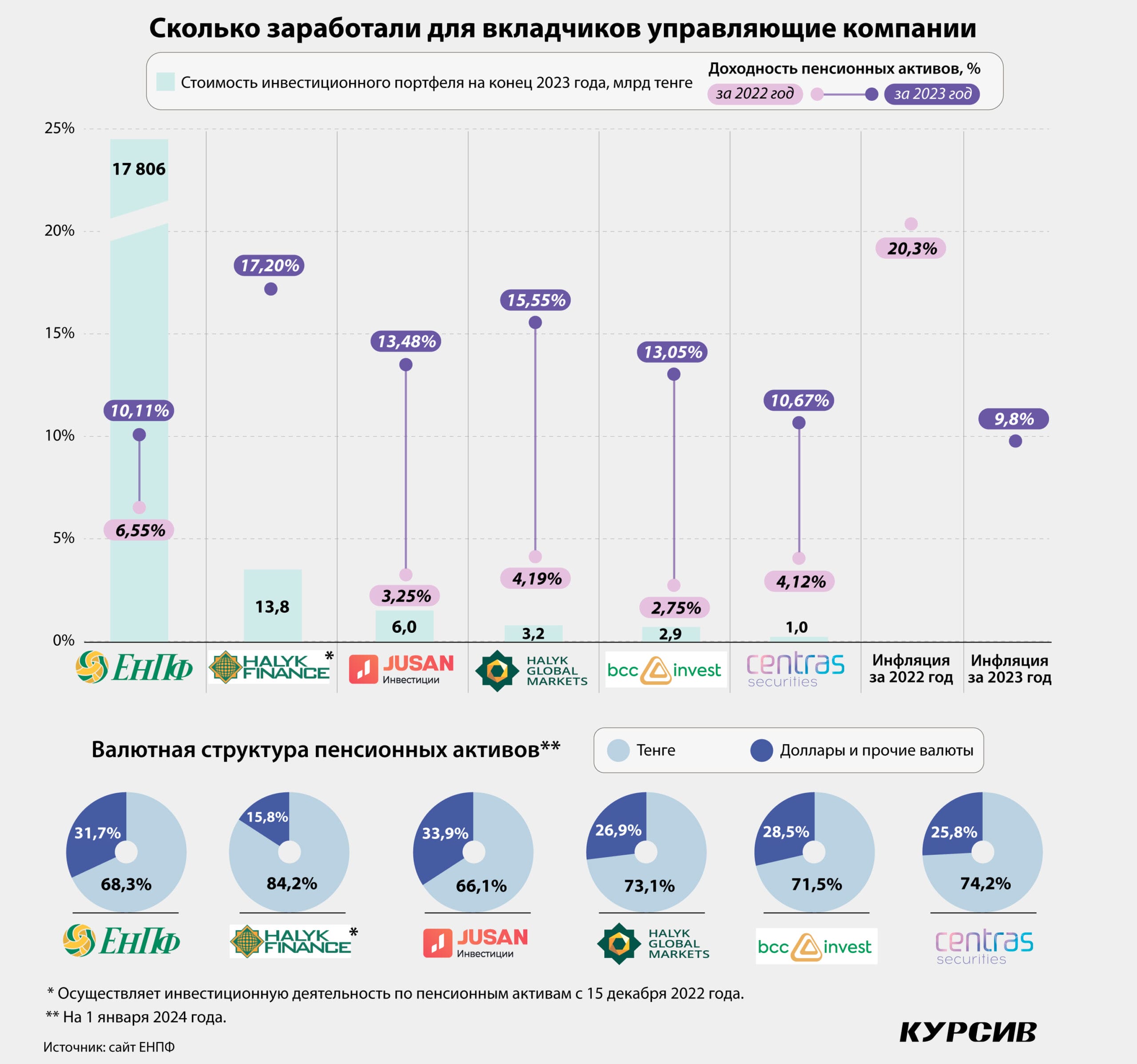

Минувший год оказался в целом благоприятным для казахстанских пенсионных активов (ПА), особенно по сравнению с годом предшествующим, когда инфляция в стране подскочила до 20,3%, а доходность ЕНПФ составила лишь 6,55%. Частные КУПА тогда заработали еще меньше – от 2,8 до 4,2% (см. инфографику). Что касается 2023 года, то по его итогам все управляющие показали доходность выше инфляции (9,8%), при этом худший результат продемонстрировал государственный ЕНПФ (10,1%), а лучший – Halyk Finance (17,2%).

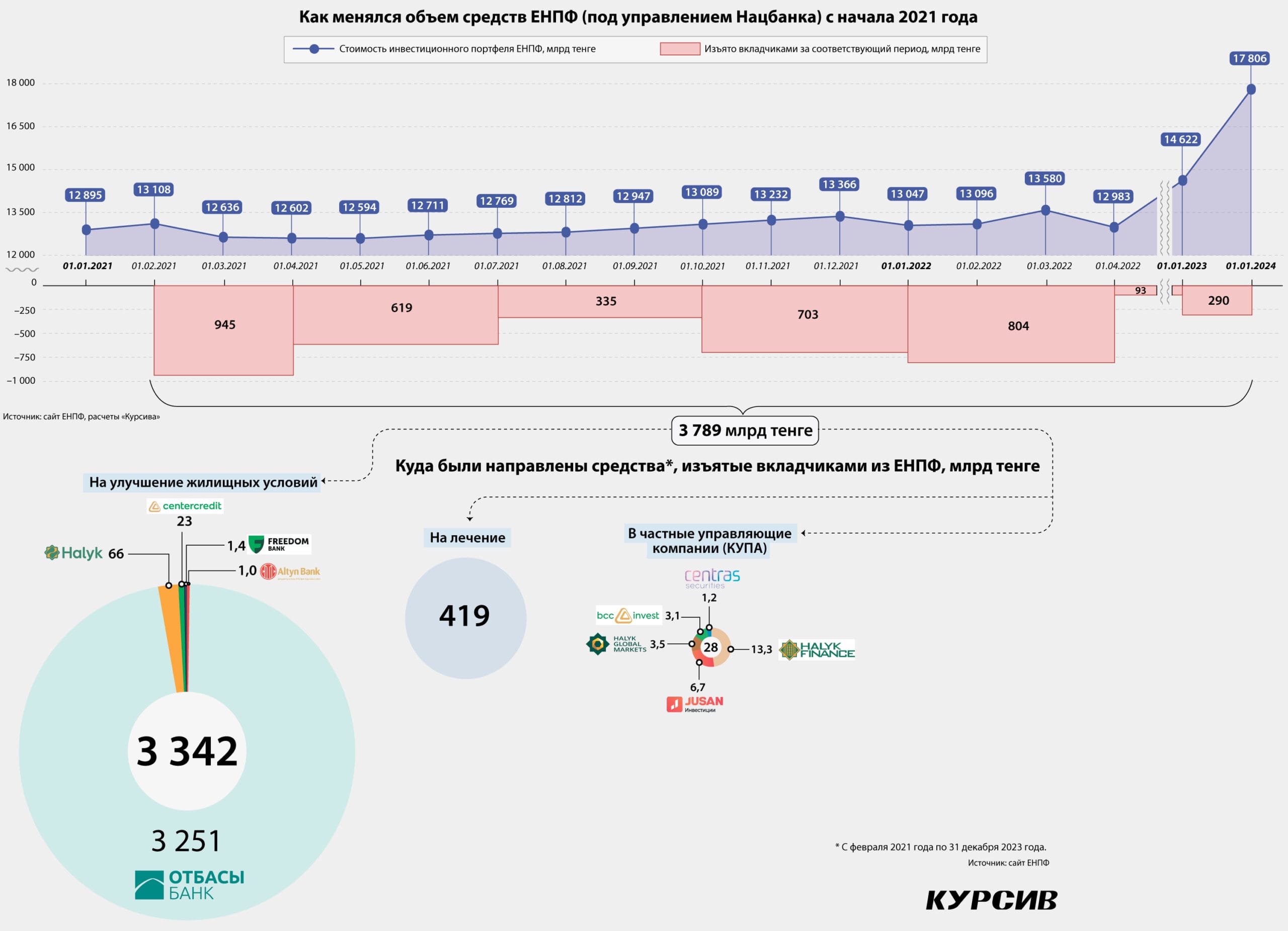

Активы ЕНПФ в прошлом году выросли на 21,8%, или на 3,2 трлн тенге (до 17,8 трлн). Целевые изъятия из фонда (на улучшение жилищных условий, лечение и перевод в КУПА), основные объемы которых пришлись на 2021 год и I квартал 2022-го, сократились до 290 млрд тенге, то есть практически перестали мешать органическому росту портфеля. Из трех разрешенных целей для изъятий перевод денег частным управляющим продолжает оставаться наименее популярным среди вкладчиков: на начало 2024 года сумма таких операций составила лишь 27,8 млрд тенге.

Год назад, объясняя «Курсиву» недополучение доходности по сравнению с ЕНПФ, частные КУПА главной причиной называли разницу в учетных политиках. По их информации, существенная часть портфеля ЕНПФ состоит из ГЦБ Минфина, которые держатся до погашения и не переоцениваются, тогда как у КУПА такой опции изначально не было и стоимость облигаций в их портфелях снижалась в ответ на повышение базовой ставки. Зампредправления Halyk Finance Адиль Табылдиев тогда прогнозировал (и этот прогноз сбылся), что, поскольку его компания только начала формировать портфель ПА (зашла в этот сегмент позже остальных, в декабре 2022-го) и происходило это на фоне пиковых процентных ставок, то в 2023 году, уже на фоне ожидаемого смягчения монетарной политики, Halyk Finance способна показать лучшую доходность на рынке.

В прошлом году вкладчикам ЕНПФ добавили больше свободы в праве распоряжаться своими пенсионными сбережениями. Если на жилье и лечение по-прежнему можно тратить только сумму сверх порога достаточности, то в КУПА с 1 июля 2023 года разрешили переводить до 50% от всех накопленных денег.

«Со второй половины года притоки резко увеличились, причем в прогрессии: в каждом последующем месяце суммы переводов в Halyk Finance из ЕНПФ и от других УИП (управляющий инвестиционным портфелем. – «Курсив») значительно превышали объемы предыдущего месяца», – рассказывает Адиль Табылдиев.

По его информации, компании пришлось постоянно ребалансировать портфель и распределять избыточную ликвидность по классам активов и валютам в соответствии со своей инвестиционной стратегией.

«То, что было куплено в портфель некоторое время назад по перспективной цене и доходности, сегодня уже не оказывало влияния на доходность портфеля, так как вес этого инструмента в портфеле размывался новыми притоками ликвидности. Нужно было в моменте анализировать и выбирать новые альтернативные варианты для инвестирования, притом что рынки росли и потенциальная доходность финансовых инструментов в целом начала снижаться. Наши портфельные управляющие при участии аналитиков и риск-менеджеров справлялись с этой задачей, что в итоге и привело к успешному завершению года», – отмечает зампред Halyk Finance.

Табылдиев напомнил, что компания зашла на рынок управления ПА в довольно благоприятное время, почти на пике процентных ставок: доходность облигаций (как в тенге, так и в долларах) была на высоких уровнях, а рынок акций был еще в начале того впечатляющего роста, который он продемонстрировал по итогам 2023 года. По его словам, «нам нужно было лишь следовать своей стратегии и соблюдать дисциплину, не допуская перекосов экспозиции на тот или иной фактор риска».

Компания BCC Invest заняла 4-е место по доходности (13,05%) среди шести управляющих, оперирующих на рынке ПА (пять частных игроков и Нацбанк), и 5-е место по объему ПА (2,9 млрд тенге). Наиболее примечательным событием для рынка в минувшем году, по мнению BCC, стала смена тренда в денежно-кредитной политике Нацбанка, что позволило «постепенно раскрыть потенциал ранее купленных инструментов и получить положительную переоценку по активам». В компании отметили, что положительно оценивают результаты своей деятельности в 2023 году с точки зрения совершенствования процедур взаимодействия с ЕНПФ и работы с потоками средств от вкладчиков.

«Нам удалось в полной мере развернуть свою инвестиционную стратегию, сформировать портфель с хорошим потенциалом роста. Активы под управлением компании за год выросли на 90% и наполнились вкладчиками, которые видят перспективы нашей стратегии», – подчеркнули в BCC.

Отвечая на вопрос, почему компания заработала меньше, чем брокерские «дочки» Халыка, в BCC Invest назвали две основные причины. Во-первых, использование разных инвестиционных стратегий.

«Мы консервативно подходим к валютной структуре и распределяем более 20% активов в валютные инструменты, которые защищают вкладчиков от курсовых колебаний, но априори имеют более низкую доходность, нежели тенговые активы. Также есть отличие в распределении активов между облигациями и инструментами денежного рынка», – отметили в ВСС.

Вторая причина – время создания портфеля.

«Мы начали работу с пенсионными активами в начале 2021 года и примерно тогда же сформировали основной пул активов. При росте базовой ставки в 2022–2023 годах активы получили временную отрицательную переоценку. При этом компании, получившие право управлять ПА в 2023 году, размещали деньги в активы уже по более высоким ставкам, нежели в 2021 и 2022 годах», – объясняют в ВСС.

Согласно отчетности КУПА, на начало 2024 года самая высокая доля тенговых активов в портфеле (и, соответственно, наименьшая доля валютных) наблюдалась у Halyk Finance (84,2%), самая низкая – у Jusan Invest (66,1%). Портфель ЕНПФ по своей валютной структуре очень близок с портфелем Jusan.

Что касается разреза по инструментам, то Halyk Finance отличается от конкурентов явным преобладанием сделок обратного РЕПО в своем портфеле (66,7% на начало года). У ЕНПФ основной вес в портфеле приходится на ГЦБ Минфина (46,6%) и в целом на облигации правительства РК, иностранных государств и международных институтов развития (64,2%). Jusan Invest предпочитает вкладываться в отечественные ГЦБ (45,9%), а также в паи ETF (28,2%). В «Сентрас Секьюритиз» упор сделан на бонды Минфина (33,9%), квазигоссектора РК (19,3%) и местных банков (16,5%). Портфель BCC Invest достаточно равномерно распределен по четырем инструментам: обратное РЕПО (28,5%), облигации казахстанских квазигосов (24,7%), ГЦБ Минфина (17,5%) и паи ETF (16,5%).

Говоря о ближайших прогнозах и планах, в BCC сообщили, что компания «изначально строила портфель активов на долгосрочную перспективу получения стабильной доходности», поэтому в наступившем году «планируется его масштабирование с возможностью корректировки в случае возникновения внешних рисков». Основные риски компания видит «со стороны геополитики, что может спровоцировать высокую волатильность на рынках».

«В 2024 году мы прогнозируем доходность в диапазоне 14–16% при сохранении тренда на снижение базовой ставки», – рассказали в ВСС.

Halyk Finance в 2024 году планирует заработать не меньше, чем в 2023-м, и «сохранить лидерство группы Халык по доходности ПА». По словам Адиля Табылдиева, доходность облигаций в РК при первичных размещениях и на вторичном рынке хотя и начала снижаться, но все еще остается на привлекательных уровнях, поэтому бонды, приобретенные в 2023 году и приобретаемые сейчас, имеют хороший потенциал положительной переоценки. Отвечая на вопрос о возможных изменениях в структуре портфеля, собеседник отметил, что стратегия компании допускает некоторую гибкость аллокации по классам активов и валютам.

«Фактическая аллокация будет зависеть от множества факторов, в том числе от рыночной ситуации и наших среднесрочных прогнозов по динамике фондовых индексов и курсов валют. В случае продолжения притока ликвидности, а он, по нашим прогнозам, продолжится, аллокация будет вынужденно несколько смещена в инструменты денежного рынка (РЕПО, ноты Нацбанка, краткосрочные гособлигации США)», – заключил Табылдиев.

Компании Jusan Invest и «Сентрас Секьюритиз» на запросы «Курсива» не ответили.

Подавляющее число работающих казахстанцев продолжают обслуживаться в ЕНПФ, чей управляющий в лице Нацбанка в прошлом году проиграл по доходности своим частным конкурентам. Как изменилась структура портфеля ЕНПФ, можно посмотреть в таблице. Что касается абсолютных размеров инвестдохода, то в 2023 году он достиг 1,6 трлн тенге. Почти всю эту сумму (1,5 трлн тенге) принесло вознаграждение по ценным бумагам, а также их положительная переоценка и проценты по вкладам. Доход от активов во внешнем управлении составил лишь 138 млрд тенге (8,6% от общего инвестдохода), хотя сами такие активы занимают 13,4% в портфеле ЕНПФ. На переоценке иностранной валюты фонд понес чистый убыток в размере 38 млрд тенге.

В наступившем году Нацбанк приступил к анонсированному размещению 1,5 трлн тенге из ЕНПФ в облигации госкомпаний «для финансирования долгосрочных крупных проектов реального сектора экономики». 26 января холдинг «Байтерек» разместил на KASE облигации (срок – 15 лет, доходность – 13% годовых) на сумму 190 млрд тенге, из которых бумаги на 173 млрд были оплачены пенсионными деньгами. По информации «Байтерека», привлеченные средства будут направлены на «обновление устаревшего парка пассажирских и грузовых вагонов». Как сообщил Нацбанк, данная сделка «соответствует долгосрочным целям по обеспечению сохранности и получению реальной доходности по пенсионным накоплениям вкладчиков».

25 января «Курсив» обратился в Нацбанк с просьбой оценить итоги 2023 года с точки зрения эффективности управления активами ЕНПФ. Ответ, подписанный директором департамента монетарных операций Нацбанка Нуржаном Турсунхановым, поступил в редакцию уже после выхода газетного номера с данным материалом, и мы постфактум публикуем ключевые выдержки из этого комментария.

Отвечая на вопрос, почему Нацбанк в 2023 году так заметно уступил частным управляющим в доходности, Турсунханов подчеркнул, что «доходность ПА, взятая за отдельные короткие промежутки времени, не является показателем эффективности их управления». Активы ЕНПФ инвестировались на постоянной основе в разные годы по различным рыночным доходностям, а часть портфеля, в том числе переданного частными НПФ в процессе консолидации, учитывается в категории «до погашения» и не отражает рыночные колебания цен, отметил он. Портфели же частных КУПА, по его словам, начали формироваться относительно недавно (с марта 2021 года), а также имеют незначительный объем активов (от 1 млрд до 14 млрд тенге), который является более мобильным в управлении.

По оценке Турсунханова, инвестиционная политика Нацбанка по управлению активами ЕНПФ «показывает свою эффективность в обеспечении долгосрочных целей по сохранности пенсионных накоплений и получению реальной доходности». В качестве подтверждающего аргумента он привел данные по накопленной доходности ЕНПФ, «которая c апреля 2014-го, когда завершилась консолидация активов в ЕНПФ, по декабрь 2023-го составила 137,8% при инфляции в размере 135,4%».

На вопрос, какой доходности по пенсионным активам планирует добиться Нацбанк в 2024 году, Турсунханов не ответил.

Также «Курсив» поинтересовался, стоит ли вкладчикам ЕНПФ побыстрее направить всю разрешенную для перевода сумму пенсионных накоплений в частные КУПА (которые при инвестировании ПА не руководствуются «государственными интересами») на фоне анонсированного привлечения 1,5 трлн тенге из ЕНПФ на финансирование инфраструктурных проектов. Как подчеркнул Турсунханов, покупка облигаций квазигоссектора соответствует инвестиционной декларации ЕНПФ. Эти инвестиции, добавил он, «будут не только ежегодно приносить доход вкладчикам ЕНПФ, но и способствовать социально-экономическому развитию страны».

По поводу альтернативных КУПА представитель Нацбанка сообщил, что «одной из ключевых целей внедрения частных управляющих компаний и предоставления вкладчикам права передачи в их управление до 50% от суммы пенсионных накоплений является повышение эффективности управления ПА за счет возможности использования вкладчиками различных инвестиционных стратегий». «Нацбанк приветствует использование вкладчиками права на участие в управлении своими пенсионными накоплениями путем выбора предлагаемых частными КУПА альтернативных стратегий, отвечающих критериям риска и доходности вкладчиков», – резюмировал Нуржан Турсунханов.