В первый год нового свода фискальных правил сложилась интересная ситуация: одно из двух ключевых правил соблюдено, но размыт экономический смысл, зачем его, собственно, вводили.

С 2023 года применяется новый свод фискальных правил, о необходимости разработки которых говорил президент РК Касым-Жомарт Токаев с 2021-го.

В сентябре 2022-го была принята Концепция управления госфинансами до 2030 года. Документ регламентировал два основных и три вспомогательных фискальных правила.

Kursiv Research, вооружившись недавно опубликованной статистикой за 2023 год, выяснял, как выполнялся новый свод фискальных правил.

Под фискальными правилами подразумевают ограничения, накладываемые на налогово-бюджетную политику, чтобы государственные финансы способствовали экономическому процветанию, а также оставались устойчивыми на долгосрочном отрезке времени. Четкий свод правил не позволяет бюрократии решать текущие проблемы государства за счет ухудшения ситуации в будущем. К примеру, наращивать госдолг, перекладывая это бремя на будущее поколение, или повышать ставку налога, провоцируя спад деловой активности в среднесрочной перспективе, или кейс из казахстанской практики – увеличивать траты, чрезмерно полагаясь на деньги Нацфонда.

Одна рука дает, другие – забирают

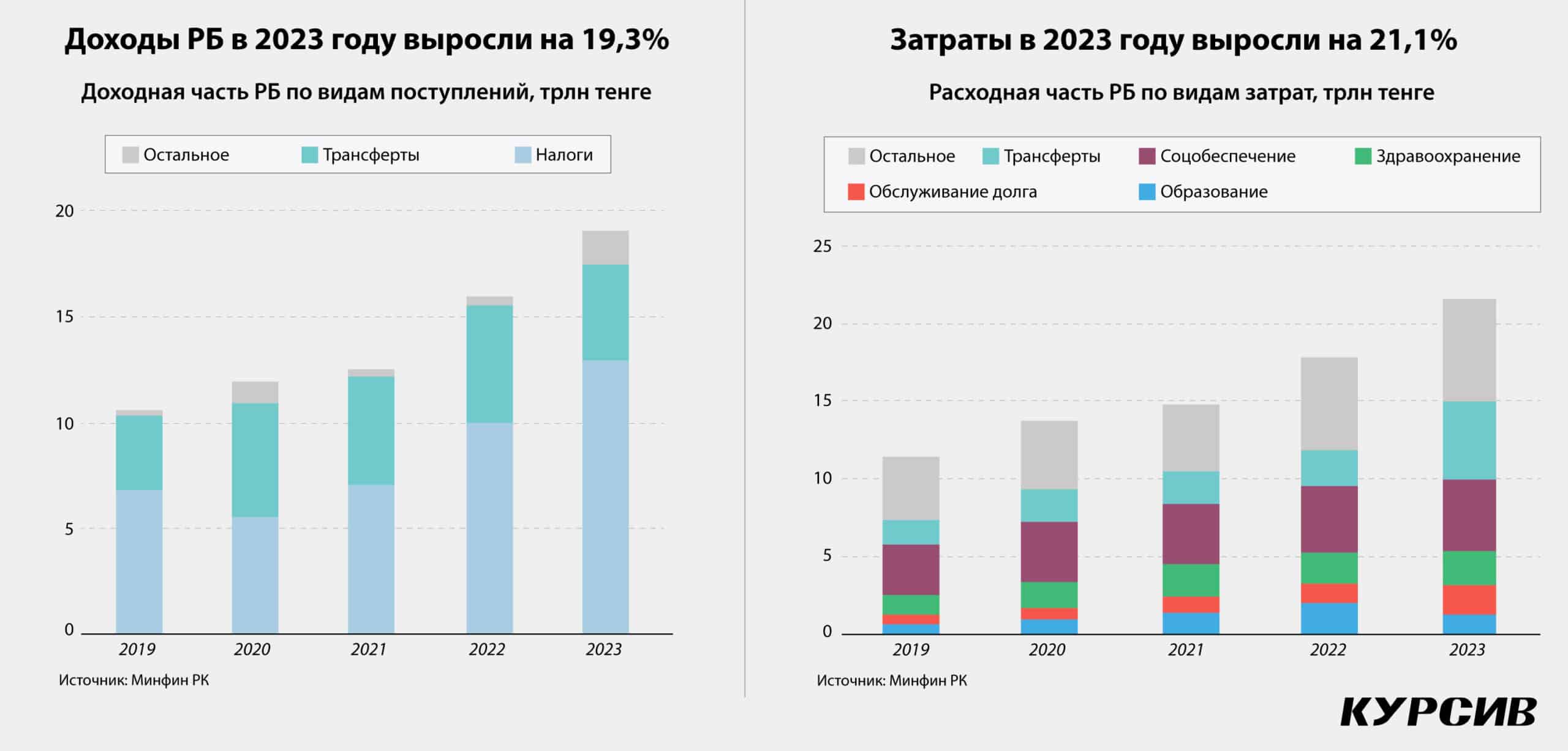

Государственные финансы остаются устойчивыми благодаря трансфертам из Нацфонда. До последнего времени нацфондовские деньги направлялись в казну по двум каналам. Самые большие изъятия идут через гарантированный трансферт, за счет которого, по сути, кабмин закрывает дефицит бюджета. Размер необходимого на следующий год гарантированного трансферта рассчитывает Минфин РК, опираясь на прогноз по другим поступлениям и суммируя к нему остатки наличности на контрольном счете. За последние пять лет максимальный объем отмечался в ковидном 2020-м (4,77 трлн тенге), минимальный – в минувшем году (2,2 трлн тенге).

Второй канал – целевой трансферт. Исключительно президент страны может принимать решение о выделении этого трансферта, и только в двух случаях – на антикризисные программы, если экономика испытывает трудности; и на социально значимые проекты национального масштаба, и на стратегически важные инфраструктурные проекты, если нет других источников финансирования. В пятилетней ретроспективе наибольший объем целевого трансферта был в 2021-м (1,83 трлн тенге), в 2020 году таких вливаний не было.

Осенью 2023-го был задействован новый канал. В действующую Концепцию по управлению госфинансами до 2030 года, которая запрещала покупку казахстанских ценных бумаг напрямую, были внесены поправки о бумагах «КазМунайГаза». Теперь по решению правительства Нацфонд может покупать ценные бумаги нацкомпании для финансирования бюджета. На практике схема выглядит так: Нацфонд покупает акции КМГ, а ФНБ «Самрук-Казына» выплачивает полученные деньги в виде дивидендов Минфину РК. Общий объем сделки достиг 1,3 трлн тенге, из них оценочно 1,1 трлн тенге было направлено в казну (подсчитано как разница между плановыми и фактическими дивидендами на госпакет акций).

В среднем за последние пять лет каждый третий тенге, поступивший в республиканский бюджет, – это деньги Нацфонда, куда в свою очередь нефтяной сектор направляет часть своих налоговых платежей.

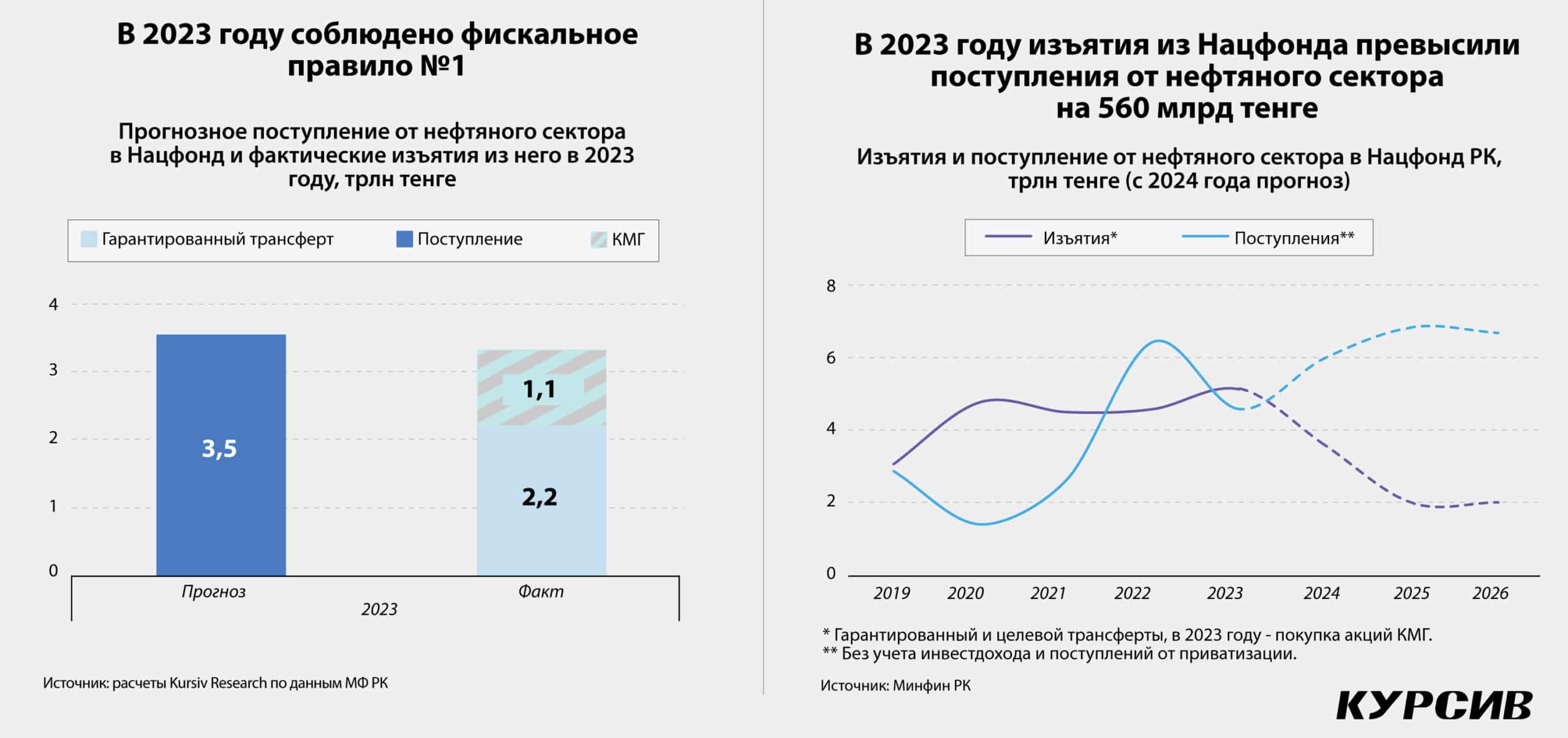

В новом своде фискальных правил ограничение гарантированного трансферта из Нацфонда является одним из двух основных. Оно подразумевает, что объем гарантированного трансферта не должен быть больше поступлений от нефтяного сектора в Нацфонд, но скорректированных на цену «отсечения».

Чтобы больше сберегать нацфондовские активы, устанавливается консервативная цена «отсечения», то есть намного ниже рынка. К примеру, летом 2022-го объявили, что цена «отсечения» на 2023 год составит $48,9 за баррель, тогда как баррель эталонной марки тогда торговался выше $100.

К сожалению, в актуальных на 2023 год правовых актах, касающихся формирования республиканского бюджета и размера гарантированного трансферта, отсутствуют прогнозные цифры по тому, сколько денег нефтянка направит в Нацфонд в 2023 году с учетом цены «отсечения». Хотя в Концепции управления госфинансами РК до 2030-го критикуется отсутствие конкретной числовой цели, поскольку это снижает строгость правил и в конечном счете подрывает доверие к налогово-бюджетной политике.

Kursiv Research рассчитал объем поступлений с учетом цены «отсечения» (для расчетов использовались оценки по объему поступлений в Нацфонд при прогнозных рыночных ценах на нефть и по курсу доллара к тенге). И по нашим оценкам, он варьируется в пределах 3,5 трлн тенге. Тем самым бюджетное правило гарантированного трансферта из Нацфонда было соблюдено, поскольку в минувшем году как прогнозный, так и фактический размер гарантированного трансферта составил 2,2 трлн тенге.

Но следует сделать оговорки. Дело в том, что идея вышеназванного фискального правила в том, чтобы у бюрократии было меньше соблазна наращивать гарантированный трансферт, финансируя растущие расходы. Напомним, объем гарантированного трансферта определяет правительство и направляет его, по сути, на финансирование дефицита бюджета. И по существу, на эти же цели пошли деньги, которые поступили в казну в результате купли-продажи акций КМГ.

В сумме изъятия по двум каналам оценочно составляют 3,33 трлн тенге, или на 211 млрд тенге меньше прогнозных поступлений от нефтяного сектора в Нацфонд, скорректированных на цену «отсечения».

Если сюда прибавить объем целевого трансферта, то в 2023 году из суверенного фонда было изъято больше, чем фактически поступило от нефтяного сектора (разница в 560 млрд тенге). За последние пять лет только один раз, в 2022 году, поступления от нефтяного сектора превысили изъятия в РБ. Но кабмин в предстоящие три года, с 2024-го по 2026-й, планирует выйти на положительную траекторию – за счет заморозки гарантированного трансферта на уровне 2 трлн тенге и отказа от целевого трансферта в 2025 и 2026 годах. Но если продолжится практика, когда изъятия превышают вливания нефтяного сектора, то правило, направленное на ограничение объема гарантированного трансферта, не будет способствовать накоплению активов в суверенном фонде.

Еще одно основное

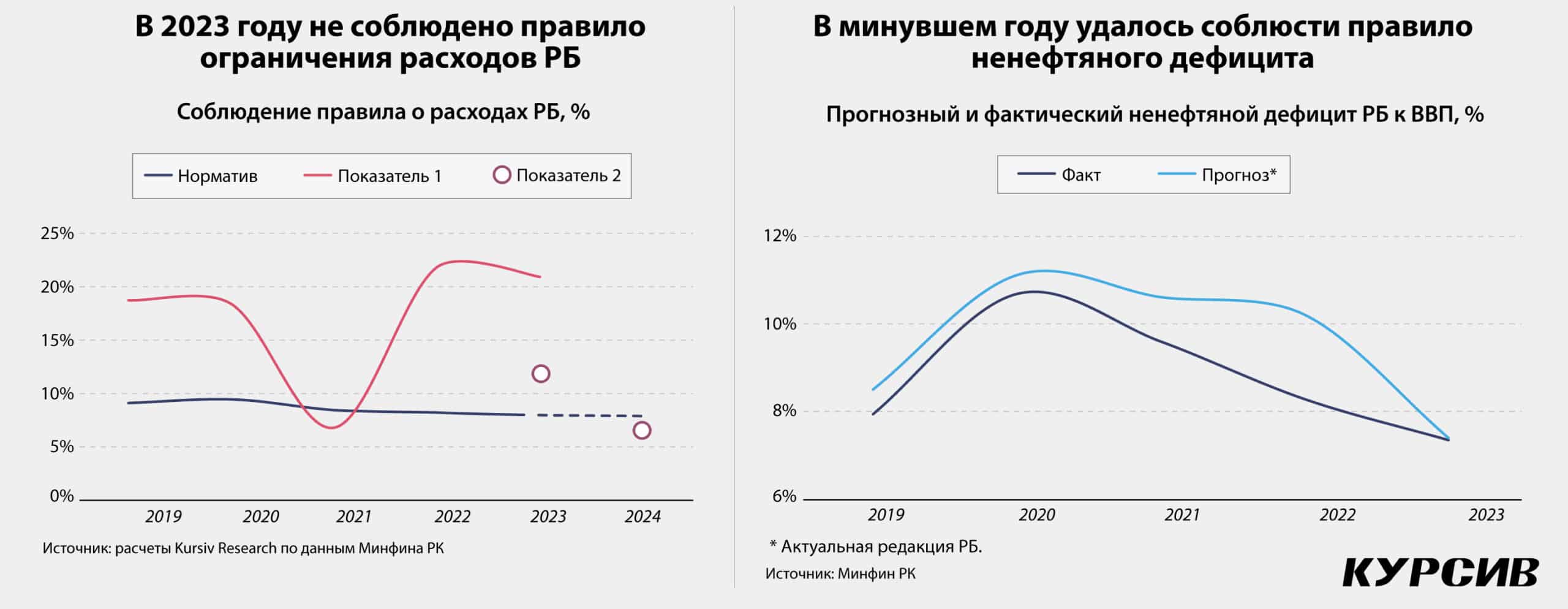

Второе основное правило ограничивает темп роста планируемых расходов республиканского бюджета. Он не должен превышать среднее значение роста экономики РК за предшествующие десять лет и плюс цель по инфляции на плановый период (в случае интервальных значений берется центр ориентира). Второе основное фискальное правило начало действовать с 2023 года и, как первое, не лишено методологических недостатков.

В пояснительной записке к законопроекту «О республиканском бюджете на 2023–2025 годы» указано, что расходы на 2023-й в размере 21 трлн тенге соответствуют требованию этого фискального правила. Но в документе не указан конкретный показатель, который был взят для расчета. Как было сказано выше, отсутствие конкретных числовых показателей снижает строгость выполнения бюджетного правила.

Kursiv Research в качестве показателя по базовому периоду взял расходы РБ на 2022 год (на момент выхода законопроекта, посвященного РБ на 2023 год, была актуальна вторая редакция республиканского бюджета на 2022 год, там расходы были увеличены с 15,9 трлн тенге почти до 18,8 трлн тенге). Соотношение между 21 трлн тенге и 18,8 трлн тенге составило 11,7%, что на 3,7 процентных пункта превышает норматив, рассчитанный как среднее значение реального роста ВВП и плюс таргет по инфляции. Таким образом, по нашим расчетам, фискальное правило по темпу расходов РБ не было выполнено. Бюрократия стремится сокращать расходы: расходы РБ на 2024 год выросли на 6,5% при нормативе 7,9%. Но цифры могут измениться – эти опасения происходят из практики, ставшей уже традиционной, когда республиканский бюджет в течение года пересматривается, и обычно в сторону роста расходной и доходной части. К примеру, республиканский бюджет на 2019-й в течение года пересматривался четыре раза. Такая практика дает государственным планировщикам широкое поле для маневра – можно указать в законопроекте к первой редакции РБ, что расходы растут в рамках заложенных ограничений, а в дальнейшем, когда вносятся корректировки, игнорировать это фискальное правило. На это указывает темп прироста между фактическими расходами РБ, сделанными в 2022 и 2023-м, – 21%, что превышает норматив в 2,6 раза.

Три маленьких и вспомогательных

Помимо двух основных в новом своде три вспомогательных фискальных правила: ограничение ненефтяного дефицита и долга, а также правило о чистых активах государства. Это не новые правила, они действовали до Концепции управления госфинансами РК до 2030 года, но с ее утверждением по некоторым ограничениям сдвинулись дедлайны, по другим – изменились целевые ориентиры.

Целевой ориентир по ненефтяному дефициту устанавливается в законе о республиканском бюджете. В первой редакции закона о РБ на 2023–2025 годы ненефтяной дефицит был запланирован на уровне чуть более 8,1 трлн тенге. Но документ был обновлен в марте 2023-го, вместе с этим выросли цифры до 8,9 трлн тенге.

Фактическая сумма ненефтяного дефицита прошлого года чуть превысила 8,7 трлн тенге. Тем самым экономические власти соблюли правило ненефтяного дефицита, но благодаря пересмотру цифр. Отметим, что это фискальное правило действует с 2017 года. В 2018–2019 годах оно нарушалось, с 2020 года норматив выполняется благодаря корректировке первоначальных цифр.

У этого правила есть другой целевой ориентир, и он выражен в относительных значениях к ВВП. С пересмотром республиканского бюджета также меняется этот целевой ориентир. В первой редакции закона о РБ на 2023–2025 годы указано, что ненефтяной дефицит не должен быть больше 6,8% к ВВП, во второй редакции – 7,4% к ВВП. Фактический уровень по итогам минувшего года зафиксировался на отметке 7,3% к ВВП. Отметим, что за все последние пять лет правило ненефтяного дефицита, выраженное в относительных значениях, соблюдалось.

Цель правила чистых активов государства – не допустить их заметного сокращения, которые определяются как соотношение внешнего долга правительства, гарантированного долга и внешнего долга квазигоссектора к валютным активам Нацфонда. Целевой ориентир, согласно действующей концепции, должен устанавливаться в Прогнозе социально-экономического развития РК на соответствующий год (ПСЭР). Но найти его в соответствующих документах (речь идет о двух этапах ПСЭР на 2023–2027 годы) не удалось. Другая проблема, почему нельзя проверить выполнение этого фискального правила, – в открытом доступе нет долга квазигоссектора.

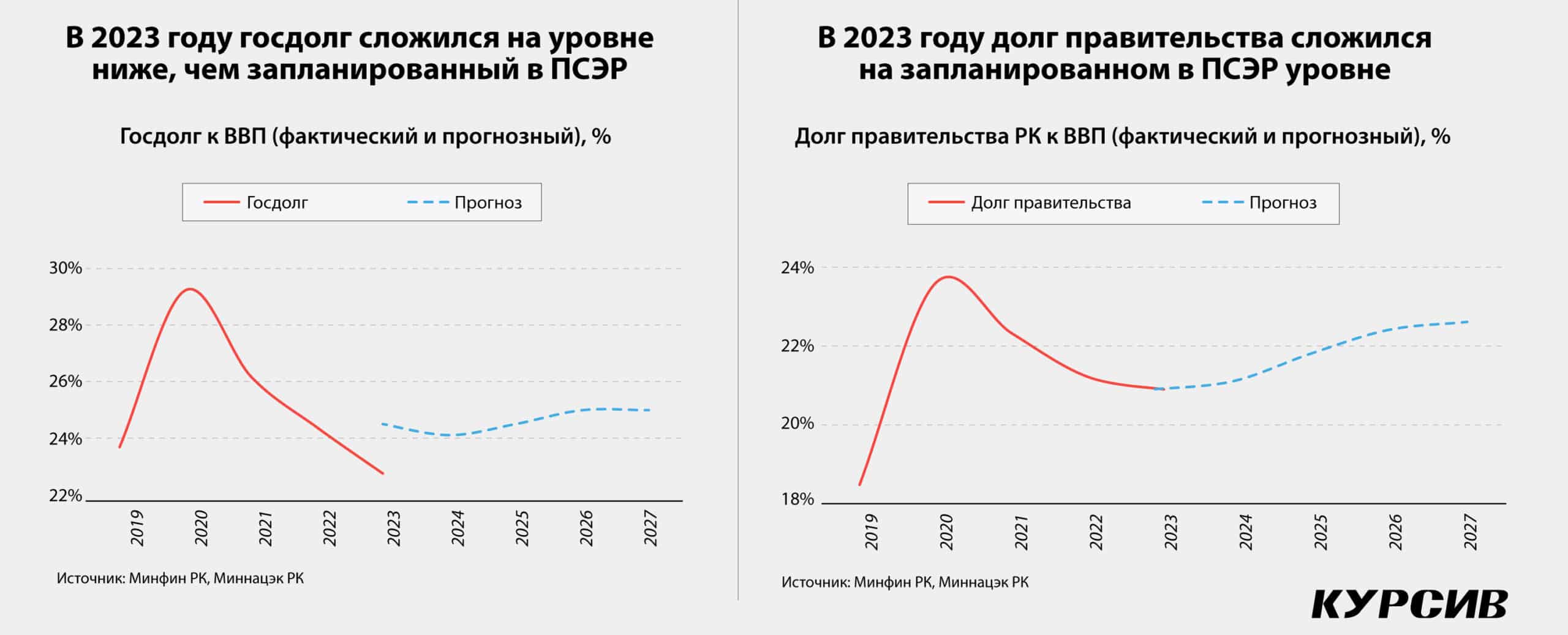

Правило долга направлено на поддержание правительственных и государственных заимствований на устойчивом для бюджета уровне. Целевые ориентиры по ним, согласно концепции, должны устанавливаться в ПСЭР.

По итогам 2023 года правило долга было выполнено, хотя целевые ориентиры по государственному и правительственному долгу были ужесточены. Если в первой редакции ПСЭР на 2023–2027 годы было указано, что государственный долг не должен быть выше 27,8% к ВВП, а долг правительства – 23,7% к ВВП, то во второй редакции индикаторы уменьшились до 24,5 и 20,9% соответственно. Фактические результаты такие: в минувшем году величина госдолга не превысила 22,8% ВВП, долг правительства составил 20,9% к ВВП.