Казахстанский МСБ в I квартале столкнулся с широким спектром проблем. В моменте сошлось все – рыночные, регуляторные и природно-климатические вызовы. Вероятно, последние события еще не отразились в полной мере. В настоящем материале сделан анализ того, как бизнес оценивает не только результаты I квартала, но и видит развитие бизнеса в краткосрочной перспективе в отношении таких ключевых показателей, как изменения в оборотах, персонале и источниках финансирования, а также какие барьеры более всего ограничивают развитие бизнеса. На основании полученных данных были рассчитаны три основные группы индексов, демонстрирующие настроения и активность бизнеса, а также уровень барьеров. Дополнительно к этому представители бизнеса были опрошены относительно того, как изменения в Налоговый кодекс РК, введение всеобщего декларирование и контроль за мобильными переводами уже отразились на их доходах или повлияют в будущем.

В чем сила и слабость деловых настроений

Первый из индексов, входящий в состав комплексного исследования ББ МСБ, – индекс деловых настроений (ИДН), который состоит из четырех субиндексов («Инвестиции», «Кредиты», «Продажи» и «Кадры»), показал квартальный прирост в 1,1 пункта, увеличившись до 58,7 пункта, и это максимальный за последние три квартала уровень.

Несмотря на разнонаправленную динамику субиндексов в течение рассматриваемого квартала, все они находятся на отметке выше 50 пунктов, что указывает на превалирование позитивных настроений бизнеса. Основным драйвером роста индекса настроений остается субиндекс «Инвестиции», сохраняющий не только наибольший уровень среди субиндексов, но на этот раз также показавший более сильную динамику роста (+4,7 пункта за квартал, до 67 пунктов). В росте оказались и «Кадры» (+1,2 пункта, до 57,3 пункта). В то же самое время незначительно откатили назад «Продажи» (–0,4 пункта, до 54,3 пункта) и «Кредиты» (–0,6 пункта, до 56,9 пункта).

United Research Technologies Group (URTG) запустило исследование «Бизнес-барометр МСБ Казахстана» (ББ МСБ) с I квартала 2024 года. Методология проводимого исследования основана на наилучшей мировой практике (включая, но не ограничиваясь – IHS Markit (Великобритания), Европейская комиссия и другие).

Метод сбора данных – телефонный опрос (CATI). В каждой волне исследования ежеквартально опрашивается 500 представителей малого и среднего бизнеса производственных и непроизводственных отраслей. Выборка построена с учетом региональных (20 регионов) и отраслевых (торговля, обрабатывающая и добывающая промышленность, сельское хозяйство, строительство и услуги) квот и размерности бизнеса, отражающих количество субъектов бизнеса в генеральной совокупности и его вклад в ВВП страны.

Квартальный анализ дополнялся результатами исследований Freedom Finance Global, находящихся в открытом доступе на сайтах Freedom Finance: за III квартал 2023 года и за IV квартал 2023 года и Kursiv: за III квартал 2023 года и за IV квартал 2023 года.

1.Акцент на реинвестиции

Как показывают результаты исследования, планируют увеличивать инвестиционные потоки в свою деятельность практически все сферы бизнеса. Так, в предстоящие три месяца бизнес намерен увеличить инвестиции в 1,3 раза по сравнению с фактически осуществленными в течение I квартала 2024 года, в то время как кварталом ранее (согласно результатам исследования FFG за IV квартал) такое соотношение составляло 0,9 (т. е. планы уступали факту). Отметим, что замеры фактических оценок также являются результатами опроса, а не внешними статистическими данными.

Основной источник расширения бизнеса – по-прежнему собственная прибыль, доля которой в инвестициях по ожиданиям бизнеса составит 77,5%, тогда как внешние заимствования всего 22,5%. При этом за квартал произошло смещение в сторону внешних заимствований (+4,7 п. п.) за счет роста ожиданий сельского хозяйства (+16,7 п. п., до 16,7%) и промышленности (+16,6 п. п., до 23,4%), что в том числе связываем с поддержкой институтов развития.

В разрезе секторов лидируют в расширении бизнеса (суммарно за счет собственных и заемных средств) представители промышленности: в отчетном периоде (I квартал 2024 года) – 66% (из числа опрошенных в рассматриваемом секторе) и планирующих в будущем (II квартал 2024 года) – 83%. Рост перспектив в обрабатывающей промышленности может быть связан с планами государства на 2024 год по запуску 180 проектов, направленных на импортозамещение и повышение экспортного потенциала казахстанских товаров и услуг (1,5 трлн тенге). За ними с большим отрывом следуют представители строительства, которые также планируют вкладываться больше, чем уже вложили (55,6% против 46%). Отдельно стоит сказать про сельское хозяйство, которое в отчетном периоде было более всего склонно к сохранению бизнеса без изменений (64,3% против 19% тех, кто инвестировал), но с серьезным изменением планов на ближайшую перспективу – инвестиции ожидаются уже в 47,6% случаев против 35,7% не планирующих каких-либо изменений. Ожидания «агро» связываем как со стартом весенне-полевых работ, на которые вместе с уборочными работами правительством на 2024 год было запланировано 140 млрд тенге льготного финансирования, так и планами по выделению 100 млрд тенге на крупные проекты АПК. При этом именно в сельском хозяйстве, как и прежде, сохраняется большее количество планирующих сокращение бизнеса в будущем (14,3% против 4,3–7,3% в других отраслях). Не сильно изменились планы представителей торговли и услуг, которые не производили и не планируют производить каких-либо значимых изменений в расширении или сокращении бизнеса – в среднем по 47% нейтрально настроенных в каждом из указанных секторов.

По факту в рассматриваемом периоде в разрезе других параметров – размерность и доходы – сильнее всего масштабировались средние предприятия (60% из всех опрошенных в категории средних), а также предприятия с годовым оборотом 0,1–1,1 млрд тенге (46,6%) и 1,1–10,4 млрд тенге (46,2%). Менее всего расширялся микробизнес (37,2%) и предприятия с доходом менее 25 млн тенге (37,3%). В региональном разрезе в лидерах оказались Жамбылская (55,6%) и Туркестанская (52,1%) области. К слову, данные регионы, где довольно хорошо развито животноводство, частично пострадали от паводков, вызванных обильными весенними дождями. В антилидерах по инвестициям – основные зерносеющие регионы – Костанайская (6,3%), Северо-Казахстанская (11%) и Акмолинская (15,4%) области, больше всего пострадавшие от паводков вместе с западными регионами. Перечисленные области чаще других отмечали сохранение бизнеса без изменений (до 85–88%). Исключение составила СКО, где не только не было изменений (56%), но также произошло одно из наибольших сокращений инвестиций (33%) наряду с Абайской областью (35,7%). Для сравнения, сокращения в разрезе остальных регионов от 0 до 21%. При этом основные зерносеющие регионы не указывали среди источников инвестирования внешние заемные средства, за исключением Акмолинской области, где доля таковых всего 7,7% при таком же проценте из собственной прибыли.

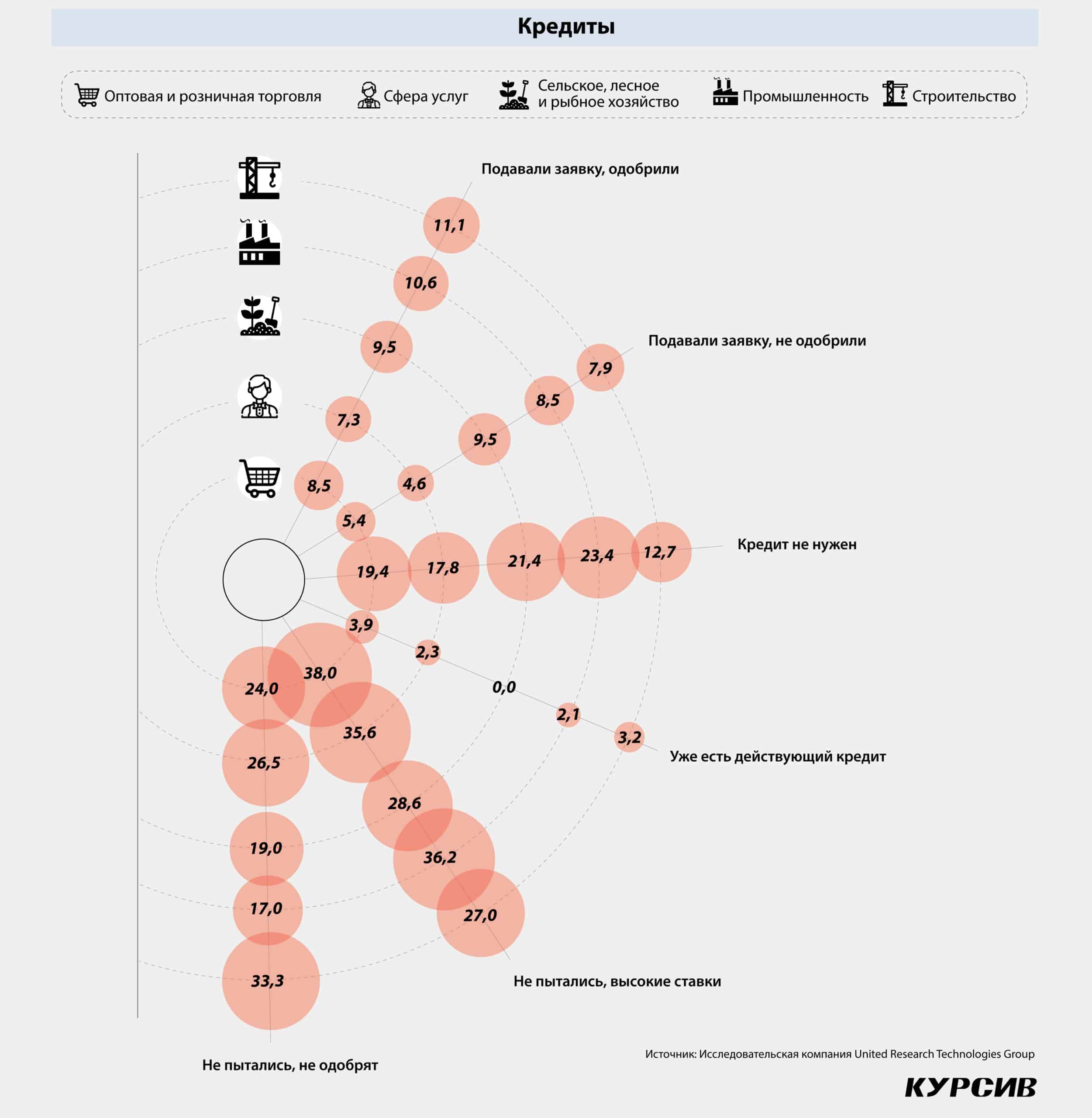

2.Пределы роста: высокие ставки, действующие кредиты

«Кредиты» – единственный из субиндексов, показавший по результатам исследования FFG рост в IV квартале, на этот раз снизился. Все сектора, и более всего компании из сельского хозяйства, строительства и сферы услуг, заявляли, что в I квартале им дополнительного финансирования не было нужно (всего по всем секторам в данной категории ответов: –12,3 п. п. за квартал, до 33,1% от 500 опрошенных предприятий). Не пытались из-за высоких ставок почти все сектора (+10,6 п. п., до 24%), за исключением промышленности.

Из не обращавшихся в банки за дополнительными займами по причине уже действующих кредитов (все сектора: +1,8 п. п., до 18,9%) более всего представителей промышленности и сельского хозяйства. Заметный квартальный прирост в данной категории связан со сферой услуг и сельского хозяйства. В данном случае сложно с определенной точностью сказать, было ли достаточно уже имеющихся заемных средств, либо текущая задолженность достигла предела (лимита), и по этой причине предприниматели решили не обращаться за дополнительным заимствованием.

Предприятия, которые все-таки обратились за кредитом, разделились поровну в части полученных результатов: одобренные заявки – 9,4% (–3,1 п. п.), отказы – 9,5% (+2,2 п. п.). Оба случая более характерны для строительства и промышленности.

Вышеприведенное распределение ответов не сильно зависело от размерности и уровня доходов предприятий. При этом компаний с оборотом 1,1–10,4 млрд тенге (верхняя граница, характеризующая МСБ в исследовании) менее всего нуждались в дополнительном финансировании, так как уже имели действующие кредиты. Но при обращении практически всегда получали одобрение, чего не скажешь о малых предприятиях. И в целом такая динамика выглядит закономерной.

В региональном разрезе лучше всего с одобрением в Жамбылской, Костанайской и Улытауской областях (18,5–20%), хуже всего – в Акмолинской (23%). Лидеры по действующим кредитам – Актюбинская и Западно-Казахстанская области (33–36%). Преобладающий пессимизм у Карагандинской области, не верящей в получение одобрения и по этой причиной даже не пытавшейся обратиться за кредитом (12%). Наиболее обеспеченные в части финансирования – Атырауская и Акмолинская области и Алматы (46–56%). Больше всего посетовали на высокие ставки – Улытауская и Кызылординская области (40–44%).

3.«Торговый» оптимизм МСБ, омраченный агросектором. В зоне риска сфера услуг?

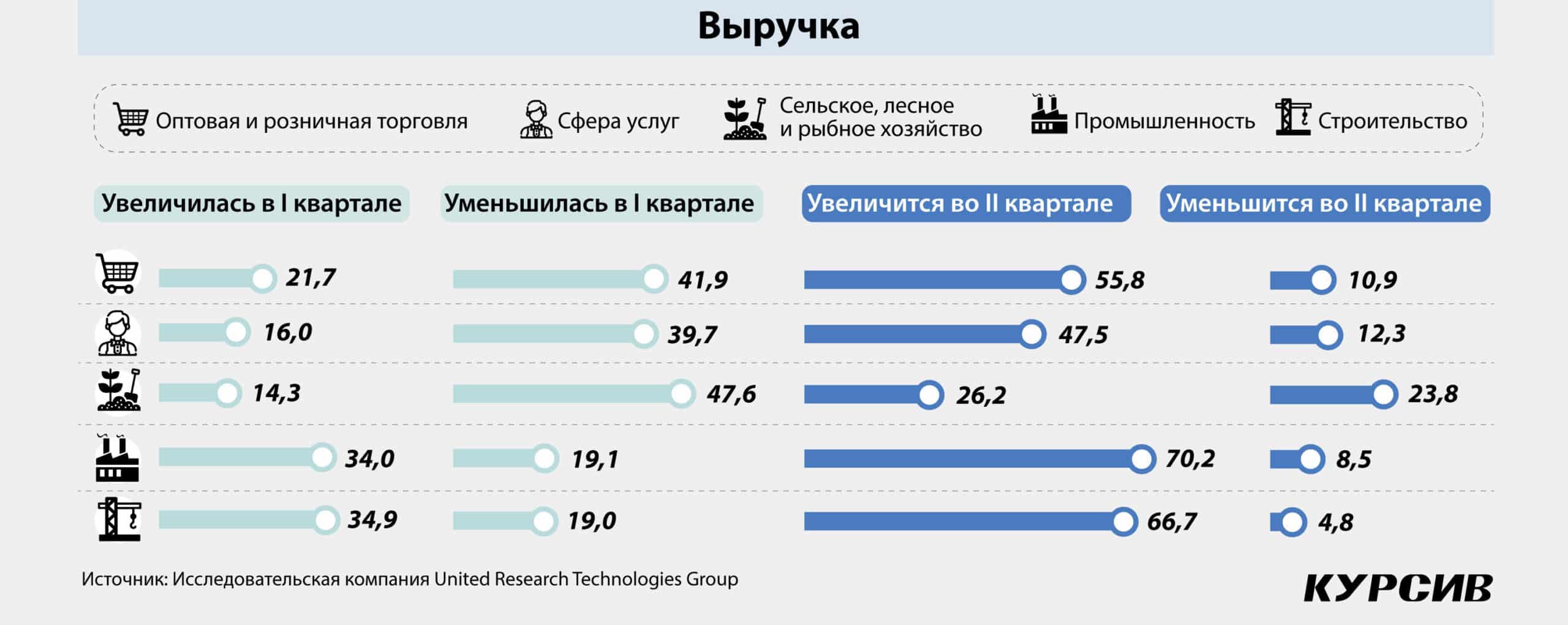

Субиндекс «Продажи», оценивающий фактическое и ожидаемое изменение выручки (оборотов) предприятий, снижается второй квартал подряд, что видно из сквозной аналитики совмещенных результатов исследований FFG и URTG, и достиг наименьшего значения среди всех субиндексов – 54,3 пункта (–0,4 пункта за квартал). В зону значительного пессимизма ушло сельское хозяйство (–12,1 пункта, до 41,1 пункта). Практически до нейтральной линии опустились услуги (–1,6 пункта, до 50,1 пункта). Значимое падение наблюдается и у промышленников, тем не менее обороты в секторе все еще выше, чем у всех остальных (–9,8 пункта, до 68,1 пункта). В хорошем росте строительство, со вторым результатом после промышленности (+4,7 пункта, до 67,9 пункта). Все еще в позитиве сфера торговли (+2,6 пункта, до 54,1 пункта). Рассмотрим ситуацию с продажами детальнее.

Фактические изменения в субиндексе «Продаж» показали отрицательную квартальную динамику за счет увеличения доли компаний (на +10,6 п. п. за квартал), отметивших снижение выручки – 33,5% из 500 предприятий, участвовавших в опросе, тогда как о росте сообщило всего 24,2%, чья доля к тому же и снизилась (на –7,8 п. п. за квартал). Несмотря на довольно скромные фактические результаты, представители МСБ настроены решительно в части роста продаж в ближайшей перспективе, то есть во II квартале. Так, ожидают увеличения выручки 53,3% (+5,4 п. п. за квартал), тогда как снижения – 12% (–3,9 п. п. за квартал).

В разрезе секторов наиболее пессимистичная ситуация складывается в сельском хозяйстве. Так, в I квартале доля агрокомпаний, показавших снижение выручки, увеличилась за квартал почти в два раза, до 47,6% (в других секторах этот показатель составил 19–42%). В ближайшей перспективе представители данной отрасли также не ожидают значимых улучшений, полагая, что ситуация по большому счету сохранится прежней (за сохранение продаж на прежнем уровне 45,2%, против 19–31% в других отраслях). Пока все другие отрасли закладывают больше оптимизма в будущем (провал только в 5–12% случаев в зависимости от сектора), «агро» ожидают падения выручки в 24% случаев. Ситуация в агробизнесе может быть связана не только с фактором сезонности и большей чувствительностью к природно-климатическим изменениям, но также довольно резкой разницей в доступности ресурсов и условиях деятельности в зависимости от размерности компаний (средний бизнес по сравнению с микро и малым бизнесом), чего не скажешь о других секторах экономики.

За агробизнесом следовали торговля и услуги, зафиксировавшие уменьшение выручки в 42% и 39,7% случаев, соответственно (квартальный прирост показателя по +11,7 п. п. в каждом из указанных секторов). Но их отличие в том, что они ожидают заметного роста продаж уже в следующие три месяца, особенно это относится к торговле (+20,9 п. п. за квартал, до 55,8% случаев), в услугах несколько сглаженная ситуация, но также позитивная (+8,8 п. п., до 47,5%).

Довольно стабильно генерировали прибыль в рассматриваемом периоде представители строительства и промышленности, чаще других отмечавшие либо отсутствие изменений в выручке (в среднем по +4,7 п. п. за квартал, до 44,4–44,7 пункта), либо ее рост (доля таковых снизилась за квартал на –16 п. п. для промышленности и –6 п. п. для строительства, но все еще выше, чем в других секторах – до 34 и 34,9 пункта, соответственно). Несмотря на сокращение количества предприятий, отмечавших рост выручки в прошедшем периоде, данные отрасли улучшили свои ожидания на краткосрочную перспективу, как это отмечают в строительстве (квартальный прирост ожиданий на +11,1 п. п., до 66,7% случаев), либо сохраняют свои ожидания превалирующими в разрезе МСБ, как промышленность (–2,5 п. п., до 70,2%).

В части размерности наибольшие квартальные изменения произошли среди предприятий, находящихся в верхнем уровне доходов (напомним, что в рамках нашего исследования это 1,1–1,4 млрд тенге в год). Так, резко сократилось количество компаний, отмечавших рост выручки в I квартале (–30,8 п. п. за квартал, до 7,7% от всех компаний в этой категории доходов), с увеличением числа сокративших выручку (–15,4 п. п., до 38,5%). Соответственно, без изменений – 46,2%. Но в части будущих доходов их ожидания меняются кардинально и выглядят довольно оптимистично: ожидают роста выручки – 38,5%, тогда как снижения – всего 7,7% (–30,8 п. п. за квартал).

В разрезе регионов наибольшая доля компаний, указавшая в I квартале на увеличение выручки, находилась в Туркестанской (50% компаний из этого региона) и Кызылординской (44%) областях. Более всего без изменений в Атырауской (69%) и Костанайской (62,5%) областях. Наибольшее сокращение выручки – в Актюбинской и Павлодарской областях (по 71,4%). Будущее видят оптимистичным (то есть когда компаний региона, ожидающих роста, большее, чем ожидающих снижения) практически все регионы, за исключением Абайской, Акмолинской и Атырауской областей. Лидеры роста – Жетысуская и Улытауская области и Алматы (60–64%).

4.Перспективы занятости: сглаженный рост

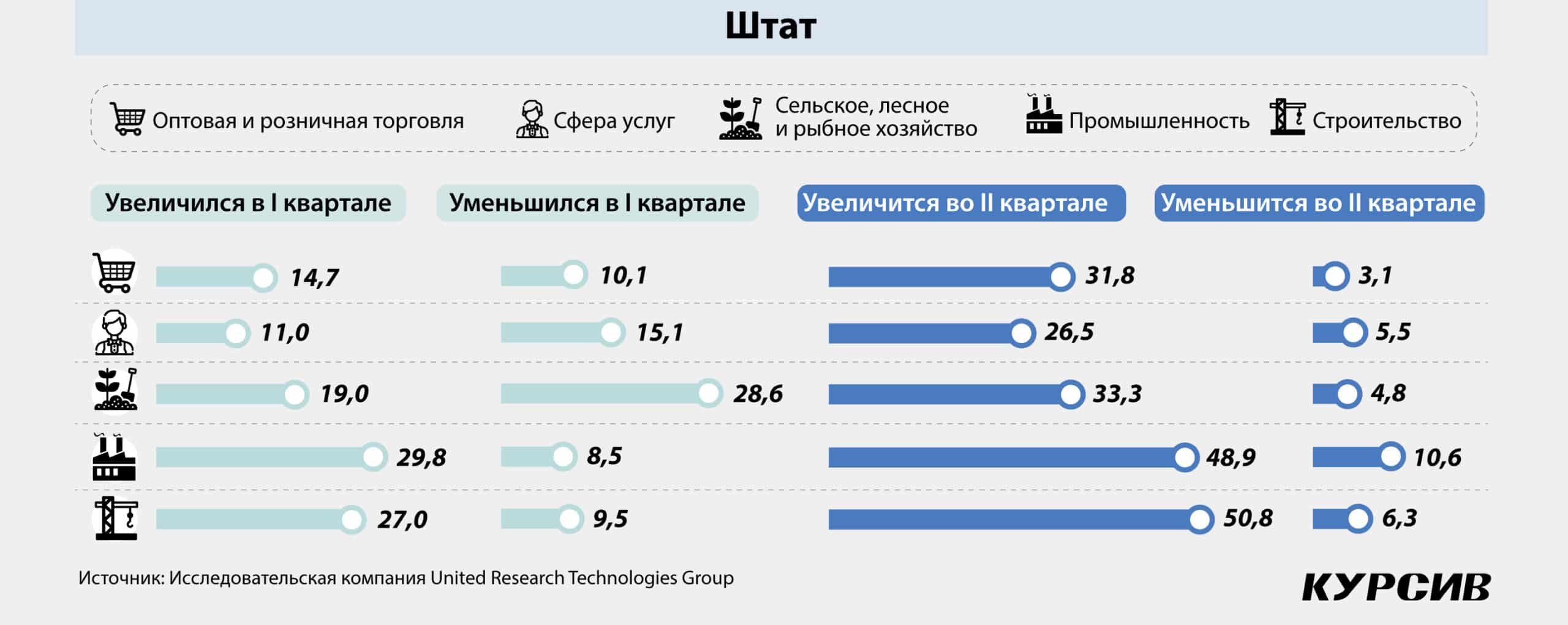

Штат сотрудников у представителей малого и среднего бизнеса демонстрирует рост второй квартал подряд. В I квартале о росте персонала заявило 20,3% (+1,7 п. п. за квартал), тогда как о снижении – 14,4% (–1,3 п. п. за квартал). У остальной части опрошенных вопрос кадров не претерпел серьезных изменений (65,1%). Планы на ближайшую перспективу гораздо оптимистичнее того, что, по ответам опрошенных, происходило фактически в I квартале 2024 года. Так, ожидают увеличения штата уже 38,3% (+18 п. п. к факту) предприятий из 500 опрошенных, тогда как сокращать собираются только 6,1% (–2,3 раза к факту). Не планируют изменений – 54% (–11,1 п. п. к факту).

В разрезе секторов наибольший рост сотрудников в I квартале зафиксирован в промышленности (29,8%) и строительстве (27%), сокращения – в сельском хозяйстве (28,6%). В части планов на ближайшую перспективу промышленность начинает выглядеть менее стабильно. Так, несмотря на высокие ожидания по увеличению штата (почти в 49% случаях в данном секторе), одновременно с этим здесь планируются наибольшие среди секторов сокращения (10,6% против 3,1–6,3%). Как ожидается, в зоне оптимизма продолжит оставаться строительство, с ожиданием увеличения штата почти в 51% случаев. Наиболее стабильно на фоне остальных выглядят сфера услуг и торговля (64–67% против 40–59,5% в других).

При рассмотрении динамики изменений субиндекса «Персонал» через призму размерности предприятий видим, что чаще всего увольнения и приемы на работу происходили у среднего бизнеса (в среднем по 25% в каждом случае). Представляется, что ситуация не сильно изменится в перспективе, с сохранением высокой текучести штата, где на фоне наибольших ожиданий по росту количества сотрудников (40% в данной размерности против 32–36% в малом и микробизнесе) также ожидается и наибольшее количество сокращений (10% против 3,2–5,4%). Для малых предприятий как в прошедшем периоде, так и в планах на ближайшую перспективу более всего характерен рост, тогда как для микробизнеса – небольшая текучесть кадров.

В прошедшем периоде регионы были практически распределены поровну в части роста и сокращения штата сотрудников, но перспективы на ближайшие месяцы выглядят оптимистично практически повсеместно. В I квартале лучше всего ситуация с расширением штата складывалась в Мангистауской (в 42,1% случаях в этом регионе) и Кызылординской (37,5%) областях. При этом в ближайшем будущем Мангистауская область планирует еще более масштабное расширение (63,2%), с большим отрывом за ней следуют Акмолинская область (46,2%) и Шымкент (45,5%). Наиболее массовые сокращения наблюдались в Абайской (28,6%), Акмолинской (23,1%) и Павлодарской (21,4%) областях. У Абайской и Павлодарской областей сокращения продолжатся и в будущем, с отсутствием какого-либо заметного найма. СКО – сокращения без найма.

Тревожные сигналы индексов деловой активности

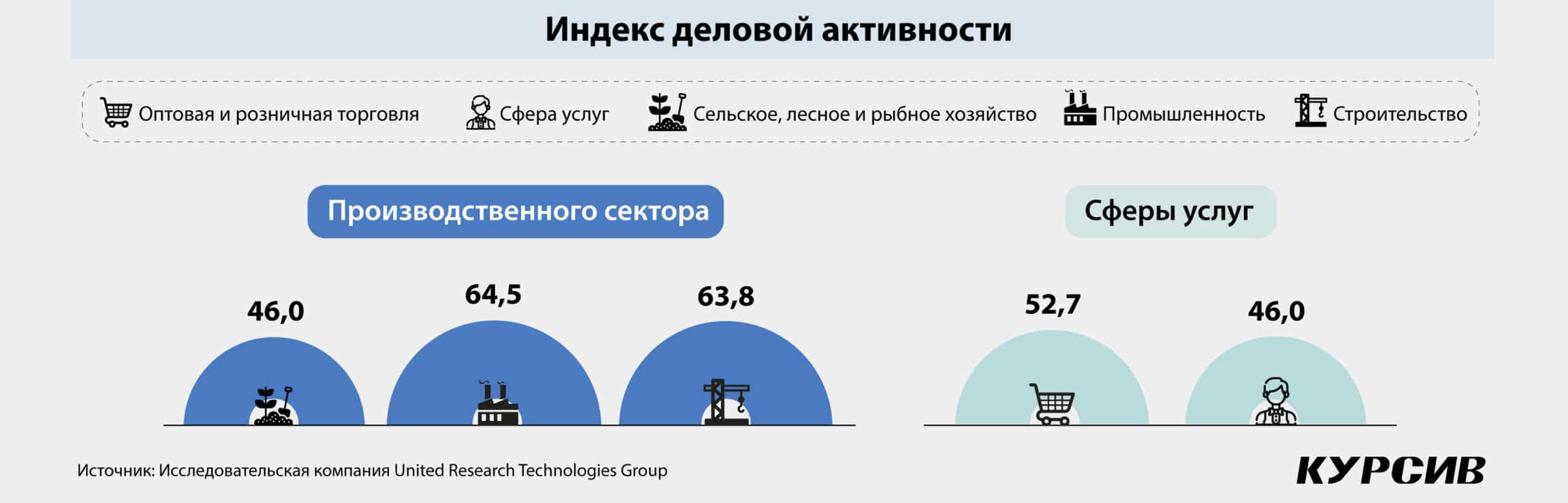

Деловая активность МСБ замеряется двумя самостоятельными индексами: производственным индексом деловой активности (ИДА) и ИДА сферы услуг. Первый индекс включает в себя такие отрасли, как промышленность, строительство, а также сельское, лесное и рыбное хозяйство. Второй – оптовую и розничную торговлю и сектор услуг. Каждый сектор может быть рассмотрен как самостоятельный субиндекс. Представители бизнеса в рамках ИДА отвечают на вопрос о том, на сколько и как (к лучшему, худшему, остались без изменений) изменились условия их деятельности за прошедший месяц в части: производства, новых (экспортных) заказов, новых (импортных) закупок, незавершенных или невыполненных заказов, цен на сырье и материалы, цен на выпускаемую продукцию или предоставляемые услуги, занятости, остатков готовой продукции, а также ожиданий и/или прогнозов коммерческой деятельности предприятия.

В I квартале оба индекса находились в ниспадающей динамике и в целом не показали каких-либо противоречий с результатами ИДН, который был подробно рассмотрен выше. Резкое падение показал производственный ИДА, но удержавшийся в позитивной зоне – 59,1 пункта (–5,1 пункта за квартал). ИДА сферы услуг ушел в отрицательную зону, хотя падение за период было не таким сильным, как в производстве – 48,5 (–2,6 пункта). Что же предшествовало таким изменениям? Рассмотрим каждый индекс деловой активности в раздельности.

- Разнонаправленный ИДА производственных секторов

Мартовский замер показал, что падение производственного ИДА относительно декабря было связано с ухудшением условий в сельском хозяйстве, субиндекс которого ушел в отрицательную зону (–10,9 п. п. за квартал, до 46 пунктов). Субиндекс промышленности также показал снижение, но тем не менее это та отрасль, которая сохраняет в себе наибольший потенциал роста (–6 п. п., до 64,5 пункта). Стабильно растет субиндекс строительства, занявший второе место (+5,8 п. п., до 63,8 пункта).

В разрезе размерности предприятий наибольшее снижение наблюдалось в микро (–6,3 п. п. к декабрю, до 58,3 пункта) и среднем (–5,9 п. п., до 62,6 пункта) бизнесе. При этом малый бизнес не показал сильных изменений, сохраняясь на самом низком уровне (–0,2 п. п., до 57,5 пункта).

Результаты исследования демонстрируют, что в агробизнесе все показатели попали в отрицательную зону. Наиболее драматичным в данном секторе стало снижение цен на выпускаемую продукцию (в 14% случаях цены росли при снижении в 43%) на фоне серьезного роста цен на сырье и материалы (в 62% случаях цены закупа росли и снижались в 14%). Среди других отягчающих факторов – проблемы реализации на экспорт (тогда как внутренние продажи шли относительно неплохо, хотя и ниже нормы, то есть 50 пунктов), рост невыполненных заказов, увеличение сроков поставок, вынужденное сокращение персонала, а также пессимизм в прогнозах развития на ближайшую перспективу.

В промышленности причиной падения субиндекса также стал ценовой фактор, когда на фоне более высоких темпов роста цен сырья и материалов цены выпускаемой продукции росли более медленными темпами. Все остальные показатели не были столь драматичными, но можно отметить как тревожащие – некоторый рост невыполненных заказов, рост сроков поставок и увеличение остатков готовой продукции. Среди явных плюсов – рост новых заказов и ожидание лучших перспектив.

Строительство в целом чувствует себя довольно неплохо. Цены на выпускаемую продукцию и само производство либо росли, либо сохранялись на прежних уровнях. При этом цены на сырье не увеличивались так активно, как у агросектора и промышленности. Наиболее бросающийся в глаза фактор, вызывающий обеспокоенность – рост числа незавершенных заказов (ниже нормы, то есть 50 пунктов).

2.Преобладающий пессимизм в ИДА сферы услуг

Как было сказано выше, ИДА сферы услуг по итогам мартовского замера ушел в отрицательную зону (48,5 пункта), что более всего было связано с субиндексом сектора услуг. Последний снижался два квартала подряд (–2,8 п. п. к декабрю, до 46 пунктов). Проблемы ценообразования также не обошли стороной представителей сектора – цены на закупки и деловые расходы росли более значимо, чем цены на предоставляемые ими услуги. Снижались объемы оказываемых услуг и новые заказы, но предприниматели старались выполнить взятые на себя обязательства в срок. Серьезные проблемы с занятостью не отмечались.

Второй компонент ИДА сферы услуг – субиндекс оптовой и розничной торговли – все еще удерживается в позитивной зоне, несмотря на некоторое снижение (–0,6 п. п., до 52,7 пункта). В секторе несколько увеличились сроки поставок и сократились запасы. Тем не менее объемы реализации показали небольшой, но рост, также увеличивались и новые заказы. Соотношение роста закупочных цен и цен реализации не сильно разнилось, хотя цены последних, как правило, не поспевали за первыми, временами ставя под вопрос получение прибыли. В целом ситуация в торговле складывается несколько лучше, чем в агробизнесе и услугах.

В части будущих перспектив в торговле и услугах оптимистичные настроения превышают пессимистичные. Но это соотношение не так ярко выражено, как в промышленности и строительстве.

В срезе размерности исследование показывает, что требует внимания ситуация в микробизнесе, где падение деловой активности ИДА сферы услуг носит длительный характер (–3,1 п. п., до 46,8 пункта). Проявляет некоторую устойчивость малый бизнес (–1,8 п. п., до 52,5 пункта). В противовес им представители среднего бизнеса чувствуют себя значительно увереннее, и эта уверенность растет (+1,5 п. п., до 60,7 пункта).

Барьеры: в фокусе экономическая политика, финансы и спрос

Индекс бизнес-барьеров (ИББ) отражает оценку респондентами основных факторов, мешающих ведению их предпринимательской деятельности. Результаты последнего замера показали рост индекса до 122,9 пункта (+0,7 п. п. за квартал). Значение индекса выше 100 пунктов указывает на наличие значительного пессимизма в оценке препятствий, тормозящих развитие бизнеса.

Стоит отметить, что в I квартале произошла разнонаправленная динамика. Такие факторы, как «нехватка рабочей силы/кадров» (12,8% от множественных ответов), «неопределенность экономической политики, влияющей конкретно на сектор респондента» (14,2%) и «стоимость аренды» (16,8%), все еще присутствовали, но уже оказывали не столь сильное отрицательное влияние, снизившись за квартал на 15–19%. Также представители МСБ стали все меньше отмечать, что их ничего не беспокоило (–22%, до 19%).

В то же самое время усугубились наиболее значимые для бизнеса факторы, а именно: «неопределенность экономической политики в целом (например, налогов, государственных расходов, регулирования, политики Национального банка)» (30,2%), «финансовые ограничения» (24%), «недостаточный спрос на внутреннем рынке» (20%) и «нехватка сырья/материалов/оборудования» (9,2%). Последнее хоть и имеет незначительное количество голосов, все же показало наибольшее квартальное увеличение (в 1,5 раза) по сравнению с другими барьерами (на 6–18%).

Ожидаемо, что подтверждается результатами исследований ИДН и ИДА, рассмотренных выше, ИББ зашкаливает в сельском хозяйстве (161,4 пункта), со значительным квартальным ростом давления барьеров. Так, без учета такого фактора, как «неопределенность экономической политики государства в целом», который в части проблематики стоит на первом месте у всех рассматриваемых секторов (в диапазоне 25,4–35,2%, в зависимости от отрасли), вызовы агробизнеса более всего были связаны с финансами, кадрами, спросом и неопределенностью экономической политики в самом сельском хозяйстве (26–36%). Интересно отметить, что последний показатель (специфика государственного регулирования в той или иной отрасли) показал значимое квартальное снижение у всех остальных секторов (до 3,2–16,4%, в зависимости от сектора), в то время как в сельском хозяйстве он резко вырос (до 26,2%).

Следующие сектора по уровню барьеров – сфера услуг (128 пунктов) и торговля (120 пунктов). Для них тормозящими бизнес, помимо экономической политики в целом, оказались финансы, спрос и аренда (19–28%). Промышленность и строительство чувствовали себя относительно хорошо (96,8 и 104,8 пункта, соответственно), чаще других заявляя, что их ничего не беспокоит (22–23%). При этом проблемы финансов им также были присущи (17% и 23,8%, соответственно).

Максимум барьеров отмечалось в микробизнесе (129,8 пункта против в среднем 106 пунктов в малых и средних предприятиях).

Наиболее стрессовым регионом оказалась Северо-Казахстанская область (231,1 пункта), с наибольшим волнением относительно спроса. Далее следовали Павлодарская (186 пунктов), Жамбылская (183 пункта) и Актюбинская (175 пунктов) области, обеспокоенные экономической политикой в целом.

Рост обеспокоенности вопросами налогообложения

Один из вопросов, заданный респондентам в настоящем исследовании, касался отношения МСБ к изменениям в Налоговый кодекс. Отметим, что увеличения ставки НДС с 12 до 16% в I квартале так и не произошло. Тем не менее за квартал стало больше негативно настроенных представителей бизнеса (суммарно 59% от числа участников опроса). Среди неблагоприятного влияния отмечаются: «изменения еще больше усложнят и без того сложный процесс налогообложения для субъектов МСБ» (23%), «налоговая нагрузка на субъекты МСБ сильно вырастет» (16,2%) и «инфляция вырастет в связи с изменениями тарифов НДС» (13,2%). При этом почти пятая часть опрошенных оказалась не знакома с изменениями, либо затруднилась ответить. Соответственно, позитивно настроенных – 12,4% и нейтрально – 8,6%.

Разброс настроений в разрезе секторов и размерности компаний небольшой. Так, пессимизм преобладает в торговле (66% против 53–58% в других секторах), а также в микробизнесе (61% против 50–57%). Более всего ожидающих позитивных изменений – в сельском хозяйстве (17% против 8–16%) и среди представителей среднего бизнеса (17% против 12–13%). Более всего нейтральных – в строительстве (13% против 6–12%) и среди малого бизнеса (13,4% против 6–8%).

Интересно отметить, что предприятия с более высокими оборотами считают, что изменения в Налоговый кодекс еще больше усложняют и без того сложный процесс налогообложения (в 25–29% случаях ответов). При этом предприятия с оборотом 1,1–10,4 млрд тенге в год чаще других отмечали, что не знакомы с изменениями, тогда как с оборотом 0,1–1,1 млрд тенге выглядят более осведомленными.

Наиболее негативно настроенные регионы – Абайская, Северо-Казахстанская и Карагандинская области (по 80%).

Ограничение мобильных переводов может снизить доходы МСБ

Второй конъюнктурный вопрос был связан с возможным влиянием на уровень доходов МСБ введения контроля и ограничений мобильных переводов. Данный вопрос также оказался резонансным для представителей бизнеса, с превалированием считающих, что это нововведение отрицательно отразится на их доходах – 55%. Нейтрально настроенных – 23,4%. Считающих, что контроль мобильных переводов улучшит их экономическую ситуацию, всего 17,8%.

Представители сферы услуг (58%) и промышленности (57,4%) более всех остальных считают, что подобные ограничения окажут давление на их доходы. Интересная ситуация сложилась с представителями сельского хозяйства, которые набрали меньше всего положительных голосов (всего 7% против 15–28% в других секторах), но также и менее других настроены отрицательно (45% против 49–58%), по большому счету относясь к данным изменениям нейтрально (41% против 11–27%). Вероятно, позиция агробизнеса может быть объяснена меньшей доступностью интернета в отдаленных районах, а также спецификой взаиморасчетов.

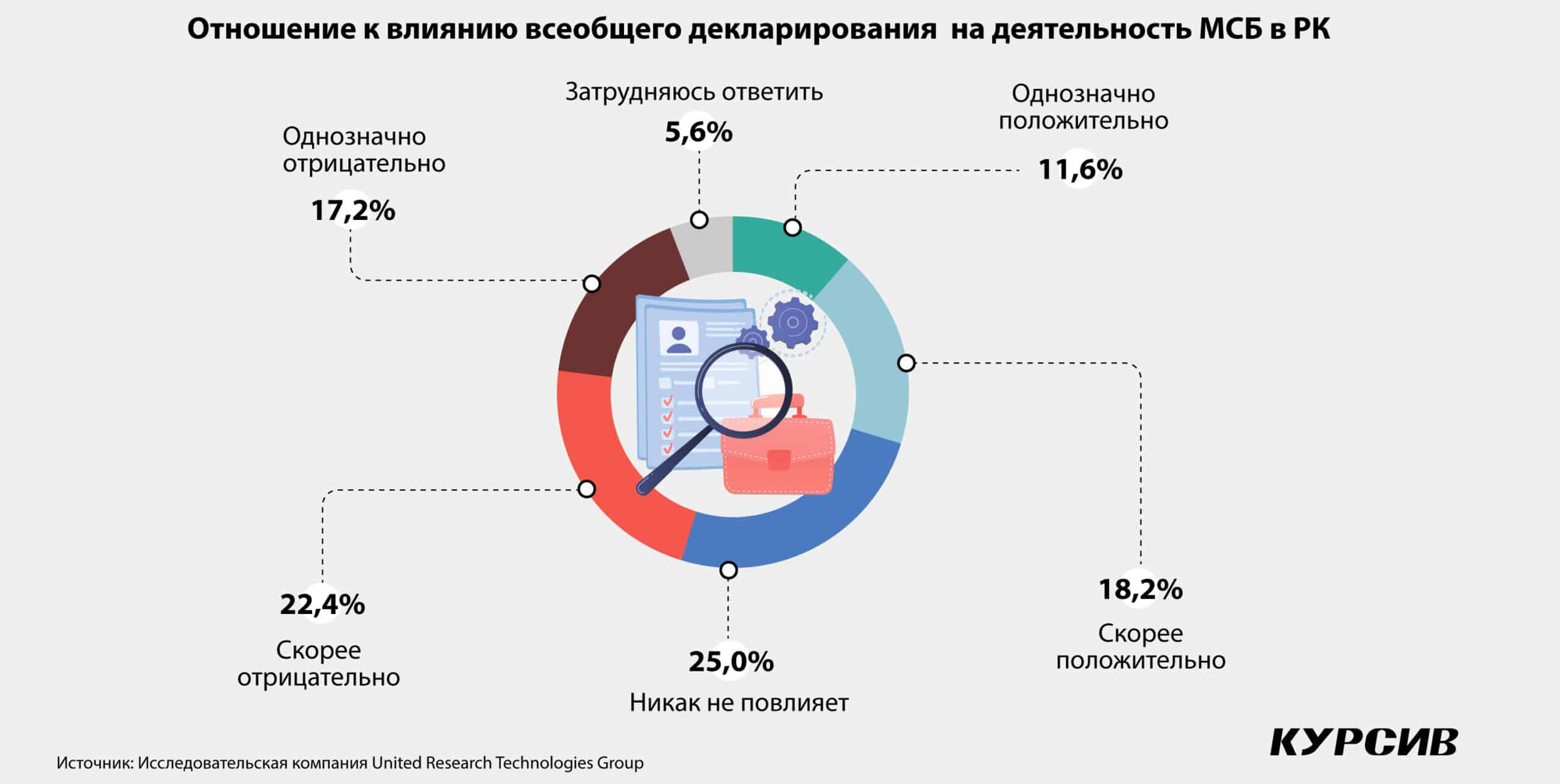

Отношение МСБ к всеобщему декларированию

Третий дополнительный вопрос, заданный респондентам, связан с оценкой влияния на деятельность МСБ всеобщего декларирования. Здесь распределение голосов выглядит следующим образом: отрицательно настроено – 40%, где более всего представителей микробизнеса; положительно – 30%, с превалированием среднего бизнеса; нейтрально – 25%, с большинством из малого бизнеса.

Наиболее определившимися в своих ответах оказались представители промышленности, чьи голоса поровну распределились между положительно и отрицательно настроенными (по 44,7%), и это наибольшие значения показателей в разрезе секторов. Регионально более всего отрицательно настроенных в Павлодарской и Карагандинской областях (60–64%). Благоприятно на это смотрят в Жетысуской области (57%).

Выводы, или барометр надежд МСБ

Исследование показало, что предприниматели в I квартале 2024 года были вынуждены работать в условиях возросшей неопределенности. На этот раз она была связана не только с вызовами рыночного характера, начавшимися ранее, к которым бизнес все еще пытается приспособиться, теряя норму доходности и функционируя в условиях высоких рисков, но и с регуляторными требованиями и природными катаклизмами. К недостаточности свободных денежных средств, нестабильному внутреннему спросу и обеспокоенности политикой налогообложения добавились контроль мобильных переводов и поэтапный ввод декларирования. Бизнес все больше полагается на внутренние ресурсы, реинвестируя прибыль. Представляется, что источниками инвестиций могут быть и вливания институтов развития, особенно это относится к предприятиям средней размерности в сфере обрабатывающей промышленности и некоторым представителям сельского хозяйства. В целом именно рост инвестиций позволил основным индексам удержаться в зоне оптимизма, особенно это характерно для сфер промышленности и строительства. Нейтрально складывается ситуация в торговле.

В части кратко- и среднесрочных перспектив почти все представители бизнеса смотрят в будущее с оптимизмом, вновь полагаясь на инвестиции. Тревогу вызывает падение деловой активности в сфере услуг и агросекторе, где пессимистичные настроения не только преобладали в прошлом, но, по оценке опрошенных, сохранятся и в будущем. Ситуация усугубляется паводками, коснувшимися многих хозяйств/предприятий в регионах подтопления. Представляется, что стихийное бедствие, которое так или иначе коснулось более половины регионов страны, еще не отразилось в ответах многих респондентов либо из-за отложенного эффекта для тех, кто не находился непосредственно на пострадавших территориях, либо недоступности пострадавших. Также есть вероятность, что часть последних была опрошена до начала стихийных событий, так как опрос в рамках исследования стартовал в последние дни марта, а завершился в начале апреля.

Учитывая вышесказанное, хочется верить в то, что отечественный бизнес справится с возникшими трудностями и воплотит в жизнь свои перспективные планы, а кто-то даже сможет выйти из зоны пессимизма. Но нарастающие барьеры и неопределенность, наряду с вызовами природного/техногенного характера, сохраняют риски для МСБ на высоком уровне. Представляется, что сгладить обстоятельства для некоторых из них без участия государственной (в том числе, изменение экономической политики и условий ведения бизнеса для МСБ) и иной внешней помощи будет практически невозможно или отложено на долгосрочную перспективу.