Инвестор болғысы келетіндер «Қандай компанияның акциясын алған дұрыс?», «Көрсеткіштер нені білдіреді» деген сауалды жиі қояды. Қазақстан қор нарығында қазір жағдай қалай? Былтырғы көрсеткіштер мен биылға болжам қандай? Kursiv Media тілшісі Freedom Finance Global сарапшысы Данияр Оразбаевпен бірлесе отырып, елдегі ең үздік бес компаниядан тұратын топтама дайындады.

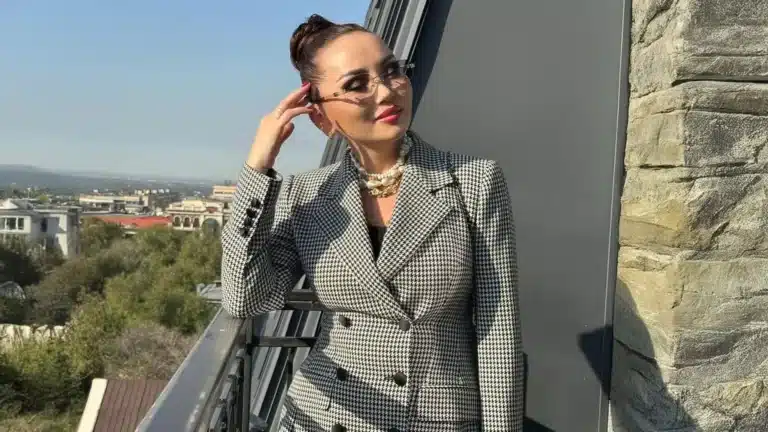

Air Astana

Бұл — Қазақстандағы ең ірі әуекомпания. Нарықтың ауқымды бөлігін алады. Ішкі рейстер бойынша шамамен 2/3 бөлігін алса, еліміздегі халықаралық әуе бағыттарының 40-45 %-ын Air Astana орындайды. Жалпы алғанда компания операциялық та, қаржылық та көрсеткіштер бойынша қарқынды көтеріліп келеді. Оған 2019-2023 жылдардағы көрсеткіш дәлел бола алады. Пандемияға қарамастан, 2020 жылдан кейін компания жылдам қалпына келді. Қазіргі көрсеткіштері пандемияға дейінгіден әжептәуір асып түсті.

«Кейінгі жылдары жақсы өсіп келе жатқанына қарап, жағымды болжам жасауға болады. Алдағы уақытта жаңа әуе кемелерін алатыны туралы да ақпарат бар. Компания жоспарына қарасақ, 2028 жылға қарай олардың әуе паркі екі еседей өседі екен. Айталық, 2023 жылдың соңындағы дерек бойынша 47 ұшақ болса, алдағы бес жылда саны 80-ге жетіп қалуы керек. Соған қарап компания өсе береді деген болжам жасай аламыз. Өмір сүру деңгейі бізбен шамалас елдермен салыстырсақ, Қазақстандағы жолаушылар ағыны әлі де төмендеу. Яғни нарық әлі өседі. Сондықтан Air Astana қаржылық, операциялық бағытта алға жылжып, жалғастыра береді деп ойлаймыз», – дейді Данияр Оразбаев.

Енді өсуге әсер ететін триггерлерге келсек. Алдағы екінші және үшінші тоқсан әуе тасымалы үшін нағыз қызатын кез екені белгілі. Тамызда не қарашада қаржылық есептер жарияланады. Осы тоқсандардың нәтижесіне қарап, қаншалықты өскеніне баға беріледі. Инвесторлар айтқан болжамына сай келді ме, жоқ па белгілі болады. Қаншалықты өссе, соғұрлым акция бағасына әсер ететіні белгілі.

IPO келісімінің жалпы көлемі 370 миллион доллар болды. Яғни осындай сомаға акция сатылды. Оның 57 пайызы өзіміздің KASE, AIX-терге орналастырылды. Ал 42 пайызы Лондон биржасына қойылды. Жеке тұлғалар тарапынан қызығушылық жоғары болды. Олар жалпы құны 216 миллион долларға 60 мыңдай өтінім берген. Яғни сатылған акциялардың жартысынан сәл ғана төмен көрсеткіш. Бұрын компания акционерлері «Самұрық Қазына» (51%) мен BAE Systems (49%) болды.

Қазір ол үлес азайды: «Самұрық Қазына» иелігінде акциялардың 41%-ы, BAE Systems-те 15% боп қалды. Демек табыстан түскен сома түгелдей мажоритарлық акционерлердің қалтасына кеткен жоқ. Оған қоса, 370 миллион доллардың 120 миллионын компанияны дамыту үшін қолданылады деп қалдырды. Осы қаражат ұшақ алуға, өзге де шығындарға жұмсалады деген сөз.

«ҚазМұнайГаз»

Еліміздегі мұнай және газ саласындағы ең танымал ұлттық компания десек болады. Мұнай өндірісі нарығының төрттен біріне ие. Теңіз, Қашаған және Қарашығанақ секілді алпауыт мегажобаларда үлесі бар. Қазақстандық мұнай кен орындарының ішінде олардан түсетін табыс өте көп әрі төлейтін салығы жоғары. «ҚазМұнайГаз» Теңіздің — 20 %, Қарашығанақтың — 10 % және Қашағанның 16,67 %-на иелік етеді. KMG мұнай өндірумен ғана емес, мұнай өңдеумен де айналысады. Атап айтқанда, «ҚазМұнайГаздың» Қазақстандағы үш мұнай өңдеу зауытында (оның екеуіндегі үлесі — 100%), Румыниядағы екі зауытта (Қытайлық серіктестерімен бөліп алған) үлесі бар. Бұдан бөлек, мұнай тасымалдайды. «ҚазТрансОйл» (KMG еншілес компаниясы) мен КТК (Каспий құбыр консорциумы) арқылы еліміздегі мұнайдың біраз бөлігі тасымалданады. Бұл компанияларда да KMG үлесі бар. Сондықтан мұнай саласындағы ең басты компаниялардың қатарына жатқызып отырмыз.

Енді есептеріне келсек. 2022 жылмен салыстырғанда 2023 жылы мұнай бағасы түсті. 2022 жылы әлемдегі ахуал, яғни Украинадағы соғысқа байланысты мұнай қымбаттаған еді. Сол кезбен салыстырғанда былтыр баға біраз арзандады. Бірақ соған қарамастан, компания EBITDA-сы (операциялық табыс) өсті. Еркін қаражат ағынына қарасақ, 2022 жылдан сәл ғана аз болды. Компания дивидендті мына формуламен есептейді. Таза қарыздың операциялық табысқа қатынасы бірден аз болса, онда компания еркін қаражат ағынынан кемінде 50 пайыз төлейді. Осы формулаға салсақ, компанияның таза қарызы азайды. Демек, дивиденд төлеу саясатына сәйкес, берілуге тиіс. Олар «төлеуге барымызды саламыз» деп отыр. Енді есептеп көрсек, бір акцияның бағасы 620 теңгеден келеді. Былтыр 491 теңге болған еді. Дивидендтер биыл да, алдағы жылдары да өседі деп болжам жасап отыр.

«Оған басты фактор ретінде Теңізшевройлды айта аламыз. Қазір бұл жақта мұнай өндірісі ауқымын ұлғайту жұмыстары тәмамдалып жатыр. Мысалы ТШО бүгінгі таңда жылына 28 миллион тоннадай мұнай шығарады. Ал бұл елдегі бүкіл мұнай өндірісінің үштен біріне тең. Енді келесі жылдың ортасына қарай ТШО жобасын аяқтап, соған сәйкес мұнай өндірісі 40 миллион тоннаға өседі деп жоспарланып отыр. Қазіргімен салыстырсақ 12 миллион тоннаға артық. Бұл дегеніміз 25 пайыз үлесі бар ҚазМұнайГазға өте жақсы. Мұнай өндірісі өссе, дивидендтер де өседі. Біз айтып отырған ТШО жобасы он жылдай уақыт іске асырылып келеді. Енді ол тәмамдалған соң, осы бағытта құйылған ақша ендігіде акционерлеріне беріледі. Яғни бұған дейін жобаға қаражат құйып жатқасын азырақ төлесе, аяқталған соң дивиденд көбірек төленетін болады. Бұдан бөлек, мұнай өндірісі де артады», – дейді сарапшы.

Kazatomprom

Әлемдегі уран өндіретін компаниялардың ішіндегі ең ірісі. Олай дейтініміз, әлемдік өндірістің 40 %-ы Қазақстанға тиесілі. Әрине, уранды Қазатомөнеркәсіп өзі ғана емес, серіктестерімен бірге өндіреді. Оның ішінде франциялық, ресейлік, канадалық компаниялармен бірге жұмыс істейді. Сарапшының айтуынша, атом өндірісінде Қазақстанды мұнай саласындағы басты ойыншы саналатын Сауд Арабиясымен теңестірсек болады.

Яғни бәрі Kazatomprom-ға қарап, бой түзейді. Мұнда бір жағдай бола қалса, уран бағасы аспандап шыға келеді. Әлемдік нарықта осындай салмағы бар. Қазір компания уран өндіріп, сатқаннан бөлек, жанармай таблеткаларын да жасаумен айналыса бастады. Ол атом электр станцияларында электр энергиясын генерациялау үшін қолданылады. Былтыр уран бағасы өсті. Көрсеткіштер 2011 жылғы Фукушимадағы (Жапония) апатқа дейінгі кезден көтерілді. Сол жағдайдан соң көп мемлекет атом жобаларын алып тастап, уран бағасы құлаған еді. Қазір атом энергетикасында рененссанс дәуірі басталып келе жатыр.

«Дивиденд саясатына келсек, болжамымыз бойынша шамамен 1200 теңгеден болады. Бұл 2022 жылмен салыстырғанда 53 пайызға көбірек. Жақында компания дивидендтерге қатысты ақпаратты жариялайды деп күтіп отырмыз. Одан соң баға тағы өсуі мүмкін. Жалпы алғанда уран бағасы әлі де қымбат. Одан бөлек, операциялық тәуекелдерді де атап өту керек. Компания күкірт қышқылы тапшы екенін айтқан еді. Соған байланысты 2024 жылы өсім өздері ойлағандай жоғары болмауы мүмкін».

Halyk Bank

Актив мөлшері бойынша Қазақстандағы ең ірі банк. 2023 жылдың соңында 15,5 трлн теңге болған. Банк секторының үштен бірін алады. Қаржылық нәтижесіне келсек, өсім байқалады. 2022 жылмен салыстырғанда 2023 жылдың төртінші тоқсанында пайыздық табысы 29 пайызға өскен.

«Жалпы табысы базалық мөлшерлеме өссе де, бұрынғы табыс деңгейін сақтап қалып отыр. Таза табысына қарап, компания құнын айтар болсақ, дұрыс бағаланбай отыр десек болады. Өйткені Халық банкі компаниялар тобы ретінде мультипликатор 3,5-ке тең болып тұр. Жылдық таза табысты 3,5-ке көбейтсек, жалпы құны шығады. Салыстырып көру үшін Kaspi.kz-те бұл көрсеткіш 11 болса, Kazatomprom — 11, KMG — 7,5, Air Astana — 10. Таза табысын ескерсек, Халық банкі айтарлықтай арзан тұрады деуге болады»,– дейді сарапшы.

Компания толықтай дивидендтік саналады. Жақында бұрын баланста болған мемлекеттік көмекті толық қайтарды. Ол көмекті «Қазкоммерцбанк» «Халықпен» бірікпей тұрған кезде алған. Сомасын айтсақ — 250 млрд теңге. Қазір енді соны банк толық қайтарды. Бұл фактор компанияға дивиденд төлеуге мүмкіндік бермей келген еді. Заң бойынша, баланста мемлекеттік көмек болса, онда банк ретінде дивиденд төлеу үшін сол көмекті ішінара болсын қайтарып отыруың керек. Биылғы дивиденд деңгейіне келсек, таза табыстың 40 пайызы деп белгіледі.

Банк акциясының құны

Яғни бір акцияға — 25,43 теңге. Банк акциясының құны 210 теңге болса, үстіне 12 пайыздай табыс түседі деген сөз. 2024 жылдан бастап компания жылына екі рет дивиденд төлеуді жоспарлап отыр. Біріншісінде — 40%, екіншісінде — 10%. сонда жалпы дивидендтен түсетін табыс 31,8 теңгеден болады. Бұл болса, отандық нарықтағы ең жақсы көрсеткіштердің бірі деп айта аламыз. Енді тәуекелдеріне келсек. Бөлшек кредиттерден түскен табысқа төлейтін салық көтеріледі деген жаңалық шығып жатыр. Тіпті табыс салығын 25 пайызға өсіруі мүмкін деген де сыбыс бар. Қалай десек те, сатып алуға тұратын компаниялардың бірі.

Kaspi

Ірілігі жөнінен отандық банк секторында екінші орында тұр. Бірақ тиімділігі жағынан «Халықтан» жоғарырақ. «Жеке капиталдың табыстылығы» деген көрсеткіш бар. Kaspi-де ол — 100%. Яғни компанияның қазір бар капиталы оның бір жылда табатын капиталымен бірдей. «Халықтың» көрсеткіші — 36%. Екеуінің айырмашылығы сол — Kaspi пайыз табысынан бөлек, комиссиядан да табыс табады. Ал комиссиядан түсетін табыс жоғарырақ. Сегменттерге келсек, мұнда маркетплейс бар. Компания ол жерден комиссия ұстайды. Оның табысы 2023 жылдың төртінші тоқсанында тіпті 82 %-ға өскен.

Бұдан бөлек, транзакциялардан да табыс табады. Ол жерге Kaspi QR, B2B төлемдер кіреді. Барлығынан бірдей комиссия алынбаса да, ол да өсіп келеді. Операциялық көрсеткіштерге қарасақ, былтырғы төртінші тоқсанда Payments сегментінен түскен комиссиялық табыс 33 %-ға өскен. Ал операциялық көрсеткіші 2023 жылы 43 % өсім көрсеткен. Бір айта кететін жайт, әдетте компаниялар өсіп келе жатқан кезде ақшаны өзіне салып, дамуға күш салады.

Ал Kaspi оған қарамастан, дивиденд төлеп отыр. Себебі табыстылығы өте жоғары. Мобайл қолданбаны пайдаланатындар санына келсек, күнделікті 9,1 млн қолданушысы бар екен. Ал айына кемінде бір қолданатындар саны — 14 млн. Тәуекелдер дәл «Халық банкіндегідей». Жақында төлемдерге арналған бірыңғай QR жүйесін енгізіледі деген жаңалық шықты. Бірақ бұл банкке аса әсер ете қоймайды деп ойлаймын. Себебі нарықта онсыз да кең танылған, қолданушылардың дені банкпен бірге қалуы мүмкін.