Рынок складской недвижимости Астаны сталкивается с дефицитом свободных площадей для размещения грузов из-за скромных объемов строительства новых площадей, а также растущего спроса из-за переориентации логистических цепочек.

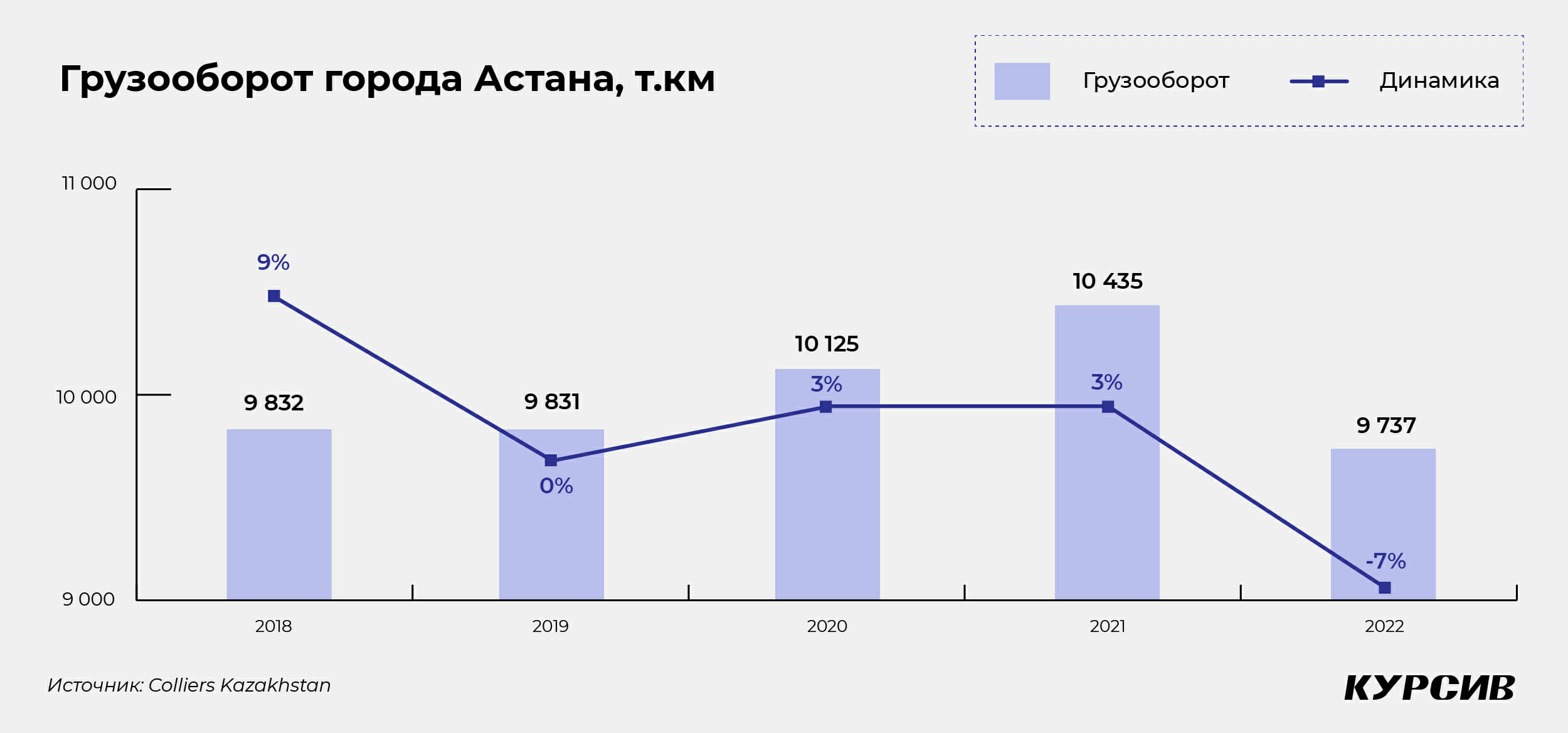

В 2022 году в Астане существенно уменьшился объем инвестиций в сегменте «транспорт и складирование» (-7% к 2021). При этом объем валовой продукции и востребованность складской недвижимости в индустрии стабильно растет, отмечают аналитики Colliers Kazakhstan. При этом на фоне дефицита складов в Астане растут доходы от грузоперевозок и складирования, в то время как грузооборот падает и уже вернулся на уровень 2019 года.

«Неготовность рынка складской недвижимости к значительному росту спроса объясняется резким изменением логистических цепочек, а также земельными ограничениями и невыгодными условиями по финансированию девелопмента», — объясняет консультант отдела оценки и консалтинга Colliers Kazakhstan Владимир Крылов.

В текущем году предложение на рынке складов не увеличилось, а розничный и оптовый товарооборот продолжает расти. Поэтому в Colliers Kazakhstan прогнозируют усиление тренда дефицита складской недвижимости.

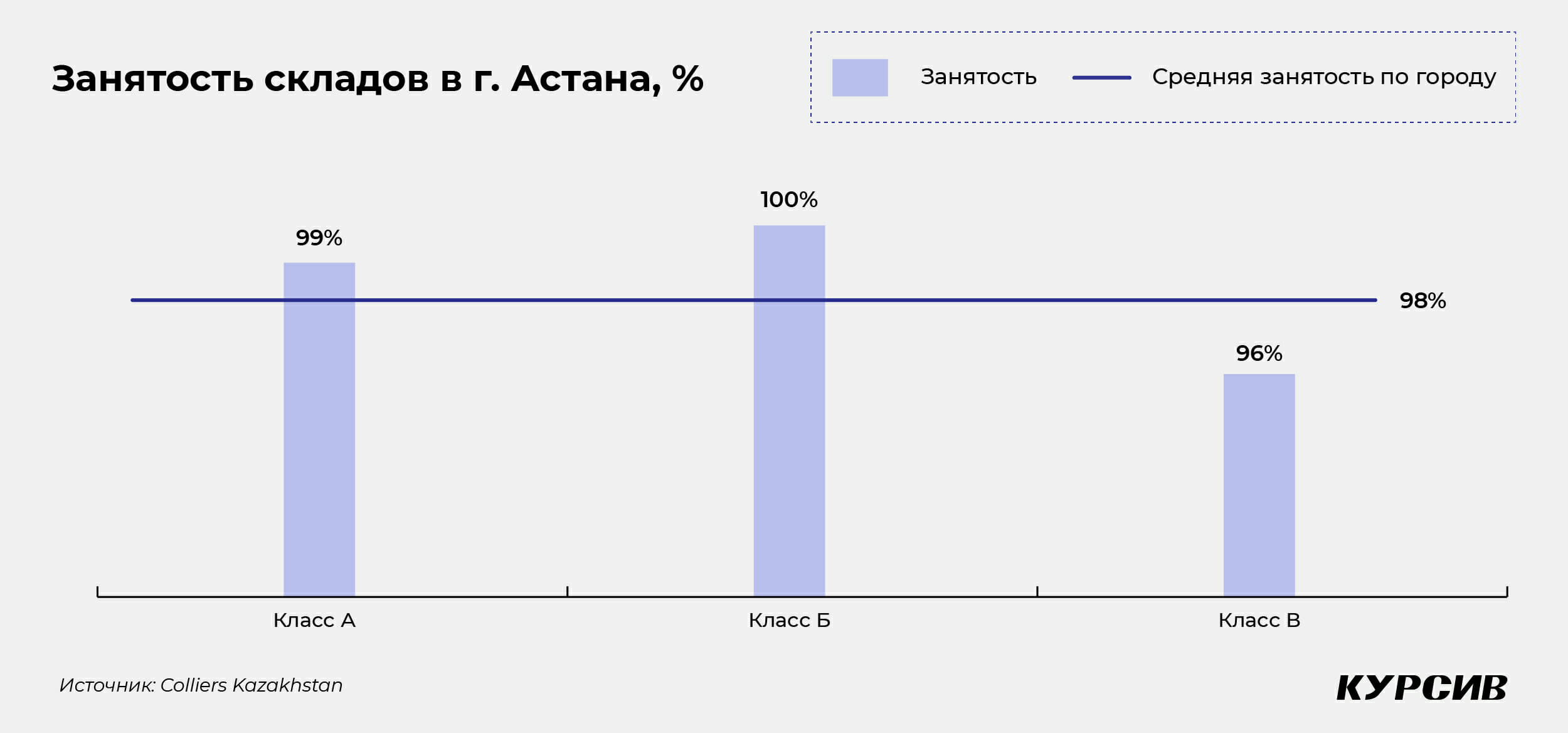

Особенно эта тенденция заметна на примере складов классов A и B, которые заполнены на 99% и 100%, соответственно.

Свободные или освобождающиеся площади быстро контрактуются новыми арендаторами. Новые складские комплексы строятся по принципу Built-to-Suit (под конкретного арендатора с долгосрочным договором аренды).

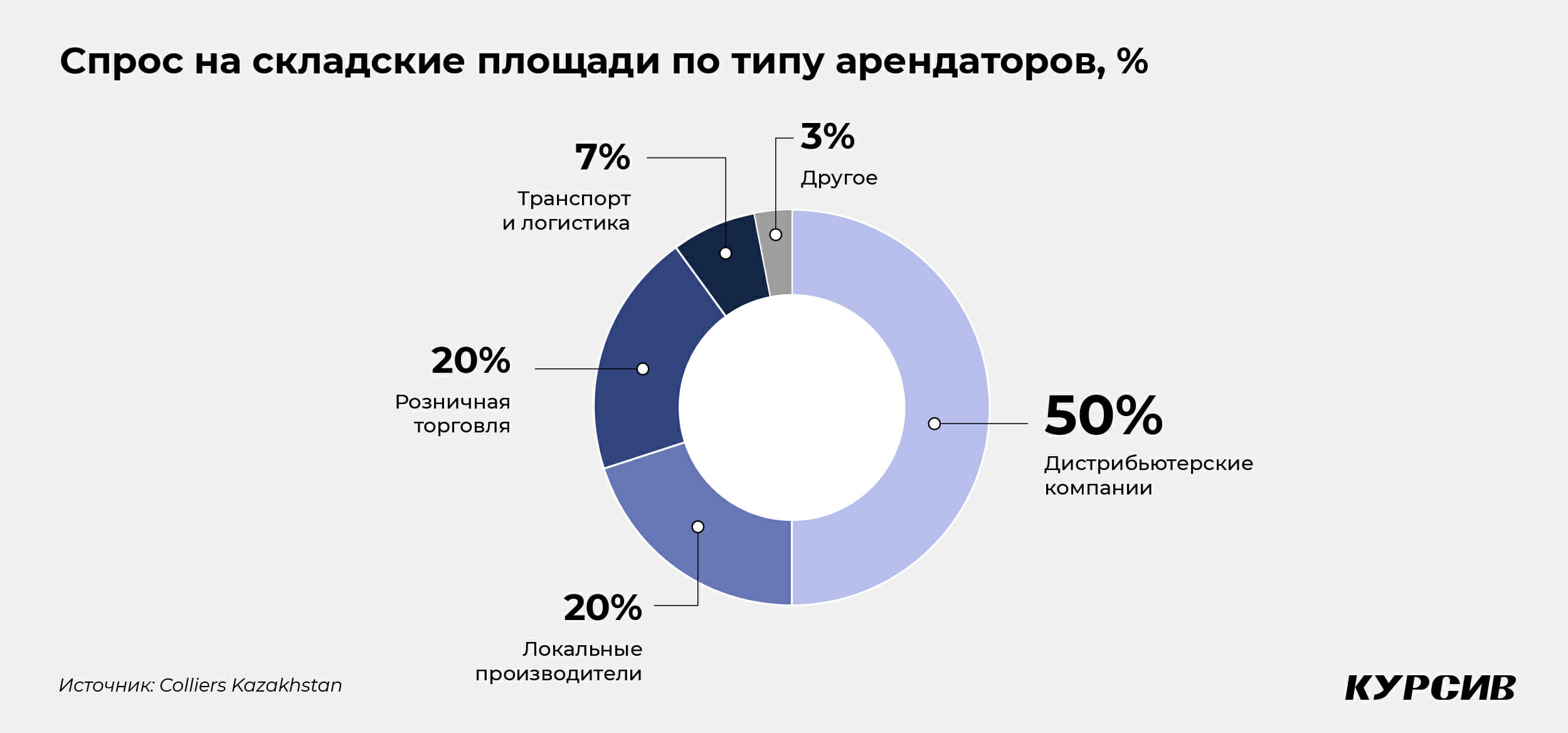

Большую часть арендуемых площадей занимают дистрибьюторские и оптовые компании (50% от занятой площади) и предприятия сферы розничной торговли (20% от занятой площади). Перечень требований данных арендаторов включает в себя услуги 3PL (включают в себя комплекс услуг от доставки и адресного хранения до управления заказами и отслеживания движения товаров).

Склады классов C и D демонстрируют более хаотичную динамику. Эти объекты представлены зданиями советской или ранней постсоветской постройки, которые не соответствуют современным требованиям в сфере хранения грузов и запрашиваемому уровню сервиса. В таких зданиях допускается напольное хранение, в то время как все склады класса A и большая часть складов B+ предоставляют услуги исключительно стеллажного хранения. Кроме того, эти склады не предоставляют услуги 3PL, запрашиваемые рынком.

«Теоретически можно предположить, что если арендатору не критичен класс склада или у него есть склад, но ему нужны услуги 3PL, то он может заказать аутсорс 3PL услуг. Однако проблема данного подхода в Астане заключается в том, что компании, оказывающие аутсорс 3PL услуг, представлены очень слабо и предпочитают не рассматривать аутсорс своих услуг на сторонних площадках. Данным игрокам рынка целесообразнее оказывать услуги на собственных складах в силу подготовки инфраструктуры, оборудования и экономической обоснованности», – говорит Владимир Крылов.

Усиление дефицита качественных складских объектов может привести к тому, что некоторые участники рынка будут вынуждены использовать низкокачественные склады класса C и D, не соответствующие требованиям рынка, прогнозируют в Colliers Kazakhstan.

В октябре 2022 года «Курсив» писал, что общий объем качественного предложения складской недвижимости в странах СНГ суммарно составляет 3,3 млн кв. м. Треть этих площадей (1,13 млн кв.м) находится в Казахстане. Причем вакантность складской недвижимости высших классов A и B составляет 0%.

В феврале 2023 года сообщалось, что дефицит складов высшей категории в РК не стимулирует профессиональных складских девелоперов вкладываться в новые проекты. Они предпочитают строить складские объекты под крупных арендаторов, на открытый рынок такие площади не попадают. Поэтому ретейлерам приходится инвестировать в собственные склады.

В апреле 2023 года сообщалось, что в Казахстане, Беларуси, Кыргызстане, Грузии, Армении и Таджикистане в два раза увеличился спрос на складские помещения. Это связано с растущим параллельным импортом в Россию, объемы которого достигают миллиардов долларов.