Скромный результат: как фондовый рынок Узбекистана закончил год

На Республиканской фондовой бирже (РФБ) «Тошкент» минувший год стал самым щедрым на IPO. Впервые на рынок вышли три компании – завод UzAuto Motors, телекоммуникационный гигант «Узбектелеком» и страховая компания «Узбекинвест». Однако объем привлеченных средств на всех не превысил $10 млн, что весьма скромно для экономики Узбекистана.

Появление новых игроков отразилось на рынке. В сравнении с 2022 годом на РФБ в пять раз выросло число сделок. Биржевой индекс UCI поднялся на 82%. С облигациями прошло в семь раз больше операций купли-продажи. Но котировки ряда ликвидных акций пока не радуют инвесторов.

Розница имеет значение

В минувшем году на фондовой бирже прошло 411,9 тыс. операций купли-продажи на 2,7 трлн сумов. Это общее число сделок с акциями и облигациями на первичном и вторичном рынках. IPO принесли площадке 12,4 тыс. соглашений на 104,2 млрд сумов.

Председатель правления Республиканской фондовой биржи «Тошкент» Георгий Паресишвили в комментарии «Курсиву» назвал успешными все три IPO, но особенно выделил размещения акций «Узбектелекома» и «Узбекинвеста», которые прошли в декабре.

«Что нас порадовало: в последних двух IPO наблюдался здоровый интерес со стороны розничных инвесторов. Это сразу отразилось на ликвидности рынка. Акции торгуются в очень хороших объемах, проходит много сделок. Это показывает, что роль розничных инвесторов очень важна, они как раз создают ликвидность. Мы всегда говорили об этом, а эти IPO еще раз подтвердили наши слова», – подчеркнул глава РФБ.

Судя по данным статистики, «Узбектелеком» сыграл ключевую роль в привлечении розничных инвесторов. Заявок на покупку акций поступило почти 11 тыс. Размещение простых акций принесло компании 33,25 млрд сумов ($3,8 млн). Корпоративные и институциональные инвесторы купили 60%, а оставшиеся 40% ушли физлицам.

Результаты страховой компании «Узбекинвест» были скромнее, хотя книгу заявок закрыли с переподпиской. Удовлетворили сотню обращений на 14,11 млрд ($1,14 млн). Большую часть приобрели институциональные инвесторы (70,3%), розничным инвесторам досталось около 30%.

Последняя компания предлагала инвесторам привилегированные акции, а не простые. Организаторы сделали ставку на то, что условия получения дивидендов по таким бумагам более понятны развивающемуся рынку Узбекистана, нежели по простым акциям. Доходность плавающая – основная ставка ЦБ плюс 10%. Это значит, что держатели бумаг получат 24% от цены IPO, которая составила 1 тыс. сумов за бумагу. Для сравнения: гособлигации РУз дают доходность около 17%.

Генеральный директор «Узбекинвеста» Рустам Азимов рассказывал «Курсиву», что через это размещение компания тестирует рынок и в будущем возможен выпуск уже простых акций.

Еще одно IPO стало самым крупным в истории республики по объему привлеченных средств. Состоялось оно в феврале 2023-го и было не самым простым для рынка. Автопроизводитель UzAuto Motors должен был выйти на биржу в конце 2022 года, но из-за низкого спроса дату закрытия книги заявок дважды переносили. Итоговый объем привлечения составил около $5 млн, а изначально ожидалось собрать до $90 млн. Было продано 0,29% акций АО. Эксперты связывают такой результат с высокой ценой компании, а также с низким дисконтом на бумаги. При этом именно с первичного размещения UzAuto Motors стартовала большая программа приватизации, которая должна продолжиться в 2024 году.

Инвестиционный аналитик компании Freedom Broker Зевара Матмуродова подчеркнула, что 2023 год заложил основу для приватизации и «народного IPO».

«В начале минувшего года президент Шавкат Мирзиёев провел совещание, на котором обсуждались вопросы реализации государственного имущества. На заседании было объявлено, что госдоля в 40 крупных предприятиях и банках будет продана путем проведения «народного IPO» в ближайшие несколько лет, – сказала она.

Хотя для рынка Узбекистана прошедшие в 2023-м IPO стали значимыми, Георгий Паресишвили отметил, что объем привлечения пока скромный по мировым масштабам. Больше размещений и большего объема можно ожидать в 2024 году – претенденты уже есть. Например, в минувшем году на рынок должен был выйти «Узметкомбинат» с дополнительным выпуском акций (FPO), однако размещение так и не состоялось на фоне низкой цены бумаг компании на бирже.

Сила приложения

Управляющий директор инвестиционно-консалтинговой компании Alkes Research Одил Мусаев в беседе с «Курсивом» обратил внимание на то, что в 2023 году на рынке в целом наблюдался ощутимый прилив розничных инвесторов.

Основной поток сделок на РФБ шел через мобильное приложение Jett, которое дает возможность открыть брокерский счет онлайн и торговать бумагами. CEO сервиса инвестиций Jett.uz Толибжон Мирзакулов рассказал, что пользователи совершили более 328 тыс. сделок на вторичных биржевых торгах на сумму 15,59 млрд сумов в 2023 году. Это означает, что более 82% всех операций на РФБ и 4% объема прошло через это мобильное приложение.

По словам руководителя сервиса, в 2023 году инвесторы участвовали в IPO UzAuto Motors и «Узбектелеком» через приложение и приобрели акции на первичном рынке на 19,85 млрд сумов.

«Если до начала года количество наших пользователей составило 2,4 тыс. человек, то за 2023 год к ним прибавились еще 41,7 тыс.», – пояснил Мирзакулов.

Одил Мусаев уверен, что с развитием мобильных инвестиционных сервисов и реформами, проводимыми в части развития финансового рынка, эта тенденция продолжится и в 2024 году.

Центр рынка

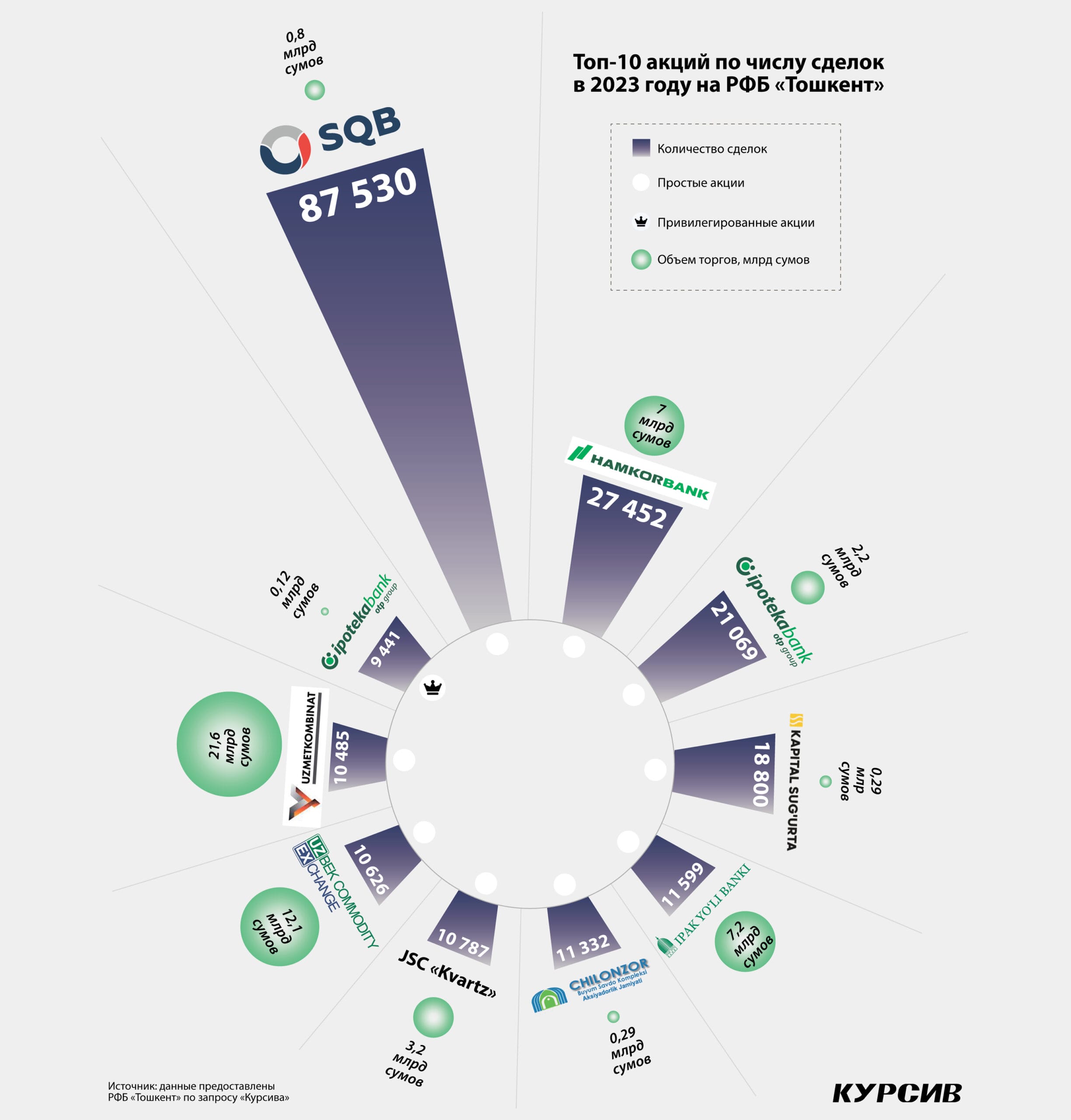

В десятку самых торгуемых акций на вторичном рынке РФБ вошли бумаги четырех банков, двух производственных предприятий, одной страховой компании, вещевого рынка и товарно-сырьевой биржи.

Статистика показывает, что из упомянутой десятки по сумме сделок на первых местах «Узметкомбинат» (21,6 млрд сумов), Узбекская республиканская товарно-сырьевая биржа (12,14 млрд), банк Ипак Йули (7,2 млрд), а также Хамкорбанк (7 млрд).

В конце года цена акций «Узметкомбината» превышала 6 тыс. сумов за штуку, тогда как в начале 2023-го за нее давали около 9 тыс. То есть бумага потеряла около трети стоимости. Последняя существенная коррекция случилась осенью, когда стало известно о либерализации цен на электроэнергию в Узбекистане для бизнеса. Тариф вырос более чем вдвое.

УзРТСБ тоже потеряла часть своей капитализации за минувший год – 17,5 тыс. сумов за акцию против 20,8 тыс. в начале 2023-го. Такая коррекция произошла на фоне снижения выручки компании (на 3% по итогам III квартала).

В отличие от упомянутых эмитентов банки радовали инвесторов. У Ипак Йули цена выросла с 31 до 97 сумов, то есть более чем втрое. У простых акций Хамкорбанка рост был более чем вдвое – c 30 до 67 сумов. Основным драйвером стоимости стали новости о капитализации части прибыли. Инвесторы получили по две дополнительных бумаги на одну имеющуюся. В 2024 году ожидается еще одно распределение. Держатели бумаг получат еще по одной на каждую.

Акции, по которым прошли IPO, не вошли в число самых популярных по числу сделок. В последний торговый день 2023 года цена закрытия UzAuto Motors была 68,9 тыс. сумов, что на 5% ниже цены размещения (72,5 тыс.). Близко к этой стоимости акции торговались летом перед распределением дивидендов.

В случае «Узбектелекома» котировки резко пошли вверх после начала вторичных торгов 20 декабря. В первый же день они прибавили 25% к цене IPO, которая составляла 6 тыс. сумов. Но уже к концу года за одну бумагу давали 6,5 тыс., а к середине января 2024-го они скорректировались до 5,5 тыс. за акцию.

«Узбекинвест» сразу после начала «вторички» подорожал в 1,5 раза – с 1 до 1,49 тыс. С 20 декабря бумаги торгуются примерно по этой цене и резких колебаний не наблюдается.

Перепродать дорого

С облигациями на бирже в минувшем году прошло 477 сделок. Хотя по сравнению с 2022-м наблюдался почти семикратный рост, долговой рынок в Узбекистане пока не такой привлекательный как для эмитентов, так и для инвесторов. Сделки проходили по восьми выпускам облигаций семи эмитентов, тогда как в 2022-м – с девятью бумагами и аналогичным количеством компаний.

Организации нечасто идут на рынок облигаций по причине высоких ставок по банковским депозитам – в среднем около 22% для физлиц и 17,4% для юрлиц, что вдвое выше инфляции (8,8% в 2023-м). Плюс к этому государство гарантирует возврат средств в случае отзыва лицензии у банка. Такой почти безрисковый инструмент создает серьезную конкуренцию облигациям. Поэтому для привлечения средств компаниям нужно предлагать инвесторам высокие ставки вознаграждения. Но это может быть совсем не выгодно компаниям, так как проще взять кредит со средней ставкой 25,1% в сумах или 9,2% в валюте. Поэтому облигациями в Узбекистане в основном занимаются те, кто может предложить инвесторам высокие проценты, а потом дорого перепродать деньги. Из восьми торговавшихся на бирже облигаций половина принадлежат микрофинансовым организациям (94% сделок прошло именно с ними), два выпуска – лизинговым компаниям, а оставшаяся пара – банкам.